SUBSTITUIÇÃO TRIBUTÁRIA

Questão: | Qual o procedimento para a solicitação do Ressarcimento de ICMS no Estado da Paraíba? Quando e quem poderá solicitar o Ressarcimento? |

Resposta: | O contribuinte substituído terá direito ao ressarcimento do ICMS ST nas seguintes situações:

O ressarcimento deverá ser solicitado através de requerimento e autorização pela Sefaz do Estado no prazo de 90 dias. O estabelecimento fornecedor que recepcionou a NF-e relativa ao ressarcimento poderá deduzir do próximo pagamento do imposto, o valor ressarcido pelo substituído, considerando que este procedimento deverá ser realizado na UF do substituído com direito ao ressarcimento.

Neste caso o contribuinte paraibano poderá adotar o procedimento já mencionado acima.

O contribuinte substituído, na operação que realizar com mercadoria recebida com imposto retido, deverá emitir NF-e ou NFC-e, utilizando o CST 60, no caso de contribuinte enquadrado na categoria geral, ou o CSOSN 500, no caso de contribuinte enquadrado no Simples Nacional. O documento eletrônico deverá conter as tags abaixo preenchidas, em conformidade com a NT 2018-005 versão 1.20, a critério da UF, que deverá publicar ato normativo, dispensando a utilização dos mesmos, caso não adote o calculo do ICMS Efetivo. As tags abaixo deverão ser preenchidas apenas nas operações não destinadas a consumidor final:

Nas operações destinadas a consumidor final, somente as tags abaixo deverão ser preenchidas:

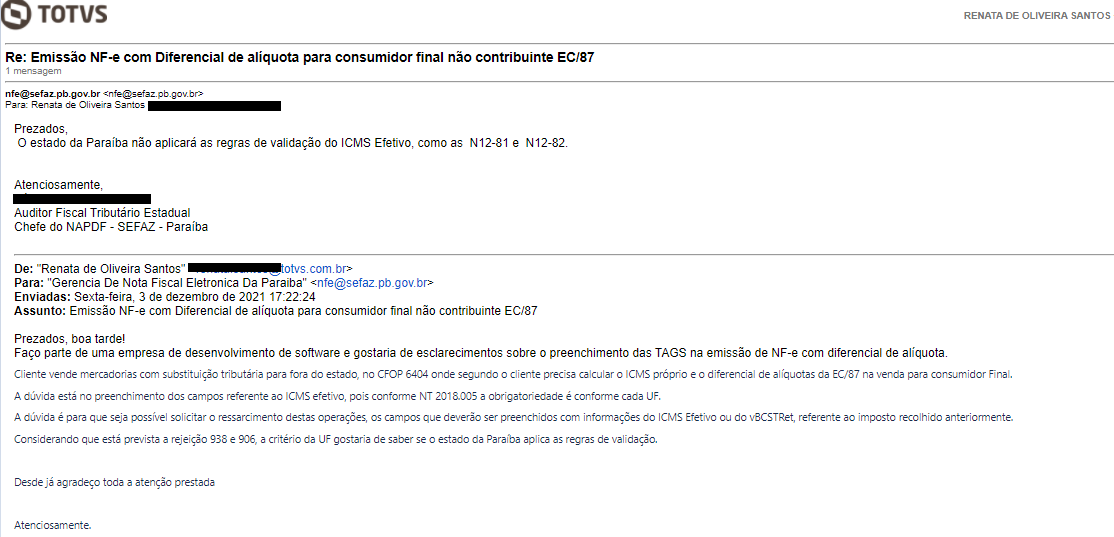

A demonstração das tags acima no documento fiscal ficou a critério de cada uma das unidades federativas. Para que o fisco "enxergue" a operação com total transparência, é primordial que o contribuinte demonstre todas as informações. O Estado da Paraíba, não estabelece a obrigatoriedade do preenchimento dos campos para o pedido de ressarcimento, o Regulamento do ICMS do Estado ainda menciona as seguintes possibilidades de solicitação de ressarcimento: Nas operações interestaduais realizadas por estabelecimento atacadista, distribuidor ou depósito com os produtos relacionados no Anexo 05, e para os quais o Estado da Paraíba mantenha convênios ou protocolos com outras unidades da Federação, ficará assegurado ao remetente o direito a recuperação da importância destacada, na forma de crédito fiscal, a ser escriturado no item "008. Estorno de Débitos", do Registro de Apuração do ICMS, por ser este o responsável pelo recolhimento antecipado do imposto, e Nas operações de estabelecimentos distribuidores de cervejas e/ou refrigerantes, quando das perdas decorrentes da quebra de estoques de produtos embalados em recipientes de vidro retornáveis, ao final do período de apuração, os estabelecimentos distribuidores de cervejas e ou refrigerantes Nenhuma das hipóteses mencionadas acima solicita por parte do fisco um relatório oficial, com layout pré determinado, conforme estabelece a Secretaria Fazendária do Estado de São Paulo. É importante salientar que os Estados tem autonomia para determinar regras distintas para seus tributos, não havendo obrigatoriedade de se aplicar a mesma obrigação em outras Unidades Federativas. Não havendo previsão no Estado da Paraíba para emissão de tal relatório, o contribuinte deve apresentar apenas os documentos solicitados pelo Fisco. Caso necessite controlar os valores com direito a ressarcimento, poderá elaborar um demonstrativo próprio. Questionamos a SEFAZ sobre a obrigatoriedade do preenchimento das Tags, para dar seguimento ao pedido de ressarcimento, e como retorno tivemos somente a informação que não há validação dos campos do ICMS Efetivo. |

Chamado/Ticket: | 6320132, PSCONSEG-4620, PSCONSEG-5185 |

| Fonte: |