| Card |

|---|

| default | true |

|---|

| id | 1 |

|---|

| label | Conceitos financeiros |

|---|

| Compror É um convênio de financiamento para pagamento de insumos ou serviços adquiridos pelo cliente junto a seus fornecedores. Destina-se a empresas que buscam comprar à vista de seus fornecedores, porém, com prazo maior e melhores taxas, bem como, negociando o pagamento com o banco em condições adequadas a seu fluxo de caixa. Garantias: duplicatas, cheques, penhor mercantil e devedor solidário. Vantagens para o comprador / financiado: - Permite substituir o financiamento do fornecedor pelo financiamento bancário quando há oferta de taxas de juros mais atrativas.

- Possibilidade de negociar com vendedor os benefícios que ele obtém; similares às do vendedor.

- Flexibilidade para planejamento dofluxo de caixa.

- Melhoria do resultado operacional: redução dos juros no preço da compra.

- Vantagem competitiva em relação aos concorrentes que não têm o produto.

Vendor É um convênio de financiamento de vendas baseado no princípio da cessão de crédito que permite a uma empresa vender o seu produto a pessoas jurídicas a prazo e receber à vista. O Vendor supõe que a empresa compradora seja cliente tradicional da vendedora, pois, é esta que assume o risco do negócio junto ao banco. Possibilidade de utilizar meios eletrônicos na contratação das operações. Garantias: fiança do fornecedor e vendedor. Vantagens para o fornecedor / vendedor: - Antecipação de caixa: recebimento à vista.

- Redução da carga tributária, na medida em que as vendas são à vista.

- Prazos de financiamento mais flexíveis.

- Flexibilidade de taxas de juros.

- Mais competitividade e melhor eficiência financeira.

- Dilatação no prazo de pagamento ao comprador.

- Velocidade no giro das mercadorias.

|

| Card |

|---|

| default | true |

|---|

| id | 2 |

|---|

| label | Processos financeiros |

|---|

| Contas a pagar |

|---|

Controle dos títulos a pagar. Controle orçamentário por natureza, em até 5 moedas distintas. Baixa de títulos a pagar: - Manual.

- Por Lote.

- Automática.

Facilidade e agilidade no tratamento entre a empresa e banco: - Pagamento automático por banco.

- Emissão e controle de cheques em formulário contínuo ou avulso.

- Comunicação bancária (padrão CNAB).

- Controle de saldos bancários.

- Emissão de extratos bancários.

- Emissão de borderô de pagamento.

Acompanhamento do histórico de Fornecedores: - Maior saldo devedor.

- Média de atraso.

- Maior atraso.

- Razão Conta Corrente.

Controle dos saldos a pagar: - Valor total vencido.

- Valor total a vencer.

- Número de títulos em aberto.

- Número de títulos vencidos.

- Diário.

Contabilização dos movimentos: on-line e off-line. Controle do caixa da empresa (saldos). |

Contas a receber |

|---|

Contempla os seguintes critérios: Controle dos títulos a receber. Adiantamentos. Títulos provisórios. Controle orçamentário por natureza, em até 5 moedas distintas. Controle de aplicações financeiras. Controle de contratos financeiros. Facilidade e agilidade no tratamento entre a empresa e banco: Borderô automático. Instruções bancárias. Comunicação bancária (Padrão CNAB): - De empresa para Banco.

- De Banco para empresa.

Saldos bancários. Emissão de extratos. Reconciliação bancária. Boletos. Relatórios de conferência CNAB. Controle de Comissões: - Comissões pela emissão de títulos.

- Comissões pela baixa de títulos (com percentuais diferenciados).

Acompanhamento do histórico de clientes: - Maior saldo devedor.

- Média de atraso.

- Maior atraso.

- Títulos protestados.

- Pagamentos efetuados.

- Razão conta corrente.

Controle dos saldos dos clientes: - Vencido.

- A vencer.

- Pedidos sem crédito.

- Pedidos com crédito.

Controle dos saldos a receber: - Valor total vencido.

- Valor total a vencer.

- Número de títulos em aberto.

- Número de títulos vencidos.

- Diário auxiliar.

- Resumo cobrança.

- Contabilização dos movimentos: on-line ou off-line.

Projeção financeira em 4 moedas: - Pelo referencial (em dias).

- Pela tendência inflacionária.

- Controle de disponibilidade (por caixa).

|

| Controle de caixas |

|---|

É um recurso denominado de caixinha que permite o controle dos valores disponíveis para despesas imediatas e pequenas com o objetivo de administrar o fluxo de entrada e saída de dinheiro de maneira ágil, simples e menos burocrática. Esse controle é feito de acordo com as seguintes opções: - Manutenção.

- Movimentos.

- Recálculo.

|

|

| Card |

|---|

| É a remuneração de um capital aplicado ou emprestado ou, ainda, no aluguel que se paga ou que se cobra pelo uso do dinheiro. É também a diferença entre o valor resgatado em uma aplicação financeira e o seu valor inicial. Em qualquer economia monetarista, o custo de emprestar ou de tomar emprestado qualquer valor deve ser medido por meio de um índice entre o preço deste crédito e o seu valor num determinado período de tempo. A isto é dado o nome de taxa de juros e que, por sua vez, é utilizada como medida para avaliar tanto a taxa de remuneração de um capital de quem possui recursos como de quem não os possui (toma emprestado). Para quem estiver no primeiro caso, é necessário considerar os fatores de risco, despesas, inflação e um ganho que espera obter ao aplicar aquela taxa (assim, quanto maior, melhor). Para quem estiver envolvido no outro contexto, quanto menor, melhor. Montante é o termo utilizado para classificar o capital inicial adicionado aos juros do período. | Juros simples |

|---|

Ocorre quando a taxa de juros incide sempre sobre o capital inicial. A taxa, portanto, é chamada de proporcional, uma vez que varia linearmente ao longo do tempo. Neste caso, 1% ao dia é igual a 30% ao mês, que por sua vez, é igual a 360% ao ano e assim por diante. Considere o capital inicial P aplicado a juros simples de taxa i por período durante n períodos. Lembrando que os juros simples incidem sempre sobre o capital inicial, logo, sua fórmula é representada por: J = P*i*n J = juros produzidos depois de n períodos do capital P aplicado a uma taxa de juros por período igual a i. No final de n períodos, é claro que o capital é igual ao capital inicial adicionado aos juros produzidos no período. O capital inicial adicionado aos juros do período é denominado montante (M). Logo, a fórmula seria representada da seguinte maneira: M = P + J J = P + P * i * n M = P + P * i * n Portanto, M = P(1 + i * n) Exemplo: A quantia de 3.000,00 é aplicada a juros simples de 5% ao mês, durante cinco anos. Calcule o montante e os juros ao final dos cinco anos. P = 3.000,00, i = 5% = 5/100 = 0,05 e n = 5 anos = 5.12 = 60 meses. J = 3.000,00 * 0,05 * 60 = 9.000,00. M = 3000(1 + 0,05*60) = 3.000(1+3) = 12.000,00. |

| Juros compostos |

|---|

Ocorre quando a taxa de juros incide sobre o capital inicial, acrescido dos juros acumulados até o período anterior. A taxa varia exponencialmente ao longo do tempo e, neste caso, 1% ao dia não é igual a 30% ao mês, que por sua vez, não será 360% ao ano. A utilização de juros compostos é muito comum no sistema financeiro e, portanto, mais útil para cálculos de problemas cotidianos. Os juros gerados a cada período são incorporados ao principal para calcular os juros do período seguinte. A capitalização é o momento em que os juros são incorporados ao principal, assim, após três meses de capitalização, por exemplo, é possível notar o seguinte cenário: Primeiro mês: M =P.(1 + i). Segundo mês: o principal é igual ao montante do mês anterior: M = P x (1 + i) x (1 + i). Terceiro mês: o principal é igual ao montante do mês anterior: M = P x (1 + i) x (1 + i) x (1 + i). Este contexto resulta na fórmula: M = P(1 + i)n A taxa i tem que ser expressa na mesma medida de tempo de n, quer dizer que ambas devem estar na mesma unidade, ou seja, taxa de juros ao ano para n anos. No sistema a taxa informada é tratada como taxa anual, desta forma, o n deve ser convertido para anos, ou seja, 1 mês é equivalente a 1/12 ou 30/360 para ficar na mesma unidade da taxa de juros. Para calcular apenas os juros, basta diminuir o principal do montante ao final do período: J = M – P Exemplo: Cálculo do montante de um capital de 6.000,00, aplicado a juros compostos, durante 1 ano, à taxa de 3,5% ao mês. P = R$6.000,00 n = 1 ano = 12 meses i = 3,5 % a.m. = 0,035 M = ? Usando a fórmula: M = P (1 + i) n M = 6.000 (1 + 0,035)12 M = 6.000 x 1,511 = 9.066,41 |

| Relação entre juros e progressões |

|---|

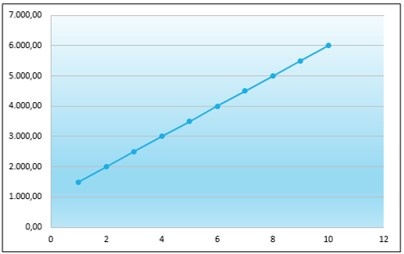

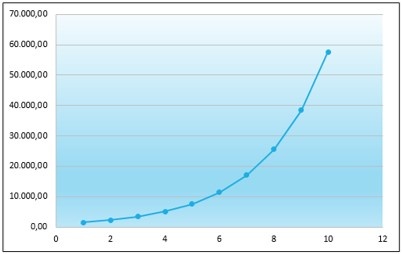

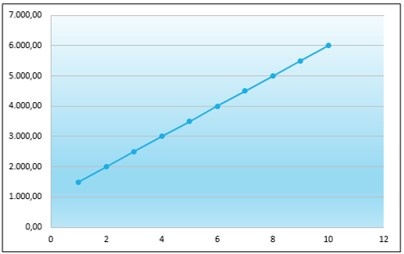

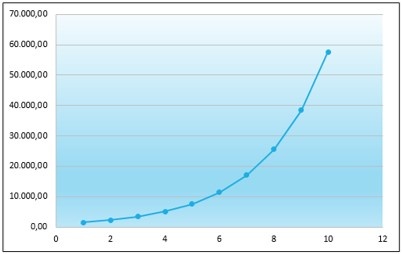

Na capitalização com juros simples o saldo cresce em progressão aritmética. Na capitalização com juros compostos o saldo cresce em progressão geométrica. Supondo um saldo inicial de 1.000,00 e uma taxa de juros de 50% ao período. Juros simples: | Período | Saldo |

|---|

| 1 | 1.500,00 | | 2 | 2.000,00 | | 3 | 2.500,00 | | 4 | 3.000,00 | | 5 | 3.500,00 | | 6 | 4.000,00 | | 7 | 4.500,00 | | 8 | 5.000,00 | | 9 | 5.500,00 | | 10 | 6.000,00 |

Juros compostos: | Período | Saldo |

|---|

| 1 | 1.500,00 | | 2 | 2.250,00 | | 3 | 3.375,00 | | 4 | 5.062,50 | | 5 | 7.593,75 | | 6 | 11.390,63 | | 7 | 17.085,94 | | 8 | 25.628,91 | | 9 | 38.443,36 | | 10 | 57.665,04 |

No cálculo de juros compostos, por ser uma progressão geométrica, incidem juros sobre juros e não é possível dividir uma taxa anual para obter a taxa diária. Neste caso, deve ser utilizada a taxa equivalente: i q = (1 + i t)q/t-1 i q = taxa para o prazo desejado. i t = taxa para o prazo obtida. q = prazo desejado. t = prazo obtido. a.a. = ao ano. a.d. = ao dia. Exemplo: 9,7% a.a. equivalente a: i q = (1 + 0,097) 1/360 - 1 = 0,000257197 iq = 0,02572% (com pelo menos 5 dígitos significativos), ou seja: 9,7% a.a. equivale a 0,02572% a.d.

Para juros compostos a fórmula é: FV = Valor futuro PV = Valor presente I = Taxa (*) n = Período (*) | Informações |

|---|

| (*) estas duas variáveis devem estar no mesmo período de tempo. |

Então: FV = 14.500 (1 + 0,097) 1/360 = 14.503,73 J = 14.503,73 – 14.500,00 = 3,73 Observação: 1/360 = 1 dia em um ano. Ou utilizando a taxa equivalente diária: FV = 14.500 (1 + 0,000257197) 1 = 14.503,73 J = 14.503,73 – 14.500,00 = 3,73 |

| Informações |

|---|

| O cálculo dos juros para títulos a receber (que ainda não foram pagos) é efetuado obedecendo o parâmetro MV_JURTIPOS de acordo com os seguintes critérios: Juros simples (parâmetro MV_JURTIPOS = S) Juros = Saldo do título * (1 + (dias de atraso * (taxa de juros / 100))) Juros compostos (parâmetro MV_JURTIPOS = C) Juros = Saldo do título * ((1 + (taxa de juros / 100)) * (dias de atraso) Juros mistos (parâmetro MV_JURTIPOS = M) É a combinação do simples com o composto, sendo que: Até 30 dias é considerado o cálculo de juros simples. Juros = Saldo do título * (1 + (dias de atraso * (taxa de juros / 100))) Acima de 30 dias é considerado o cálculo de juros compostos. Juros simples = Saldo do título * (1 + (30 * (taxa de juros / 100))) Juros = juros simples * ((1 + (taxa de juros / 100)) * dias de atraso – 30) Observação Quando não há percentual de juros indicado no título, o cálculo é feito pela taxa de permanência: Juros = Valor da Taxa de Permanência * dias de atraso |

|

| Card |

|---|

| default | true |

|---|

| id | 4 |

|---|

| label | Aplicação por cotas |

|---|

| A aplicação financeira por cotas ou fundos de investimentos tem algumas características importantes para que possam ser calculados os rendimentos sobre as aplicações efetuadas. A maioria dos fundos existentes no mercado tem liquidez diária, entretanto, é cobrado o IOF para os resgates efetuados até o 29º dia corrido contados da data de cada aplicação: | Quantidade de dias | % limite do rendimento |

|---|

1 | 96 | 2 | 93 | 3 | 90 | 4 | 86 | 5 | 83 | 6 | 80 | 7 | 76 | 8 | 73 | 9 | 70 | 10 | 66 | 11 | 63 | 12 | 60 | 13 | 56 | 14 | 53 | 15 | 50 | 16 | 46 | 17 | 43 | 18 | 40 | 19 | 36 | 20 | 33 | 21 | 30 | 22 | 26 | 23 | 23 | 24 | 20 | 25 | 16 | 26 | 13 | 27 | 10 | 28 | 6 | 29 | 3 | 30 | 0 |

A partir do 30º dia, cada aplicação fica isenta da cobrança do IOF.

Rendimento do fundo de investimento Para calcular o rendimento é necessário saber a quantidade de cotas em que foi transformado o capital investido, ou seja, quantas cotas cabem dentro do capital. | Informações |

|---|

| O valor desta cota é publicado diariamente nas seções de economia dos principais jornais. |

Primeiramente, é necessário dividir o valor da aplicação pelo valor da cota no dia da aplicação. Geralmente o valor das cotas é divulgado com 6 casas decimais. R$ 10.000,00/R$1,263745 = 7.912,988775 cotas. Exemplo: R$ 10.000,00/R$1,263745 = 7.912,988775 cotas O sistema utiliza a cota cadastrada no contrato para que no momento da inclusão da aplicação possa fazer esta conversão. As aplicações são controladas em cotas a partir da inclusão da aplicação. Depois de conhecida a quantidade de cotas é necessário multiplicá-la pelo valor da cota do dia para obter seu saldo O sistema utiliza a cota cadastrada no contrato para que no momento da inclusão da aplicação possa fazer esta conversão. As aplicações são controladas em cotas a partir da inclusão da aplicação. Depois de conhecida a quantidade de cotas é necessário multiplicá-la pelo valor da cota do dia para obter seu saldo. Supondo que, após vinte e cinco dias corridos a cota teve uma valorização corresponde a $ 1,283459. A multiplicação resulta no valor da aplicação atualizada, ou seja: 7.912,988775 x R$ 1,283459 = R$ 10.156,00. Esta cota deve ser cadastrada na opção Atualiza Cotação da rotina Contratos Bancários.

Rendimento bruto total obtido no período Para calcular o rendimento bruto total obtido no período são considerados os seguintes critérios: Supondo um saldo em cotas de 7.912,988775 multiplicado pela cota do último dia útil do mês anterior ou cota do dia da aplicação: 7.912,988775 x 1,263745 = 10.000,00 Supondo um saldo em cotas de 7.912,988775 multiplicado pela cota do dia do resgate ou apropriação menos o saldo encontrado no item 1. Rendimento Bruto: 7.912,988775 x 1,283459 – 10.000,00 = R$ 156,00. Para calcular o rendimento proporcional ao resgate é necessário obter o valor do resgate em cotas e dividir pelo valor do resgate pela cota do dia. Exemplo: 1.000,00 / 1,283459 = 779,144484 (supondo um resgate de R$ 1.000,00). Multiplica-se o valor em cotas obtidos no item 1 pela cota do último dia útil do mês anterior ou pela cota do dia da aplicação: 779.144484 x 1,263745 = 984,64. Deve ser subtraído do valor do resgate o valor encontrado no item 2 para obter o valor do rendimento proporcional aos 1.000,00: 1.000,00 – 984,64 = 15,36 Para melhor entendimento, no resgate parcial, o rendimento é calculado utilizando uma regra de três simples. Se 156,00 é o rendimento sobre os 10.000,00 atualizados, o rendimento sobre 1.000,00 é: X = (156,00 x 1.000,00) / 10.156,00 = 15,36 Onde X = rendimento sobre o resgate parcial. Rendimento | Resgate |

|---|

156,00 | 10.156,00 | X | 1.000,00 |

Observe que, como o cálculo foi efetuado após vinte e cinco dias corridos e, portanto, NÃO está isento da cobrança de IOF, caso haja resgate ou apropriação, deve-se calcular o valor referente ao IOF a pagar. Pela tabela de cobrança do imposto, caso haja um resgate no 25º dia após a aplicação, deve ser pago de IOF o equivalente a 16% do rendimento (veja na tabela de IOF que 25 dias correspondem a 16% de IOF sobre o rendimento). Valor de IOF a pagar: 16% = 0,16 x R$ 156,00 = R$ 24,96 Caso o resgate seja a partir do 30º dia da data da aplicação, estará isento da cobrança de IOF sobre os rendimentos. IR sobre o rendimento bruto

|

| Card |

|---|

| default | true |

|---|

| id | 4 |

|---|

| label | Impressoras |

|---|

| O módulo Financeiro utiliza dois mecanismos diferentes na impressão de cheques: SIGALOJA.DLL: desenvolvido pela equipe de Automação Comercial ele é responsável pela comunicação do sistema com as impressoras de cheques. | Informações |

|---|

| DLL é um mecanismo que facilita a comunicação entre o sistema e o equipamento e requer desenvolvimento interno de tecnologia. Para imprimir cheques utilizando estas opções é necessário manter a DLL do \Smart Client do Controle de Lojas atualizada, bem como, os drivers do fabricante. Ao utilizar o ActiveX o sistema não instala automaticamente a DLL, portanto, não pode utilizar as impressoras. |

Impressão direto na porta: o financeiro envia todos os comandos para a porta serial (COM?) ou paralela (LPT?) sem passar pela DLL do módulo Controle de Lojas. Para fazer testes utilizando a impressão na porta, utilize a rotina Impressão de Cheques do módulo Financeiro. Ao utilizar o sistema para imprimir, é exibida uma lista com nomes semelhantes de impressoras, no entanto, cada uma delas utiliza formas de comunicação diferentes. Na maioria dos casos, as impressoras de cheques utilizam a comunicação via porta serial (COM?). Algumas delas permitem a conexão ao computador utilizando a porta paralela (LPT?) e ainda existem aquelas que aceitam ambos os tipos de conexão (tendo um cabo próprio para tal). O sistema envia dados básicos do cheque para a impressora: Código do banco. Nome do favorecido. Valor do cheque. Município de emissão. Data de emissão do cheque. A impressora já possui configurações para os modelos de cheques dos diferentes bancos (gravadas em circuito integrado na memória). Para mais informações de como incluir/ alterar tais configurações, consulte o manual da impressora. | Informações |

|---|

| Para impressoras que recebem comando direto na porta serial (COM?) do módulo Financeiro é importante ressaltar que: para imprimir cheques por meio dessas opções, não é necessária nenhuma configuração específica (nem de arquivos intermediários) tal como DLL e drivers. |

Existem equipamentos que além de impressora fiscal também imprimem cheques. Essas impressoras tanto podem utilizar o mecanismo de impressão com a DLL do Controle de Lojas como pela impressão direto na porta. A tabela de impressoras é atualizada quando houver novas homologações e/ou mudanças de tecnologia. Todas as impressoras de cheques que utilizam o mecanismo de impressão suportadas pela DLL do Controle de Lojas devem ter seu funcionamento ativado no módulo Financeiro, desta forma, alguns parâmetros específicos do Financeiro são configurados. O padrão do sistema considera o mecanismo de impressão direto na porta, porém, existem exceções para as impressoras Bematech e Olivetti PR-45, pois, possuem documentação específica que contém a descrição de funcionamento. Para as impressoras XTP e DATAREGIS as rotinas de impressão estão disponíveis apenas no sistema operacional DOS 2.06 e 2.07. Para imprimir o ano com quatro dígitos nas impressoras de cheques, o parâmetro MV_CHEQ4DG indica se o sistema deve enviar os quatro dígitos para a impressora, sendo que, o padrão é N (envia apenas 2 dígitos). |

| Card |

|---|

| O módulo Financeiro dispõe de algumas funções para integração com a planilha Excel: Extenso() Extenso(nNumToExt,lQuantid,nMoeda,cPrefixo,cIdioma,lCent,lFrac) Gera o extenso de um valor numérico. | Informações |

|---|

| Parâmetros: nNumToExt: valor a gerar por extenso. lQuantid: determina se o extenso é em valor ou quantidade (default .F.). nMoeda: identifica a descrição da moeda que se obtêm do parâmetro MV_MOEDAx. cPrefixo: prefixo alternativo. Caso especificado, prefixa o retorno do extenso, fazendo com que a unidade monetária não seja retornada (default ""). cIdioma: especifica em que idioma deve ser retornado o valor do extenso (1-Port,2-Espa,3-Ingl). O padrão é o idioma do Sistema. lCent: especifica se a função deve retornar os centavos; .T. é o padrão. lFrac: especifica se os centavos devem ser retornados em modo fracionado (é executado somente com cIdioma inglês). |

FinNatOrc() FinNatOrc(cNatureza,cMes,nMoeda,nAno) Retorna o valor orçado da natureza. | Informações |

|---|

| Parâmetros: cNatureza: natureza a pesquisar. cMes: mês para cálculo. nMoeda: moeda de saída. nAno: ano para cálculo. |

FinNatPrv() FinNatPrv(cNatureza,dDataIni,dDataFim,nMoeda,nTipoData,lConsDtBas,lConsProvis) Retorna o valor previsto da natureza no período desejado. | Informações |

|---|

| Parâmetros: cNatureza: natureza desejada. dDataIni: data de início da emissão ou do vencimento real dos títulos, conforme parâmetro nTipoData. dDataFim: data final da emissão ou do vencimento real dos títulos. nMoeda: indica em qual moeda retornam os valores. nTipoData: tipo da data utilizado para pesquisar os títulos: 1-Emissão; 2-Vencto Real. lConsDtBas: indica se o saldo retorna na data-base do sistema desconsiderando baixas efetuadas após esta data ou se o saldo retorna independente da data-base. lConsProvis: indica se devem ser considerados os valores de títulos provisórios. |

FinNatRea() FinNatRea(cNatureza,dDataIni,dDataFim,nMoeda,lMovBco,cTipoDat) Retorna o valor realizado da natureza. | Informações |

|---|

| Parâmetros: cNatureza: natureza desejada. dDataIni: data de início da digitação ou do movimento da baixa conforme parâmetro cTipoDat. dDataFim: data final da digitação ou do movimento da baixa conforme parâmetro cTipoDat. nMoeda: indica a moeda em que os valores são retornados. lMovBco: 0-indica que as baixas que não movimentam o saldo do banco não devem ser somadas; 1-indica que as baixas que não movimentam o saldo do banco devem ser somadas. cTipoDat: data para ser utilizada no período informado em dDataIni e dDataFim: DG - data da digitação e DT - data do movimento. |

RecMoeda() RecMoeda(dData,cMoeda) Retorna a cotação da moeda em determinada data. | Informações |

|---|

| Parâmetros: dData: data desejada para a cotação. cMoeda: código da moeda desejada. |

SldBco() SldBco(cBanco,cAgencia,cConta,dData,nMoeda,lLimite) Retorna o saldo bancário em uma data. | Informações |

|---|

| Parâmetros: cBanco: código do banco (em branco; todos). cAgencia: código da agência (em branco; todas). cConta: código da conta corrente (em branco; todas). dData: data do saldo. nMoeda: código da moeda desejada para o saldo. lLimite: define se deve considerar limite do cheque especial para composição do saldo (.T. - Considera; .F. - Não considera). |

SldReceber() SldReceber(dData,nMoeda,lDtAnterior,lMovSE5) Retorna o saldo a receber em uma determinada data | Informações |

|---|

| Parâmetros: dData: data do saldo. nMoeda: moeda desejada para o saldo. lDtAnterior: indica se o saldo utiliza até a data informada ou somente o saldo na data informada em dData. lMovSE5: indica se deve considerar somente saldo em aberto ou também saldos baixados (.T. - Considera saldos baixados; .F. - Não considera saldos baixados). |

SldPagar() SldPagar(dData,nMoeda,lDtAnterior,lMovSe5) Retorna o saldo a pagar em uma determinada data. | Informações |

|---|

| Parâmetros: dData: data do saldo. nMoeda: moeda desejada para o saldo. lDtAnterior: indica se o saldo utiliza até a data informada ou somente o saldo na data informada em dData. lMovSE5: indica se deve considerar somente saldo em aberto ou também saldos baixados (.T. - Considera saldos baixados; .F. - Não considera saldos baixados). |

VlrCliente VlrCliente(cCliLoja,dDtIni,dDtFin,nMoeda,lConsAbat,lConsAcresc,lConsDecresc) Retorna o valor dos títulos do cliente em um período. | Informações |

|---|

| Parâmetros: cCliLoja: código do cliente incluindo a loja. dDtIni: data inicial de emissão dos títulos do cliente. dDtFin: data final de emissão dos títulos do cliente. nMoeda: moeda desejada para os valores. lConsAbat: indica se os títulos de abatimento devem ser considerados para compor os valores do títulos. lConsAcresc: indica se devem ser considerados os acréscimos dos títulos do cliente. lConsDecresc: indica se devem ser considerados os decréscimos dos títulos do cliente. |

VlrFornece VlrFornece(cForLoja,dDtIni,dDtFin,nMoeda,lConsAbat,lConsAcresc,lConsDecresc) Retorna o valor dos títulos do fornecedor em um período. | Informações |

|---|

| Parâmetros: cForLoja: código do fornecedor incluindo a loja. dDtIni: data inicial de emissão dos títulos do fornecedor. dDtFin: data final de emissão dos títulos do fornecedor. nMoeda: moeda desejada para os valores. lConsAbat: indica se os títulos de abatimento devem ser considerados para compor os valores do títulos. lConsAcresc: indica se devem ser considerados os acréscimos dos títulos do fornecedor. lConsDecresc: indica se devem ser considerados os decréscimos dos títulos do fornecedor. |

SldCliente() SldCliente(cCliLoja,dData,nMoeda,lMovSE5) Retorna o saldo a receber do cliente em uma determinada data. | Informações |

|---|

| Parâmetros: cCliLoja: código do cliente incluindo a loja. dData: data do saldo. nMoeda: código da moeda desejada para o saldo. lMovSE5: indica se deve considerar somente saldo em aberto ou também saldos baixados (.T. - Considera saldos baixados; .F. - Não considera saldos baixados). |

SldFornece() SldFornece(cForLoja,dData,nMoeda,lMovSE5) Retorna o saldo a pagar ao fornecedor em uma determinada data. | Informações |

|---|

| Parâmetros: cCliLoja: código do cliente, incluindo a loja. dData: data do saldo. nMoeda: código da moeda que deseja o saldo. lMovSE5: indica se deve considerar somente saldo em aberto ou também saldos baixados (.T. - Considera saldos baixados; .F. - Não considera saldos baixados). |

Media() Media(nMoeda, nMes, nAno) Retorna a taxa média de uma moeda em um determinado mês/ano. | Informações |

|---|

| Parâmetros: nMoeda: código da moeda. nMes: mês desejado. nAno: ano desejado. |

xMoeda xMoeda(nValor,nMoedp,nMoedd,dData,nDecimal,nTaxap,nTaxad) Converte valores entre moedas. | Informações |

|---|

| Parâmetros: nValor: valor a converter. nMoedp: moeda de origem. nMoedd: moeda de destino. dData: data da taxa da moeda de destino. nDecimal: quantidade de casas decimais. nTaxap: taxa da moeda de origem. nTaxad: taxa da moeda de destino. |

|

|