Histórico da Página

...

Questão: | Na aquisição de mercadorias destinadas para uso e consumo adquiridas de outra unidade federada, como deverá ser o cálculo do DIFAL, quando adquirido de optante pelo Simples? Cenário: Fornecedor: Não contribuinte do IPI, optante pelo Simples Nacional Destinatário: Contribuinte do ICMS localizado RS |

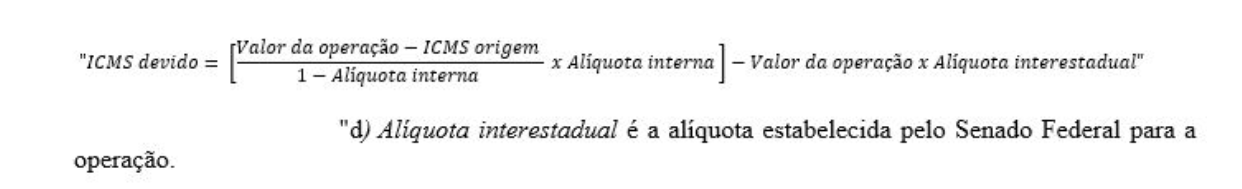

Resposta: | Esclarecemos que nas aquisições destinadas para ao ativo imobilizado ou uso e consumo, deverá ser recolhido a parcela do imposto de acordo com o RICMS-RS/1997 , Livro I , art. 16, I, "f" na entrada, em estabelecimento de contribuinte, de mercadoria recebida de outro Estado e que não esteja vinculada a operação ou prestação subsequente. A base de cálculo do ICMS é o valor da operação na UF de origem. Nesse caso, o valor do ICMS a pagar ao Rio Grande do Sul será calculado na forma estabelecida na Instrução Normativa DRP nº 45/1998, Título I, Capítulo III, Seção 10.0 com as alterações introduzidas pela Instrução Normativa RE Nº 023/17. 10.1 - O ICMS devido a este Estado na entrada no estabelecimento de contribuinte de mercadoria oriunda de outra unidade da Federação e que não esteja vinculada à operação ou prestação subsequente, ou seja, destinada ao ativo permanente ou ao uso ou consumo do adquirente, será calculado conforme a seguinte fórmula: (Acrescentado pela IN RE 039/16, de 27/07/16. (DOE 01/08/16) - Efeitos a partir de 01/08/16.) (Redação dada pela IN RE 023/17, de 16/06/17. (DOE 21/06/17) - Efeitos a partir de 21/06/17.) onde: (Acrescentado pela IN RE 039/16, de 27/07/16. (DOE 01/08/16) - Efeitos a partir de 01/08/16.) a) Valor da operação é o valor da operação na unidade da Federação de origem, incluído o montante do próprio imposto correspondente à operação interestadual e os demais valores, conforme disposto no RICMS, Livro I, art. 18; (Acrescentado pela IN RE 039/16, de 27/07/16. (DOE 01/08/16) - Efeitos a partir de 01/08/16.) b) ICMS origem é o valor do imposto correspondente à operação interestadual, destacado no documento fiscal de aquisição; (Acrescentado pela IN RE 039/16, de 27/07/16. (DOE 01/08/16) - Efeitos a partir de 01/08/16.) c) Alíquota interna é a alíquota interna estabelecida neste Estado para a operação com a mercadoria. (Acrescentado pela IN RE 039/16, de 27/07/16. (DOE 01/08/16) - Efeitos a partir de 01/08/16.) d) Alíquota interestadual é a alíquota estabelecida pelo Senado Federal para a operação. (Acrescentado pela IN RE 023/17, de 16/06/17. (DOE 21/06/17) - Efeitos a partir de 21/06/17.) 10.1.1 - Na hipótese de estabelecimento remetente optante pelo Simples Nacional, para fins de determinação do ICMS devido a este Estado, o valor do "ICMS origem" a ser deduzido será calculado na forma como ocorreria a tributação do ICMS se o remetente não fosse optante pelo Simples Nacional. Desta forma, seguindo as orientações de cálculo acima e aplicando os dados do cenário apresentado na questão sobre a fórmula disponibilizada pela SEFAZ/RS, entendemos que o cálculo ficará da seguinte forma: Convém destacar que no cenário apresentado onde o estabelecimento remetente é optante pelo Simples Nacional, o valor do ICMS origem é o valor do imposto correspondente à operação interestadual como se o remetente não fosse optante pelo Simples Nacional e a alíquota interestadual é a alíquota estabelecida pelo Senado Federal para a operação. Saliento que as aquisições de produtos de estabelecimentos fornecedores optantes pelo Simples Nacional não ensejam aos adquirentes o direito ao crédito do IPI nas entradas de matérias-primas, produtos intermediários e materiais de embalagem, conforme art. 23 da LC 123/2006 e Arts. 177, 178, I e 228 do RIPI/2010. |

Chamado/Ticket: | 2277345 |

| Fonte: | Instrução Normativa RE Nº 023/17 |