| Índice |

|---|

| maxLevel | 2 |

|---|

| minLevel | 2 |

|---|

| indent | 10 |

|---|

| exclude | Conteúdo |

|---|

| style | square |

|---|

| class | indice_form |

|---|

|

1. QuestãoEsta análise aborda como deve ser calculado o imposto de renda da fonte e declarado na DIRF e Comprovante de Rendimentos, o Imposto de Renda da Participação nos Lucros ou Resultados “PLR”.

Os exemplos utilizados foram elaborados para (DIRF 2014) – (Ano-calendário 2013), porém não sofreu alteração para os anos seguintes, aplicando-se a mesma regra atualmente.

2. Normas Apresentadas pelo Cliente| Painel |

|---|

| borderColor | #ff751a |

|---|

| borderWidth | 2 |

|---|

| A indicação da legislação pertinente ao caso é de inteira responsabilidade do Cliente solicitante |

Abordaremos a legislação no item abaixo.

3. Análise da ConsultoriaCom a publicação no Diário Oficial da União da Instrução Normativa RFB nº. 1.406 em 24/10/2013 e do Ato Declaratório Executivo Cofis no. 82 em 30/10/2013, temos as orientações para a Declaração do Imposto sobre a Renda Retido na Fonte (DIRF 2014) para o ano-calendário 2013.

Com a publicação no Diário Oficial da União da Instrução Normativa RFB nº. 1.438 em 02/01/2014, aprova o programa gerador da Declaração do Imposto sobre a Renda Retido na Fonte - (DIRF 2014).

Como a tributação do imposto de renda sobre o PLR foi alterada pela lei 12.832/2013, houve mudança na forma de prestar informações a partir da DIRF 2014).

Com base nesta legislação, apresentamos abaixo as dúvidas levantadas sobre como prestar informações sobre o Imposto de Renda sobre PLR para (DIRF 2014).

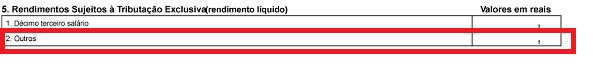

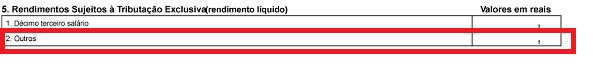

1.Os valores de PLR deverão ser impressos em qual campo no Comprovante de Rendimentos?

Resposta. Deve ser informado como OUTROS (Linha 2 Quadros 5), o valor líquido dos demais rendimentos sujeitos a tributação exclusiva, tais como: prêmios em dinheiro, bens e serviços, obtidos em loterias, sorteios, concursos e corridas de cavalo, Participação nos Lucros ou Resultados das empresas (PLR) e juros ou creditados a sócios, acionistas ou titular de pessoa jurídica, a título de remuneração do capital próprio.

Abaixo Print Screen do Comprovante de Rendimentos, demostrando onde deve ser impresso os valores*

De acordo com a Pergunta e Resposta nº 67 da DIRF 2014, também deverá ser impresso no Quadro 7 (informações Complementares” a seguinte expressão. “O Total informado na Linha 02 do Quadro 5 já inclui o valor total pago a título de PLR correspondente a R$”.

Observação:

Sendo que o Comprovante de Rendimento é único, mesmo quando tiver a informação de valores pagos a título de PLR, sendo declarados todos os rendimentos recebidos pelos beneficiários.

2.Como os valores de PLR devem ser informados para a DIRF 2014?

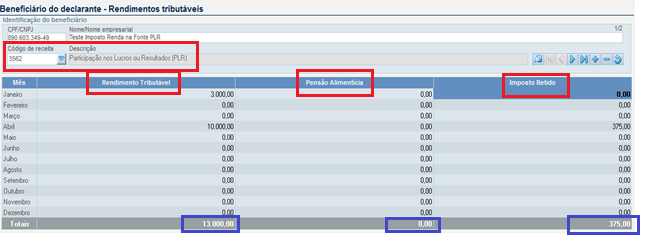

Resposta. Os valores de pagamento de Participação de Lucros ou Resultados deverão ser informados o valor total pago durante o ano calendário. Os valores deverão ser declarados com o código da receita 3562 “Participação nos Lucros ou Resultados PLR

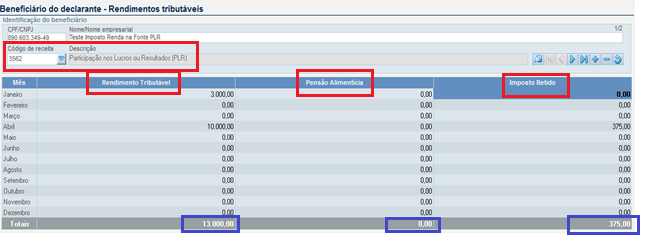

Abaixo segue os dados de testes efetuados no programa validador DIRF 2014:  Image Modified Image Modified

Sendo que para a (DIRF2014), o valor a ser declarado no campo Rendimento Tributável é correspondente ao VALOR BRUTO. Lembrando que aceita apenas para dedução o campo Pensão Alimentícia. A partir do momento que informo os valores de PLR no programa gerador da Declaração do Imposto sobre a Renda Retido na Fonte - (DIRF 2014), automaticamente ele carrega no Comprovante de Rendimentos o VALOR LIQUIDO.

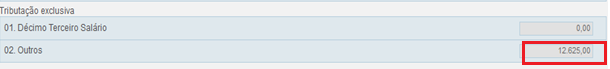

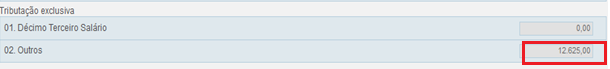

Image Modified Image ModifiedExemplo:

Conforme Print acima, o funcionário recebeu o total de PLR de R$ 13.0000,00 e houve um desconto de R$ 375,00 referente ao Imposto de Renda.

Para a (DIRF 2014) os valores declarados no Rendimento Tributável foram de o VALOR BRUTO “R$ 13.000,00” e valor descontado de Imposto de Renda de “R$ 375.00”, sendo no código da receita 3562.

Já no Comprovante de Rendimentos é demostrado o VALOR LIQUIDO, ou seja (13.000.00 – 375,00) R$ 12.625,00.

Os valores utilizados no exemplo acima são ilustrativos.

3.Com a publicação da Lei 12.832/2013 (conversão da MP 597/2012) alterou a Lei 10.101/2000 e trouxe algumas modificações quanto à regulamentação da participação dos trabalhadores nos lucros ou resultados (PLR) da empresa, bem como estabeleceu uma tabela exclusiva do imposto de renda sobre a PLR.

Em que pese a nova lei não estabeleça claramente, para efeito da apuração do imposto de renda sobre a participação dos trabalhadores nos lucros ou resultados da empresa quando houver mais de um pagamento em anos calendários distintos ou mesmo ano calendário.

Para facilitar o entendimento foi criado exemplos ilustrativos, e encaminhado para nossas acessórias “IOB, FISCOSoft e agendado com o Plantão Fiscal IRRF na Receita Federal do Brasil”, para esclarecer qual a tratativa devemos dar situação exposta.

As respostas recebidas das Consultorias parceiras e RFB foram entendimentos diferenciados.

Questionamento - Como devemos tratar a seguinte situação para o Cálculo do IRF e declaração dos valores para a DIRF?

Situação 1 - PLR referente Ano Calendário 2012, pois a partir de janeiro/2013 houve a mudança na legislação, com a criação de uma tabela exclusiva para apuração do IRF sobre PLR.

Pagamento Adiantamento PLR ocorreu em Dezembro/2012 - Valor R$ 7.000,00

Pagamento Parcela Final PLR Ocorreu Fevereiro/2013 - Valor R$ 5.000,00

Pergunta 1 - Para o pagamento final e apuração do IRF devemos somar o valor pago em dezembro/2012 e fevereiro/2013, pois se trata do mesmo ano calendário?

Pergunta 2 - Em qual ano/s devem ser declarados os valores na DIRF nesta situação exposta?

---------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------- Resposta IOB Os valores pagos em dezembro/2012 devem seguir a regra de tributação vigente no período, ou seja, anteriores às alterações introduzidas pela Lei nº 12.832/2013, com tratamento de antecipação na fonte (tabela progressiva).

Apenas haverá a soma de valores se os pagamentos do PLR relativo ao mesmo ano-calendário, ocorrerem no mesmo ano-calendário. No caso em questão, um pagamento foi feito em dezembro/2012 e o outro em fevereiro/2013, onde as regras de tributação eram diferentes. Dessa forma, não haverá a soma dos valores pagos em dezembro/2012 e em fevereiro/2013, mesmo que a base do PLR seja decorrente do mesmo ano-calendário.

Quanto à informação sobre os pagamentos que devem constar na DIRF, temos:

a) Pagamento efetuado em dezembro/2012 (tributação como antecipação - tabela progressiva): deve constar na DIRF 2013 (ano-calendário 2012);

b) Pagamento efetuado em fevereiro/2013 (tributação exclusivamente na fonte - tabela de tributação exclusiva na fonte): deve constar na DIRF 2014 (ano-calendário 2013).

Resposta FISCOSoft Não. Nos termos da art. 3º, § 7º da Lei nº 10.101/2000, o valor pago em dezembro de 2012 não deve ser somado ao valor pago em fevereiro de 2013, uma vez que a 1º parcela 2012) foi recebida em ano-calendário diverso da 2º (2013). O § 7º assim dispõe:

“Na hipótese de pagamento de mais de uma parcela referente a um mesmo ano-calendário, o imposto dever ser recalculado, com base no total da participação nos lucros recebida no ano-calendário, mediante a utilização da tabela constante do anexo, deduzindo-se do imposto assim apurado o valor retido anteriormente.

Assim o total da parcela recebida no ano-calendário de 2013 não contempla a parcela recebida no ano calendário de 2012.

O valor pago dezembro/2012 deve ser declarado na DIRF 2013, e o valor pago fevereiro/2013 declarado na DIRF 2014.

_______________________________________________________________________________________________________________________________________________________________________

Situação 2 - PLR referente Ano Calendário 2013.

Pagamento Adiantamento PLR ocorreu em Dezembro/2013 - Valor R$ 7.000,00

Pagamento Parcela Final PLR ocorrerá em Fevereiro/2014 - Valor R$ 5.000,00

Pergunta 1 - Para o pagamento final e apuração do IRF devemos somar o valor pago em dezembro/2013 e fevereiro/2014, pois se trata do mesmo ano calendário?

Pergunta 2 - Em qual ano/s devem ser declarados na DIRF nesta situação exposta?

---------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------- Resposta IOB Os valores pagos em dezembro/2013 e em fevereiro/2014, mesmo que decorrentes do mesmo ano-calendário, não devem ser somados, pois não foram recebidos dentro do mesmo ano-calendário. Assim, na DIRF 2014 (ano-calendário 2013) teremos apenas a informação do valor pago em dezembro/2013.

Em relação ao valor pago em fevereiro/2014, esse constará na DIRF 2015 (ano-calendário 2014).

Resposta FISCOSoft OS valores não devem ser somados, pois foram pagos em anos-calendário distintos.

O valor pago em 2013 deve ser declarado na DIRF2014, e o valor pago em 2014 deve ser declarado na DIRF2015. _______________________________________________________________________________________________________________________________________________________________________

Situação 3 - PLR referente Ano Calendário 2013.

Referente Ano Calendário 2012 - Pagamento Adiantamento PLR ocorreu em Dezembro /2012 - Valor R$ 7.000,00 Referente Ano Calendário 2012 - Pagamento Final PLR ocorreu em Abril/2013 - Valor R$ 7.000,00 Referente Ano Calendário 2013 - Pagamento Antecipação PLR ocorreu em Dezembro/2013 - Valor R$ 7.000,00 Referente Ano Calendário 2013 - Pagamento Final previsto para Abril/2014 - Valor R$ 7.000,00

Pergunta 1 - Como deverá ser tratada apuração do IRF e declarados os valores na DIRF referente ao Ano Calendário 2012, pois a Lei 12832 passou a vigorar a partir de janeiro/2013?

Pergunta 2 - Como deverá ser tratada apuração do IRF e declarados os valores na DIRF referente ao Ano Calendário 2013, já que ocorreu uma antecipação de pagamento do ano de 2013 e pagamento fina l do ano de 2012, durante o ano de 2013?

Pergunta 3 - Em qual ano/s devem ser declarados na DIRF nestas situações expostas?

----------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

Resposta IOB Pagamento em dezembro/2012: deve ser informado na DIRF 2013 (ano-calendário 2012) e a tributação deve seguir as regras anteriores às alterações introduzidas pela Lei nº 12.832/2013, ou seja, como antecipação (tabela progressiva vigente na época do pagamento);

Pagamento em abril/2013: deve ser informado na DIRF 2014 (ano-calendário 2013) e a tributação deve ser efetuada com base nas regras introduzidas pela Lei nº 12.832/2013, ou seja, exclusivamente na fonte (tabela de tributação exclusiva na fonte);

Pagamento em dezembro/2013: deve ser informado na DIRF 2014 (ano-calendário 2013) e a tributação deve ser efetuada com base nas regras introduzidas pela Lei nº 12.832/2013, ou seja, exclusivamente na fonte (tabela de tributação exclusiva na fonte);

Ocorrendo o efetivo pagamento em abril/2014: deve ser informado na DIRF 2015 (ano-calendário 2014) e a tributação deve ser efetuada com base nas regras introduzidas pela Lei nº 12.832/2013, ou seja, exclusivamente na fonte (tabela de tributação exclusiva na fonte).

Salientamos que, apenas deve haver a soma de rendimentos, pagos a título de PLR, para fins de recálculo, quando houver o pagamento de mais de uma parcela no mesmo ano-calendário, referente a um mesmo ano-calendário (Lei nº 10.101/2000, artigo 3º, § 7º).

Resposta FISCOSoft

Valores pagos em 2012 deve ser informado na DIRF2013 e o cálculo deve ser feito com base na tabela progressiva, como antecipação do imposto devido.

O pagamento efetuado em dezembro de 2013 será informado na DIRF2014 e o cálculo deve ser feito como tributação exclusiva na fonte.

O pagamento efetuado em abril de 2014 será informado na DIRF 2015 e o cálculo deve ser feito como tributação exclusiva na fonte.

O valor pago em 2012 deve seguir a regra da tabela progressiva como antecipação do imposto devido e os valores pagos a partir de janeiro de 2013 devem ser efetuados com base na nova regra (tributação exclusiva na fonte.

Como os pagamentos referem-se a anos –calendários distintos, não há somatória e recálculo do valor. Assim, em cada um dos pagamentos, de anos-calendários distintos, novo cálculo deverá ser feito.

Aos pagamentos efetuados em 2013 devem ser informados na DIRF 2014 e os pagamentos realizados em 2014 na DIRF 2015.

_______________________________________________________________________________________________________________________________________________________________________

Pergunta 4 - Em relação ao Comprovante de Rendimentos, quando houver valores de Participação Lucros ou Resultados, o campo 7 – Informações Complementares deverá conter a seguinte expressão “O total informado na linha 02 do Quadro 5 já inclui o valor pago a título de PLR corresponde a R$.........”. A dúvida é se deve ser impresso na expressão o Valor Líquido ou Valor Bruto?

Exemplo:

Valor PLR R$ 13.0000,00

IRF R$ 375,00

Valor Líquido R$ 12.625,00 ---------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------- Resposta: Conforme testes efetuados no programa validar (DIRF 2014) no campo 7 Informações Complementares é impresso da seguinte forma.

A Receita Federal do Brasil inicialmente nos orientou determinada forma, e no mesmo dia o Plantão Fiscal entrou em contato comigo com um novo parecer. O fiscal da RBF solicitou um apoio com o responsável em Brasília, que passou um outro entendimento.

Então, o fiscal da RFB orientou que alguma empresa que tivesse a situação exposta, efetuasse uma consulta por escrito, baseado na INSTRUÇÃO NORMATIVA RFB Nº 1.434, DE 30 DE DEZEMBRO DE 2013, que dispõe sobre o processo de consulta relativo a interpretação da legislação tributária.

Lembrando que as consultas feitas para a RFB agora são vinculantes, ou seja, são validadas para todas as empresas e não apenas para quem efetuou a solução de consulta.

_______________________________________________________________________________________________________________________________________________________________________

Em 25/08/2014 a Receita Federal do Brasil, foi aprovado e publicado a Solução de Consulta nº 229 – Cosit, esclarecendo o cálculo do Imposto sobre a Renda Retida na FONTE (IRRF) sobre a participação dos trabalhadores nos lucros ou resultados (PLR) no pagamento parcelado.

Abaixo segue a Solução de Consulta nº 229 – Cosit - Data 25 de agosto de 2014

ASSUNTO: IMPOSTO SOBRE A RENDA RETIDO NA FONTE – IRRF PARTICIPAÇÃO DOS TRABALHADORES NOS LUCROS OU RESULTADOS (PLR). PAGAMENTO PARCELADO

Ocorrendo mais de 1 (um) pagamento a título de PLR no curso de um mesmo ano-calendário, ainda que se trate de resultados apurados pela empresa em períodos diferentes, o imposto deve ser recalculado, com base no total da participação nos lucros recebida neste ano-calendário, mediante a utilização da tabela anual, deduzindo-se do imposto assim apurado o valor retido anteriormente.

Dispositivos Legais: Art. 3º da Lei nº 10.101, de 2000.

A pessoa jurídica com ramo de atividade na fabricação de laticínios, por intermédio de seu representante legal, formula a presente consulta sobre o pagamento parcelado de participação dos trabalhadores nos lucros ou resultados (PLR), de que trata o §7º do art. 3º da Lei nº 10.101, de 19 de dezembro de 2000, com as alterações da Lei nº 12.832, de 20 de junho de 2013. Informa que efetuou em abril de 2013, pagamento de participação nos lucros ou resultados referentes ao resultado de 2012. Em dezembro de 2013, efetuou pagamento referente ao resultado de 2013, primeira parcela. E que em abril de 2014, seria paga a segunda parcela referente ao resultado de 2013.

Questiona, quanto a redação do §7º do art. 3º da Lei nº 10.101, de 2000, os seguintes aspectos:

1) Quando do pagamento da antecipação de PLR, em dezembro de 2013, relativa ao resultado de 2013, deve ser o imposto recalculado, considerando-se o pagamento feito em abril de 2013, relativo ao resultado de 2012?

2) Quando do pagamento da segunda e final parcela de PLR relativa ao resultado de 2013, a ser efetuado em abril de 2014, deve ser o imposto recalculado, considerando-se o pagamento feito em dezembro de 2013, relativo ao resultado de 2013?

3) Nos pagamentos futuros, deve-se considerar que, para fins de recálculo do imposto, serão somadas as parcelas de PLR recebidas dentro de um mesmo ano calendário, independente a que resultado se refiram, ou devem ser somadas as parcelas referentes ao resultado de um mesmo ano-calendário, independente da data de pagamento?

Logo, o contribuinte efetuou toda a contextualização da legislação, a qual poderá ser consultado na integra diretamente na Solução de consulta que consta abaixo em anexo. http://www.receita.fazenda.gov.br/publico/Legislacao/SolucoesConsultaCosit/2014/SCCosit2292014.pdf 3.1 PLR (Participação de Lucros e Resultados) pagos em parcelasDe acordo com o Art. 03 da Lei 10.101 o PLR não substitui ou complementa a remuneração dos empregados, nem faz base para qualquer base de encargo trabalhista, Além além de determinar que o PLR pode ser pago em até duas parcelas, referente ao mesmo ano calendário e caso o empregador passe da quantidade, o PLR é descaracterizado.

Em sua tributação de Imposto de Renda, a Receita Federal, determinou que o PLR seja calculado em sua tabela própria, citada na lei como "Anexo", por ser tributado na fonte não integrará a base de cálculo do imposto devido pelo beneficiário na Declaração de Ajuste Anual.

É informado no artigo citado em seu §7 que, o pagamento de duas parcelas dentro do mesmo ano calendário, o imposto de renda deve ser recalculado, ou seja, as parcelas serão somadas e o imposto recalculado com a dedução do imposto já recolhido em sua primeira parcela.

Os rendimentos pagos acumuladamente relativos a mais de um ano calendário a título de PLR, serão tributados exclusivamente na fonte, separados dos demais rendimentos recebidos de qualquer outra natureza.

Lembrando que entendemos como: Ano-Calendário: Ano em que aconteceram os fatos

Ano-Exercício: Ano de apresentação da declaração do imposto de renda.

3.2 Pensão de Alimentos sobre PLR - Dedução do IRRF

Para o cálculo do Imposto de Renda Retido sobre a Fonte (IRRF) incidente sobre a Participação nos Lucros, poderá o empregador deduzir o valor pago à título de Pensão alimentícia, da base de cálculo do tributo. A determinação está prevista no Regulamento do Imposto de Renda, o Decreto 9.580/2018. A regra, apesar de expressa não é obrigatória, já que estabelece esta dedução como uma possibilidade. Participação dos trabalhadores nos lucros das empresas Art. 683. As importâncias recebidas pelos trabalhadores a título de participação nos lucros ou nos resultados das empresas serão tributadas exclusivamente na fonte, separadamente dos demais rendimentos recebidos, no ano do recebimento ou do crédito, com base nas seguintes tabelas progressivas e não integrarão a base de cálculo do imposto sobre a renda devido pelo beneficiário na declaração de ajuste anual (Lei nº 10.101, de 2000, art. 2º, caput ; e art. 3º, § 5º e § 11) :

§ 4º § 4º Na determinação da base de cálculo da participação dos trabalhadores nos lucros ou nos resultados,

poderão poderão ser deduzidas as importâncias pagas em dinheiro a título de pensão

alimentícia em alimentícia em decorrência das normas do Direito de Família, quando em cumprimento de decisão judicial, de acordo homologado judicialmente ou de separação ou de divórcio consensual realizado por escritura pública, desde que correspondentes a esse rendimento, hipótese em que a mesma parcela não poderá ser utilizada para a determinação da base de cálculo dos demais rendimentos (Lei nº 10.101, de 2000, art. 3º, § 10). § 5º É vedado o pagamento de qualquer antecipação ou distribuição de valores a título de participação nos lucros ou nos resultados da empresa em mais de duas vezes no mesmo ano civil e em periodicidade inferior a um trimestre civil (Lei nº 10.101, de 2000, art. 3º, § 2º).

A pensão alimentícia é de natureza jurídica, e quando o responsável é empregado em regime CLT, deve ser deduzido da folha de pagamento do funcionário. Já a PLR tem característica indenizatória e não salarial. A pensão só será deduzida da PLR se constar solicitação no processo judicial e se assim o tribunal entender necessário para o alimentando, segundo o entendimento do Superior Tribunal de Justiça (STJ). Assim, cabe ao tribunal estabelecer: - se a Pensão alimentícia será calculada sobre o valor da PLR

- se para o valor do IRRF incidente sobre a PLR, será considerado o valor da base de cálculo líquido (já deduzida a pensão) ou bruto (sem a dedução da pensão).

No perguntas e respostas da Receita sobre o IRRF de pessoas físicas, temos: PARTICIPAÇÃO DOS EMPREGADOS NOS LUCROS DAS EMPRESAS 163 — Qual é o tratamento tributário da participação dos empregados nos lucros das empresas? Até 31/12/2012 a participação dos empregados nos lucros das empresas era tributada na fonte, em separado dos demais rendimentos recebidos no mês, como antecipação do imposto sobre a renda devido na declaração de rendimentos da pessoa física, competindo à pessoa jurídica a responsabilidade pela retenção e recolhimento do imposto (Lei nº 10.101, de 19 de dezembro de 2000). Regra vigente a partir de 1º de janeiro de 2013, diante do novo tratamento tributário introduzido pela Lei nº 12.832, de 20 de junho de 2013: A participação dos trabalhadores nos lucros ou resultados da empresa é tributada pelo imposto sobre a renda exclusivamente na fonte, em separado dos demais rendimentos recebidos, no ano do recebimento ou crédito, com base na tabela progressiva anual abaixo indicada e não integrará a base de cálculo do imposto devido pelo beneficiário na Declaração de Ajuste Anual. Na determinação da base de cálculo da referida participação, poderão ser deduzidas as importâncias pagas em dinheiro a título de pensão alimentícia em face das normas do Direito de Família, quando em cumprimento de decisão judicial, de acordo homologado judicialmente ou de separação ou divórcio consensual realizado por escritura pública, desde que correspondentes a esse rendimento, não podendo ser utilizada a mesma parcela para a determinação da base de cálculo dos demais rendimentos. Tabela de tributação exclusiva na fonte – Participação nos lucros – Ano-Calendário de 2019 :

|