| Deck of Cards |

|---|

| | Card |

|---|

| O Lucro Real é a sistemática de apuração da base de cálculo do IR, que considera os registros contábeis e fiscais efetuados de acordo com as leis comerciais e fiscais. O Lucro Real, que será utilizado como base de cálculo dos tributos, é apurado a partir do resultado contábil ajustado pelas adições, exclusões e compensações. As adições e exclusões são valores de despesas e receitas que a legislação tributária determina que podem ou não ser consideradas na determinação da base de cálculo dos tributos em tela. Consideremos as seguintes definições: - Lucro contábil – Resultado apurado pela contabilidade, seguindo as regras comerciais.

- Adições – Valores registrados na contabilidade como despesa, mas, que a legislação não aceita como dedução do lucro ou valores que não são contabilizados como receita mas, que devem ser oferecidos para tributação.

- Exclusões – Receitas contabilizadas, mas que não são tributadas ou valores que não estão registrados na contabilidade, porém, a legislação permite que sejam deduzidas da base de cálculo.

- Lucro real antes das compensações de prejuízos - Este valor corresponde ao resultado contábil, ajustado pelas adições e exclusões que compreende o lucro real [ou prejuízo fiscal] compensável do período de apuração.

- Lucro após a compensação de prejuízos fiscais do próprio período – Este valor corresponde ao lucro real depois de compensados os prejuízos das atividades geral e rural do próprio período.

- Compensação de prejuízos de períodos anteriores – Prejuízos de períodos anteriores que podem ser compensados, até o limite de 30 % do lucro líquido ajustado pelas adições e exclusões (Lucro real antes das compensações de prejuízos).

- Lucro Real – Lucro tributável, apurado após a compensação de prejuízo de períodos anteriores. Será utilizado como base de cálculo do IRPJ e da CSLL.

O Lucro Real deve ser apurado na data de encerramento do período de apuração que se encerra: - Nos dias 31 de março, 30 de junho, 30 de setembro e 31 de dezembro, no caso de apuração trimestral do imposto de renda;

- No dia 31 de dezembro de cada ano-calendário, no caso de apuração anual do imposto de renda;

- Na data da extinção da pessoa jurídica, assim entendida a destinação total de seu acervo líquido;

- Na data do evento, nos casos de incorporação, fusão ou cisão da pessoa jurídica.

| Deck of Cards |

|---|

| | Card |

|---|

| id | 3 |

|---|

| label | Lucro Real – Trimestral |

|---|

| A apuração pelo Lucro Real Trimestral deve considerar apenas a movimentação do trimestre, sendo definitiva em cada período.

- Resultado Contábil: O Resultado Contábil deve ser informado, exclusivamente, através dos Lançamentos Manuais e corresponde à soma dos Resultados Operacional e Não Operacional. Para as empresas que apuram atividade rural, o Resultado Contábil desta atividade deve ser informado no Evento Tributário específico para este fim.

| Informações |

|---|

Ao Lucro Contábil deve ser somado o resultado do Grupo “Adições do Lucro” e “Adições por Doação” e subtraído o resultado do grupo “Exclusões do Lucro”. |

- Adições do Lucro: Corresponde ao somatório de todos os Itens Tributário que foram parametrizados no Grupo de Adições do Lucro, juntamente com todos os Lançamento Manuais existentes para o mesmo Evento Tributário/Grupo dentro do período que está sendo apurado.

" Art. 365. São vedadas as deduções decorrentes de quaisquer doações e contribuições, exceto as relacionadas a seguir: [...] II - as doações, até o limite de dois por cento do lucro operacional da pessoa jurídica, antes de computada a sua dedução, efetuadas a entidades civis, legalmente constituídas no Brasil, sem fins lucrativos, que prestem serviços gratuitos em benefício de empregados da pessoa jurídica doadora e respectivos dependentes, ou em benefício da comunidade onde atuem, observadas as seguintes regras: [...]" Para atender este dispositivo o sistema deve executar o seguinte cálculo no Grupo de Adições por Doações do Evento Tributário: Adição por Doação: (DOAÇÕES - (RESULTADO OPERACIONAL + DOAÇÕES) * %DOAÇÃO), onde: - “DOAÇÕES” – total processado para os todos os Itens Tributários informados no Grupo;

- “RESULTADO OPERACIONAL” – somatório de todos os Lançamentos Manuais realizados no período para o Grupo Resultado Operacional; e

- “%DOAÇÃO” – Percentual de doação não dedutível informado no Período de Apuração.

O resultado do cálculo, ou seja, a parcela não dedutível da doação que ultrapassar os dois por centro do lucro operacional é que será adicionada ao lucro. No Detalhamento da Apuração deve ser gravado o resultado do cálculo com a Origem “Apuração”.

- Exclusões: Corresponde ao somatório de todos os Itens Tributário que foram parametrizados no Grupo de Exclusões do Lucro, juntamente com todos os Lançamento Manuais existentes para o mesmo Evento Tributário/Grupo dentro do período que está sendo apurado.

| Informações |

|---|

Com isso temos o Lucro Real antes da Compensação de Prejuízos. Se o “Evento Tributário para apuração da atividade rural” estiver informado, o sistema deve processar este segundo evento. De posse do lucro real das duas atividades, compara-los entre si e processar a compensação de prejuízo apurado no próprio período (atividade geral x atividade rural) conforme descrito no tópico Atividade Rural. |

- Compensação de Prejuízos de Períodos Anteriores: Corresponde ao somatório de todos os Itens Tributários que foram parametrizados no Grupo de Compensação de Prejuízo.

Se os campos “Percentual de Dedução/Compensação” e “Sobre o Valor” estiverem preenchidos e o Tipo de operação selecionada for “Crédito” ou “Movimentação da Conta”, o sistema deve consistir se o valor processado para o Grupo não ultrapassa o percentual limite parametrizado para compensação do prejuízo (atualmente 30%) sobre o valor de aplicação do percentual (atualmente o lucro líquido ajustado). Em caso afirmativo, o sistema não deve permitir o encerramento do período de apuração até que o valor seja ajustado. Se for apurado prejuízo, o sistema deve apresentar ao usuário um log ao final do processo de apuração, informando que foi apurado prejuízo e seu valor, separado em prejuízo operacional e não operacional, conforme discriminado no tópico prejuízos fiscais apurados. Cálculo do tributo devido Em caso de resultado positivo, ou seja, apurado lucro real, inicia-se o cálculo do tributo devido. conforme abaixo

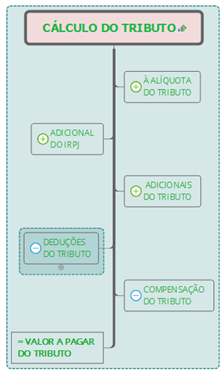

- A alíquota do Tributo: Resultado da aplicação da alíquota presente no Período de Apuração que está sendo encerrado sobre a Base de Cálculo apurada.

- Adicional do IRPJ: Aplicável somente ao IRPJ, corresponde ao valor do adicional do IR calculado mediante a aplicação da “Alíquota do Adicional do IR”, informada no Período de Apuração, sobre a parcela da base de cálculo que exceder o valor resultante da multiplicação da “Parcela Isenta Mensal”, também informada no Período de Apuração, pelo número de meses do respectivo período de apuração.

Adicionais do Tributo: Corresponde ao somatório de todos os Itens Tributário que foram parametrizados no Grupo de Adicionais do Tributo, juntamente com todos os Lançamento Manuais existentes para o mesmo Evento Tributário/Grupo dentro do período que está sendo apurado. Valores que devem ser lançados neste Grupo: CSLL: Adição de Créditos de CSLL sobre Depreciação Utilizados Anteriormente (Lei nº 11.051/2004, art. 1º, §§ 7º, 11 e 12)

Deduções do Tributo: Corresponde ao somatório de todos os Itens Tributários que foram parametrizados no Grupo de Deduções do Tributo, juntamente com todos os Lançamento Manuais existentes para o mesmo Evento Tributário/Grupo dentro do período que está sendo apurado.

Caso haja algum Item Tributário cuja Origem seja “Evento Tributário”, calcular de acordo com o disposto no tópico Lucro da Exploração.

- Compensações do Tributo: Corresponde ao somatório de todos os Itens Tributário que foram parametrizados no Grupo de Compensações do Tributo, juntamente com todos os Lançamento Manuais existentes para o mesmo Evento Tributário/Grupo dentro do período que está sendo apurado.

<Fim Lucro Real – Trimestral>

|

| Card |

|---|

| id | 3 |

|---|

| label | Lucro Real – Anual |

|---|

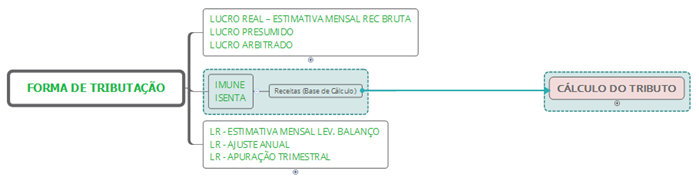

| Opcionalmente, à apuração trimestral, o contribuinte pode realizar, mensalmente, o pagamento do IR devido no curso do ano-calendário calculado sobre base de cálculo estimada, realizando a apuração definitiva apenas ao final do ano-calendário ou na data do evento. Diferentemente da apuração trimestral, onde a apuração de cada trimestre é definitiva, na apuração anual, com recolhimentos mensais por estimativa, os contribuintes deverão apurar o lucro real anual em 31 de dezembro ou na data do evento nos casos de incorporação, fusão, cisão ou extinção da pessoa jurídica, com a finalidade de determinar o imposto e a contribuição social efetivamente devido no ano calendário, procedimento determinado como “ajuste anual”. Entretanto, o sistema deve permitir criar um Período anual que só pode ser encerrado se todos os períodos mensais estiverem encerrados. Sendo assim, se a empresa optar por esta modalidade de apuração, deve-se cadastrar os tributos IRPJ e CSLL com periodicidade mensal, doze períodos de apuração (periodicidade mensal) para apuração das estimativas e um 13º período com periodicidade anual para apuração do ajuste anual. Entretanto o período anual só pode ser encerrado se todos os períodos mensais estiverem encerrados e o Evento Tributário para encerramento desse período deve conter, obrigatoriamente, a forma de tributação “Lucro Real”. (O diagrama da apuração é o mesmo apresentado no tópico Lucro Real trimestral) PARTICULARIDADES Imposto de Renda Mensal Pago por Estimativa Somente podem ser deduzidos na apuração do ajuste anual os valores de estimativa efetivamente pagos relativos ao ano-calendário objeto da declaração: - Imposto de renda retido na fonte;

- Imposto pago no exterior sobre lucros, rendimentos e ganhos de capital;

- Imposto de renda retido na fonte por órgãos, autarquias e fundações federais;

- Imposto de renda retido na fonte pelas demais entidades da administração pública federal;

- Imposto de renda pago sobre ganhos no mercado de renda variável;

- Pagamentos de IRPJ mensal (DARFs);

- Pagamentos Finor/Finam/Funres até o limite permitido no ajuste anual (DARFs);

- Compensação solicitada mediante Declaração de Compensação (PER/DComp) ou processo administrativo, e

- Compensação autorizada por medida judicial (DARFs).

Este valor será calculado pelo sistema da seguinte forma: + SOMA (“Valor a Pagar do Tributo”) de todos os períodos das estimativas mensais conforme campo “Valor Pago” do documento de arrecadação cadastrado para o período mensal; + SOMA (“Total das Compensações”) de todos os períodos das estimativas mensais; + SOMA (“Lançamentos Manuais”) efetuados para o Grupo “Compensações do Tributo” associados à Tabela Dinâmica “N630.24” ((-) Imposto de Renda Mensal Pago por Estimativa). * * Esses comportamento será implementado para que os clientes possam inserir os valores de compensação solicitada por meio da Declaração de Compensação (PER/DComp) ou de processo administrativo, compensação autorizada por medida judicial e pagamentos realizados ao Finor/Finam/Funres, todos eles externos ao sistema. As estimativas mensais podem ser apuradas através de Receita Bruta ou Levantamento de Balanço, conforme abaixo: | Deck of Cards |

|---|

| | Card |

|---|

| id | 4 |

|---|

| label | Estimativa Mensal – Levantamento de Balanço |

|---|

| Os pagamentos mensais podem ser suspensos ou reduzidos desde que demonstrado, através da elaboração de balanço ou balancetes de suspensão ou redução, que o valor do imposto devido no período em curso, é igual ou inferior à soma do imposto devido por estimativa até o mês anterior àquele a que se refere o balanço ou balancete levantado. O resultado do período em curso deve ser ajustado por todas as adições determinadas, exclusões e compensações de prejuízos fiscais admitidas pela legislação do imposto de renda. A demonstração do lucro real relativa ao período abrangido pelos balanços/balancetes de suspensão/redução deve ser transcrita no Lalur. A cada balanço/balancete levantado para fins de suspensão/redução do imposto, o contribuinte deve determinar um novo lucro real para o período em curso, desconsiderando aqueles apurados em meses anteriores do mesmo ano-calendário. Ocorrendo apuração de prejuízo fiscal, a pessoa jurídica está dispensada do pagamento do imposto correspondente ao mês em que foi levantado o balanço ou balancete de suspensão. A apuração pela estimativa com levantamento de balanço é acumulativa, ou seja, serão consideradas na apuração as movimentações das Contas Contábeis desde 01/01 (ou a partir do dia seguinte ao Evento Especial) do ano da antecipação até o mês da antecipação. (O diagrama da apuração é o mesmo apresentado no tópico Lucro Real Trimestral) PARTICULARIDADES Imposto de Renda Devido em Meses Anteriores No cálculo do IPRJ/CSLL nas estimativas mensais, o valor do imposto devido no mês corresponde ao resultado da seguinte operação, se positivo: + imposto apurado

+ adicionais

- valores de incentivos fiscais *

- remuneração da licença maternidade *

- isenção e redução do imposto *

- redução por reinvestimento *

- imposto devido nos meses anteriores (somente no levantamento de balanço) * Deduções Sobre o resultado são compensados os valores retidos na fonte **, imposto pago no exterior sobre lucros/rendimentos/ganhos de capital ** e o imposto de renda pago sobre ganhos no mercado de renda variável **. Os valores já compensados em determinado mês não podem ser compensados novamente nos meses subsequentes. Ou seja, esses valores não obedecem à regra da cumulatividade deste regime. ** Compensações Portanto, para correta apuração do IRPJ e da CSLL, deve observar as regras abaixo quando da parametrização do Evento Tributário e seus Itens Tributários: No Grupo Deduções do Tributo devem ser inseridos os itens referente à: - Valores de incentivos fiscais

- Remuneração da licença maternidade

- Isenção e redução do imposto

- Redução por reinvestimento

No Grupo Compensações do Tributo, devem ser inseridos os itens referente à: - Imposto de renda retido na fonte

- Imposto Pago no Exterior sobre Lucros, Rendimentos e Ganhos de Capital

- Imposto de Renda Pago sobre Ganhos no Mercado de Renda Variável

Na apuração, os valores processados no Grupo de “Compensações do Tributo” não devem ser acumulados. Deve ser processado apenas o valor do período que está sendo apurado. O valor do “Imposto devido nos meses anteriores”, nas estimativas mensais com levantamento de balanço, deve ser o valor da provisão do tributo subtraído o valor do Grupo Deduções do Tributo e não mais o saldo devedor, considerando todos os meses anteriores ao período que está sendo encerrado <Fim Estimativa Mensal – Levantamento de Balanço>

|

| Card |

|---|

| id | 4 |

|---|

| label | Estimativa Mensal – Receita Bruta |

|---|

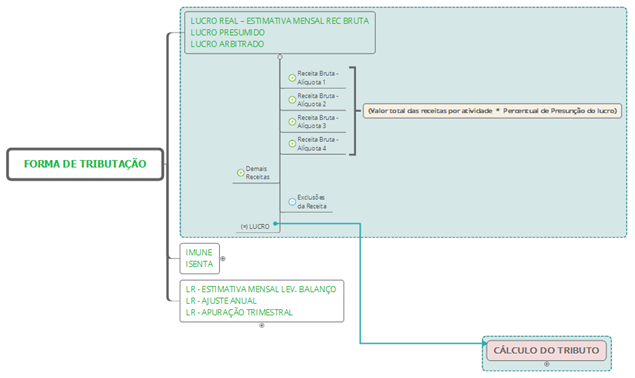

| A base de cálculo estimada é determinada com a aplicação dos seguintes percentuais sobre a receita bruta, determinados de acordo com as atividades da empresa: 1,6%, 8%, 16% e 32%. No caso de atividades diversificadas, deve ser aplicado o percentual correspondente sobre a receita proveniente de cada atividade. Devem ser adicionados à base de cálculo, no mês em que forem auferidos, os ganhos de capital, as demais receitas e os resultados positivos decorrentes de receitas não compreendidas na atividade. Na estimativa mensal pela receita bruta deve ser considerada apenas a movimentação do período que está sendo encerrado. (O diagrama da apuração é o mesmo apresentado no tópico Lucro Presumido / Arbitrado) <Fim Estimativa Mensal – Receita Bruta>

|

|

|

|

|

| Card |

|---|

| A distinção entre atividade geral e atividade rural é necessária apenas na Parte A do Lalur, ou seja, na demonstração do Lucro Real do período: conhecer o lucro real de cada uma das atividades de forma distinta. De acordo com a legislação tributária, é possível compensar o prejuízo obtido em uma atividade com o lucro apurado na outra, limitado apenas ao montante do lucro. A parte excedente do prejuízo não compensada no período deve ser controlada na Parte B do Lalur e compensada nos períodos subsequentes. Em cada um dos Grupos do Evento Tributário criado para apuração do lucro da atividade rural, devem ser parametrizados os Itens Tributários referentes à atividade rural, com os Códigos da Tabela Dinâmica referentes a esta atividade. Considere: - Evento “pai” – aquele parametrizado para apuração do IRPJ/CSLL da atividade geral

- Evento “filho” – aquele parametrizado para apuração do IRPJ/CSLL da atividade rural.

Os Grupos “Adicionais do Tributo”, “Deduções do Tributo” e “Compensações do Tributo” devem ser parametrizados somente no evento “pai”. Na apuração do IRPJ/CSLL, o sistema deve apurar o lucro real de cada uma das atividades em paralelo até encontrar o valor do “LUCRO REAL ANTES DA COMPENSAÇÃO DE PREJUÍZOS DO PRÓPRIO PERÍODO DE APURAÇÃO”. Obtendo este valor, o prejuízo de uma atividade pode ser compensado com o lucro da outra e vice-versa, até o limite do lucro. Exemplo:

| Deck of Cards |

|---|

| | Card |

|---|

| 1º Cenário – Lucro / Lucro No caso das duas atividades processarem lucro, os Grupos que compõem a parte A do Lalur serão processados em sua totalidade para as duas atividades (Resultado Contábil, Adições do Lucro, Adições por Doação, Exclusões do Lucro e Compensação de Prejuízos). O Lucro Real do período, ou seja, a base de cálculo do tributo será o somatório dos dois lucros. De posse desse valor, o sistema deve continuar a apuração do tributo, apurando os Grupos de Adicionais, Deduções e Compensações do Tributo do evento “pai”. <Fim Cenário 1>

|

| Card |

|---|

| 2º Cenário - Lucro / Prejuízo Quando a atividade geral obtiver lucro e a atividade rural prejuízo, este poderá ser compensado em sua totalidade com o primeiro, limitado ao valor do lucro. Neste caso, o Grupo de Compensação de Prejuízos do evento da atividade rural não deve ser processado uma vez que não há lucro dessa atividade para compensação. Se o lucro da atividade geral for maior que o prejuízo da atividade rural, o Lucro Real do período, ou seja, a base de cálculo do tributo, será o lucro da atividade geral subtraído do prejuízo da atividade rural. O sistema continua a apuração, processando os Grupos de Adicionais, Deduções e Compensações do Tributo do evento “pai”. Entretanto, se o prejuízo da atividade rural for maior que o lucro da atividade geral, a compensação daquele prejuízo deve ficar limitado ao valor do lucro e, neste caso, interrompe-se, também, o cálculo do evento tributário “pai”, ou seja, a Compensação de Prejuízos anteriores não será realizada em nenhuma das atividades. O prejuízo residual da atividade rural deve ser controlado na Parte B do Lalur para compensação nos períodos de apuração subsequentes. | Nota |

|---|

| Na apuração pelo lucro real anual, o prejuízo só é enviado para a Parte B no ajuste anual. |

<Fim Cenário 2>

|

| Card |

|---|

| 3º Cenário – Prejuízo / Prejuízo Apurando prejuízo nas duas atividades, a apuração é interrompida e os valores devem ser registrados em contas da parte B do Lalur para compensação em períodos de apuração posteriores. | Nota |

|---|

| Na apuração pelo lucro real anual, o prejuízo só é enviado para a Parte B no ajuste anual. |

<Fim Cenário 3>

|

| Card |

|---|

| 4º Cenário – Prejuízo / Lucro Este cenário é inverso ao apresentado no 2º caso. A atividade geral apura prejuízo e a rural, lucro. O prejuízo da primeira pode ser compensado com o lucro da segunda, limitada ao valor do lucro. Se o prejuízo exceder o valor do lucro da atividade rural, interrompe-se a apuração no período e o prejuízo residual da atividade geral deve ser controlado na Parte B do Lalur para compensação nos períodos de apuração subsequentes. Se o lucro da atividade rural for maior, então a apuração continua sendo, o Lucro Real do período, ou seja, a base de cálculo do tributo, o lucro da atividade rural subtraído do prejuízo da atividade geral. Em seguida, deve-se processar os Grupos de Adicionais, Deduções e Compensações do Tributo do evento “pai”. Em todos os cenários expostos acima, os itens tributários dos dois eventos devem ser gravados no Anexo “Detalhamento da Apuração” do Período de Apuração. Na pasta “Detalhamento” do Período de Apuração (onde consta os valores agrupados) devem ser somados os valores dos dois eventos (resultado contábil, adições, exclusões, etc.). O PVA da ECF não importa a linha de “Compensação de Prejuízo do Próprio Período” no Registro M300/M350, uma vez que o campo é do tipo CNA (cálculo não alterável). Mesmo assim, para maior transparência ao usuário, a “Compensação de Prejuízo do Próprio Período” também deve ser gravado no Anexo “Detalhamento da Apuração”, tendo como Origem “Apuração”. O Código da Tabela Dinâmica será fixo de acordo com as seguintes regras: - Tributo IRPJ:

- Prejuízo da atividade rural compensado com lucro da atividade geral: “170 - (-)Compensação de Prejuízo do Próprio Período - Atividade Rural”

- Prejuízo da atividade geral compensado com lucro da atividade rural: “344 - (-) Compensação do Prejuízo do Próprio Período - Atividades em Geral”

- Tributo CSLL:

- Prejuízo da atividade rural compensado com lucro da atividade geral: “170 - (-)Compensação da Base de Cálculo Negativa do Próprio Período - Atividade Rural”

- Prejuízo da atividade geral compensado com lucro da atividade rural: “344 - (-) Compensação da Base de Cálculo Negativa do Próprio Período - Atividades em Geral”.

<Fim Cenário 4>

|

|

|

| Card |

|---|

| id | 2 |

|---|

| label | Lucro da exploração |

|---|

|

No processamento do Grupo Deduções do Tributo, caso exista um Item Tributário vinculado a um Evento de Lucro da Exploração, o sistema irá processar esse segundo Evento, para o Tributo e Período que está sendo processado pelo primeiro. Todos os itens processados do evento “filho” devem ser gravados no Anexo Detalhamento da Apuração. O valor da isenção apurado de acordo com o Evento de Lucro da Exploração será gravado como item do Detalhamento da Apuração do Evento “Pai”, com o respectivo Código de Tabela Dinâmica. OBSERVAÇÃO: O cálculo da redução por reinvestimento não será implementado por se tratar de uma situação muito específica. Será reavaliado sob demanda. Considere: - Evento “pai” – aquele parametrizado para apuração do IRPJ/CSLL

- Evento “filho” – aquele parametrizado para apuração do Lucro da Exploração.

No momento da Apuração do IRPJ ou da CSLL, ao processar o Grupo de Deduções do Tributo do evento “pai”, caso haja Item vinculado a Evento Tributário de Lucro da Exploração, no processamento do evento “filho” o sistema deve: 1. Processar o Grupo “Receita Líquida por Atividade” Os itens desse Grupo devem ser gravados no Anexo Detalhamento da Apuração. Para melhor transparência do processo, o valor da receita líquida de cada atividade será gravado para cada item tributário informado no Evento. Dessa forma, se a receita líquida isenta referente ao Prouni, por exemplo, for composta por dois Itens Tributários, serão gravados dois registros no Anexo de Detalhamento da Apuração.

Exemplo: Receita líquida da atividade isenta | 1.000.000,00 | Receita líquida da atividade com redução de 75% | 2.300.000,00 | Receita líquida da atividade com redução de 70% | 34.500.000,00 | Receita líquida da atividade com redução de 50% | 18.000.000,00 | Receita líquida da atividade com redução de 37,5% | 1.250.000,00 | Receita líquida das demais atividades | 1.200.000,00 | Total da Receita líquida | 58.250.000,00 |

2. Processar o Grupo “Lucro da Exploração” Os itens desse Grupo, também, devem ser gravados no Anexo Detalhamento da Apuração. O valor do Lucro líquido antes da CSLL e do IRPJ não deve ser parametrizado neste grupo. Ele equivale ao resultado do Grupo “Resultado Contábil” do evento “pai”.

Os demais itens que compõe do Lucro da Exploração devem ser adicionados no grupo equivalente, utilizando-se as operações “soma” e “subtração” do Item Tributário.

Exemplo: | | Lucro Líquido antes da CSLL e do IRPJ | 12.000.000,00 | - | Receitas Financeiras excedentes às Despesas Financeiras | -736.876,00 | - | Receitas Não-Operacionais | -2.000,00 | - | Resultados Positivos em Participações Societárias e SCP | -86.747,00 | - | Tributos e Contribuições pagos | -356.000,00 | - | Rendimentos e Ganhos de Capital auferidos no Exterior | -908.000,00 | + | Variação Cambial Amortizada | 9.280,00 | + | Reserva Especial de Correção Monetária | 8.768,00 | + | Reserva de Reavaliação realizada | 7.000,00 | + | Lucro Inflacionário realizado em fase Pré-operacional | 0,00 | + | Despesas Não-Operacionais | 34.000,00 | + | Resultados Negativos em Participações Societárias e em SCP | 25.000,00 | + | Tributos e Contribuições com Exigibilidade Suspensa | 50.000,00 | + | Perdas em Operações no Exterior | 7.859,00 | +/- | Variação Cambial diferida | 1.051.180,00 | +/- | Ajuste de Transfer Pricing | 9.098.800,00 | = | Lucro da Exploração | 20.202.264,00 |

3. Calcular a Proporção do Lucro da Exploração por atividade (Lucro da exploração, conforme item 2) * (receita líquida da atividade, conforme item 1) (Total das receitas, somatório do item 1) Estes valores também precisam ser gravados no Anexo Detalhamento da Apuração. O sistema irá utilizar o segundo Código da Tabela Dinâmica da ECF informado no Grupo “Receita Líquida por Atividade” do evento “filho”.

Exemplo: DISTRIBUIÇÃO DO LUCRO DA EXPLORAÇÃO POR ATIVIDADE | Parcela correspondente à atividade isenta | 346.819,98 | Parcela correspondente atividade com redução de 75% | 797.685,96 | Parcela correspondente à atividade com redução de 70% | 11.965.289,41 | Parcela correspondente à atividade com redução de 50% | 6.242.759,69 | Parcela correspondente à atividade com redução de 37,5% | 433.524,98 | Parcela correspondente às demais atividades | 416.183,98 | | TOTAL | 20.202.264,00 |

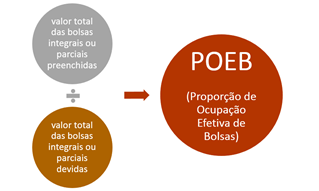

4. Exceção – Atividade Isenta Prouni (Lucro da exploração da atividade, calculado no item 2) * (POEB) Sobre o Lucro da Exploração da atividade isenta Prouni (Itens Tributários com a opção “Prouni” "SIM"), o sistema irá aplicar a POEB observando a seguinte regra: Na apuração do Lucro Real Trimestral: - 1º e 2º trimestres: será aplicada a POEB referente ao mês de março do respectivo ano que está sendo apurado.

- 3º e 4º trimestres: será aplicada a POEB referente ao mês de setembro do respectivo ano que está sendo apurado.

Na apuração do Lucro Real Anual: - Apuração Anual: será aplicada a POEB anual que equivale à média entre as POEBs de março e setembro do respectivo ano que está sendo apurado.

- Apuração mensal por estimativa com levantamento de balanço:

- Janeiro e Fevereiro: será aplicada a POEB anual do ano-calendário anterior ao que está sendo apurado.

- Março à Agosto: será aplicada a POEB de março do respectivo ano que está sendo apurado.

- Setembro à Dezembro: será aplicada a POEB anual que equivale à média entre as POEBs de março e setembro do respectivo ano que está sendo apurado

5. Cálculo do Imposto para cada atividade (Lucro da exploração da atividade, calculado no item III) * (alíquota do tributo) OBS.: No caso da Atividade isenta – Prouni, deve-se utilizar o valor encontrado no item 4. Esses valores não serão gravados no Anexo do Detalhamento da Apuração. Este valor não deve ser calculado para os Itens Tributários que possuem o Tipo de Atividade igual “Demais Atividades”. 6. Calculo do Adicional do imposto para cada atividade (somente para IRPJ) O cálculo do adicional do imposto só é aplicado ao tributo IRPJ, que deve observar as seguintes regras: SE (Lucro Real) < (Lucro da Exploração) ENTAO Receita líquida da atividade * Adicional do IRPJ Total das receitas por atividade SENAO Parcela do lucro da exploração ref atividade * Adicional do IRPJ Lucro real Esses valores não serão gravados no Anexo do Detalhamento da Apuração.

Este valor não deve ser calculado para os Itens Tributários que possuem o Tipo de Atividade igual “Demais Atividades”. 7. Cálculo do valor da isenção ou da redução Se o “Tipo de Atividade” do Item Tributário for Isenção, então o valor a deduzir do imposto será:

(Imposto para cada atividade, conforme item V) + (Adicional do imposto para cada atividade, conforme item VI). Se o “Tipo de Atividade” do Item Tributário for Redução, então o valor a deduzir do imposto será:

(Imposto para cada atividade, conforme item V) + (Adicional do imposto para cada atividade, conforme item VI) * (percentual de redução da atividade). Esses valores não serão gravados individualizados no Anexo do Detalhamento da Apuração, mas, de forma global, como sendo o item do Grupo de Deduções do Tributo do evento “pai”.

Exemplo do cálculo para o IRPJ:

Considerando: Adicional de 1.539.350,80 e Lucro Real de 15.633.508.03 Parcela correspondente à atividade isenta | Imposto de Renda (15%) | 346.819,98 | × | 15% | 52.023,00 | Adicional | 26.426,62 | Subtotal | 78.449,62 | Percentual do incentivo | 100% | Total do incentivo | 78.449,62 | | | Parcela correspondente à atividade com redução de 75% | Imposto de Renda (15%) | 797.685,96 | × | 15% | 119.652,89 | Adicional | 60.781,23 | Subtotal | 180.434,13 | Percentual do incentivo | 75% | Total do incentivo | 135.325,60 | | | Parcela correspondente à atividade com redução de 70% | Imposto de Renda (15%) | 11.965.289,41 | × | 15% | 1.794.793,41 | Adicional | 911.718,50 | Subtotal | 2.706.511,91 | Percentual do incentivo | 70% | Total do incentivo | 1.894.558,34 | | | Parcela correspondente à atividade com redução de 50% | Imposto de Renda (15%) | 6.242.759,69 | × | 15% | 936.413,95 | Adicional | 475.679,22 | Subtotal | 1.412.093,17 | Percentual do incentivo | 50% | Total do incentivo | 706.046,59 | | | Parcela correspondente à atividade com redução de 37,5% | Imposto de Renda (15%) | 433.524,98 | × | 15% | 65.028,75 | Adicional | 33.033,28 | Subtotal | 98.062,03 | Percentual do incentivo | 37,5% | Total do incentivo | 36.773,26 |

IMPORTANTE! No caso do IRPJ, o total da isenção/redução é lançado sob um único Código: - N620.18 (lucro real por estimativa) e

- N630.17 (lucro real).

Esses Códigos devem estar informados no Item Tributário do Grupo de Deduções do Tributo do evento “pai”. No caso da CSLL, como não são todas as atividades que possuem isenção da CSLL, o sistema irá realizar os lançamentos nos registros N660 e N670 de forma fixa: N660 - Cálculo da CSLL Mensal por Estimativa - Se o Item do Evento Tributário estiver classificado com o Código N600.2, a isenção será registrada com o código N660.5 para Estimativa e N670.8 para Lucro Real (Isenção sobre o Lucro da Exploração Relativo ao Prouni)

- Se o Item do Evento Tributário estiver classificado com o Código N600.6, a isenção será registrada com o código N660.6 para Estimativa e N670.9 para Lucro Real (Isenção sobre o Lucro da Exploração de Eventos da Fifa)

- Se o Item do Evento Tributário estiver classificado com o Código N600.7, a isenção será registrada com o código N660.7 para Estimativa e N670.10 para Lucro Real (Isenção sobre o Lucro da Exploração da Atividade de Serviços - SPE - Eventos da Fifa)

- Se o Item do Evento Tributário estiver classificado com o Código N600.8, a isenção será registrada com o código N660.8 para Estimativa e N670.11 para Lucro Real (Isenção sobre o Lucro da Exploração de Eventos do CIO)

- Se o Item do Evento Tributário estiver classificado com o Código N600.9, a isenção será registrada com o código N660.9 para Estimativa e N670.12 para Lucro Real (Isenção sobre o Lucro da Exploração da Atividade de Serviços - SPE - Eventos do CIO)

Devido à complexidade é necessário fornecer memória de cálculo da isenção ao usuário, porque o processo acima não será visualizado. <Fim Lucro da exploração>

|

|

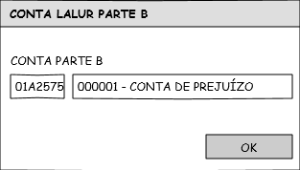

Compensação de Prejuízos de períodos anteriores Todas as pessoas jurídicas contribuintes do imposto de renda com base no Lucro Real, inclusive aquelas que espontaneamente optaram por esta forma de apuração poderão compensar os prejuízos fiscais apurados nos períodos de apuração anteriores. A lei não fala em prejuízos para a CSLL, mas sim em base de cálculo negativa que será obtida após as devidas adições e exclusões autorizadas pela legislação. Para melhor compreensão do significado de prejuízos/base negativa, deve-se salientar que existem dois prejuízos distintos: o prejuízo contábil, apurado pela contabilidade na Demonstração de Resultado do Exercício, e o prejuízo fiscal, apurado na demonstração do Lucro Real. A absorção do prejuízo contábil segue as determinações da legislação societária, enquanto as regras de compensação de prejuízos fiscais são determinadas pela legislação do imposto de renda. Logo, o prejuízo/base negativa compensável para efeito de tributação é o que for apurado na demonstração do Lucro Real de determinado período. Ou seja, o Prejuízo Fiscal. Este prejuízo/base negativa deve ser registrado na parte B do Lalur, para controle da compensação nos períodos subsequentes, utilizando-se conta distinta para o prejuízo correspondente a cada período e tipo de prejuízo: Operacional ou Não Operacional. Essa separação não se aplica no caso da CSLL. De acordo com a Legislação Fiscal não há prazo para a compensação de prejuízos fiscais/base negativa, mesmo relativamente àqueles apurados anteriormente à edição da Lei no 8.981, de 1995, com as alterações da Lei no 9.065, de 1995. A utilização desse prejuízo para compensação com lucro real apurado em períodos de apuração subsequentes pode ser total ou parcial, independentemente de prazo, devendo ser observado apenas em cada período de apuração de compensação o limite de 30% (trinta por cento) do respectivo lucro líquido ajustado (lucro líquido do período + adições – exclusões). A partir de 1o10/01/1996, o art. 31 da Lei no 9.249, de 1995, estabeleceu restrições à compensação de prejuízos não operacionais, os quais somente poderão ser compensados com lucros de mesma natureza, observando-se o limite legal de compensação (IN SRF no 11, de 1996, art. 36). Prejuízos Fiscais Operacionais: podem ser compensados com Lucros Fiscais Operacionais e Não-Operacionais. Prejuízos Fiscais Não-Operacionais: só podem ser compensados com Lucros Fiscais Não-Operacionais. Em quais casos deve ser efetuada a segregação dos prejuízos não operacionais para compensação com resultados positivos não operacionais? No IRPJ, a separação em prejuízos não-operacionais e em prejuízos das demais atividades somente será exigida se, no período forem verificados, cumulativamente, resultados não-operacionais negativos e prejuízo fiscal (IN SRF no 11, de 1996, art. 36, § 4o). "§ 6º Verificada a hipótese de que trata o parágrafo anterior, a pessoa jurídica deverá comparar o prejuízo não

operacional com o prejuízo fiscal apurado na demonstração do lucro real, observado o seguinte:

a) se o prejuízo fiscal for maior, todo o resultado não operacional negativo será considerado prejuízo fiscal

não operacional e a parcela excedente será considerada, prejuízo fiscal das demais atividades;

b) se todo o resultado não operacional negativo for maior ou igual ao prejuízo fiscal, todo o prejuízo fiscal

será considerado não operacional." A compensação do Prejuízo/Base Negativa ocorrerá para as formas de apuração do Lucro Real e para a apuração por Estimativa com base em Balanço de Redução/Suspensão. No caso da Apuração Trimestral, não acontecem antecipações mensais. No Final do Trimestre, apurado o resultado e identificado “Lucro”, o contribuinte poderá compensar prejuízos apurados em períodos anteriores. No caso da Apuração Anual, como acontecem antecipações mensais, o contribuinte poderá compensar os prejuízos nos meses em que acontecem antecipações cuja estimativa foi calculada através do levantamento de balanço. Para as antecipações baseadas em apuração mensal estimada pela receita bruta, prejuízos não são compensados. Em dezembro, é realizado o ajuste anual. Se identificado “Lucro”, as compensações poderão ser consideradas, desde que sejam igual ou inferior a 30% do Lucro. Se for identificado Prejuízo, este será compensado nos períodos seguintes. <Fim Lucro Real>

|