Histórico da Página

Informações Gerais

Especificação | |||

Produto | TAF – TOTVS Automação Fiscal | Módulo | SIGATAF |

Segmento Executor | Serviço | ||

Projeto | IRM | ||

Requisito | Subtarefa | ||

País | ( x ) Brasil ( ) Argentina ( ) Mexico ( ) Chile ( ) Paraguai ( ) Equador ( ) USA ( ) Colombia ( ) Outro _____________. | ||

Outros |

| ||

Objetivo

O Encerramento do período é o processo responsável por apurar os valores movimentados dentro de um determinado período de apuração para um tributo especifico. Inicialmente o cálculo será realizado somente para o IRPJ e para a CSLL, mas a tendência que esta apuração ocorra para todos os tributos. Este documento tem como objetivo especificar as alterações e definições técnicas para a criação do processo de encerramento do período de apuração no TAF (TOTVS Automação Fiscal).

Definição da Regra de Negócio

Rotina | Tipo de Operação | Opção de Menu | Regras de Negócio |

TAFA444 - Cadastro de Período de Apuração | Alteração | - | - |

TAFA433 - Cadastro do Evento Tributário | Alteração | - | - |

TAFA438 - Cadastro de Vigência | Envolvido | - | - |

Cadastro de Evento Tributário

- Bloqueio do Evento Tributário

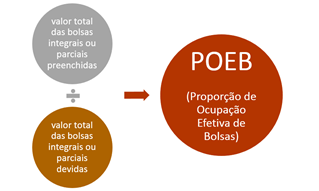

O cadastro de Evento Tributário será modificado para não permitir alterações uma vez que o Evento Tributário esteja vinculado a um período de apuração já encerrado. Este bloqueio é uma medida de segurança para que o usuário não alterar o modelo de apuração que o período utilizou após a realização dos cálculos. - Proporção de Ocupação Efetiva de Bolsas (POEB)

De acordo com o art. 3º da IN 1.394/13, a isenção do IRPJ e da CSLL será calculada na proporção da ocupação efetiva das bolsas devidas (POEB). De acordo com o 2º paragrafo do 3º artigo na Instrução normativa 1.394/13 a POEB é calculada a partir da relação entre o valor total das bolsas integrais/parciais preenchidas e o valor total das bolsas integrais/parciais devidas, sendo que:- Valor total das bolsas integrais ou parciais preenchidas - o somatório das bolsas integrais e parciais no âmbito do Prouni, excluídas as bolsas da própria instituição, observados os descontos concedidos, cujos estudantes bolsistas encontram-se regularmente matriculados nos cursos de graduação ou sequenciais de formação específica no período de apuração dos tributos.

- Valor total das bolsas integrais ou parciais devidas - o somatório dos valores totais de bolsas integrais e parciais devidas no âmbito do Prouni, para estudantes de cursos de graduação e sequenciais de formação específica, excluídas as bolsas da própria instituição, observados os descontos concedidos.

Encerramento do Período de Apuração

As regras gerais para o processo de Encerramento do Período de Apuração para os tributos IRPJ e CSLL são:

RN01

- O sistema deve permitir o encerramento de um período somente se os todos os períodos anteriores estiverem com Status de “Encerrado”;

- No caso o IRPJ e da CSLL o período só pode ser encerrado na Filial Matriz ou SCP; e

- Para apurar o tributo o sistema selecionará o Evento Tributário que estiver associado a vigência que compreende o período em questão. Se não for encontrado nenhum Evento Tributário vigente, o sistema deve interromper o processamento e solicitar ao usuário que cadastre uma vigência para aquele tributo/período.

De forma geral o processo de Encerramento Período funcionará conforme os seguintes passos:

- Verificar se todos os períodos de apuração anteriores estão encerrados;

- Verificar se o processo está sendo executado a partir da Filial Matriz ou Filial SCP;

- Localizar o Evento Tributário vigente para o período que está sendo encerrado através das datas inicial e final. No caso de Lucro Real Anual, podem ser localizados dois eventos: um da estimativa mensal e outro do ajuste anual;

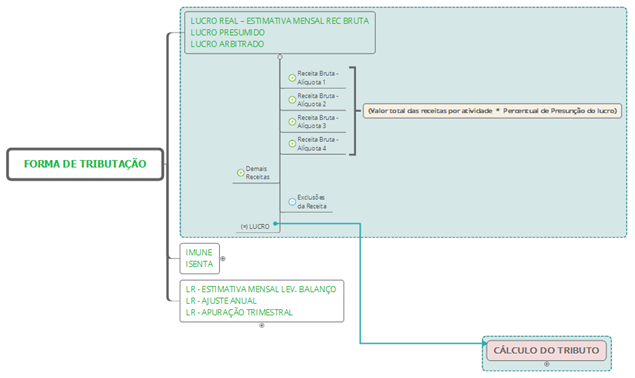

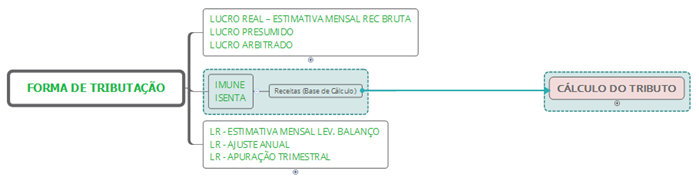

- Identificar qual é a Forma de Tributação do Evento Tributário Localizado;

- No caso da forma de tributação "Lucro Real - Estimativa por levantamento de balanço" e período mensal, verifica se existe alguma ocorrência de evento especial cadastrada para aquele ano que está sendo encerrado;

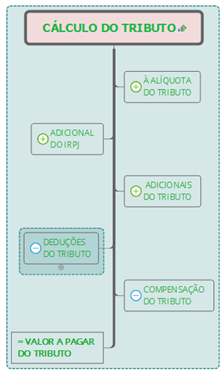

- Calcular o valor total de cada um dos Grupos referentes à Forma de Tributação aplicada através do cálculo individual de cada um de seus Itens Tributários somado aos valores de Lançamentos Manuais inseridos naquele Evento Tributário no mesmo Grupo.

- O processamento de cada Item Tributário deve ser realizado de forma consolidada, ou seja, devem considerar a movimentação de todas as Filiais, EXCETO Filiais SCP;

- O processamento de cada Item Tributário deve levar em consideração, apenas a movimentação referente ao período que está sendo encerrado.

RN02- EXCEÇÃO: Quando a Forma de Tributação do Evento Tributário for "Lucro Real - Estimativa por levantamento de balanço", o sistema deve considerar a movimentação desde 01/01 até a data final do período que está sendo encerrado.

- Quando existir Evento Especial informado para o ano, o sistema deve considerar a movimentação a partir da data seguinte à data do evento e não 01/01.

- Os valores processados no Grupo de “Compensações do Tributo” não serão acumulados. Serão processados apenas os valores do período que está sendo apurado.

Fluxo do processo

Encerrar Período: Altera o status do período de "Aberto" para "Encerrado"

Apurar Período: Calcula cada item tributário conforme regras definidas no evento tributário¹.

Apurar Período (Considerando as datas do Evento Especial): Regra especifica para o Levantamento de balanço mensal¹.

Totalizar Período: Totaliza os itens tributário e salva o resultado na aba apuração do cadastro do período de apuração¹

¹ A apuração do período tem um comportamento diferente para cada forma de tributação, abaixo seguem os detalhes de cada uma.

| Deck of Cards | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Tabelas Utilizadas

- SE2 – Cadastro de Contas a Pagar

- FI9 – Controle de Emissão de DARF>.

Opcional

Protótipo de Tela

<Caso necessário inclua protótipos de telas com o objetivo de facilitar o entendimento do requisito, apresentar conceitos e funcionalidades do software>.

Protótipo 01

Opcional

Fluxo do Processo

<Nesta etapa incluir representações gráficas que descrevam o problema a ser resolvido e o sistema a ser desenvolvido. Exemplo: Diagrama - Caso de Uso, Diagrama de Atividades, Diagrama de Classes, Diagrama de Entidade e Relacionamento e Diagrama de Sequência>.

Opcional

Dicionário de Dados

Arquivo ou Código do Script: AAA – Negociação Financeira / *Versao=CP.2014.12_03*/

Índice | Chave |

01 | <FI9_FILIAL+FI9_IDDARF+FI9_STATUS> |

02 | <FI9_FILIAL+FI9_FORNEC+ FI9_LOJA+FI9_EMISS+FI9_IDDARF> |

03 | <FI9_FILIAL+FI9_FORNEC+ FI9_LOJA+FI9_PREFIX+FI9_NUM+FI9_PARCEL+FI9_TIPO> |

Campo | <AAA_PERESP> |

Tipo | <N> |

Tamanho | <6> |

Valor Inicial | <Varia de acordo com o tipo informado. Por exemplo, quando o campo “tipo” for date, neste campo pode ser informado uma data>. |

Mandatório | Sim ( ) Não ( ) |

Descrição | <Referência Mínima para Cálculo> |

Título | <Ref.Calc.> |

Picture | <@E999.99> |

Help de Campo | <Informar o % que o aluno pagará em dinheiro. Esse % poderá ser alterado durante a negociação> |

(Opcional)

Grupo de Perguntas

<Informações utilizadas na linha Protheus>.

Nome: FINSRF2

X1_ORDEM | 01 |

X1_PERGUNT | Emissão De |

X1_TIPO | D |

X1_TAMANHO | 8 |

X1_GSC | G |

X1_VAR01 | MV_PAR01 |

X1_DEF01 | Comum |

X1_CNT01 | '01/01/08' |

X1_HELP | Data inicial do intervalo de emissões das guias de DARF a serem consideradas na seleção dos dados para o relatório |

(Opcional)

Consulta Padrão

<Informações utilizadas na linha Protheus>

Consulta: AMB

Descrição | Configurações de Planejamento |

Tipo | Consulta Padrão |

Tabela | “AMB” |

Índice | “Código” |

Campo | “Código”; ”Descrição” |

Retorno | AMB->AMB_CODIGO |

(Opcional)

Estrutura de Menu

<Informações utilizadas na linha Datasul>.

Procedimentos

Procedimento |

|

|

|

Descrição | (Max 40 posições) | (Max 40 posições) | (Max 40 posições) |

Módulo |

|

|

|

Programa base |

|

|

|

Nome Menu | (Max 32 posições) | (Max 32 posições) | (Max 32 posições) |

Interface | GUI/WEB/ChUI/Flex | GUI/WEB/ChUI/Flex | GUI/WEB/ChUI/Flex |

Registro padrão | Sim | Sim | Sim |

Visualiza Menu | Sim/Não | Sim/Não | Sim/Não |

Release de Liberação |

|

|

|

Programas

Programa |

|

|

|

Descrição | (Max 40 posições) | (Max 40 posições) | (Max 40 posições) |

Nome Externo |

|

|

|

Nome Menu/Programa | (Max 32 posições) | (Max 32 posições) | (Max 32 posições) |

Nome Verbalizado[1] | (Max 254 posições) | (Max 254 posições) | (Max 254 posições) |

Procedimento |

|

|

|

Template | (Verificar lista de opções no man01211) | (Verificar lista de opções no man01211) | (Verificar lista de opções no man01211) |

Tipo[2] | Consulta/Manutenção/ Relatório/Tarefas | Consulta/Manutenção/ Relatório/Tarefas | Consulta/Manutenção/ Relatório/Tarefas |

Interface | GUI/WEB/ChUI/Flex | GUI/WEB/ChUI/Flex | GUI/WEB/ChUI/Flex |

Categoria[3] |

|

|

|

Executa via RPC | Sim/Não | Sim/Não | Sim/Não |

Registro padrão | Sim | Sim | Sim |

Outro Produto | Não | Não | Não |

Visualiza Menu | Sim/Não | Sim/Não | Sim/Não |

Query on-line | Sim/Não | Sim/Não | Sim/Não |

Log Exec. | Sim/Não | Sim/Não | Sim/Não |

Rotina (EMS) |

|

|

|

Sub-Rotina (EMS) |

|

|

|

Localização dentro da Sub Rotina (EMS) |

|

|

|

Compact[4] | Sim/Não | Sim/Não | Sim/Não |

Home[5] | Sim/Não | Sim/Não | Sim/Não |

Posição do Portlet[6] | 0 – Top Left 1 – Top Right 2 – Bottom Left 3 – Bottom Right | 0 – Top Left 1 – Top Right 2 – Bottom Left 3 – Bottom Right | 0 – Top Left 1 – Top Right 2 – Bottom Left 3 – Bottom Right |

Informar os papeis com os quais o programa deve ser vinculado |

|

|

|

Cadastro de Papéis

<O cadastro de papéis é obrigatório para os projetos de desenvolvimento FLEX a partir do Datasul 10>.

<Lembrete: o nome dos papeis em inglês descrito neste ponto do documento, devem ser homologados pela equipe de tradução>.

Código Papel | (máx 3 posições) |

Descrição em Português* |

|

Descrição em Inglês* |

|

[1] Nome Verbalizado é obrigatório para desenvolvimentos no Datasul 10 em diante.

[2] Tipo é obrigatório para desenvolvimento no Datasul 10 em diante

[3] Categorias são obrigatórias para os programas FLEX.

[4] Obrigatório quando o projeto for FLEX

[5] Obrigatório quando o projeto for FLEX

[6] Obrigatório quando o projeto for FLEX

Este documento é material de especificação dos requisitos de inovação, trata-se de conteúdo extremamente técnico. |

|---|