Histórico da Página

Questão: | Até quanto de diferença em centavos os documentos eletrônicos e as obrigações acessórias permitem nos valores totais e nos cálculos de tributos? Quando o algarismo imediatamente seguinte ao último algarismo a ser conservado for inferior a 5, o último algarismo a ser conservado permanecerá sem modificação. Como deverá ser considerada a apuração, visto que na soma total dará diferença entre a base de calculo e o valor somado dos tributos? |

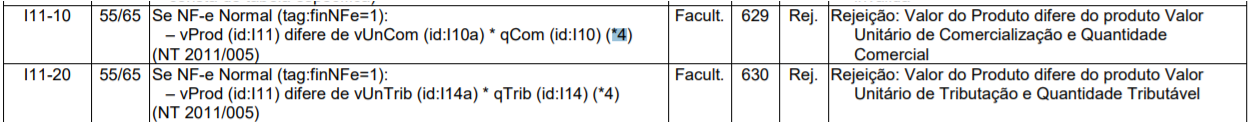

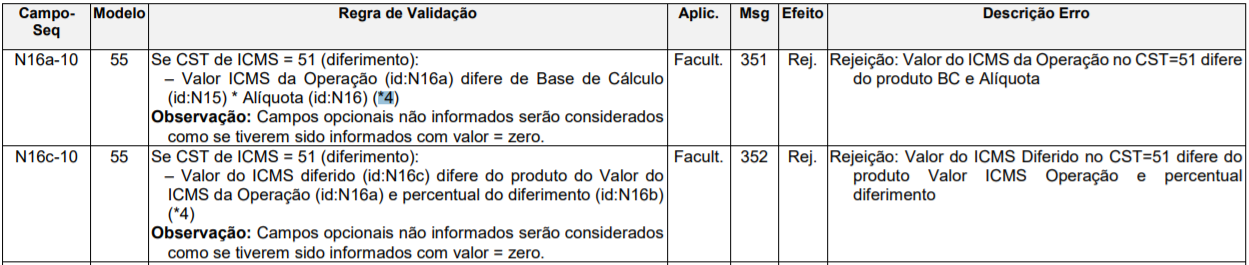

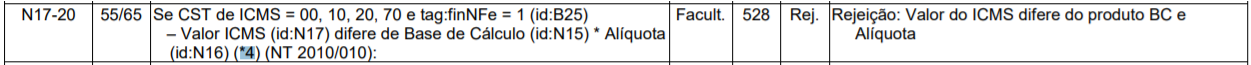

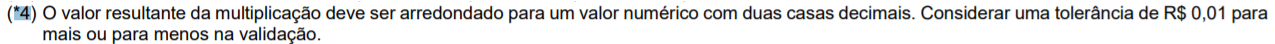

Resposta: | A partir de análises realizadas nos manuais da NF-e/ NFC-e, CF-e SAT, e obrigações como EFD-ICMS/IPI, EFD-Contribuições, temos que as obrigações em geral aceitam no máximo diferenças de 0,01 centavo no máximo, Alguns exemplos demonstrados abaixo. Assim para a NF-e temos: Manual SAT:

Regras Conforme ABNT: 2. REGRAS DE ARREDONDAMENTO Para o cupom: "4.4.6. Regras de arredondamento nos cálculos do SAT Os campos calculados pelo SAT deverão empregar as Regras de arredondamento na numeração decimal seguindo a norma: ABNT NBR 5891:1977, salvo quando houver definição explicita no layout do CF-e-SAT" (https://www.confaz.fazenda.gov.br/legislacao/atos/2016/a04-anexo-i-a-especificacao_sat_v_er_2_19_07.pdf) As obrigações acessórias como as EFDs não mencionam em seus manuais tal diferença, mas a Nota Orientativa 01/2018 publicada pela Receita Federal do Brasil, traz como determinação o entendimento de que 1 centavo é o valor máximo tolerado na obrigação da EFD-Reinf, mesmo orgão administrador dos documentos eletrônicos e das EFDs, além da regra de se truncar os valores decimais na segunda casa: "Nota Orientativa 01/2018: A EFD-REINF utiliza como regra de cálculo para operações de multiplicação envolvendo decimais, a função de truncar na segunda casa decimal. Dessa forma, para efeito de apuração dos valores tributados são consideradas duas casas decimais sem arredondamentos. Desta forma, por analogia segue-se a mesma regra para todas as obrigações administradas pela Receita Federal do Brasil. Em se tratando do o algarismo imediatamente seguinte ao último algarismo a ser conservado for inferior a 5, em que o último algarismo a ser conservado permanecerá sem modificação, entendemos que as orientações mencionadas nos manuais não são totalmente completas, pois existem situações em que o truncamento e o arredondamento não serão eficazes para o resultado, visto a sistemática das casas decimais reduzidas na obrigação acessória traz dificuldades sobre esse tema. Sendo assim essa Consultoria entende que o resultado preciso pode ser verdadeiramente a base de calculo x alíquota, visto que a falta de acerto por conta das casas decimais reduzidas podem trazer valores distorcidos dos tributos calculados ainda que haja a variação aceitável de 0,01 para mais ou para menos. Podemos interpretar o que esta no Guia Prático da EFD Contribuições: M100 Crédito de PIS/Pasep Relativo ao Período : Campo 08 - Preenchimento: informe o valor total do respectivo crédito apurado no período. No caso de crédito apurado pela própria pessoa jurídica, por unidade de medida de produto, o valor deste campo corresponderá à multiplicação dos campos 06 (QUANT_BC_PIS) e 07 (ALIQ_PIS_QUANT). Caso contrário deverá ser igual à multiplicação dos campos 04 (VL_BC_CRED) e 05 (ALIQ_PIS), dividido por 100 (cem). Esse exemplo também poderá ser considerado para o Cofins no M500. |

Chamado/Ticket: | 8199073, 8418086, 9112478, PCONSEG-2264; PSCONSEG-11963 |

| Fonte: | ABNT - Regras de Arredondamento https://portal.fazenda.sp.gov.br/servicos/sat/Paginas/Downloads.aspx http://sped.rfb.gov.br/pagina/show/2697 http://www.nfe.fazenda.gov.br/portal/perguntasFrequentes.aspx?tipoConteudo=7zEQFBPObw0=#B7kL1rP5cbU= |