ÍNDICE

01. VISÃO GERAL

As regras de impostos variam entre regiões/países e mudam conforme novas necessidades e decisões governamentais.

A principal ideia do motor de retenções é centralizar a configuração destes impostos, de forma que permitam mudanças de forma mais eficaz e ágil, tratando as exceções, como, por exemplo, as reduções de alíquotas e base de cálculo do imposto.

Também teremos uma maior facilidade de implantação de novos impostos no ambiente Microsiga Protheus.

Em nossos estudos foram levados em consideração os tratamentos existentes para os impostos de retenção, tais como:IRRF, PIS, COFINS, CSLL, ISS, INSS etc. conforme a tabela abaixo:

Necessidade | Descrição |

Base | Percentual sobre o total da nota ou título que será aplicada a regra do imposto |

Percentual | Percentual a ser aplicado sobre a base |

Vencimento | Regra de cálculo para definir o vencimento do título de retenção |

Valor mínimo de retenção | Valor mínimo para dispensa de pagamento do tributo sobre nota ou período |

Valor Máximo de retenção | Valor máximo cobrado pelo órgão, os valores superiores haverá dispensa de retenção |

Dedução de base | Na composição da base de retenção devido ao tipo de operação ou serviço, o cálculo de outro tributo pode ser deduzido da base de cálculo, por exemplo: INSS deduzido da base do IRF. |

Dedução de valor | Na composição do valor de retenção devido ao tipo de operação ou serviço, o cálculo de outro tributo pode ser deduzido do valor de cálculo. O governo usa desse recurso para evitar dupla tributação. |

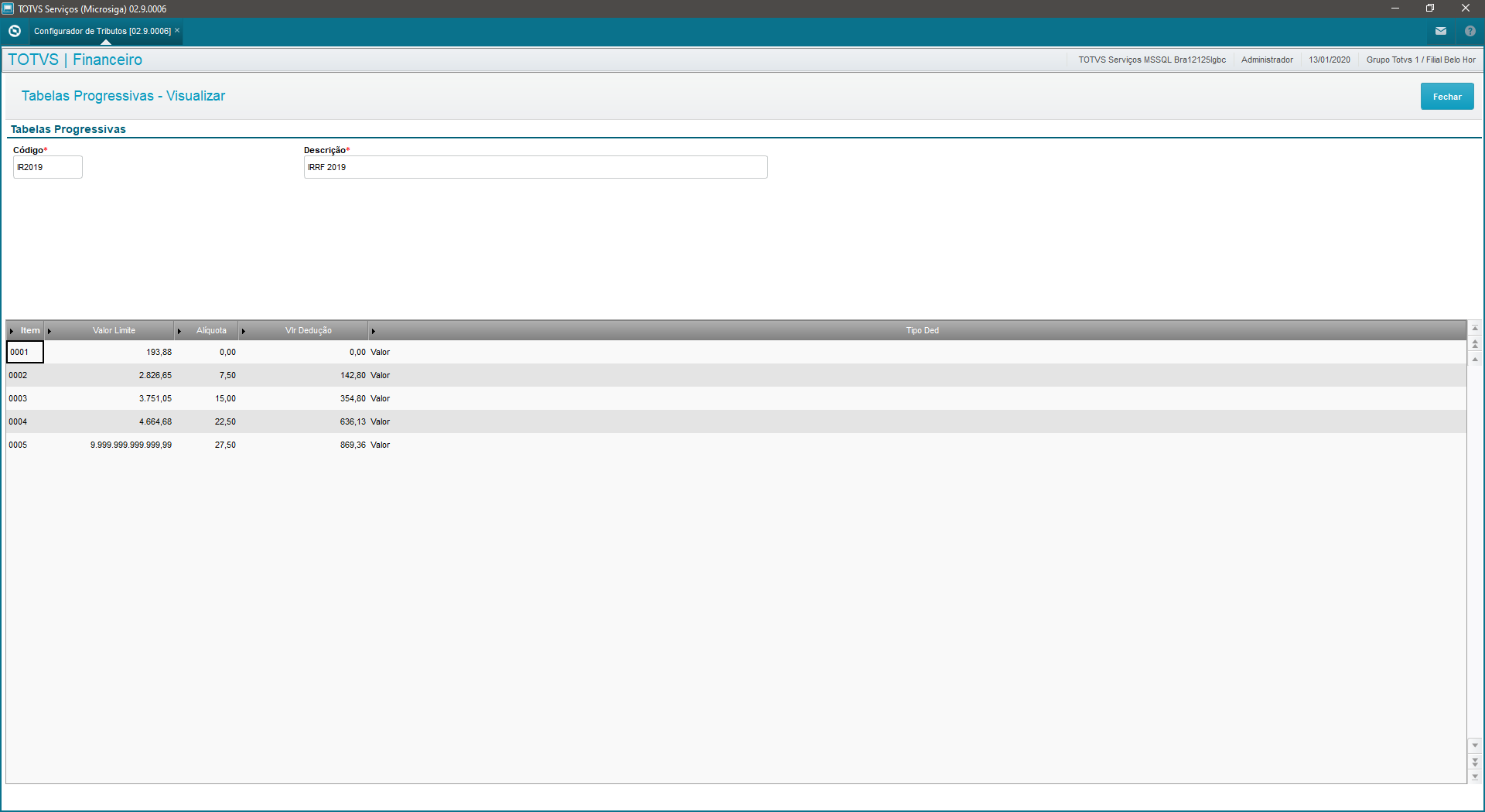

Tabela Progressiva | Escala de valores e deduções para cálculo de imposto, ao invés de usar um percentual e utiliza um valor |

Vigência | Período de quando inicia e finaliza a aplicação da retenção |

Tipo de Entidade | Para qual tipo de fornecedor ou cliente se aplica (Físico, jurídico ou exterior) |

Fato gerador | A Retenção ocorrerá na emissão ou pagamento do título. |

Geração do título de impostos | Que tipo de título o sistema deverá gerar um título para pagamento, provisão de pagamento, abatimento do valor). Quando o fato gerador for o pagamento pode-se gerar uma provisão de fluxo do cálculo do tributo. |

Carteira | Aplicado a títulos de pagamento ou recebimento. |

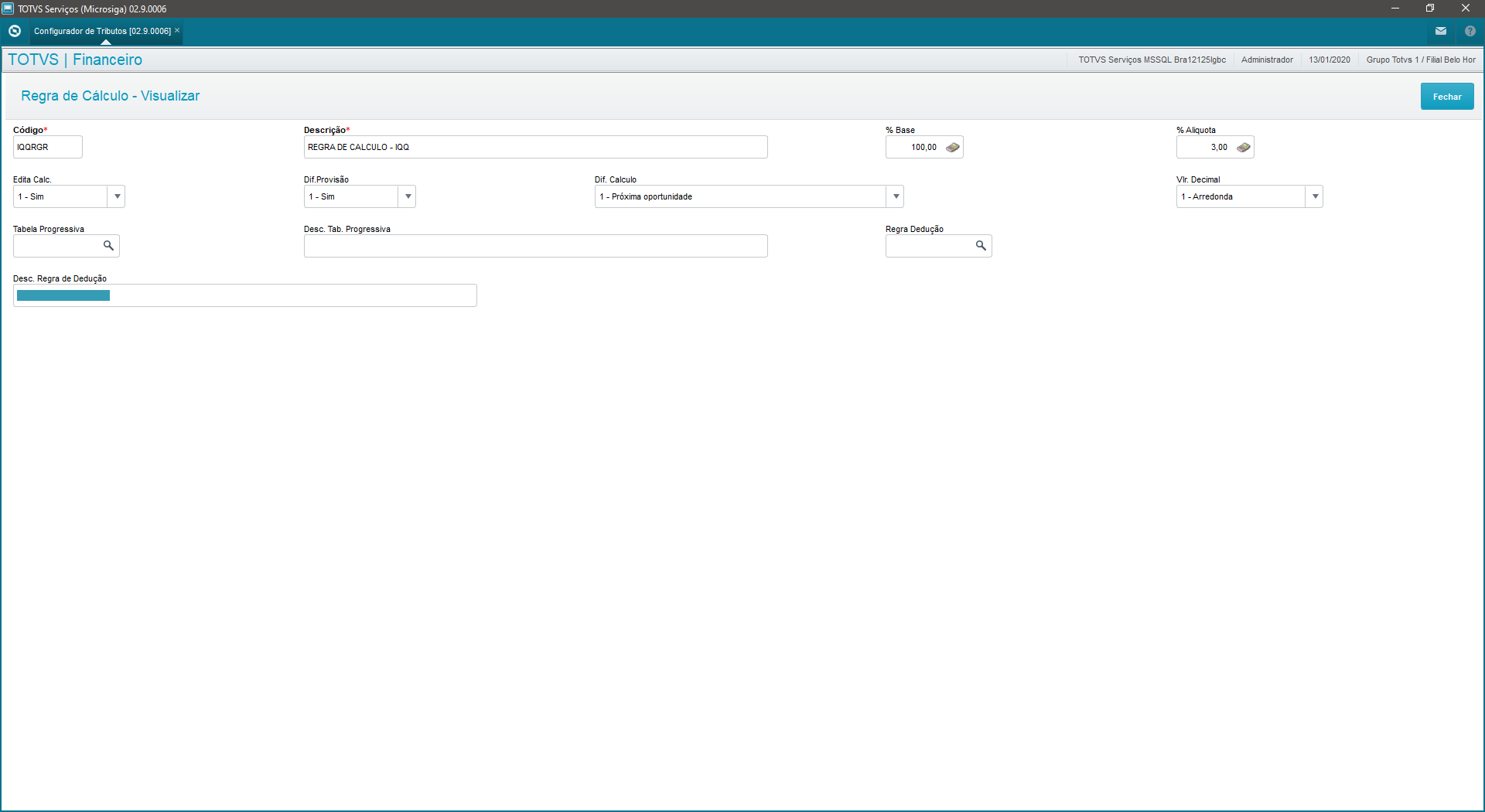

Permite Edição de calculo | O cálculo sugerido pelo sistema poderá sofrer edição, conforme a necessidade do usuário. |

Ação da diferença de valor | Quando houver diferença sobre o valor de provisão e o valor calculado, qual deverá prevalecer, provisão ou retenção ou se o usuário alterou manualmente o valor da nota anterior, a diferença será ser ignorada ou considerada na próxima nota. |

Arredonda ou trunca | No cálculo deverá considerar regras de truncamento ou arredondamento. |

Código de retenção | Código de retenção para enviar conteúdo para órgão solicitante (DIRF, REINF, SEFIP) ou emissão da DARF. |

Responsável pelo tributo | Fornecedor que será efetuado o pagamento da retenção |

Cumulatividade | Haverá cumulatividade para esse item. |

Período de cumulatividade | Período de apuração do tributo (diário, semanal, mensal, anual) |

Tipo de cumulatividade (Cód., CNPJ ou raiz) | Irá considerar qual critério para cumulatividade, código do fornecedor ou cliente, CNPJ, CPF ou Raiz de CNPJ |

Considera Juros/Multa/Desconto | Para composição da base de retenção, quando o fato gerador for o pagamento descontos, multas, juros e valores acessórios deverão ser: somadas, subtraídos ou ignorados. |

Antecipação | Qual o comportamento do tributo em antecipação de pagamentos ou recebíveis, deverá provisionar, reter ou ignorar. |

Pagamentos Parciais | Caso o tributo possua fato gerador pagamento, o tributo será retido proporcionalmente ou total na primeira baixa |

Parcelamentos | Caso o tributo possua fato gerador emissão do título, a retenção ocorrerá na primeira parcela ou rateado. |

Entidades Contábeis | Conta contábil para contabilizar a geração do tributo. |

Obrigações fiscais | Quais obrigações fiscais deverá considerar o tributo para entrega. |

02. EXEMPLO DE UTILIZAÇÃO

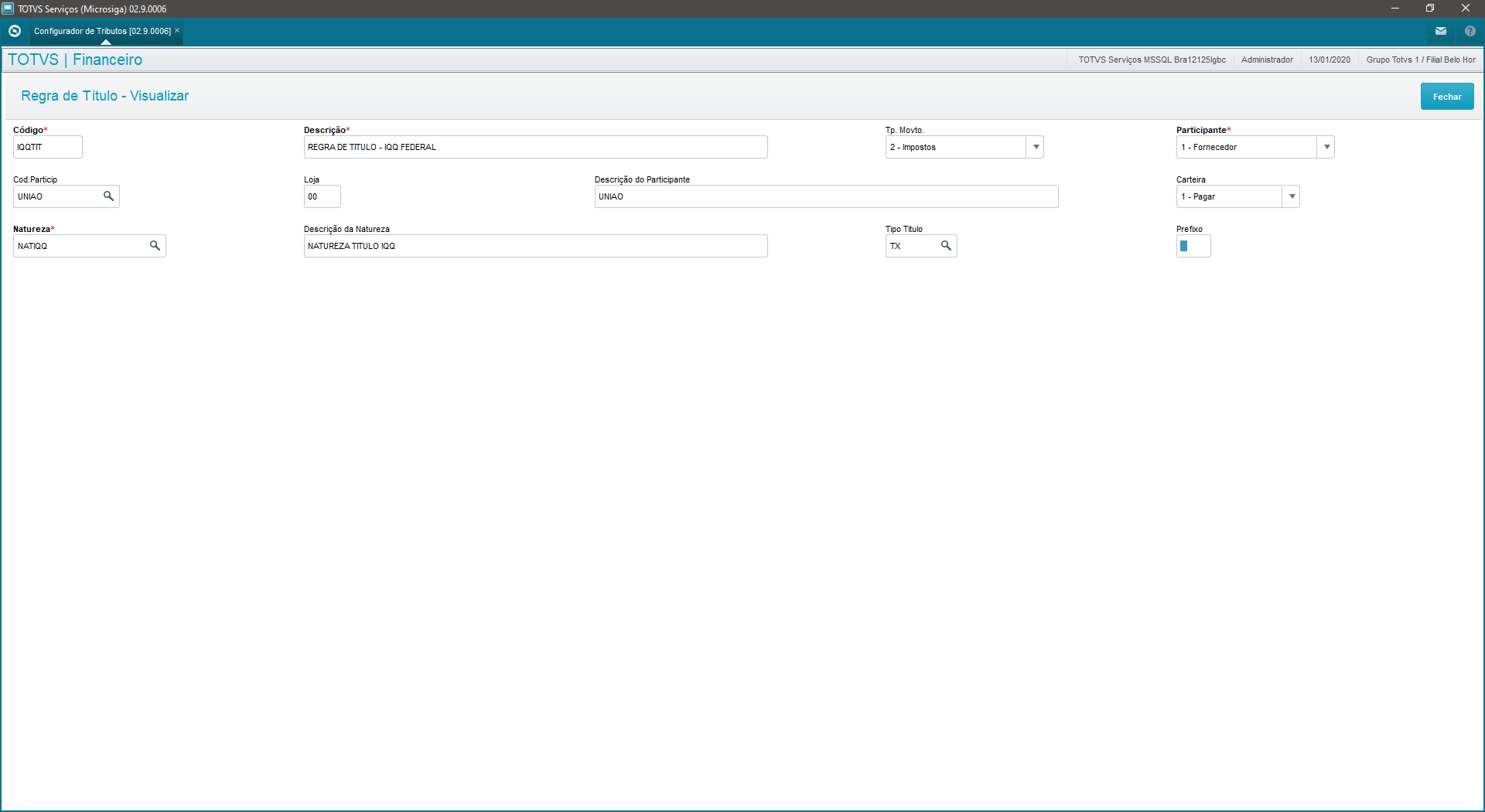

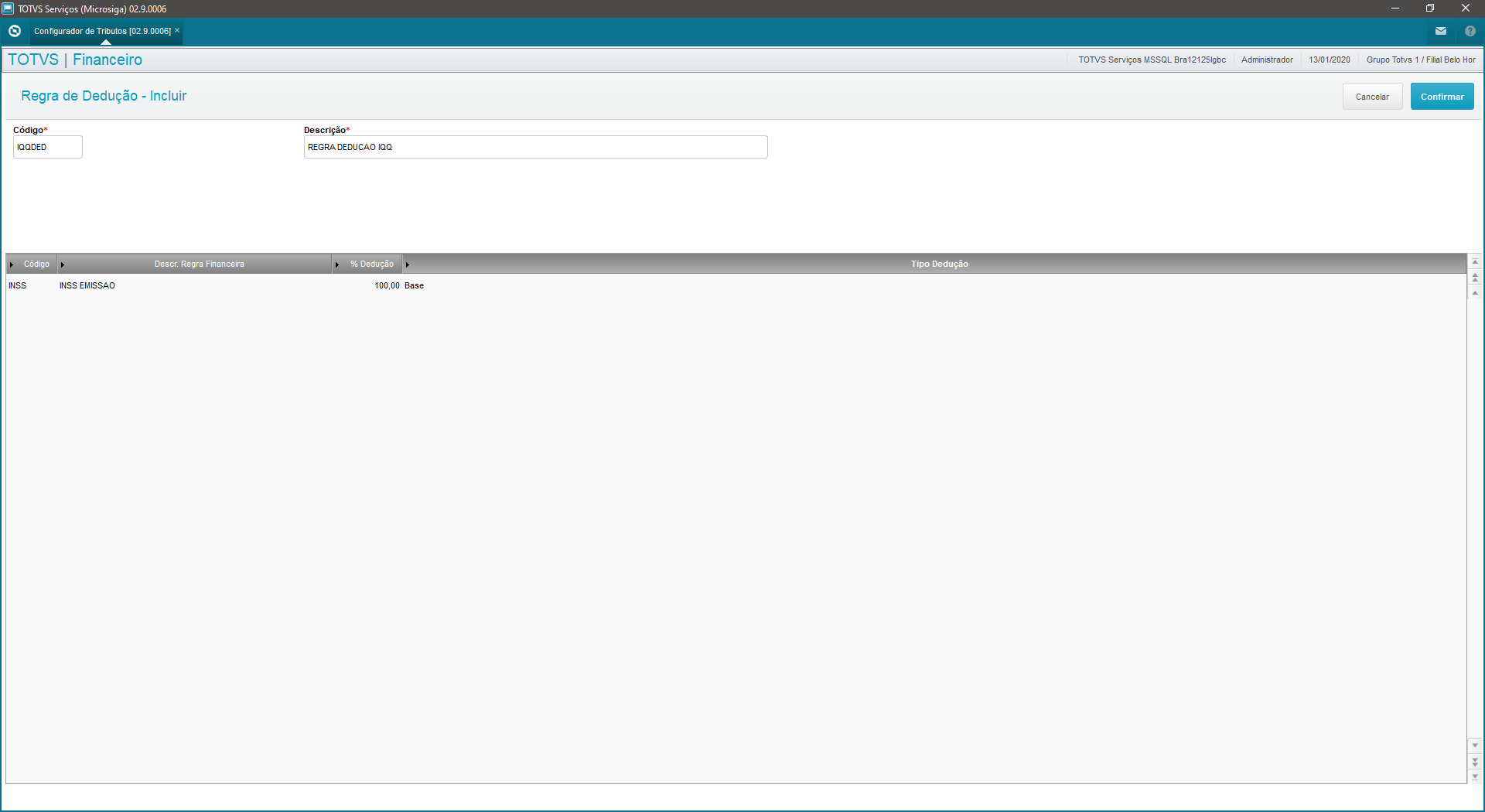

Configuração de Imposto

A configuração de imposto do Financeiro pelo motor de retenção compreende os cadastros abaixo:

|

03. TABELAS UTILIZADAS

Tabela | Descrição |

FKK | Regras Financeiras Retenção |

FKL | Motor - Regras de Títulos |

FKN | MOTOR - Regra de Cálculo |

FKO | MOTOR - Regras de Retenção |

FKP | MOTOR - Regras de Vencimento |

FKQ | Tributos Fiscais Calculados |

FKS | Cabeçalho Tabelas Financeiras |

FKT | Cabeçalho Regra Cumulatividade |

FKU | Cabeçalho Regra Val. Acessórios |

FKV | Cabeçalho Regra Deduções |

FOV | Deduções para tipo de retenção |

FOS | Tabela de Valores para tipo de retenção |

FOT | Cumulatividade para tipo de retenção |

FOU | Valores acessórios para tipo de retenção |

FOO | Tipos de impostos |

FOI | Tipo de retenção x Naturezas |

FOJ | Tipo de retenção x Clientes |

FOK | Tipo de retenção x Fornecedores |

<!-- esconder o menu -->

<style>

div.theme-default .ia-splitter #main {

margin-left: 0px;

}

.ia-fixed-sidebar, .ia-splitter-left {

display: none;

}

#main {

padding-left: 10px;

padding-right: 10px;

overflow-x: hidden;

}

.aui-header-primary .aui-nav, .aui-page-panel {

margin-left: 0px !important;

}

.aui-header-primary .aui-nav {

margin-left: 0px !important;

}

</style>

|