ÍNDICE

01. VISÃO GERAL

As regras de impostos variam entre regiões/países e mudam conforme novas necessidades e decisões governamentais.

A principal ideia do motor de retenções é centralizar a configuração destes impostos, de forma que permitam mudanças de forma mais eficaz e ágil, tratando as exceções, como, por exemplo, as reduções de alíquotas e base de cálculo do imposto.

Também teremos uma maior facilidade de implantação de novos impostos no ambiente Totvs Protheus.

Em nossos estudos foram levados em consideração os tratamentos existentes para os impostos de retenção, tais como: IRRF, PIS, COFINS, CSLL, ISS, INSS etc. conforme a tabela abaixo:

Composição do cálculo do imposto

| Descrição |

Base | Percentual sobre o total da nota ou título que será aplicada a regra do imposto. |

Percentual | Percentual a ser aplicado sobre a base. |

Vencimento | Regra de cálculo para definir o vencimento do título de retenção. |

Valor mínimo de retenção | Valor mínimo para dispensa de pagamento do tributo sobre nota ou período. |

Valor Máximo de retenção | Valor máximo cobrado pelo órgão, nos valores superiores haverá dispensa de retenção. |

Dedução de base | Na composição da base de retenção devido ao tipo de operação ou serviço, o cálculo de outro tributo pode ser deduzido da base de cálculo, por exemplo: INSS deduzido da base do IRF. |

Dedução de valor | Na composição do valor de retenção devido ao tipo de operação ou serviço, o cálculo de outro tributo pode ser deduzido do valor de cálculo. O governo usa desse recurso para evitar dupla tributação. |

Tabela Progressiva | Escala de valores e deduções para cálculo de imposto, ao invés de usar apenas um percentual, utiliza faixas com percentuais e valores a deduzir. |

Vigência | Período de quando inicia e finaliza a aplicação da retenção. |

Tipo de Entidade | Para qual tipo de fornecedor ou cliente se aplica (físico, jurídico ou estrangeiro). |

Fato gerador | Momento em que ocorrerá a retenção: emissão ou pagamento do título. |

Geração do título de impostos

| Qual tipo de título o sistema deverá gerar (título a pagar, provisão de pagamento ou abatimento).

Quando o fato gerador for o pagamento, poderá ser gerada uma provisão do tributo para o fluxo de caixa. |

Carteira | Aplicado a títulos de pagamento ou recebimento. |

Permite Edição de cálculo | O cálculo sugerido pelo sistema poderá sofrer edição, conforme a necessidade do usuário. |

Ação da diferença de valor | Quando houver diferença entre o valor da provisão e o valor calculado, qual deverá prevalecer: provisão ou retenção, se o usuário alterou manualmente o valor da nota anterior, a diferença deverá ser ignorada ou considerada na próxima nota. |

Arredonda ou trunca | No cálculo qual regra deverá considerar: truncamento ou arredondamento. |

Código de retenção | Código de retenção para enviar conteúdo para órgão solicitante (DIRF, REINF, SEFIP) ou emissão da DARF. |

Responsável pelo tributo | Fornecedor para o qual será efetuado o pagamento da retenção. |

Cumulatividade | Haverá cumulatividade para esse item. |

Período de cumulatividade | Período de apuração do tributo (diário, semanal, mensal, anual). |

Tipo de cumulatividade (Cód., CNPJ ou raiz) | Qual critério deverá considerar para a cumulatividade: código do fornecedor ou cliente, CPF, CNPJ ou raiz de CNPJ. |

Considera Juros/Multa/Desconto | Para composição da base de retenção, quando o fato gerador for o pagamento: descontos, multas, juros e valores acessórios deverão ser: somados, subtraídos ou ignorados. |

Antecipação | Qual o comportamento do tributo na antecipação de pagamentos ou recebimentos: provisionar, reter ou ignorar. |

Pagamentos Parciais | Caso o tributo possua fato gerador Caixa, ele deverá ser retido: proporcionalmente ou totalmente na primeira baixa. |

Parcelamentos | Caso o tributo possua fato gerador na emissão do título, a retenção deverá ocorrer: integralmente na primeira parcela ou rateado. |

Entidades Contábeis | Conta contábil para contabilizar a geração do tributo. |

Obrigações fiscais | Quais obrigações fiscais deverão considerar o tributo para entrega. |

02. CONFIGURAÇÃO DE TRIBUTOS - REGRA FINANCEIRA

A configuração das regras financeiras para o Configurador de Tributos (FISA170) compreende os cadastros abaixo:

Neste cadastro serão informados os principais campos para a configuração de uma regra de título, ou seja, como serão gerados os títulos de impostos de um determinado tributo.

Os principais campos a serem preenchidos são:

Campo |

Conteúdo |

Observação |

Código |

Código da regra de geração de títulos de impostos |

Informe um código identificador para a regra de títulos de impostos. |

Descrição |

Descrição da regra de geração de títulos de impostos |

Informe uma descrição que ajude na identificação da regra de título de impostos. |

Tp. Movto. |

Tipo de movimento que deverá ocorrer no ato da geração do título de imposto: Abatimento ou Imposto |

Define qual o tipo de movimento deverá ocorrer no ato da geração do título de imposto:

1 - Abatimento

2 - Imposto |

Participante |

Define o tipo de participante para o qual será gerado o título de imposto |

Define o cadastro do sistema responsável pelo movimento (se um fornecedor ou um cliente).

Obrigatório o preenchimento do campo devido a validações posteriores como Código do Participante e Carteira (Pagar ou Receber) a qual a regra terá efeito. |

Cód. Particip. |

Código do participante |

Código do participante (fornecedor ou cliente) para o qual que será gerado um título destacado. |

Loja |

Loja do participante |

Loja do participante (fornecedor ou cliente) para o qual será gerado um título destacado. |

Carteira |

Define a carteira onde será gerado o título de imposto. |

Indica em qual carteira será gerada a movimentação:

1 - Pagar: será gerado um título na carteira a pagar

2 - Receber: será gerado um tíulo na carteira receber |

Natureza |

Natureza do título de imposto |

Natureza utilizada para emissão do título destacado. |

Tipo Titulo |

Tipo do titulo a ser gerado para o imposto. |

Preencha com o tipo de título a ser gerado para o imposto. Observação:

Consulta F3 disponível: já filtrando com os tipos considerados como impostos. |

Prefixo |

Informe o prefixo do título de imposto |

Prefixo a ser atribuído ao título de recolhimento.

Para ser considerado como título de recolhimento, a regra financeira não deve possuir uma regra de retenção atrelada.

Caso a regra financeira possua uma regra de retenção atrelada, sempre será considerado como prefixo do título de tributo, o mesmo prefixo do título principal. |

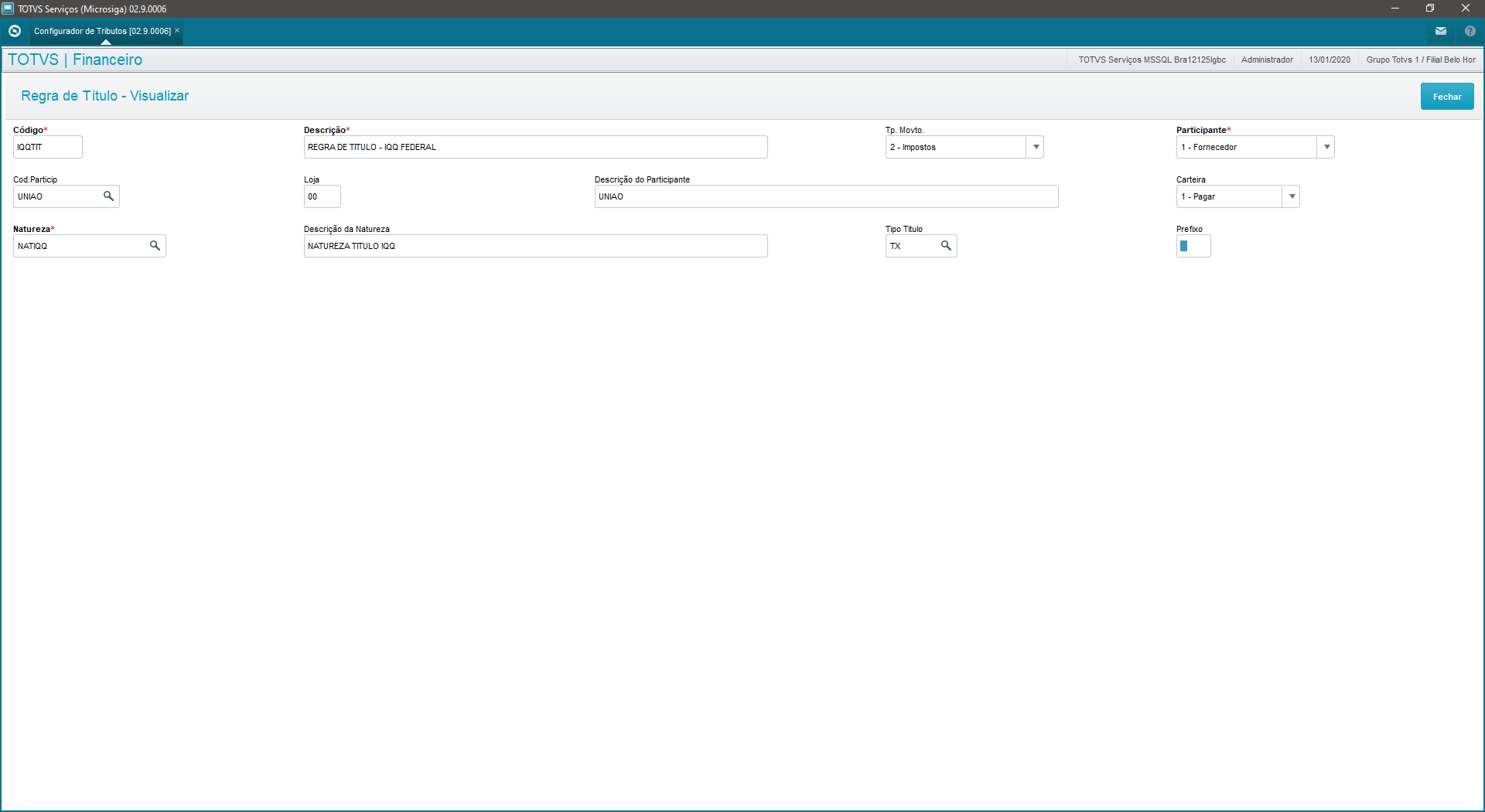

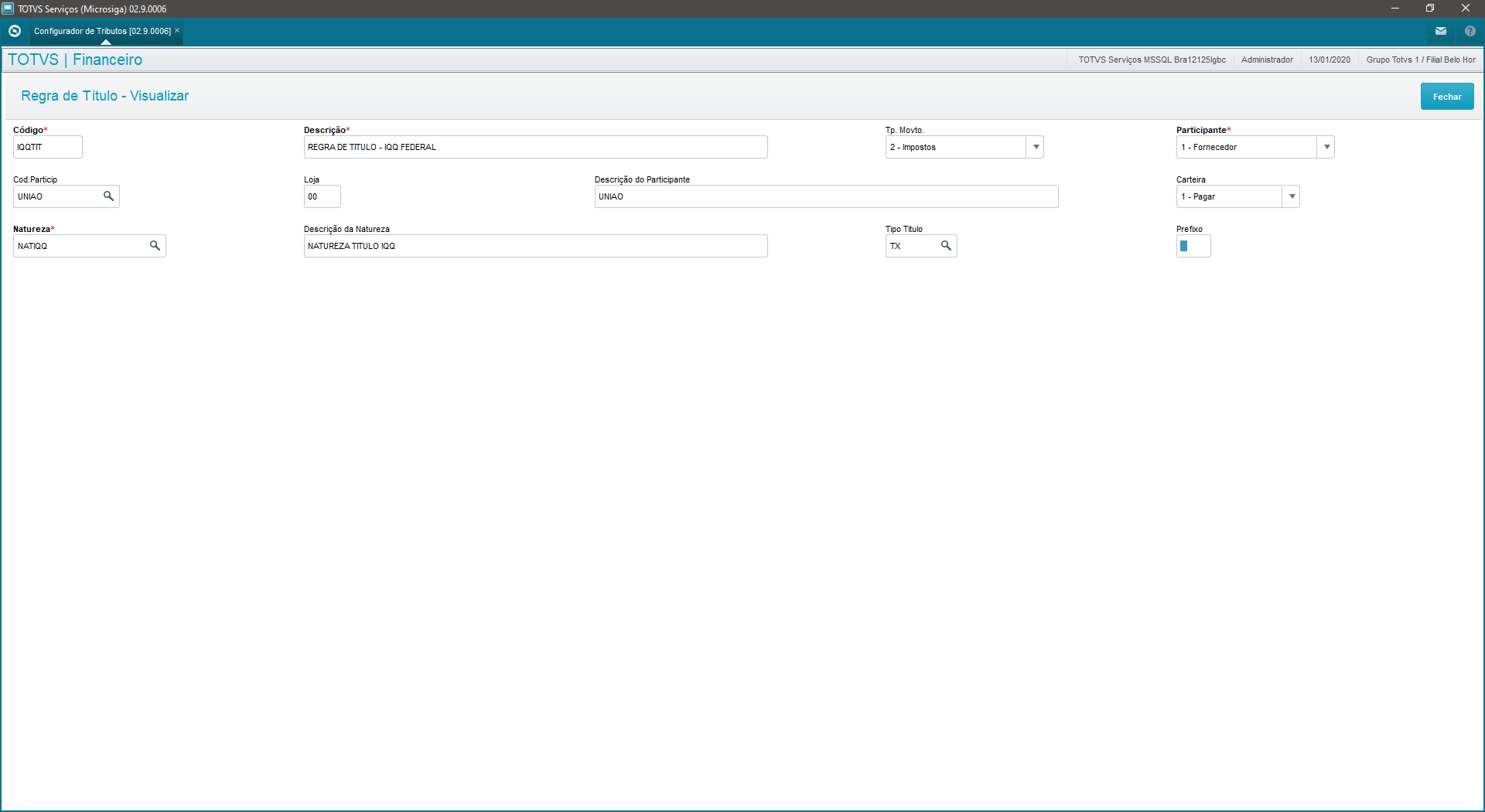

Exemplo

Abaixo temos o exemplo de uma regra de título do imposto IQQ (imposto fictício) onde:

Será gerado um título de imposto para o fornecedor União, na carteira contas a pagar (tabela SE2).

Este título terá como natureza: NATIQQ e será de tipo TX.

OBS: O sistema ira validar se o campo "Tipo Titulo"(FKL_TIPO), pertença ao campo "Tp.Movto." (FKL_TIPMOV).

Neste cadastro serão informados os principais campos para a configuração de uma regra de dedução a ser aplicada no cálculo de um determinado tributo.

Os principais campos a serem preenchidos são:

Cabeçalho

Campo |

Descrição |

Código |

Define o código de identificação da regra de dedução |

Descrição |

Descrição da regra de dedução |

Grid

Campo |

Descrição |

Código |

Define o código da regra financeira de um tributo que irá compor a regra de dedução |

Descr. Regra Financeira |

Descrição da regra financeira de um tributo que irá compor a regra de dedução |

Tipo Dedução |

Indica se a dedução irá incidir sobre o valor de base de cálculo da retenção ou sobre o valor calculado da retenção |

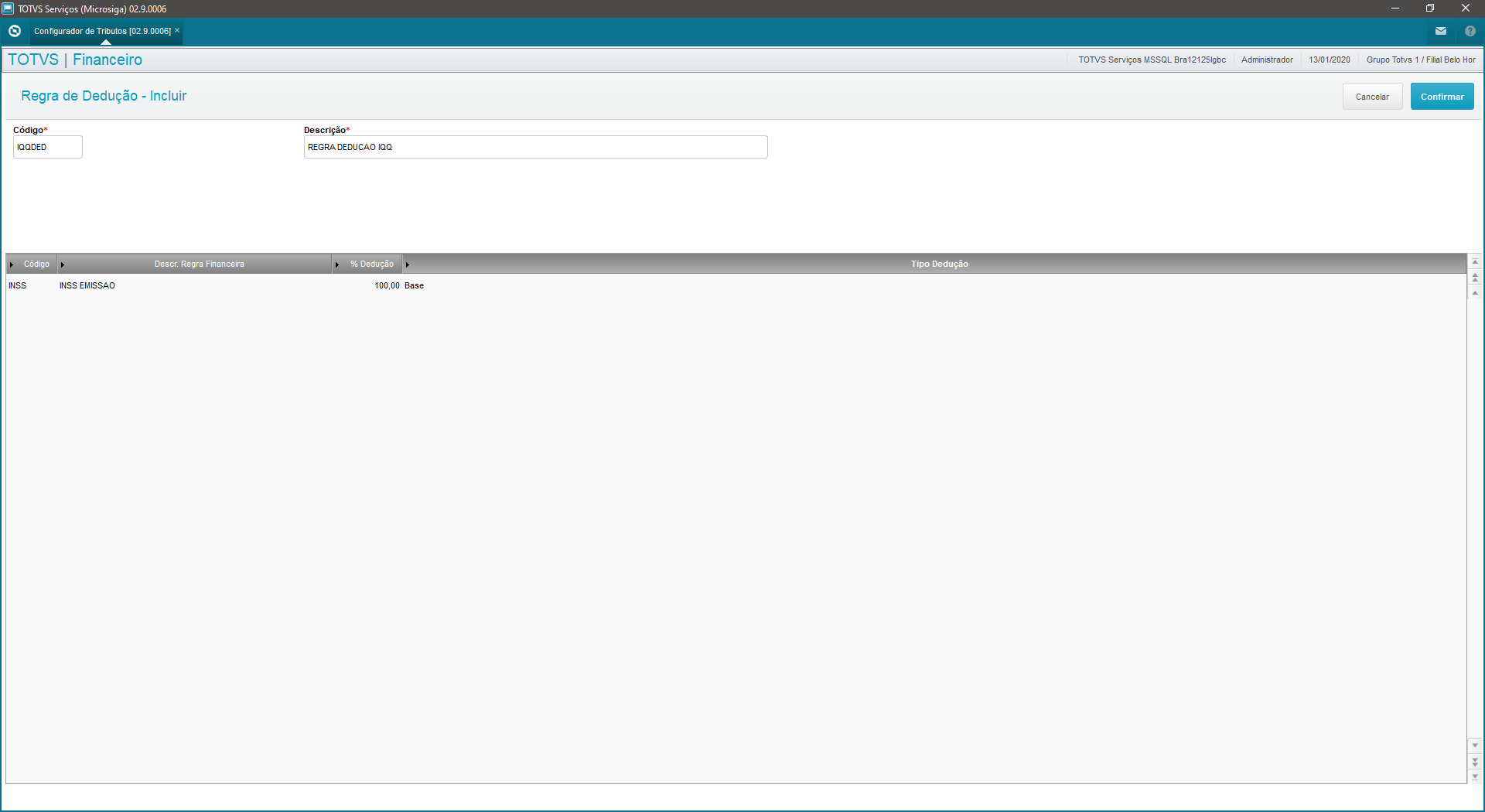

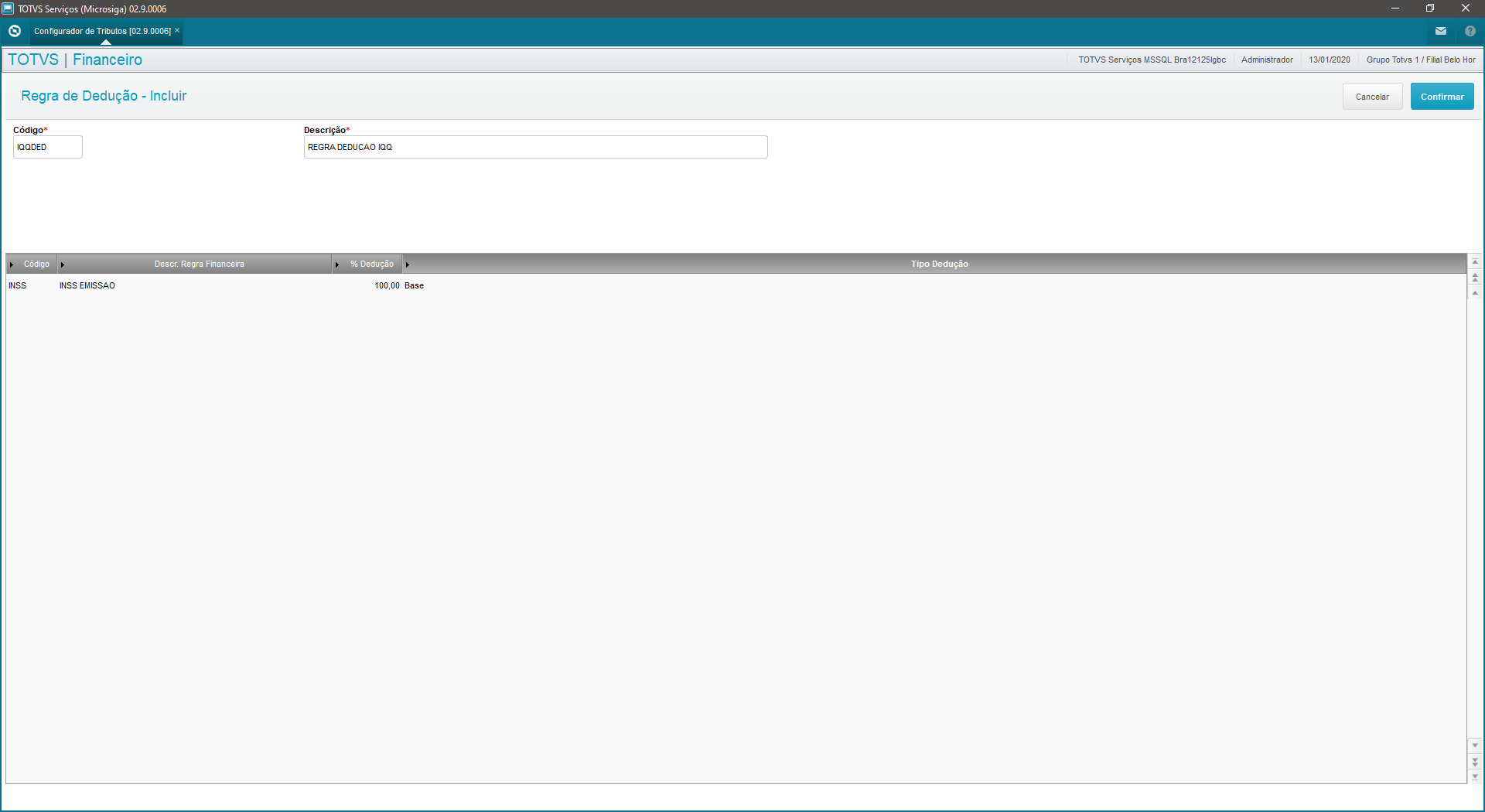

Exemplo:

O exemplo mais claro da aplicação dessa regra, é quando temos Imposto de Renda de Pessoa Física.

Pela regra de cálculo, o INSS calculado no mesmo título pode ser deduzido da base do IR.

No exemplo abaixo o IQQ (imposto fictício) sofre no momento do seu cálculo, uma dedução na base de cálculo do valor do INSS antes de aplicar a regra de cálculo.

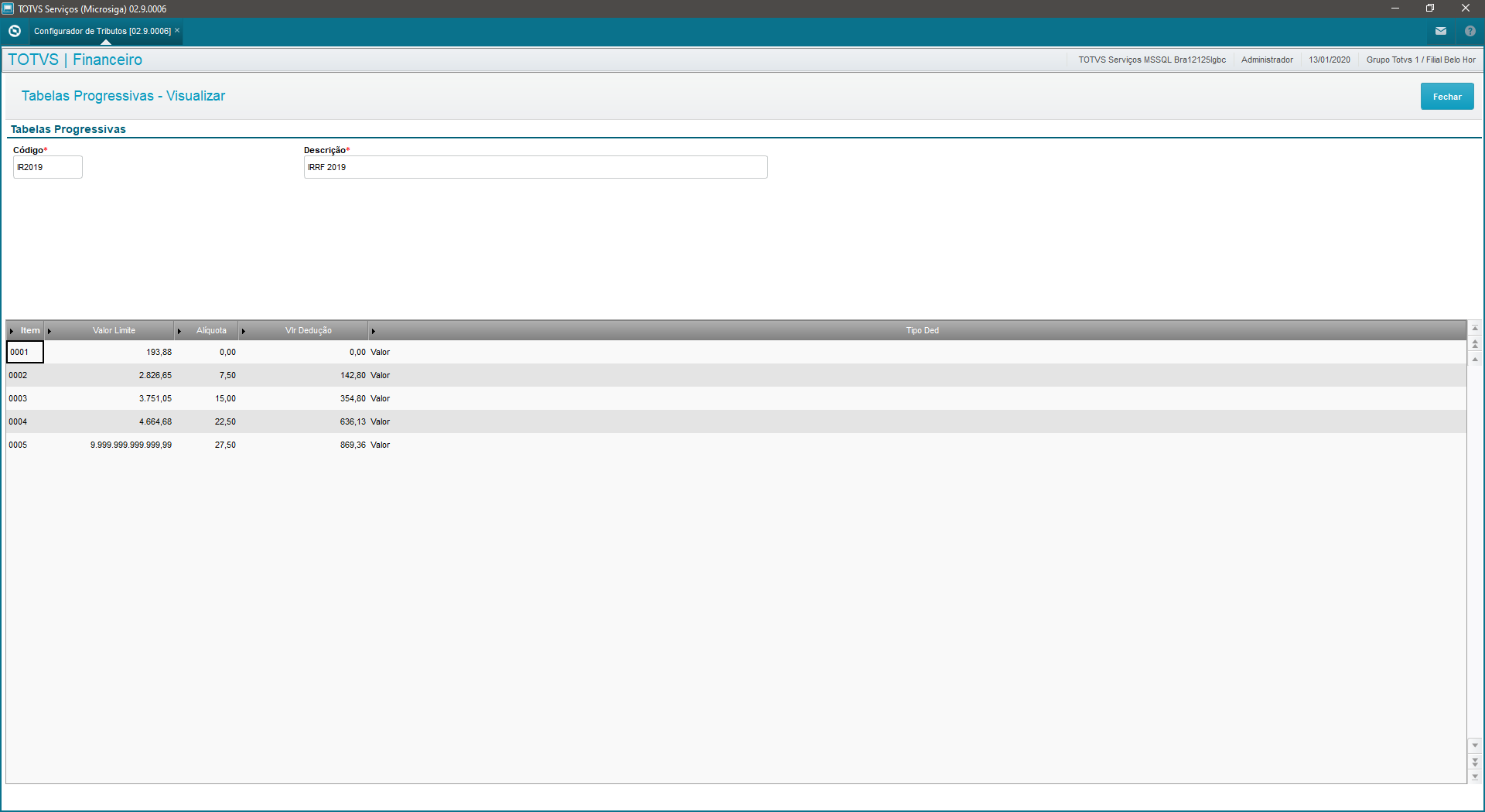

Este cadastro tem por objetivo registrar regras de tabelas progressivas impostos servirão para aplicação no cálculo de impostos, semelhante a uma tabela progressiva de IRRF ou INSS, por exemplo.

Com isso teremos maior flexibilidade em termos diversas tabelas progressivas, não se limitando a um cadastro único como temos hoje.

Os principais campos a serem preenchidos são:

Cabeçalho

Campo |

Descrição |

Código |

Define o código de identificação da regra de dedução |

Descrição |

Descrição da regra de dedução |

Grid

Campo |

Descrição |

Item |

Define a ordenação das linhas da tabela progressiva |

Valor |

Define o valor teto para verificação das faixas da tabela progressiva |

Alíquota |

Define a alíquota a ser aplicada a base de cálculo do tributo. |

Vlr. Dedução |

Define o valor a ser deduzido do valor ou da base após o cálculo do tributo. |

Tipo Dedução |

Indica se a dedução irá incidir sobre o valor de base de cálculo da retenção ou sobre o valor calculado da retenção. |

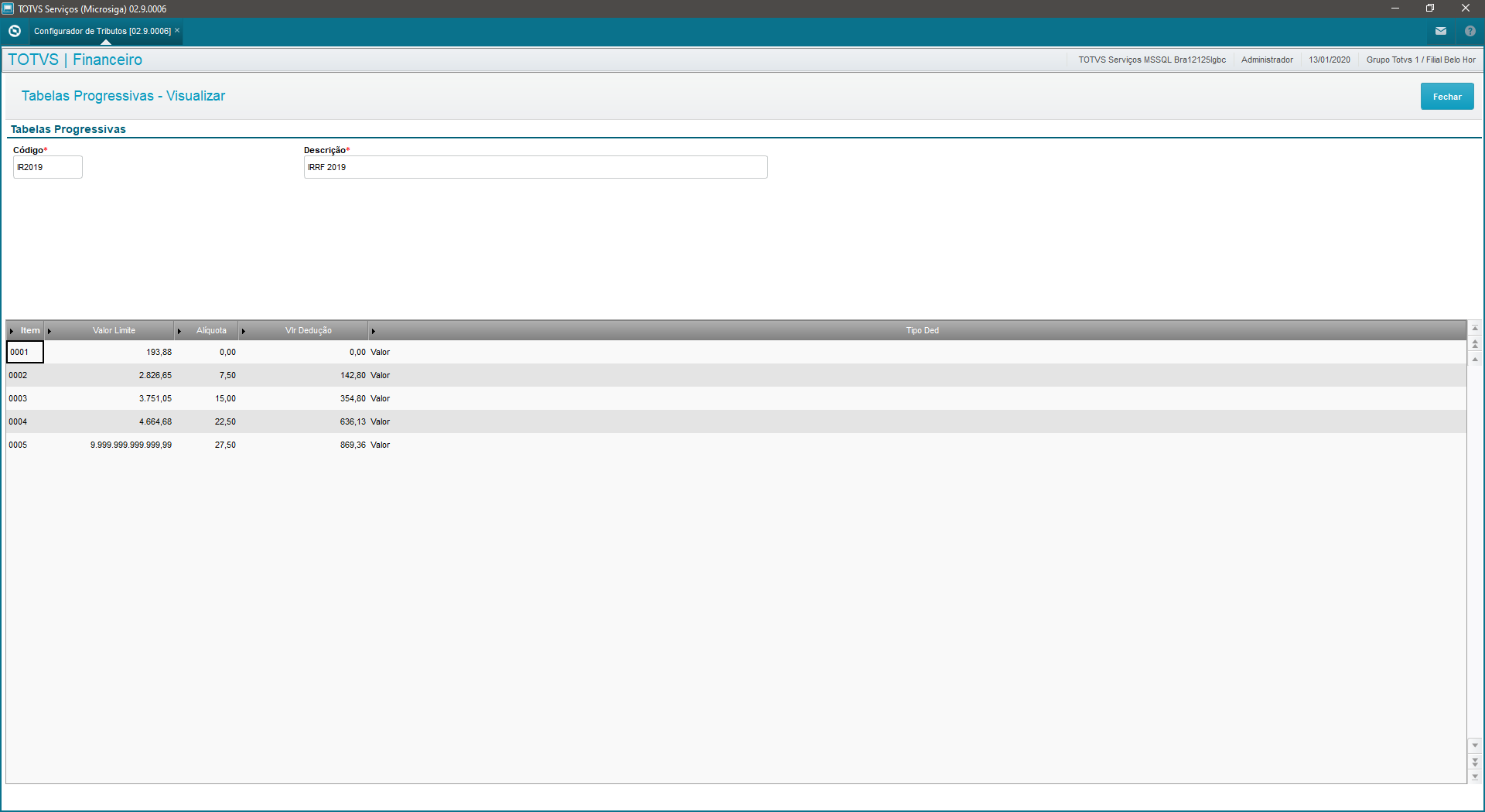

Exemplo:

Abaixo temos um exemplo de tabela progressiva, muito conhecida, que é a tabela de Imposto de Renda Retido na Fonte (IRRF).

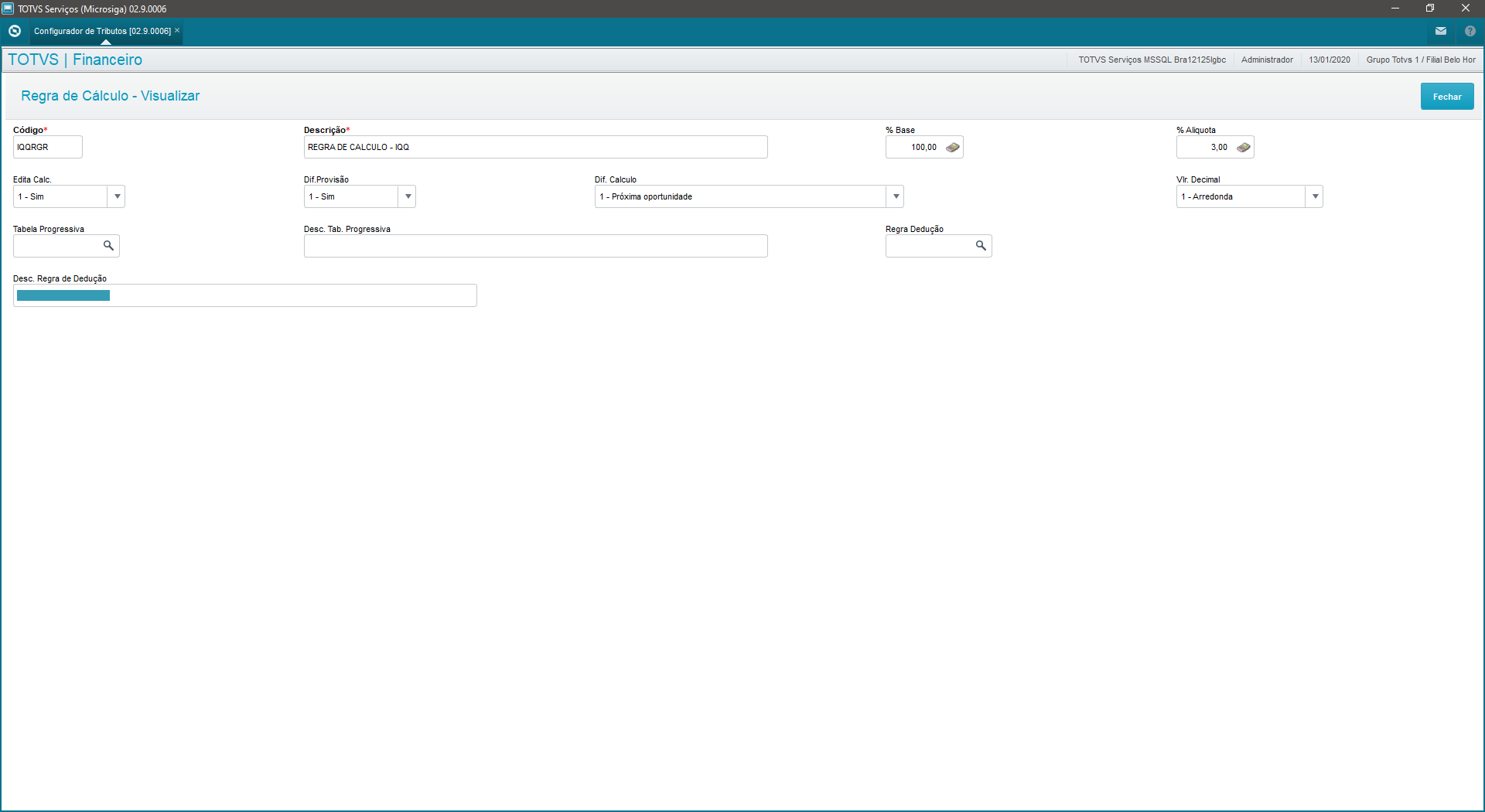

Este cadastro tem o objetivo de informar as regras de cálculo de tributos quando o cálculo é realizado a partir de um título financeiro.

Essas regras não se sobrepõem a regra de cálculo fiscal, quando o título financeiro for gerado a partir de um documento fiscal.

Campo |

Descrição |

Código |

Código identificador da regra de cálculo de impostos financeiros. |

Descrição |

Descrição da regra de cálculo de impostos. |

%Base |

Define qual o porcentual do valor da nota deverá ser considerado como base de retenção. |

Dif. Provisão |

Define se, quando houver diferença entre o cálculo da retenção e da provisão, o tributo manterá o cálculo da retenção (sobrepõe a provisão) ou mantém o valor provisionado (provisão sobrepõe o valor calculado). |

Dif. Cálculo |

Define se, quando houver diferença de cálculo do sistema por intervenção do usuário, qual deverá ser a ação: fica pendente para próxima oportunidade ou não considera a diferença. |

Vlr. Decimal |

Define se os valores calculados deverão ser arredondados ou truncados. |

Tabela Progressiva |

Código da tabela progressiva atrelada a regra de cálculo. |

Desc. Tab. Progressiva |

Descrição da tabela progressiva atrelada a regra de cálculo. |

Regra Dedução |

Código da regra de deduções a ser aplicada ao cálculo do imposto que utilize essa regra de cálculo |

Desc. Regra Dedução |

Descrição da regra de dedução atrelada a regra de cálculo. |

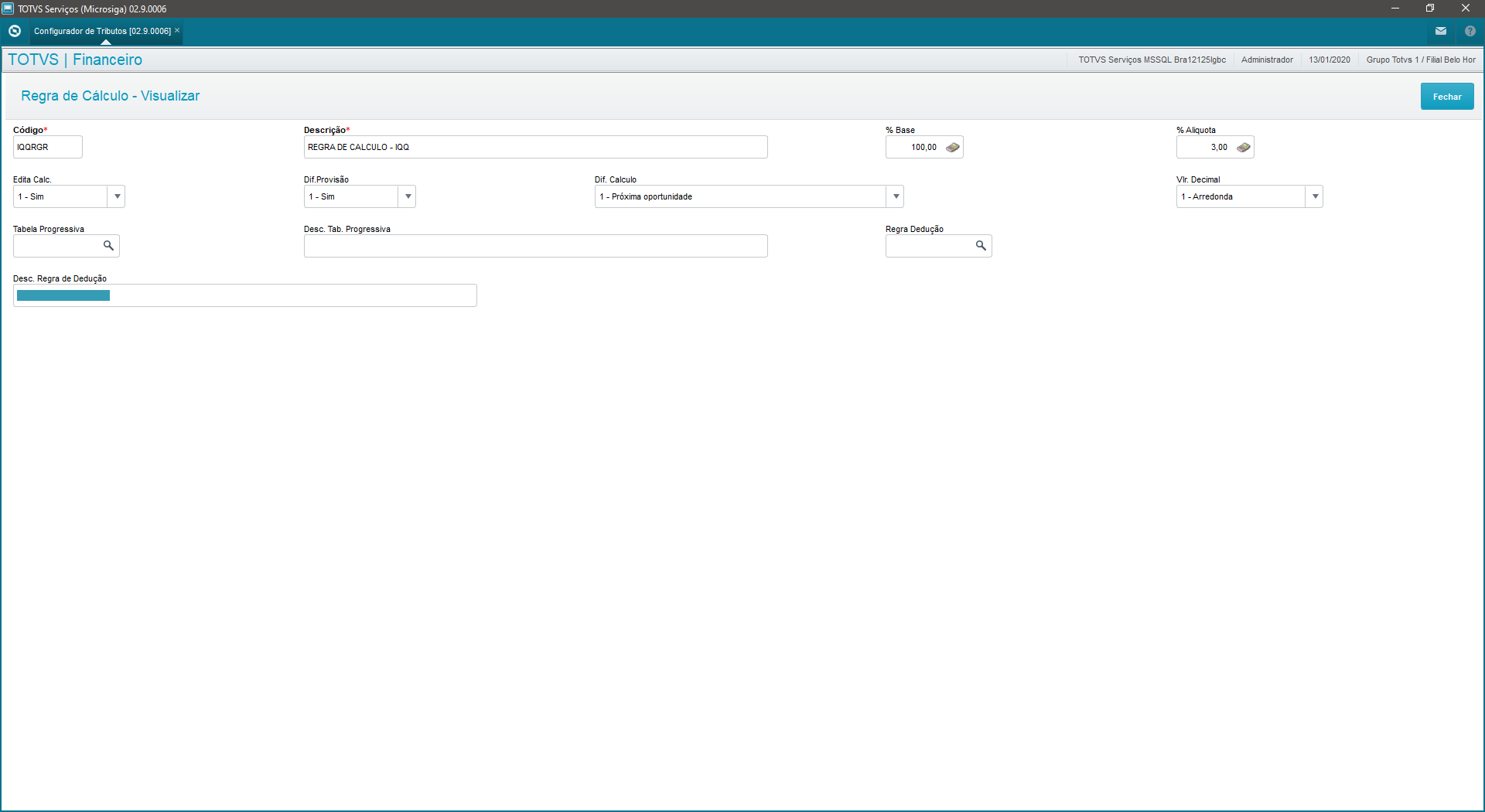

Exemplo:

Neste exemplo especificamos que a regra do imposto IQQ (imposto fictício) terá as seguintes características:

Aplica a base completa sem qualquer redução;

Alíquota de 3%;

Permite editar o cálculo do sistema no momento da retenção;

Em caso de dízima periódica no valor do imposto o mesmo será arredondado na segunda casa decimal, se for o caso.

Não aplicaremos uma regra de tabela progressiva para esse caso.

Não aplicaremos regra de dedução sobre a base ou valor do tributo referente ao valor de outro tributo.

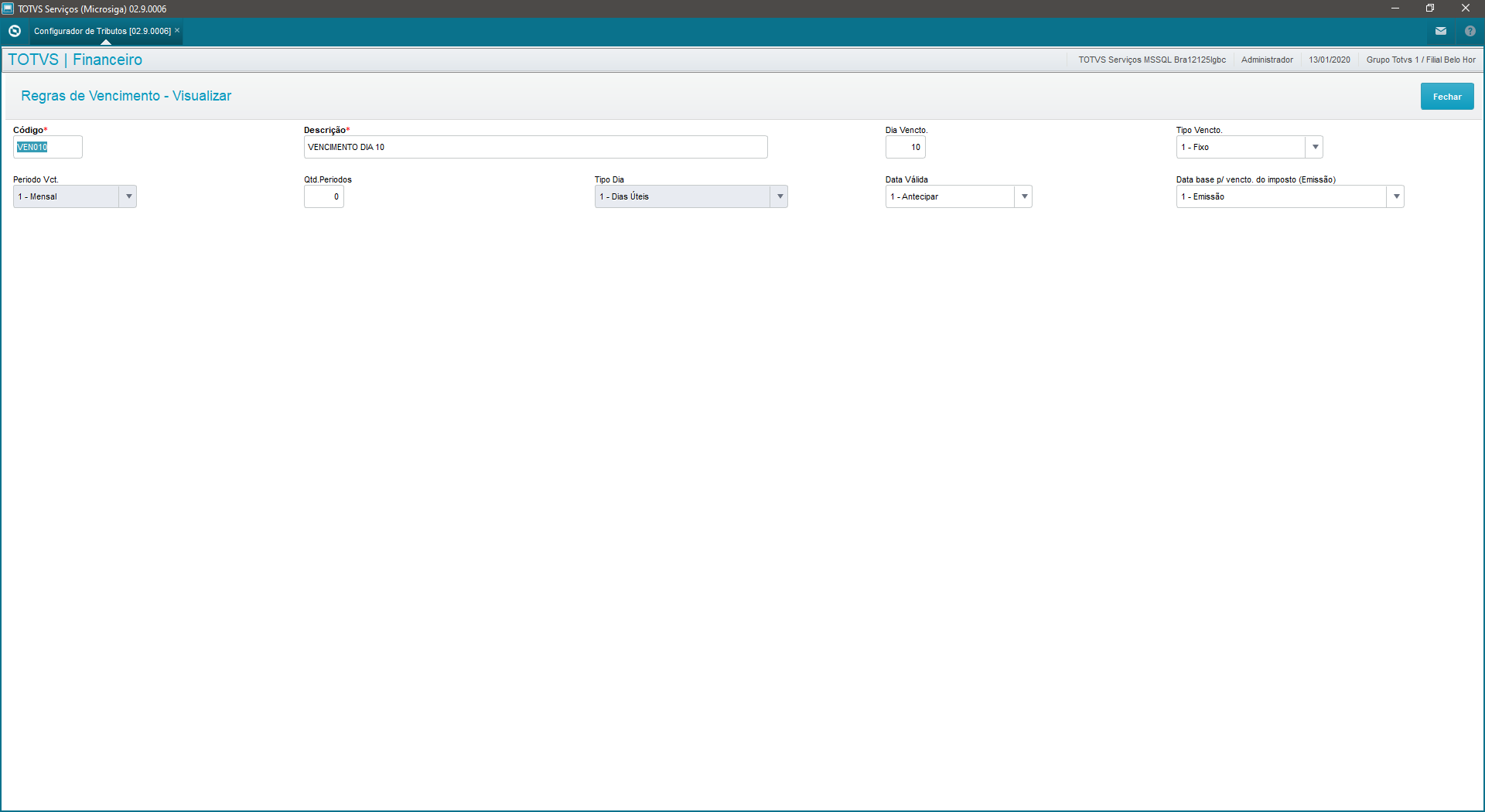

Este cadastro tem o objetivo de informar as regras de cálculo das datas de vencimento dos títulos de tributos.

A definição das datas de vencimento é altamente mutável por conta das alterações efetuadas nas legislações que embasam estas regras.

Geralmente ocorrem por conta:

Diferentes conceitos de retenção;

Diferentes autarquias;

Medidas provisórias, resoluções etc;

Revisões a cada ano fiscal.

Para atender a estas mudanças, destacamos algumas características comuns a todas as datas de vencimento:

Campo |

Descrição |

Código |

Código da regra de vencimento de títulos de impostos. |

Descrição |

Descrição da regra de vencimento. |

Dia |

Define o dia fixo no mês ou na semana em que será o vencimento do título de retenção. |

Tipo de Vencto |

Define se o vencimento será fixo ou se será calculado por período. |

Período de Vct. |

Define a periodicidade para o cálculo do vencimento: mensal ou semanal. |

Qtd Períodos |

Quantidade de períodos que serão contabilizados para definir o vencimento. |

Tipo de dia |

O período para determinar o vencimento será calculado por dias corridos ou dias úteis. |

Data Válida |

Caso a data calculada não seja um dia útil deverá antecipar ou postergar o vencimento. |

Tipo de dia |

O período para determinar o vencimento será calculado por dias corridos ou dias úteis. |

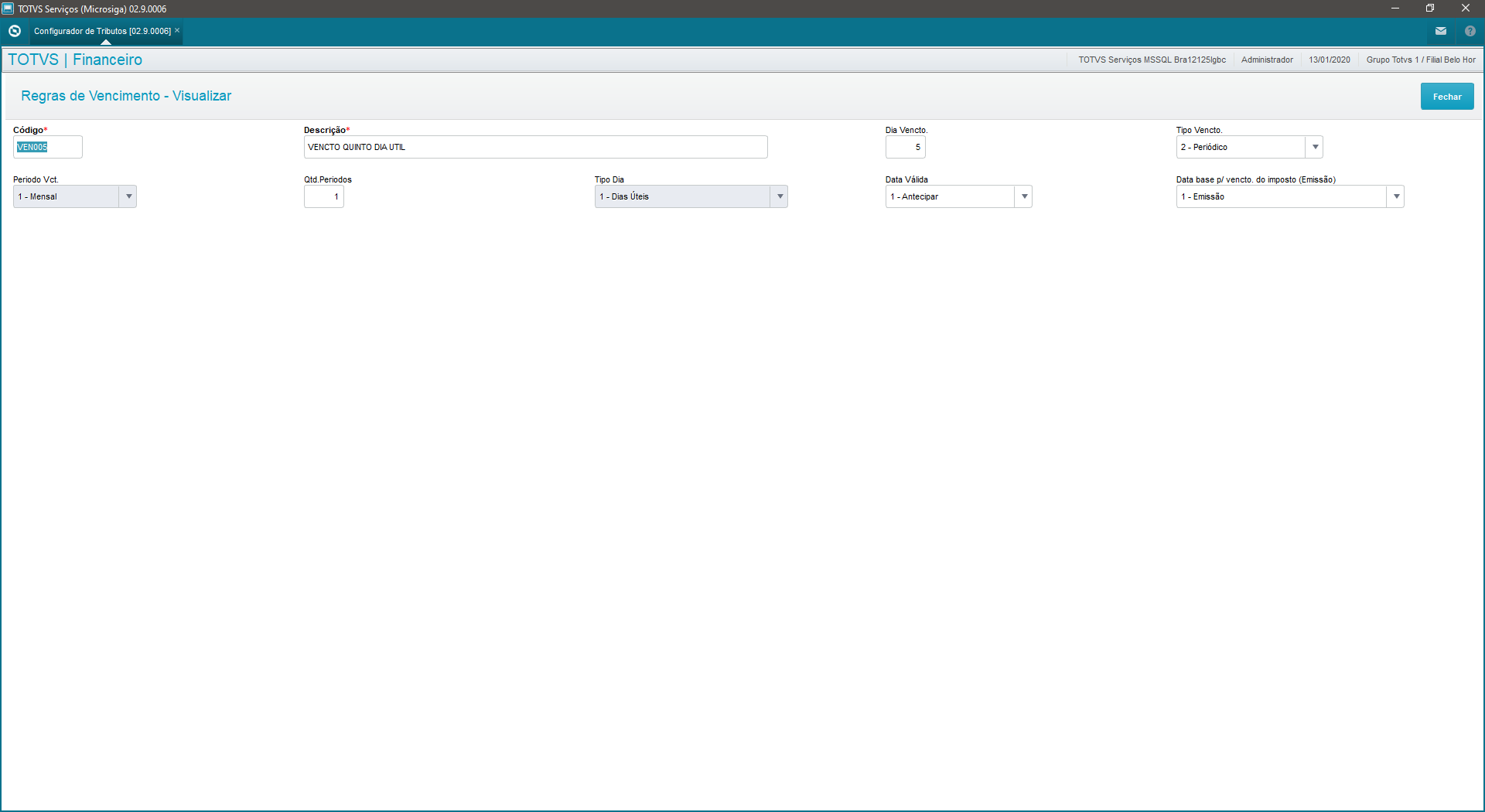

É comum, por exemplo, encontrar regras como: “Todo dia 07 do mês subsequente”, “Primeira quinzena do mês subsequente”, “Primeiro decêndio da semana subsequente”, “5º dia útil da semana subsequente” e “Primeiro dia útil do próximo trimestre”.

Tomando como base os exemplos anteriores, podemos “quebrar” estas regras seguindo as características encontradas:

Dia |

Tipo |

Período |

Fator |

Data valida |

Dias úteis |

Interpretação |

7 |

Fixo |

Mensal |

1 |

Adianta |

- |

Todo dia 07 do mês subsequente |

15 |

Dias |

Mensal |

1 |

Adianta |

NÃO |

Primeira quinzena do mês subsequente

(15 dias = quinzena) |

10 |

Dias |

Semanal |

1 |

Mantém Data |

NÃO |

Primeiro decêndio da semana subsequente

(10 dias = decêndio e fator 1 = +1 semana) |

5 |

Dias |

Semanal |

1 |

Posterga |

SIM |

5º dia útil da semana subsequente

(Dia 5 = 5º dia útil da semana) |

1 |

Dias |

Mensal |

3 |

Posterga |

SIM |

Primeiro dia útil do próximo trimestre

(Fator 3 = +3 meses) |

Exemplo:

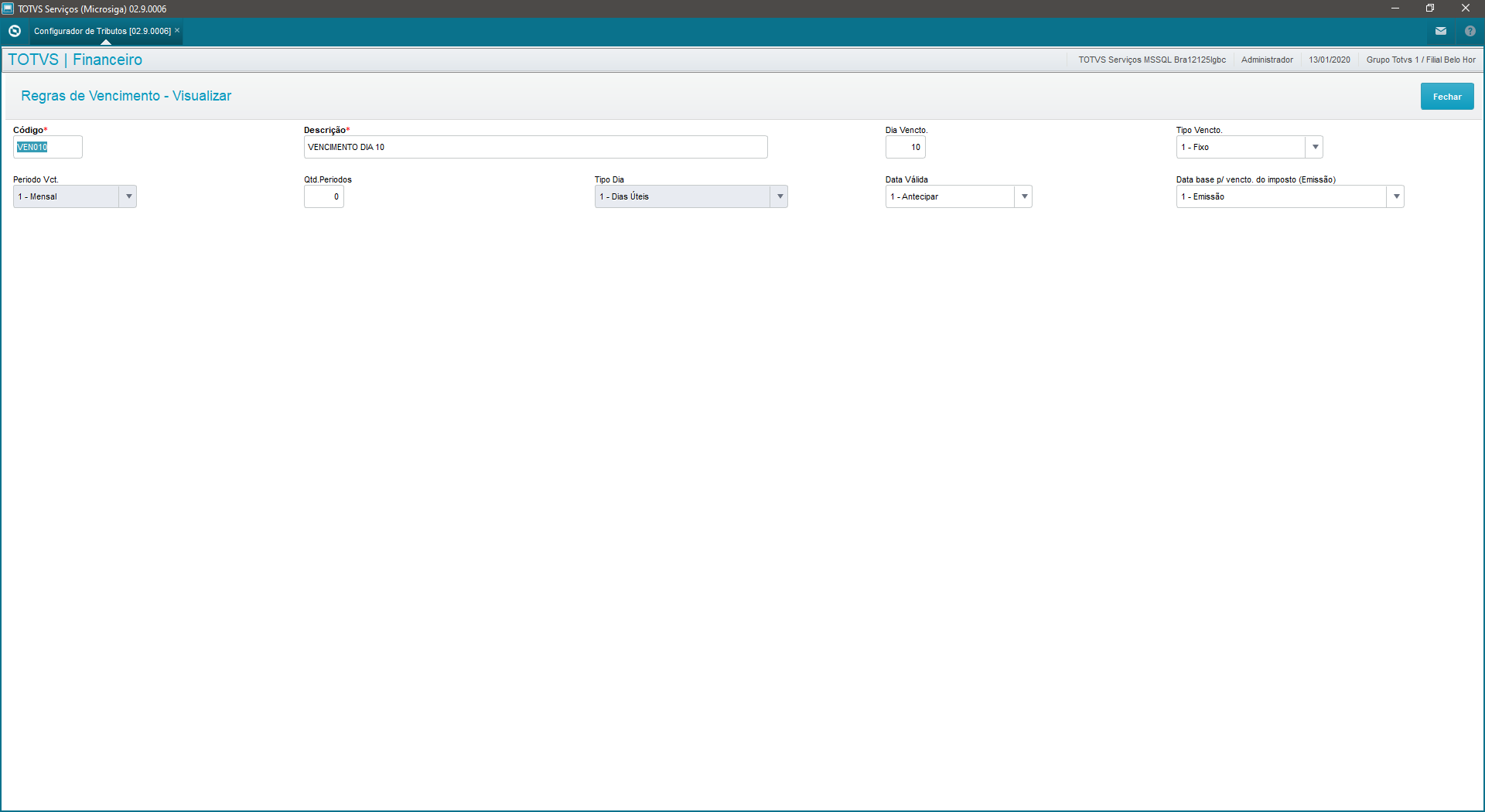

Cadastro de uma data de vencimento fixa.

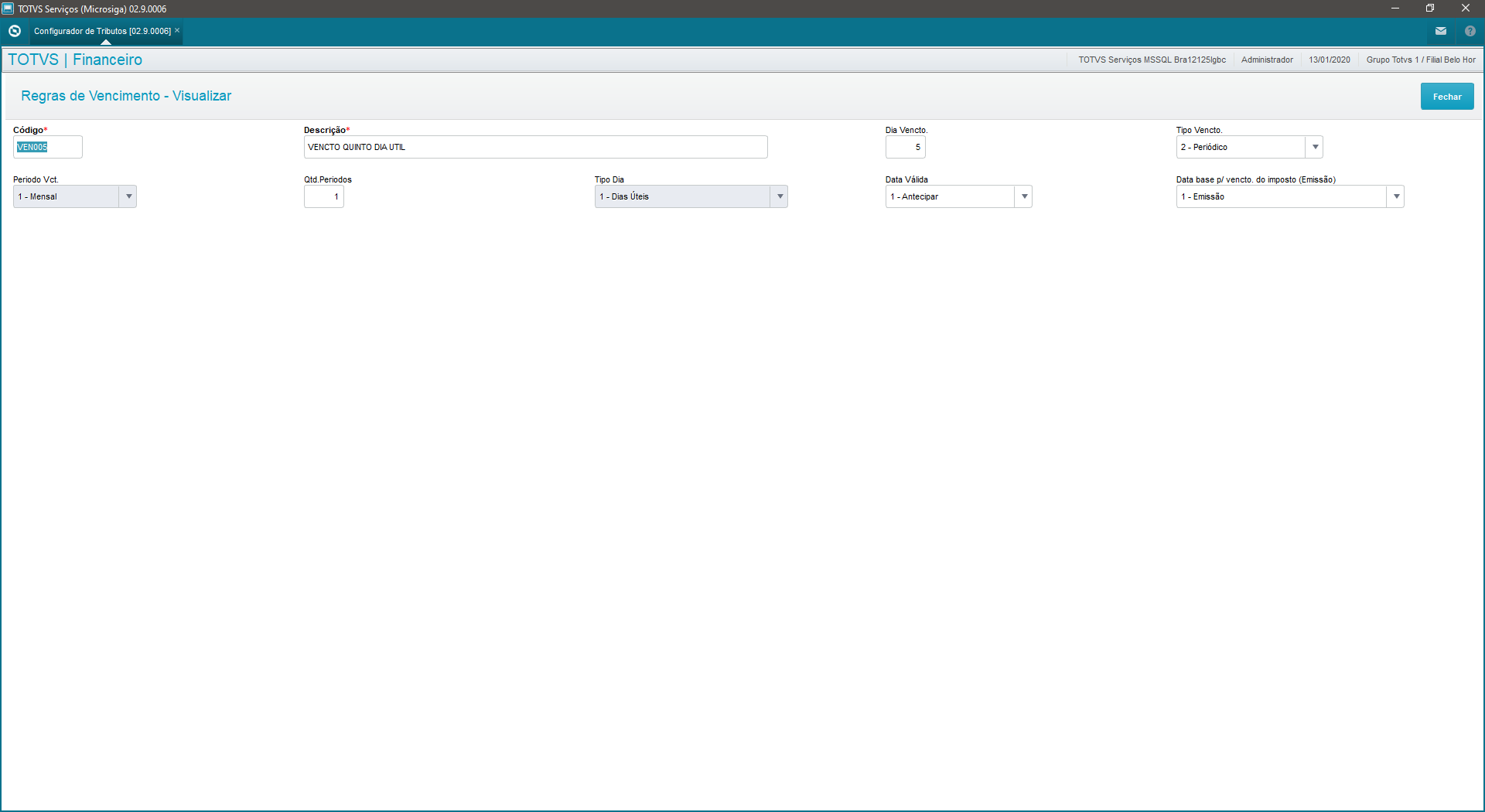

Cadastro de uma regra de vencimento por período - 5º dia útil do mês subsequente

Este cadastro tem o objetivo de informar as regras de referentes a retenção dos tributos, definindo cumulatividade, valores mínimo e máximo de retenção, entre outros detalhes.

Campo |

Descrição |

Código |

Código da regra de retenção de tributos. |

Descrição |

Descrição da regra de retenção. |

Cumulativid. |

Define se a retenção possui controle de cumulatividade: 1 - Não acumula

2 - Acumula valores de base

3 – Acumula por valor de impostos |

Vlr Min Ret |

Define qual o valor mínimo de retenção do tributo.

Caso seja definido 0 (zero) como valor mínimo, este não terá valor mínimo para a retenção. |

Vlr.Max.Ret. |

Define qual o valor máximo de retenção do tributo.

Caso seja definido 0 (zero) como valor máximo, este não terá valor máximo para a retenção. |

Periodo Cum. |

Define a periodicidade da cumulatividade da retenção: 1 – Diária

2 – Semanal

3 – Decendial

4 – Mensal |

Acumula Por |

Define se a cumulatividade da retenção será avaliada por: - Código do Fornecedor ou Cliente + Loja atual

- Código do Fornecedor ou Cliente

- Por CNPJ

- Por Raiz do CNPJ |

Acum. Filial |

Define o tratamento das filiais da empresa (Protheus - tabela SM0) na cumulatividade do imposto. OBS: Esta configuração funciona em combinação com o campo 'Acumula Por' - Se 'Filial Corrente", serão considerados apenas títulos da filial corrente.

- Se "Filiais com mesmo CNPJ", serão considerados os títulos das filiais da empresa corrente que possuam o mesmo CNPJ.

- Se "Filiais com mesma raiz de CNPJ", serão considerados os títulos das filiais da empresa corrente que possuam a mesma raiz do CNPJ.

- Se "Todas as Filiais", serão considerados todos os títulos de todas as filiais da empresa, independente de CNPJ. |

Data Cumulat |

Data a ser considerada para cumulatividade dos impostos quando retidos na emissão do título (regime de competência) 1 - Emissão - Data de Emissão do título. (Ex.: Campo Dt Emissão)

2 - Vencimento Real - Data de Vencimento Real do título, ou seja, por previsão de pagamento. (Ex.: campo Vencto Real)

3 - Emissão Contábil - Data de Emissão do título no sistema, ou seja, a data considerada para contabilização da inclusão do título. (Ex.: DT Contab.) |

Tipo Cumulat |

Define como será realizada a cumulatividade de valores de um imposto. 1 – Por Tipo de Imposto

2 – Por Regras Financeiras

3 – Por Tipo de Imposto + Regras Financeiras |

Cod.Cumulat. |

Código da regra de cumulatividade relacionada a uma regra de retenção. As regras de cumulatividade relacionadas a regra de retenção serão utilizadas quando houver necessidade de utilizar mais de um tributo na verificação de valor mínimo de retenção. |

Consid. URF |

Determina o uso da URF (Unidade da Receita Federal) quando o cálculo do tributo for sobre quantidades, unidades, etc. Esta regra se aplica, quando o caso, sobre documentos fiscais. |

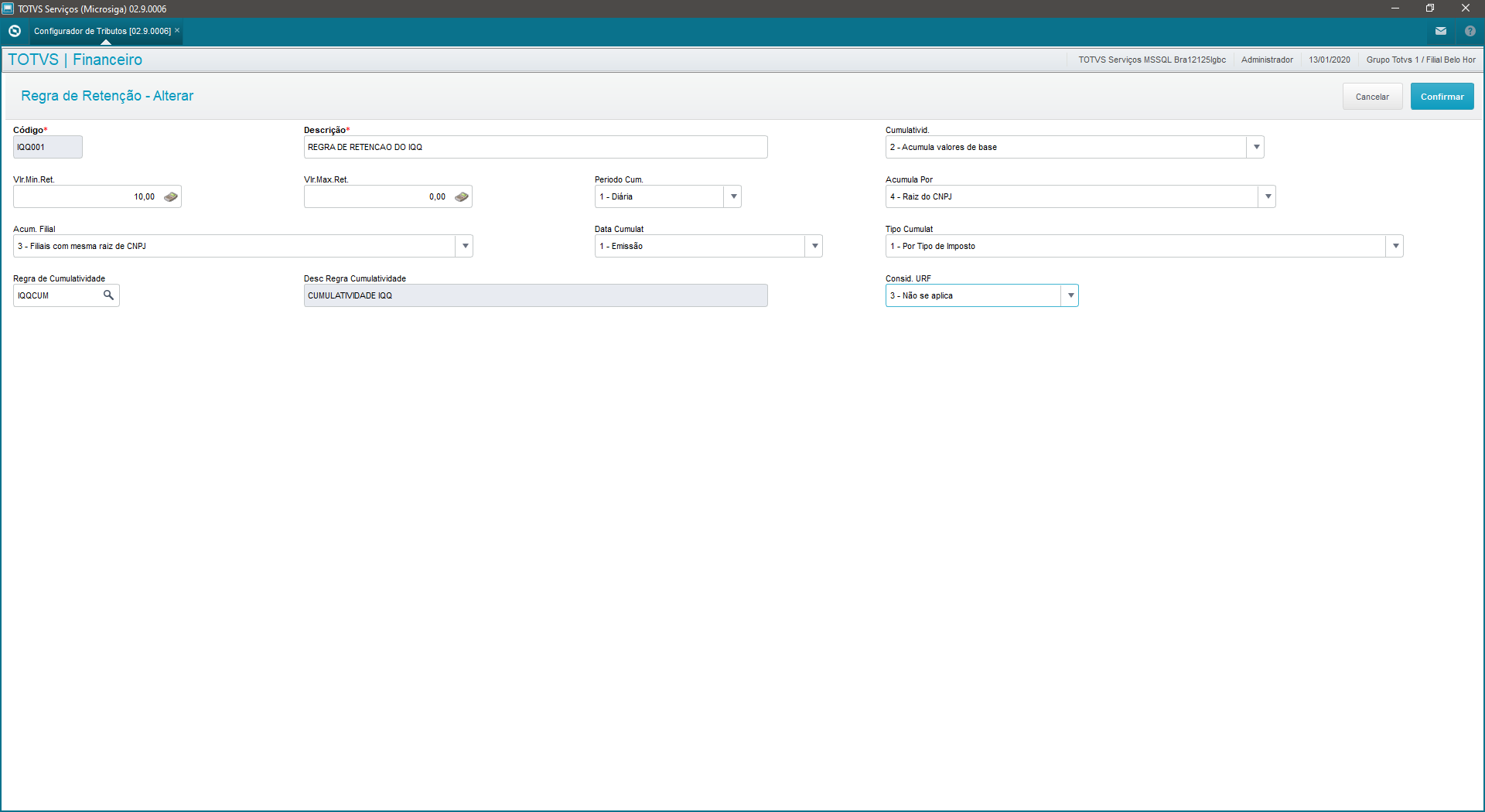

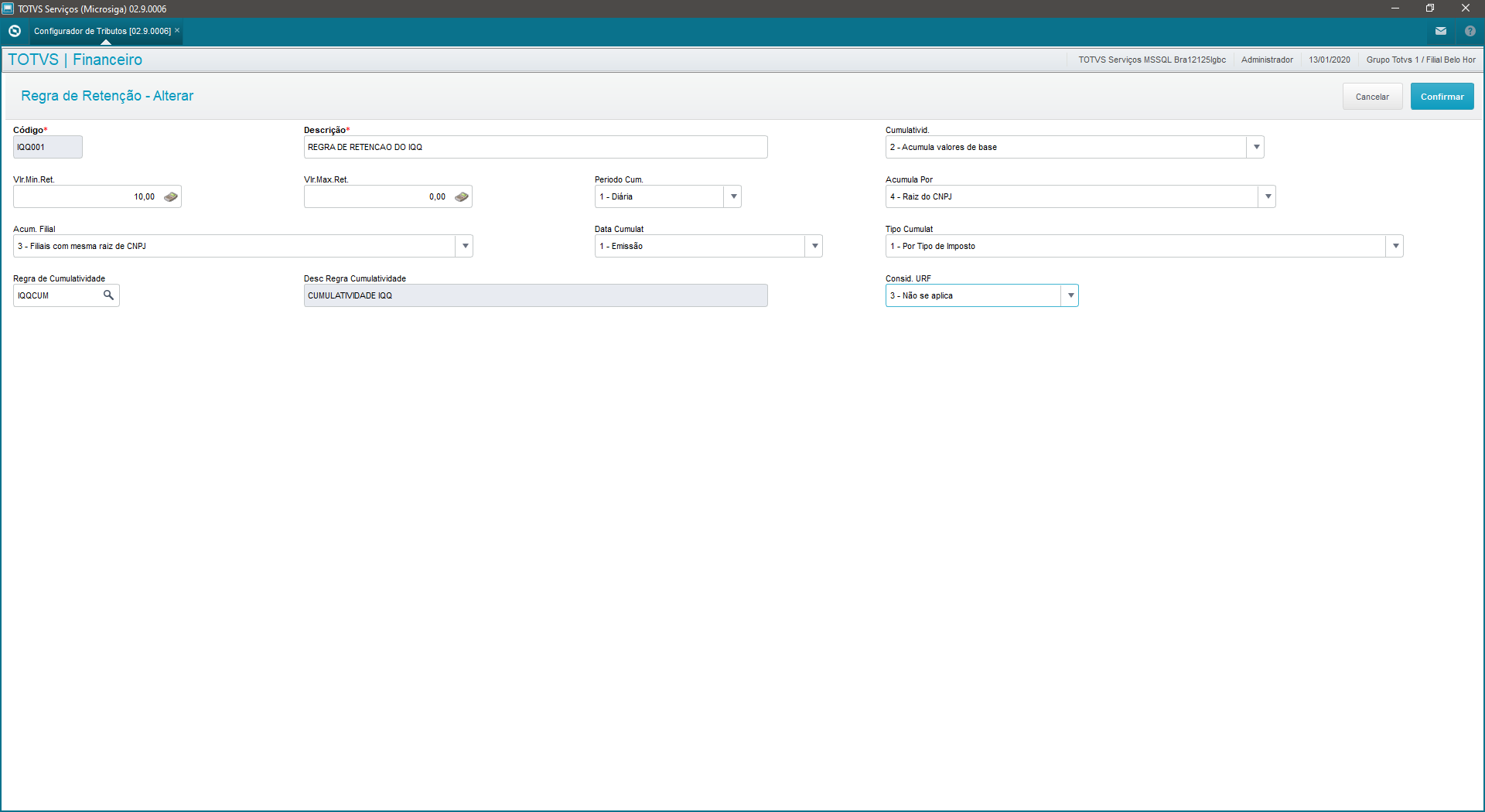

Exemplo:

Cadastro de regra de retenção do IQQ (imposto fictício).

Neste caso temos uma regra muito semelhante a que hoje é aplicada ao PIS, COFINS e CSLL:

Dependendo do ramo de atuação da empresa, valores adicionais definidos por acordo comercial aos recebimentos e/ou pagamentos, podem ser considerados como base de retenção, ou seja, para compor a base de retenção poderão ser somados os valores de juros e multa ou subtrair os descontos concedidos no momento do pagamento do título, para tal, o cliente poderá listá-los nos valores acessórios

Os valores acessórios considerados para aplicação na regra de impostos serão os nativos do sistema: como juros, multa, desconto, acréscimo e decréscimo.

Cabeçalho

Campo |

Descrição |

Código |

Código do cadastro de valores acessórios |

Descrição |

Descrição da regra de valores acessórios |

Grid

Campo |

Descrição |

Código |

Define o código da regra financeira de um tributo que fará a composição da regra de dedução. |

Ação |

Indica a ação do valor acessório sobre a base ou valor de retenção. As opções disponíveis são:

Não considera Soma Subtrai |

Aplicação |

Indica se a ação do valor acessório será aplicada sobre a base de retenção ou sobre o valor calculado da retenção. |

Observação:

Neste momento, os valores acessórios estão limitados a juros, multa, acréscimo, desconto e decréscimo.

Num próximo momento, será possível a aplicação de valores acessórios cadastrados através do Cadastro de Valores Acessórios atrelado ao cadastro do título.

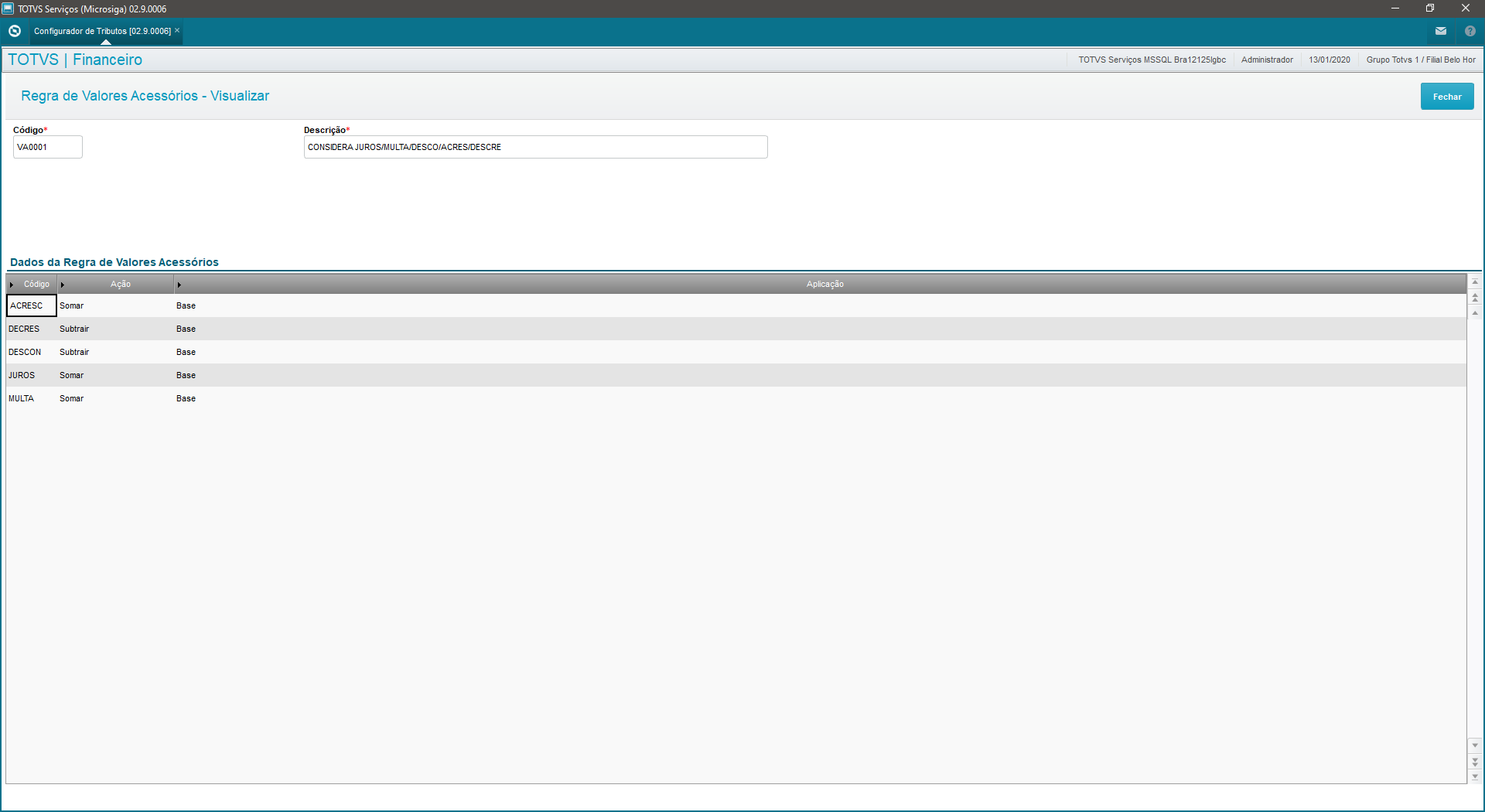

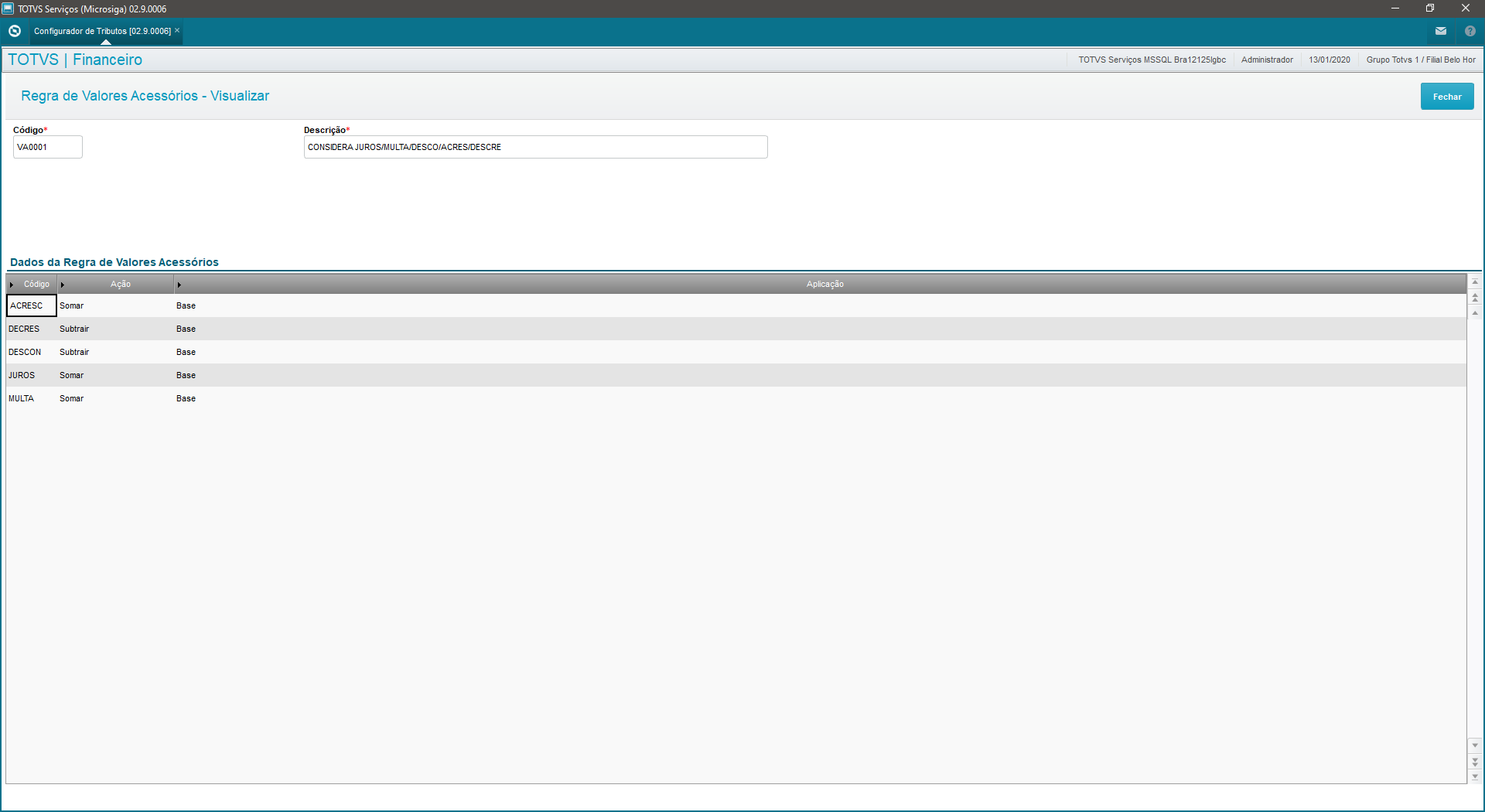

Exemplo:

Cadastro de regra de valores acessórios.

Neste exemplo, caso um título tenha juros, multa, acréscimo, desconto ou decréscimo, se estes valores afetarão a base de cálculo da retenção do tributo.

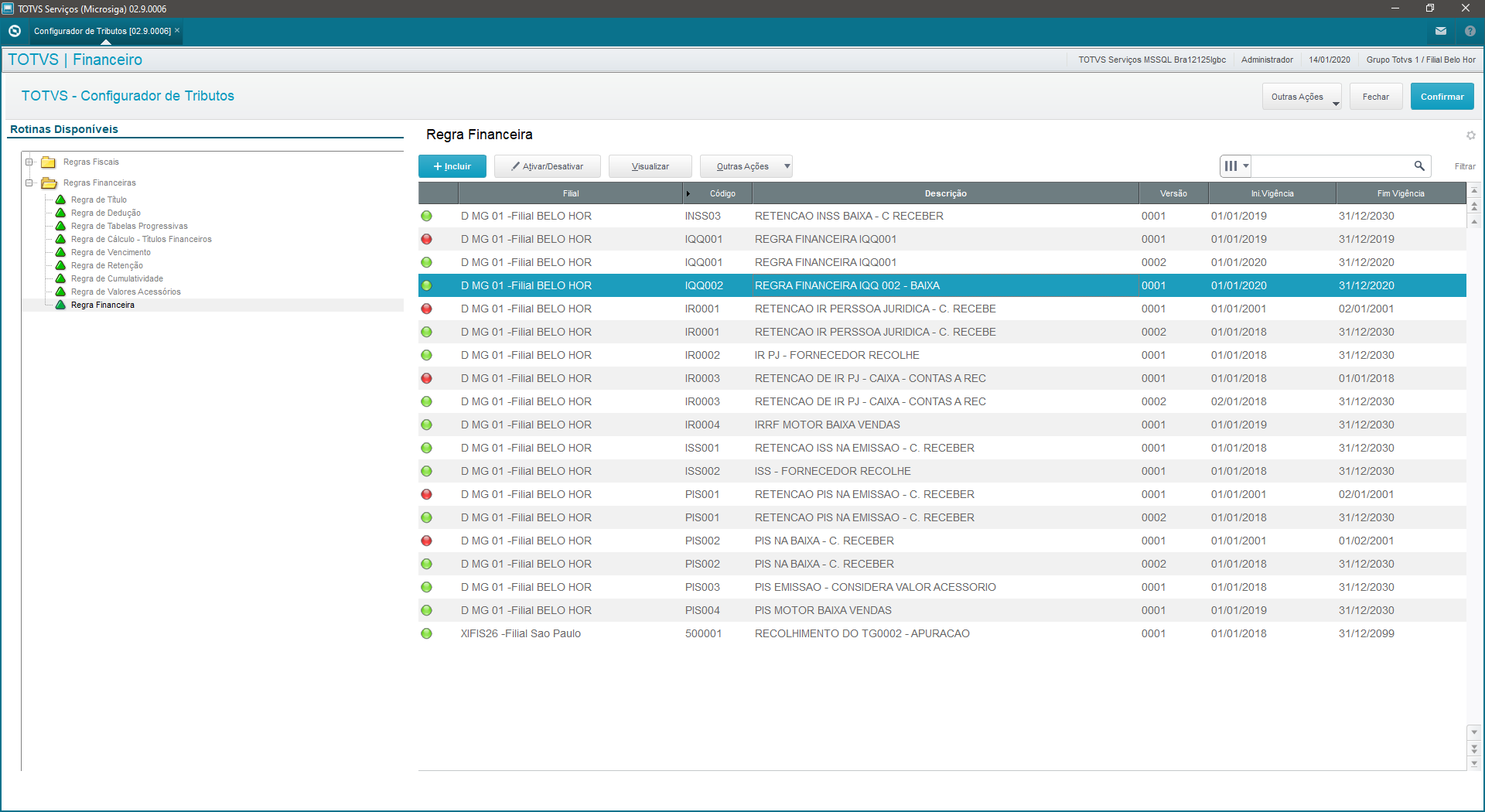

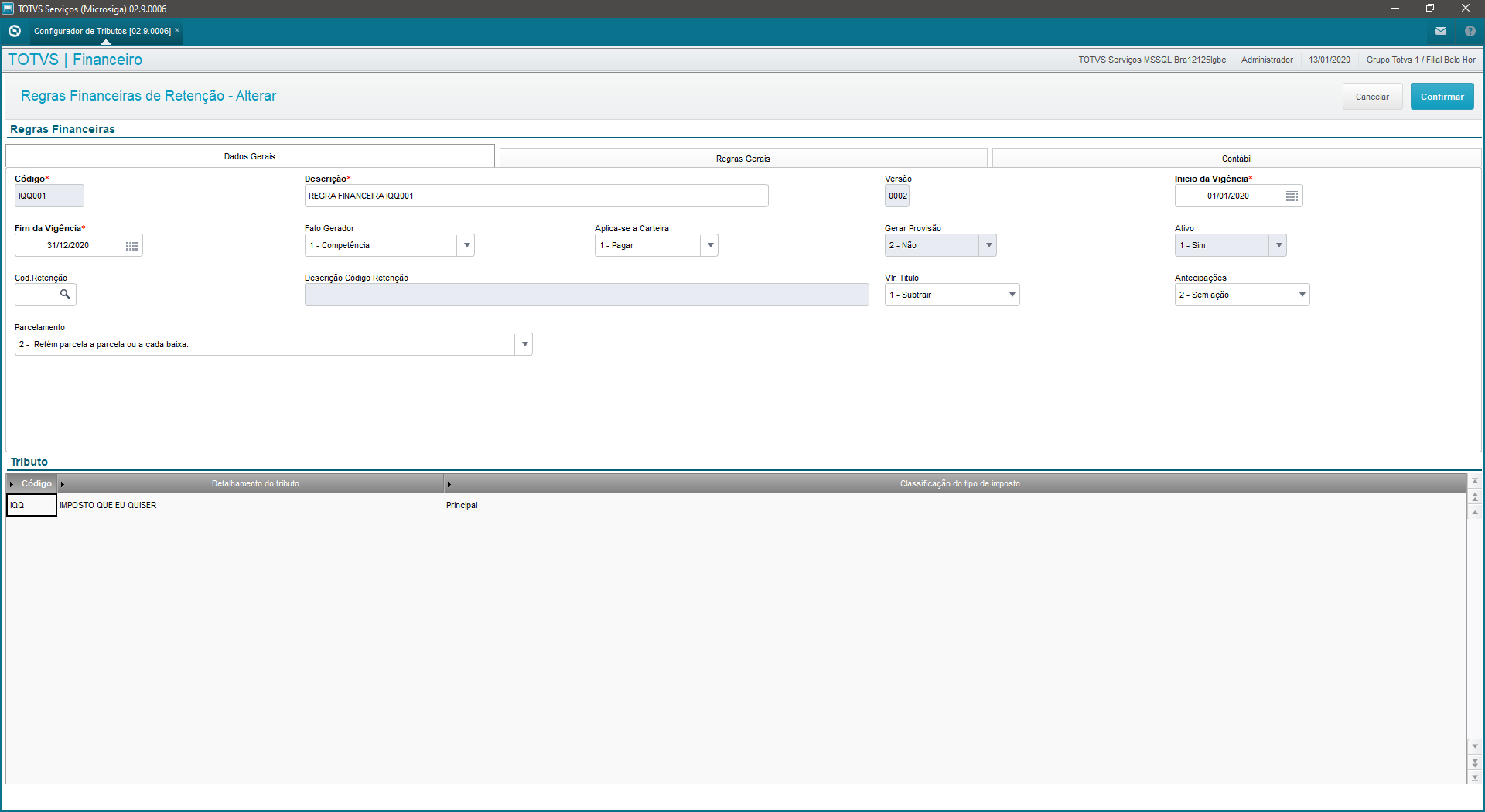

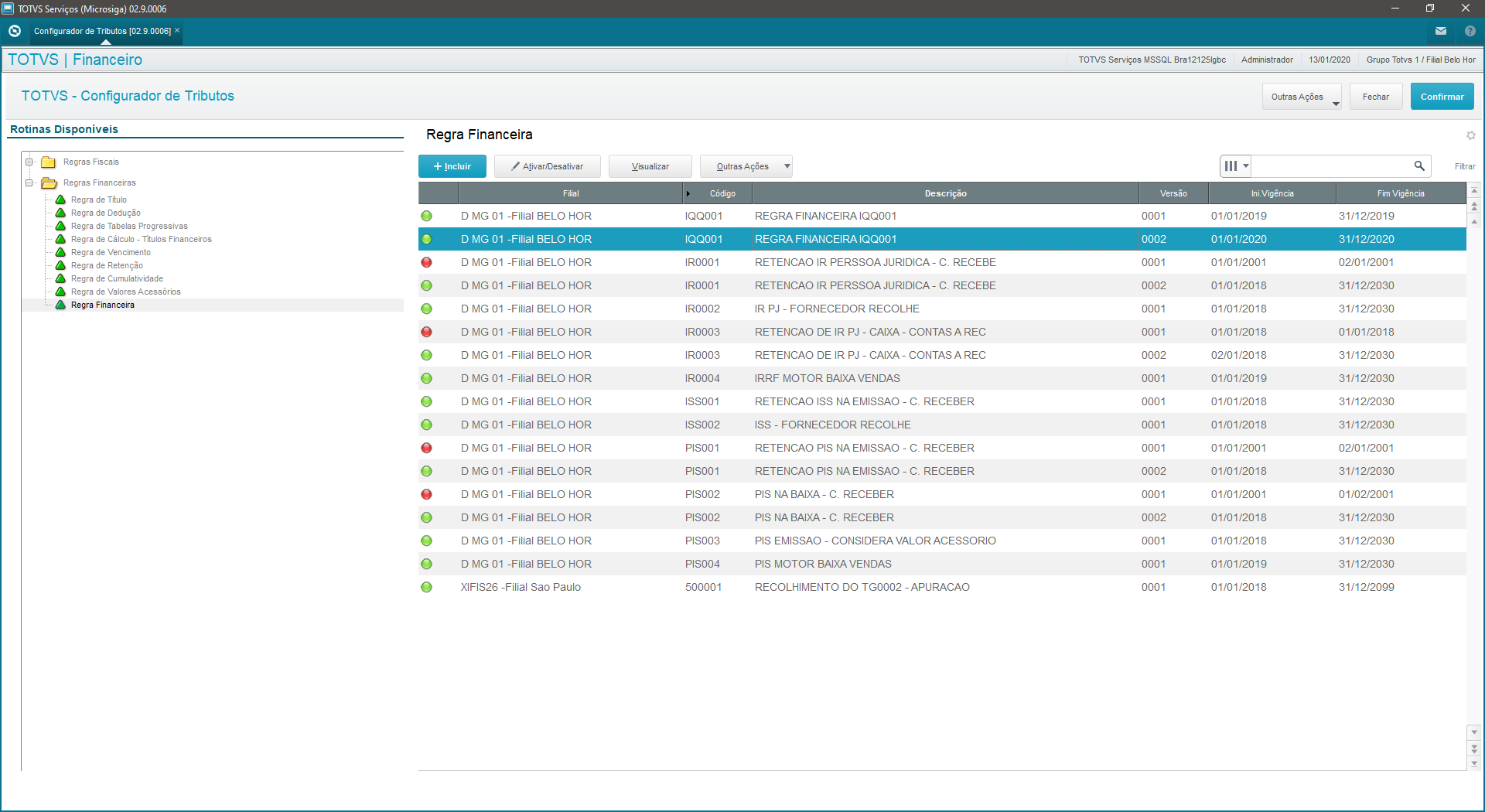

Este cadastro tem como função definir a regra de retenção do tributo aplicado a títulos gerados diretamente no módulo Financeiro, consolidando outras regras como vencimento, cumulatividade, retenção, cálculo etc.

Outra função deste cadastro é definir a qual tributo a regra se refere, ou seja, relacionar a regra financeira a um tributo definido por legislações federais, estaduais ou municipais.

A regra definida por este cadastro será relacionada ao Cadastro de Regra de Cálculo - Documentos Fiscais que utilizará as regras aqui consolidadas para complemento dos cálculos de tributos advindos de um documento fiscal, como uma nota fiscal de entrada ou saída.

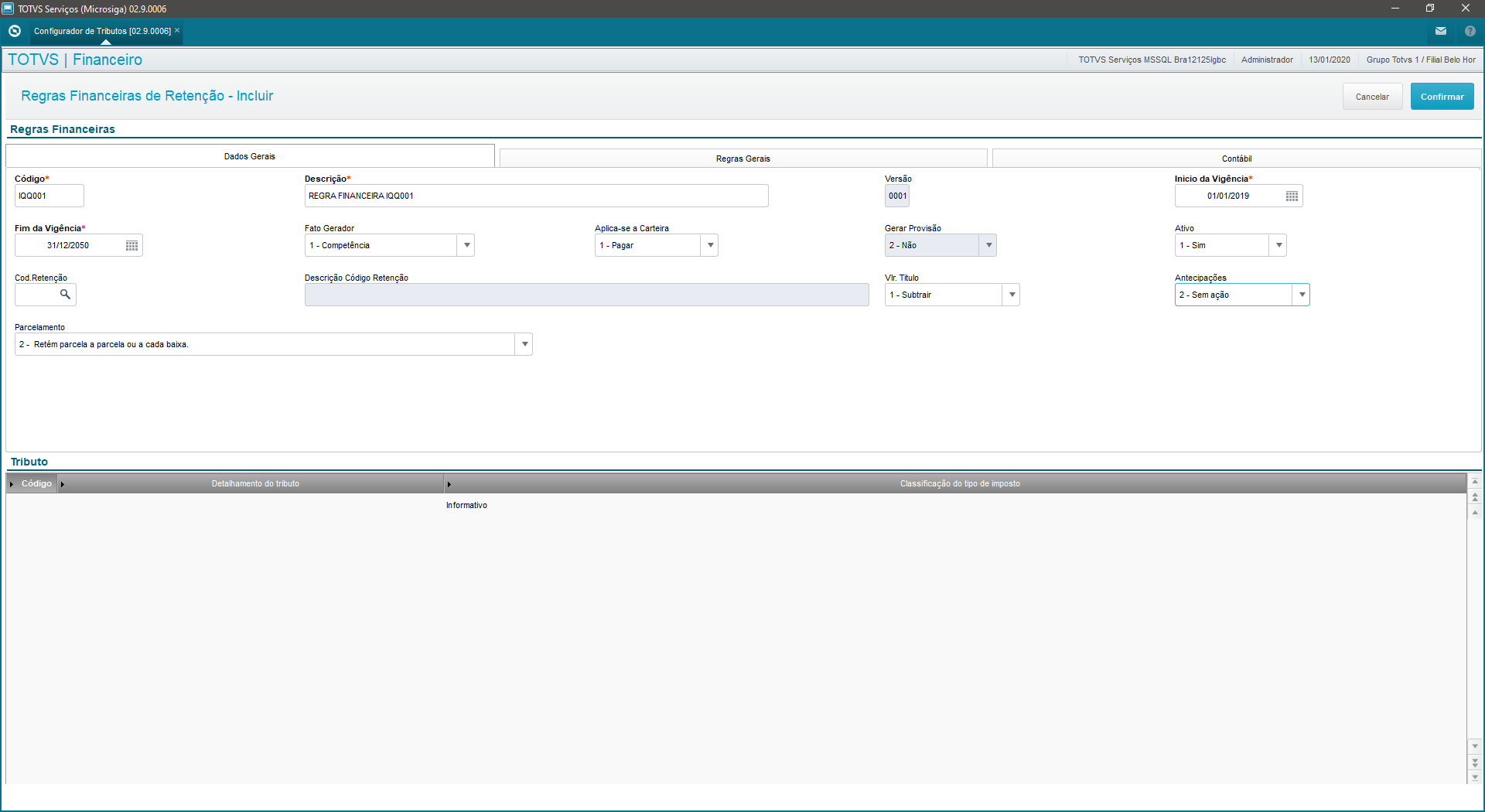

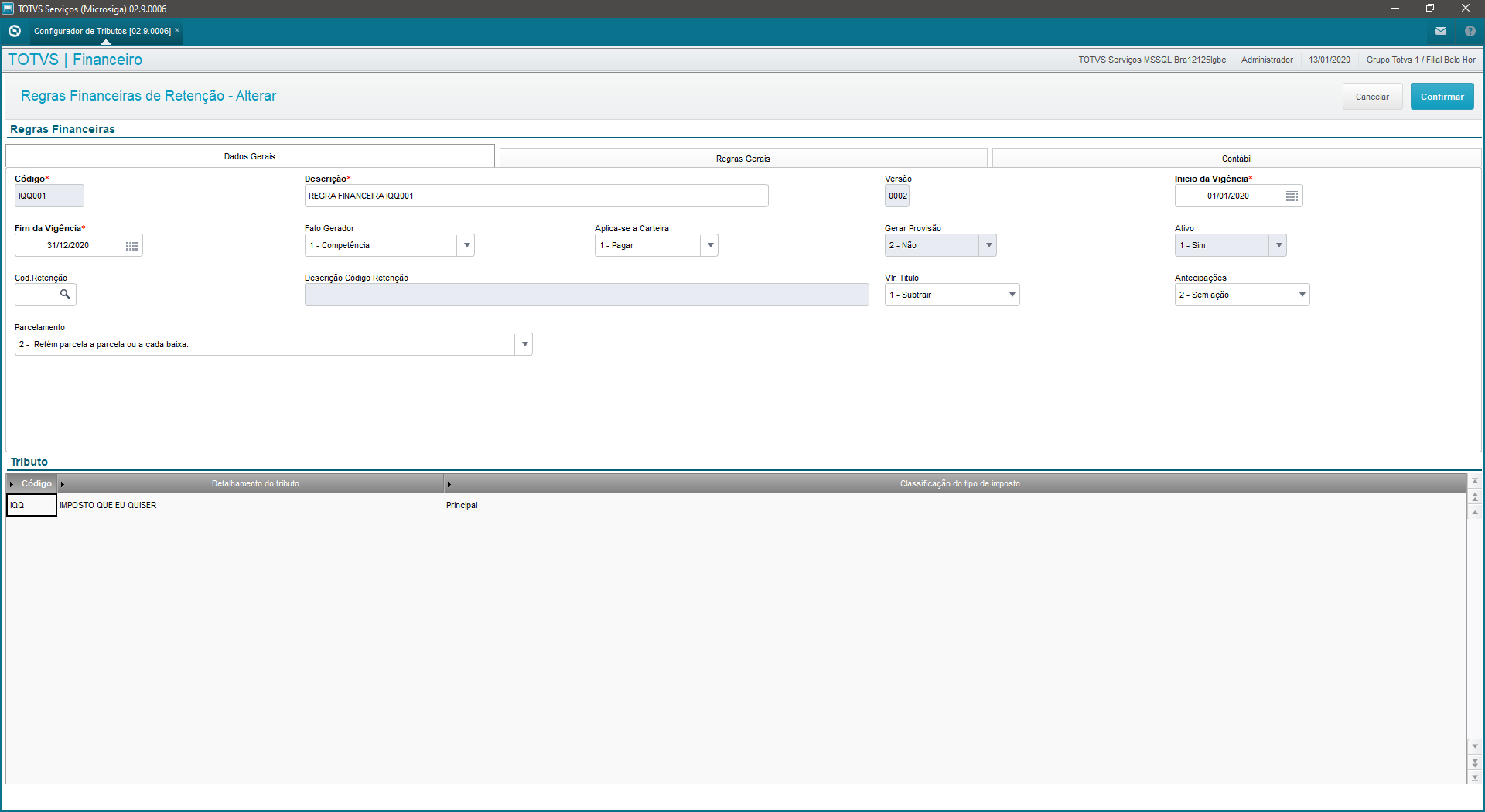

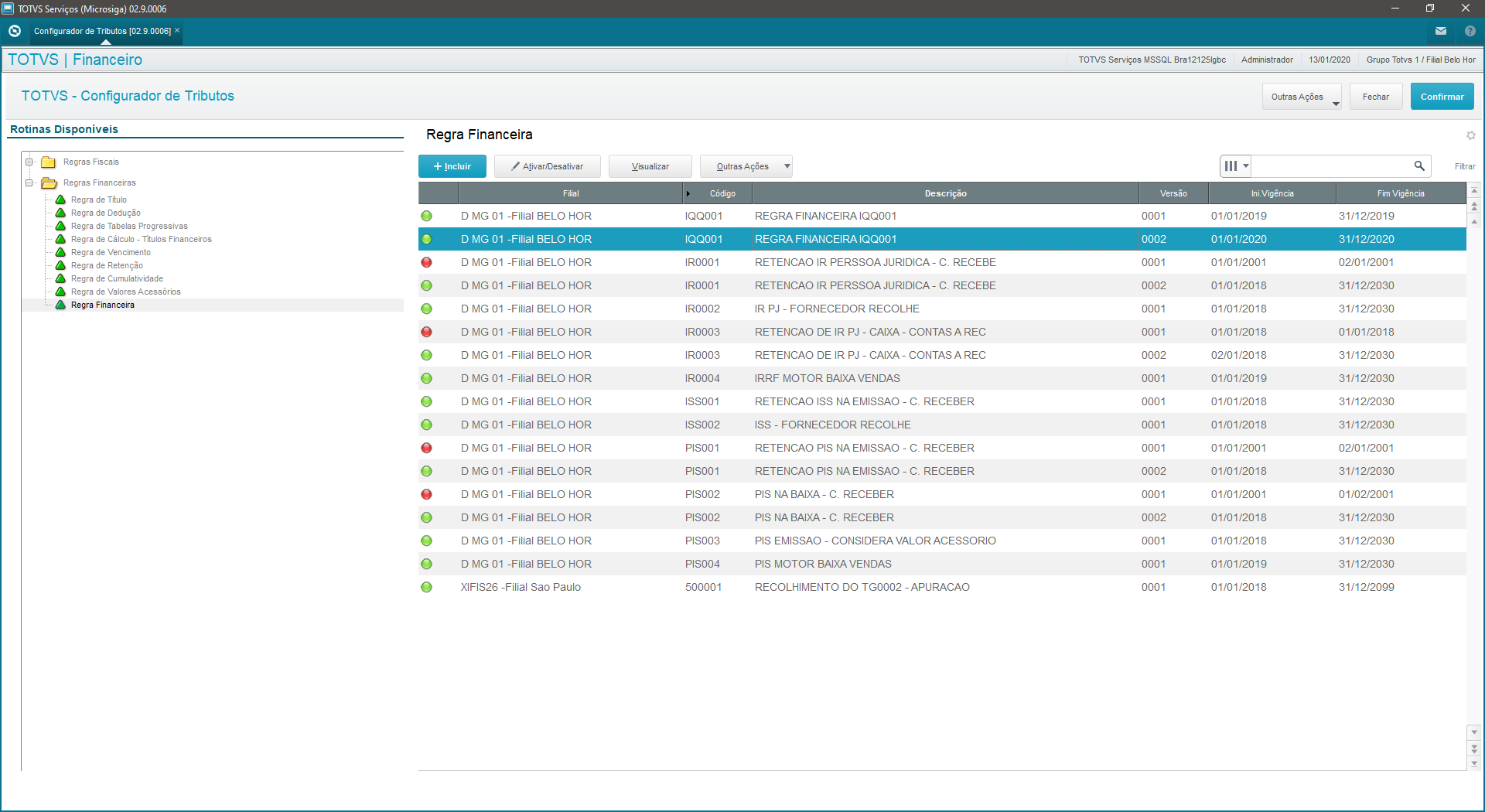

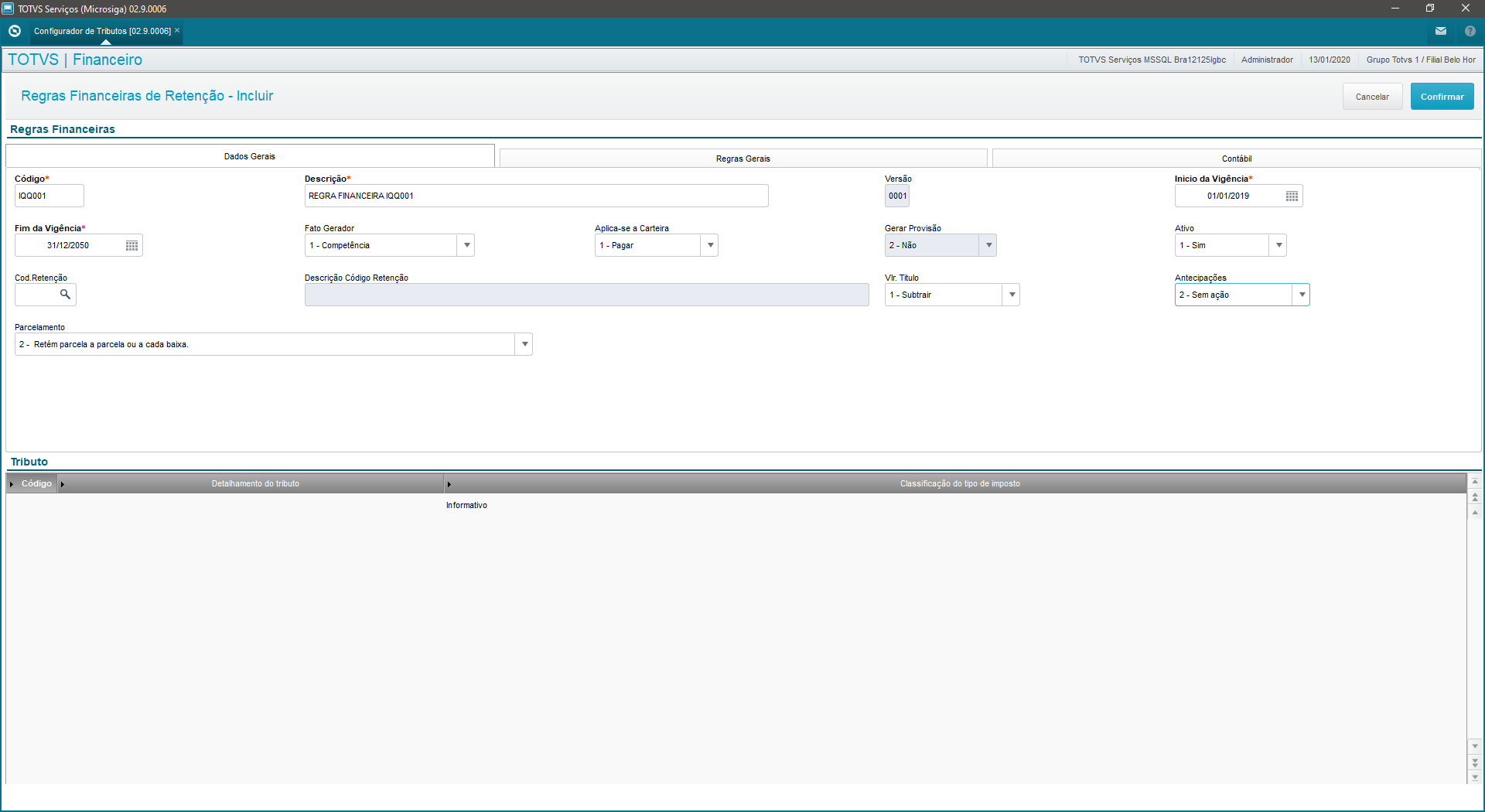

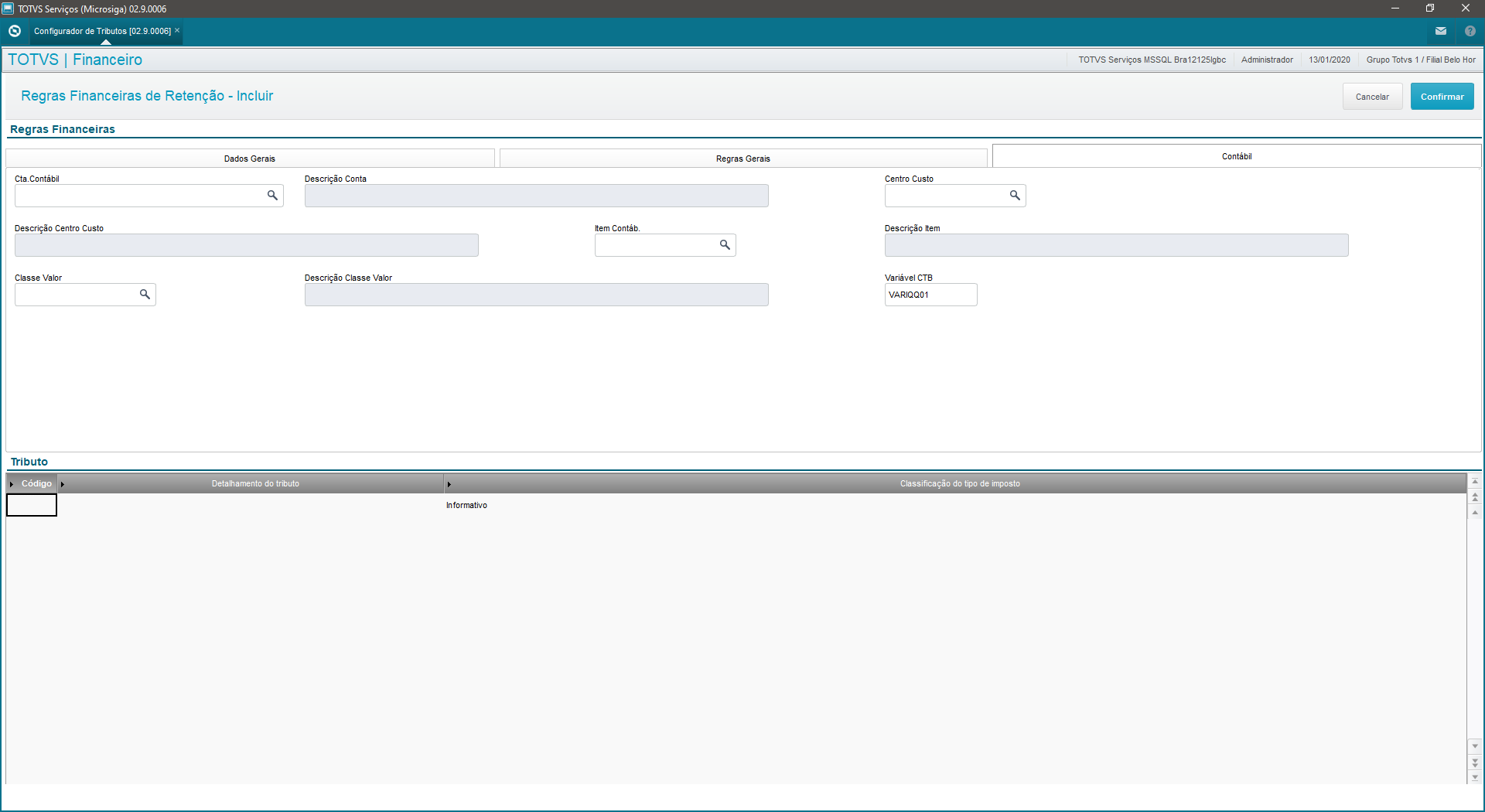

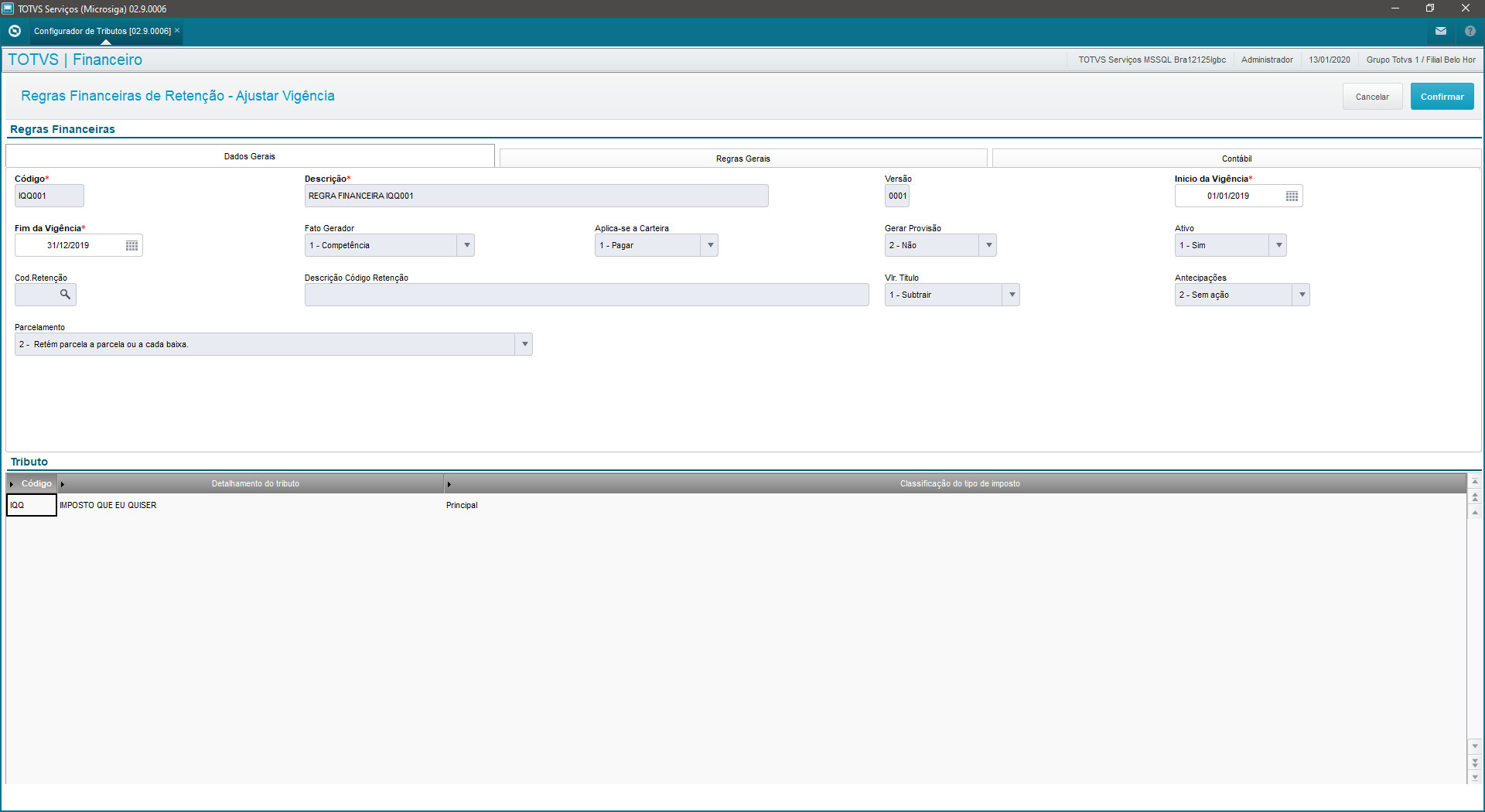

Processo de inclusão de uma regra financeira

Aba Dados Gerais

Campo |

Descrição |

Código |

Código identificador do cadastro de regras de impostos. Observação:

O intervalo de códigos de 000001 a 500000 está reservado para uso da TOTVS. |

Descrição |

Descrição da regra Financeira. |

Versão |

Define a versão da regra financeira. É um campo de controle interno do sistema que o incrementará a cada revisão da regra financeira. |

Início da vigência |

Data de início da vigência da configuração da regra financeira, determinando a partir de qual data esta regra financeira passa a ser considerada. |

Fim da vigência |

Data final da vigência da configuração de regra financeira, determinando a data final de vigência de determinada regra financeira. Observação:

Não será permitida a intersecção de períodos de vigência, para um mesmo tipo de tributo. |

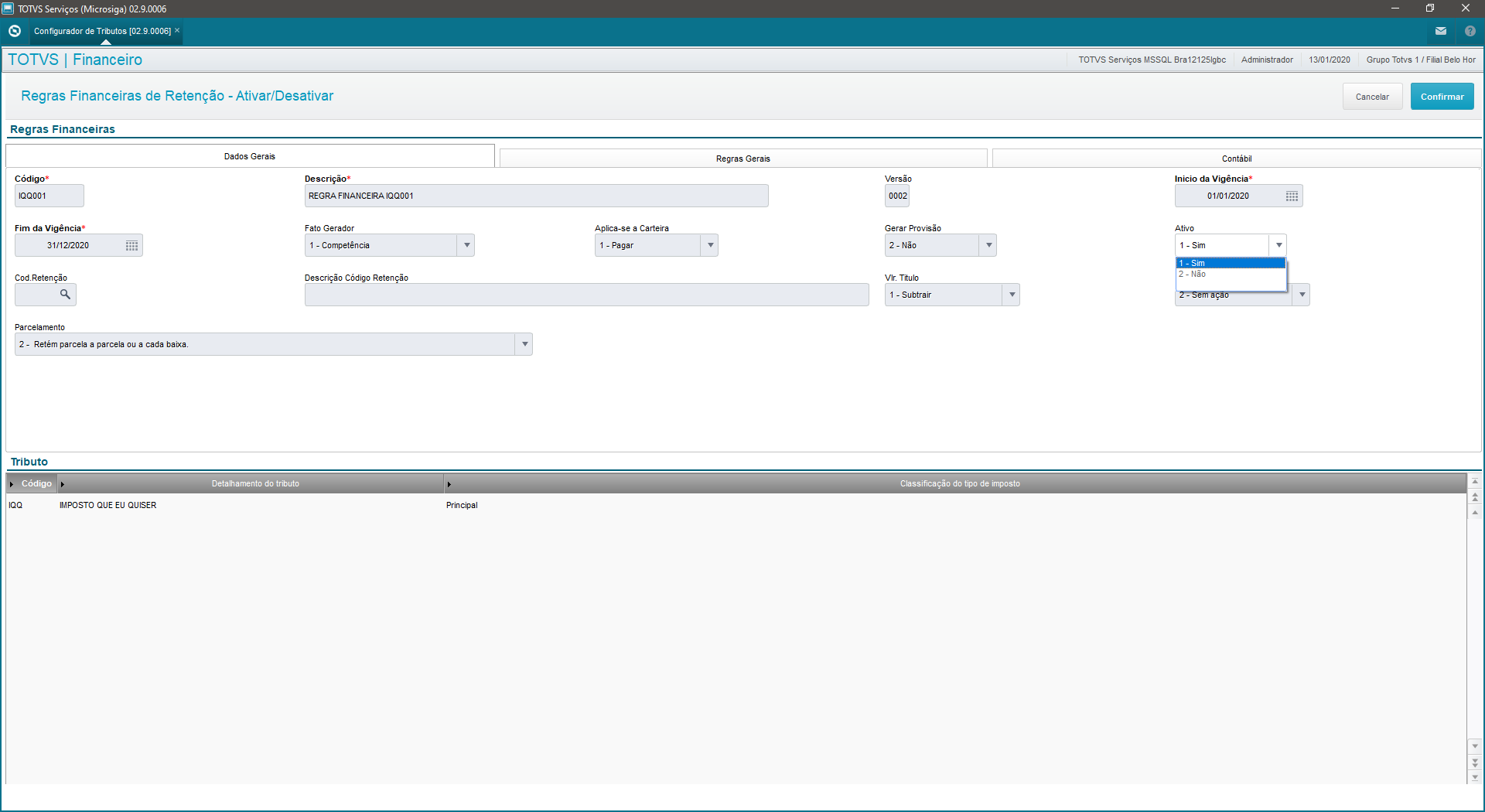

Fato Gerador |

Indica se o tributo deverá ser retido na emissão (competência) ou pagamento da nota/título (caixa) |

Aplica-se a carteira |

Informe se este tipo de retenção se aplica a títulos da carteira Pagar ou Receber. |

Gerar Provisão |

Indica se deve ser gerada a provisão de tributos quando a regra de retenção for pelo regime de caixa. |

Ativo |

Indica se o cadastro de regra financeira está ativo para utilização e amarração com outros cadastros |

Cód. Retenção |

Informe o código de retenção considerado na emissão do título de imposto.

Os códigos de retenção apresentados na consulta padrão (F3) estão cadastrados na tabela 37 do cadastro de tabelas do sistema (SX5). |

Descrição código de retenção |

Descrição do código de retenção. A descrição apresentada está cadastrada na tabela 37 do cadastro de tabelas do sistema (SX5). |

Vlr. Titulo |

Define a ação do valor retido sobre o valor da nota/título.

O valor retido poderá ser somado, subtraído ou não ter qualquer ação sobre o valor da nota/título. Observação:

Esta regra se aplica somente quando o campo Tipo de Movimento for igual a Impostos. |

Antecipações |

Indica a ação sobre os títulos de pagamento ou recebimento antecipado, onde:

1 – Retém - Haverá a retenção de impostos na emissão do título de adiantamento

2 – Sem Ação - Não haverá retenção na emissão do título de adiantamento |

Parcelamento |

Indica o formato da distribuição dos tributos pelos títulos financeiros gerados a partir de um documento fiscal ou financeiro.

1 - Retém na primeira parcela: o valor do tributo será retido totalmente na primeira parcela ou baixa.

2 - Retém parcela a parcela ou a cada baixa: o valor do tributo será divido entre as parcelas proporcionalmente ou a cada baixa. Observação:

Esta configuração não se aplica a títulos de recolhimento, os quais estejam ligados diretamente ao documento fiscal e não as parcelas financeiras por ele gerado. |

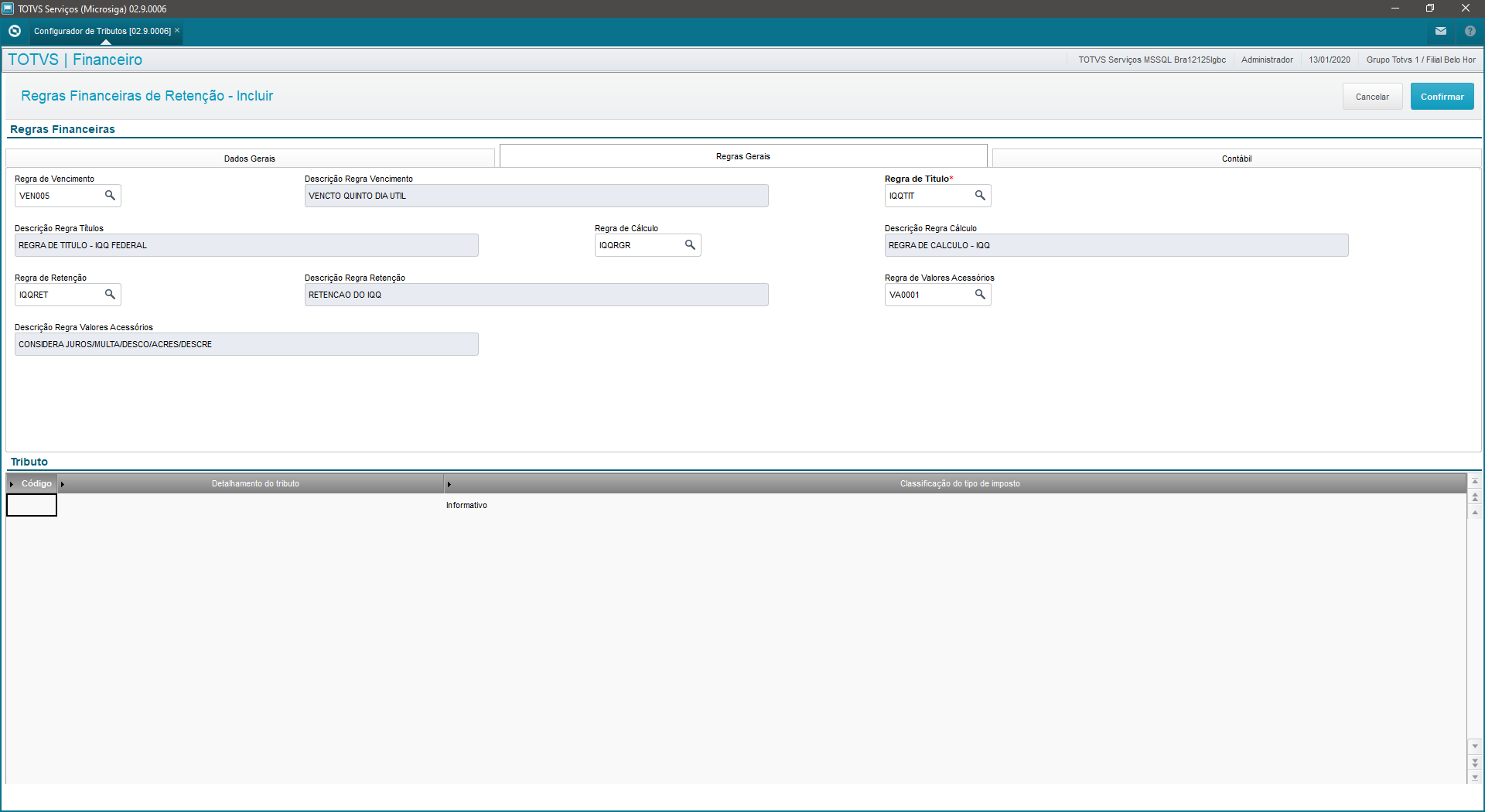

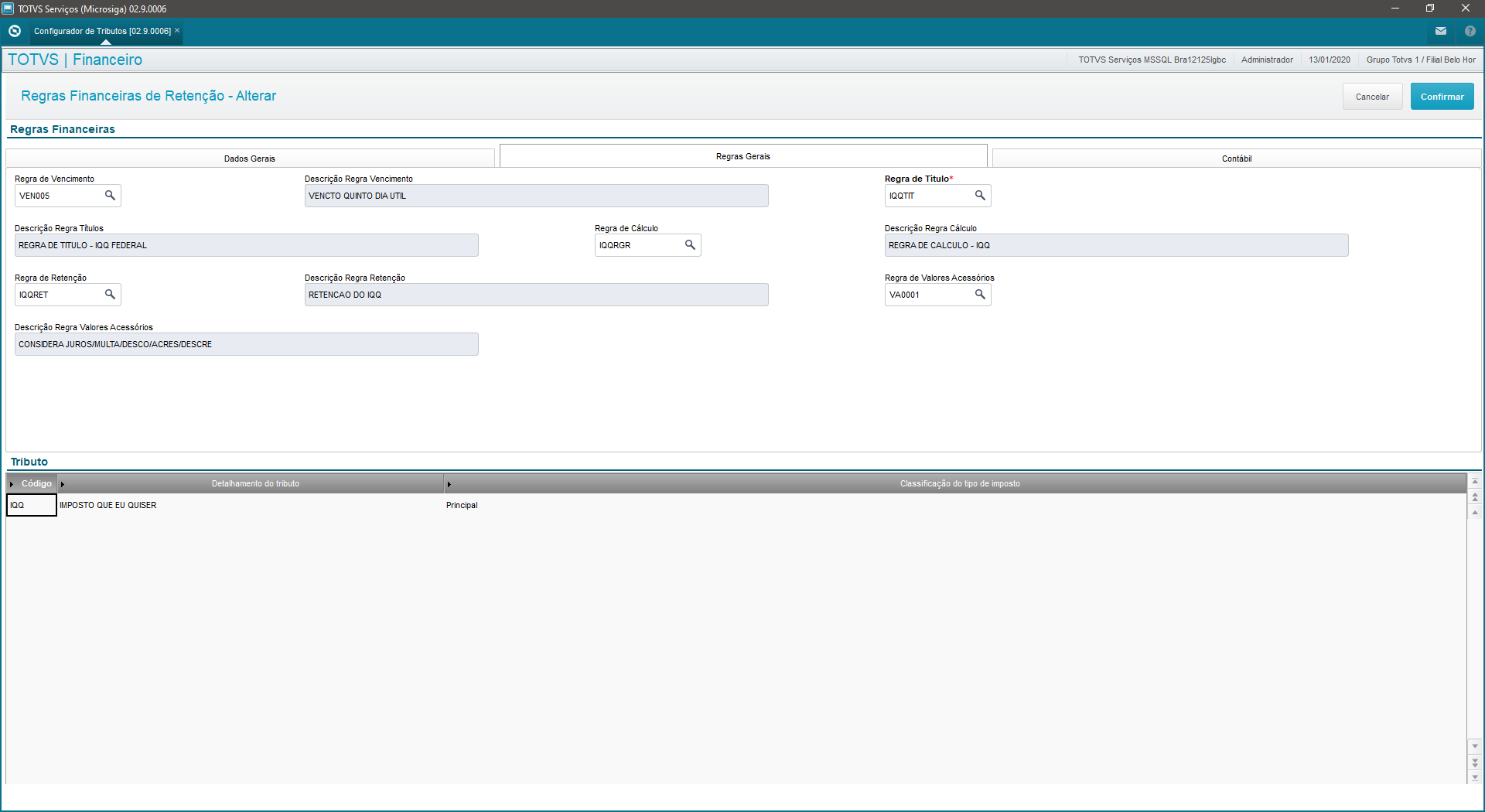

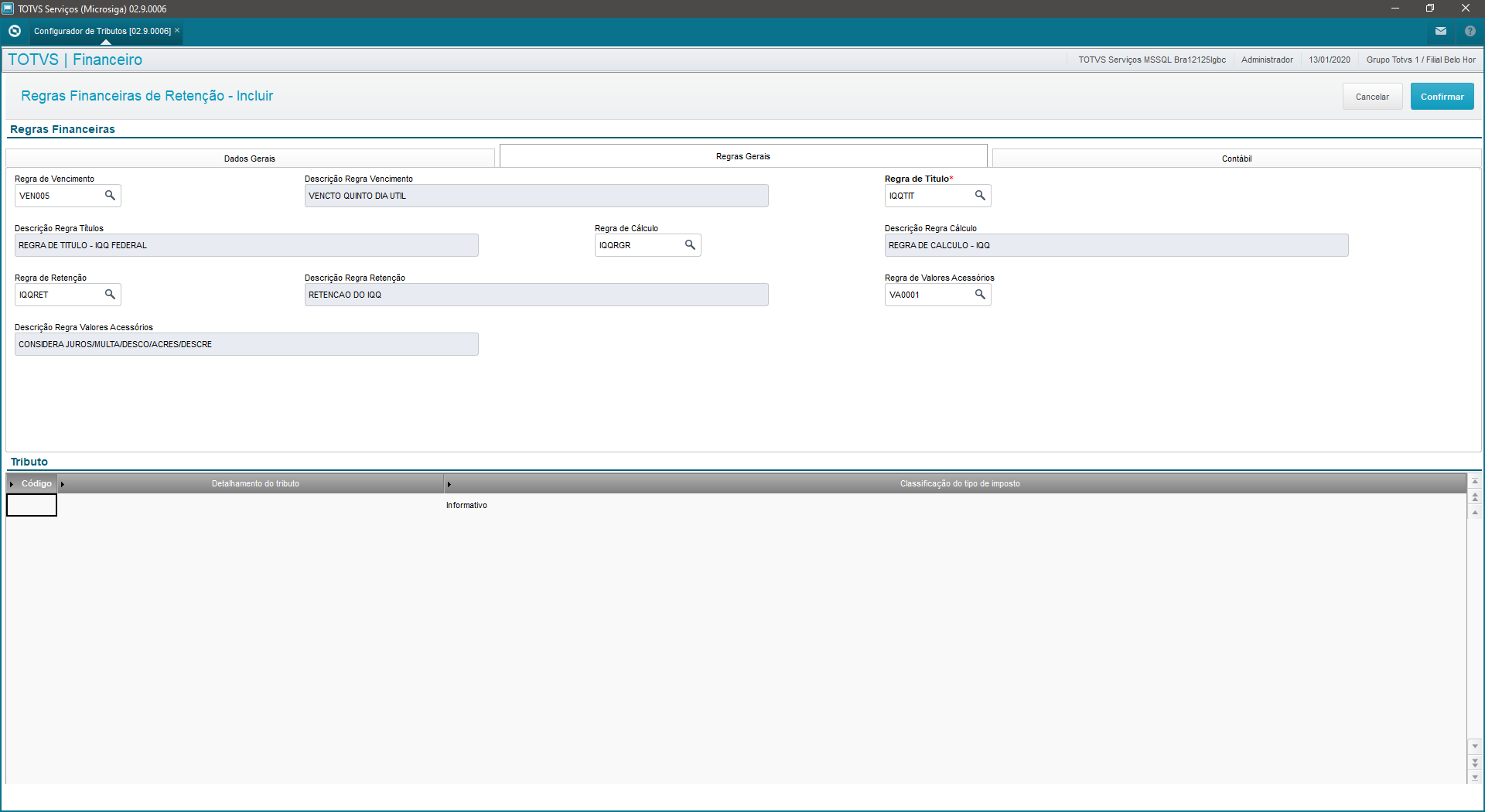

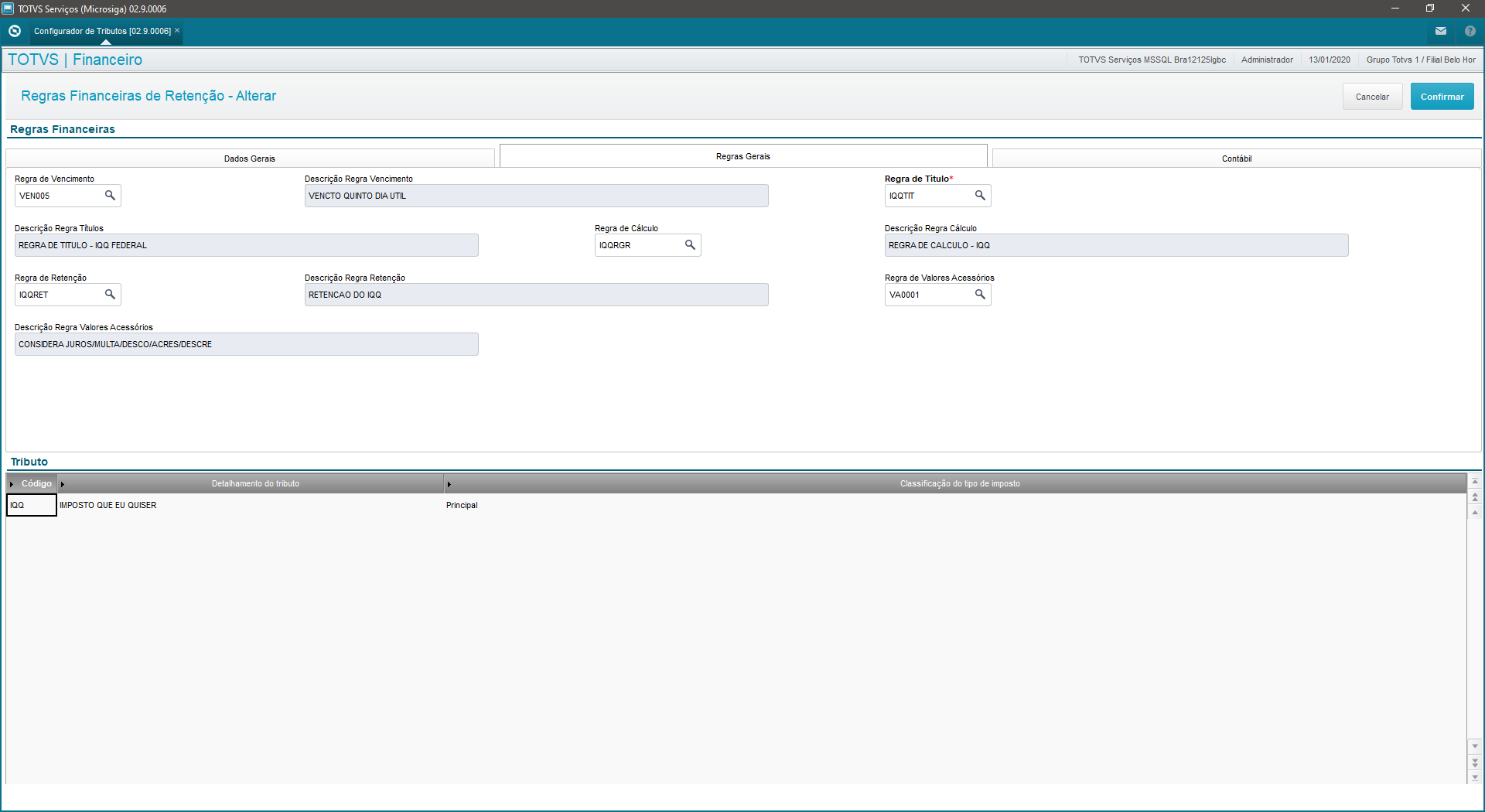

Campo |

Descrição |

Regra de Vencimento |

Este campo tem o objetivo de relacionar a regra de vencimento de títulos de tributos à regra financeira. |

Descrição |

Descrição da regra de vencimentos. |

Regra de Título |

Regra para a geração de título de tributo.

Define o tipo de título a ser gerado para o tributo. |

Descrição |

Descrição da regra de título. |

Regra de Cálculo |

Regra de cálculo a ser aplicada para cálculo do tributo no módulo Financeiro.

Esta informação não é obrigatória para utilização nas regras fiscais. |

Descrição |

Descrição da regra de cálculo. |

Regra de Retenção |

Regra de retenção a ser aplicada para compor o cálculo do imposto. |

Descrição |

Descrição da regra de retenção. |

Regra de Valores Acessórios |

Regra a ser aplicada ao cálculo do tributo quando houver ocorrência de juros, multas, descontos, acréscimos ou decréscimos. |

Descrição |

Descrição da regra de valores acessórios. |

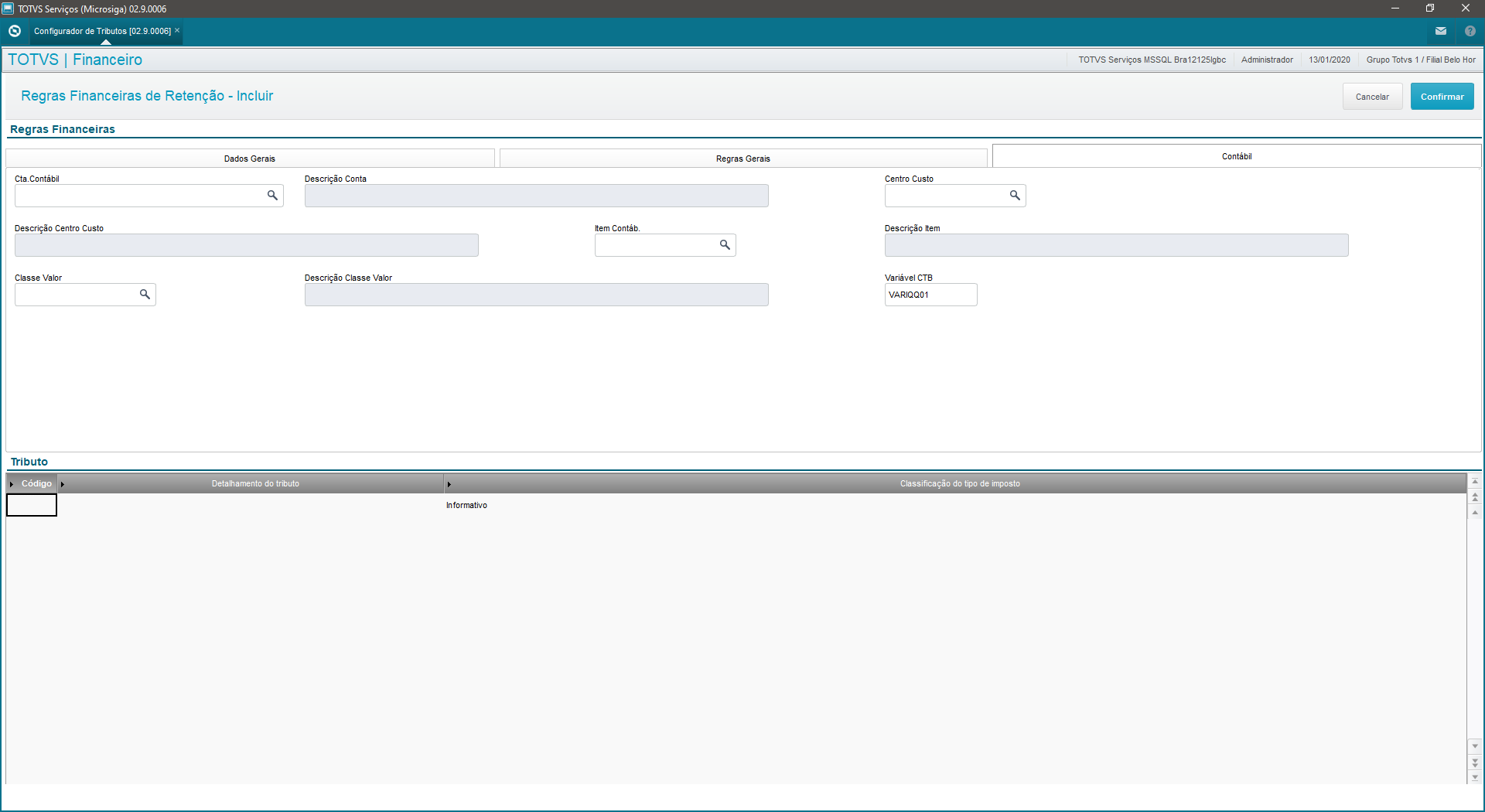

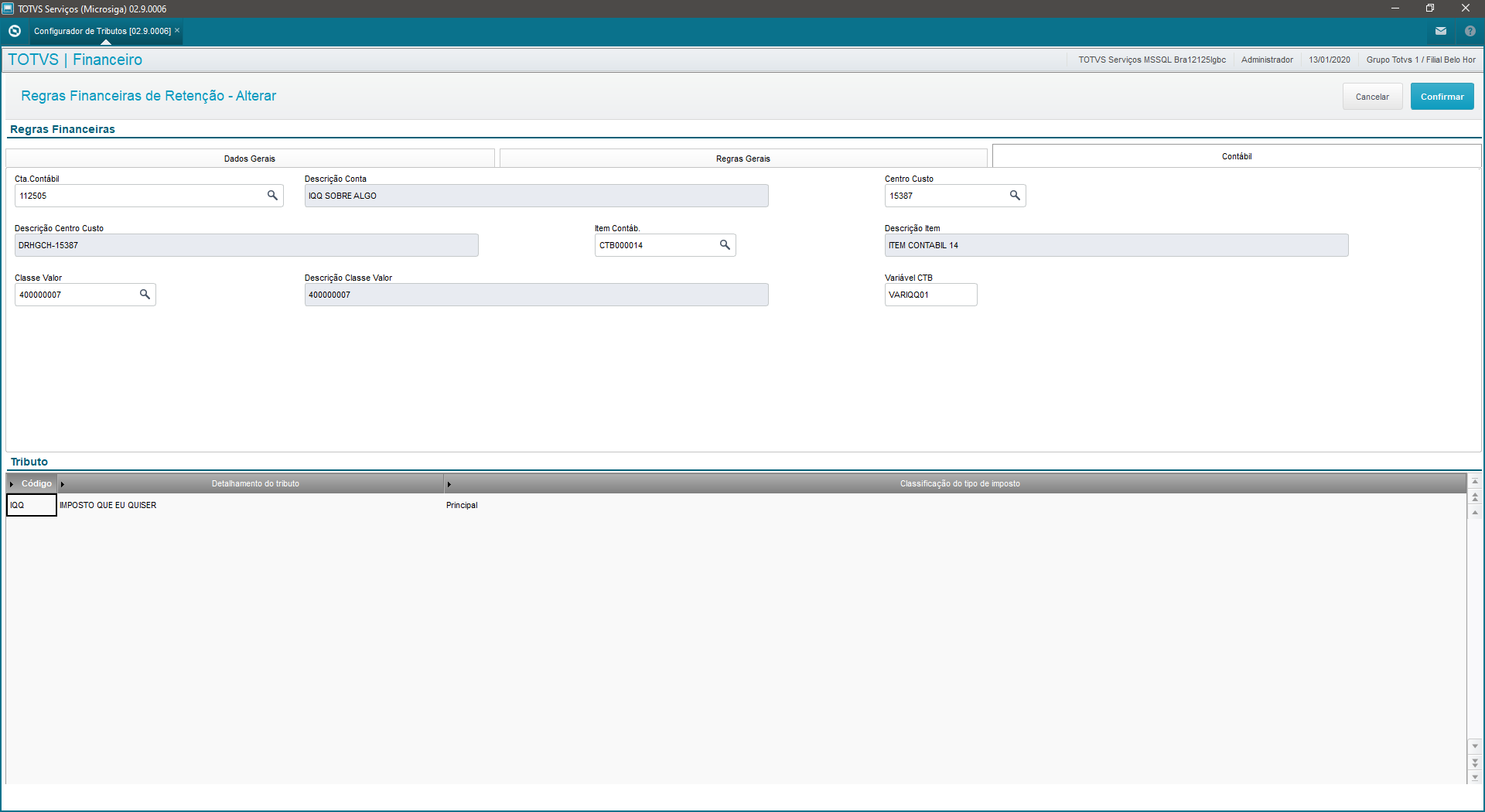

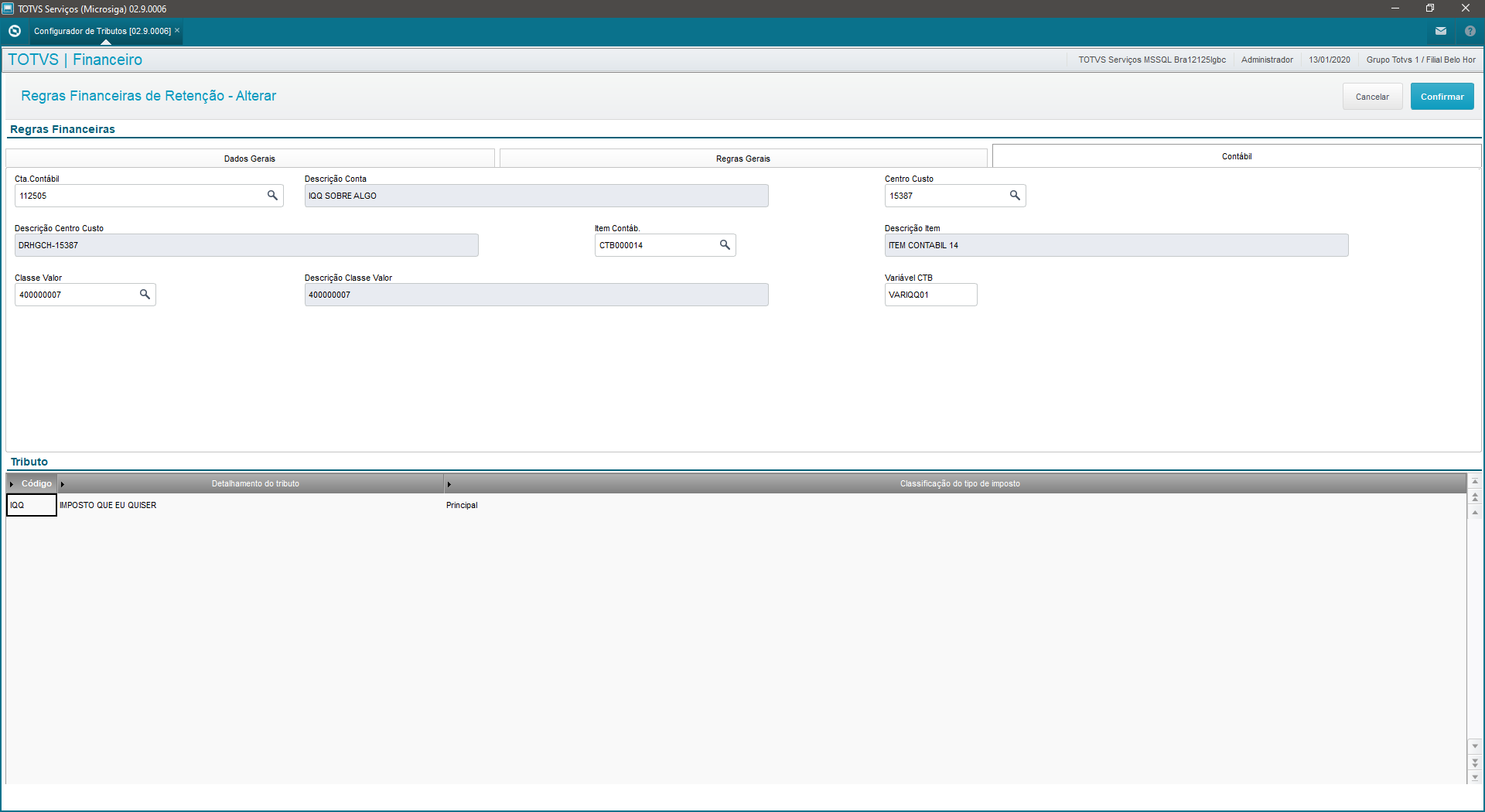

Campo |

Descrição |

Cta.Contábil |

Conta contábil utilizada para contabilização da retenção. |

Descrição Conta |

Descrição da Conta Contábil. |

Centro Custo |

Centro de Custo utilizado para contabilização da retenção. |

Descrição Centro de Custo |

Descrição do Centro de Custo. |

Item Contáb. |

Item Contábil utilizado para contabilização da retenção. |

Descrição Item |

Descrição do Item Contábil. |

Classe Valor |

Classe de Valor utilizada para contabilização da retenção. |

Descrição Classe Valor |

Descrição da Classe de Valor. |

Variável CTB |

Variável onde se encontra o valor da retenção para contabilização.

Esta variável deverá ser inserida no campo Valor do lançamento padrão na sequência da contabilização das retenções. |

Observação:

A Aba Contábeis já está preparada para tratar as entidades contábeis adicionais.

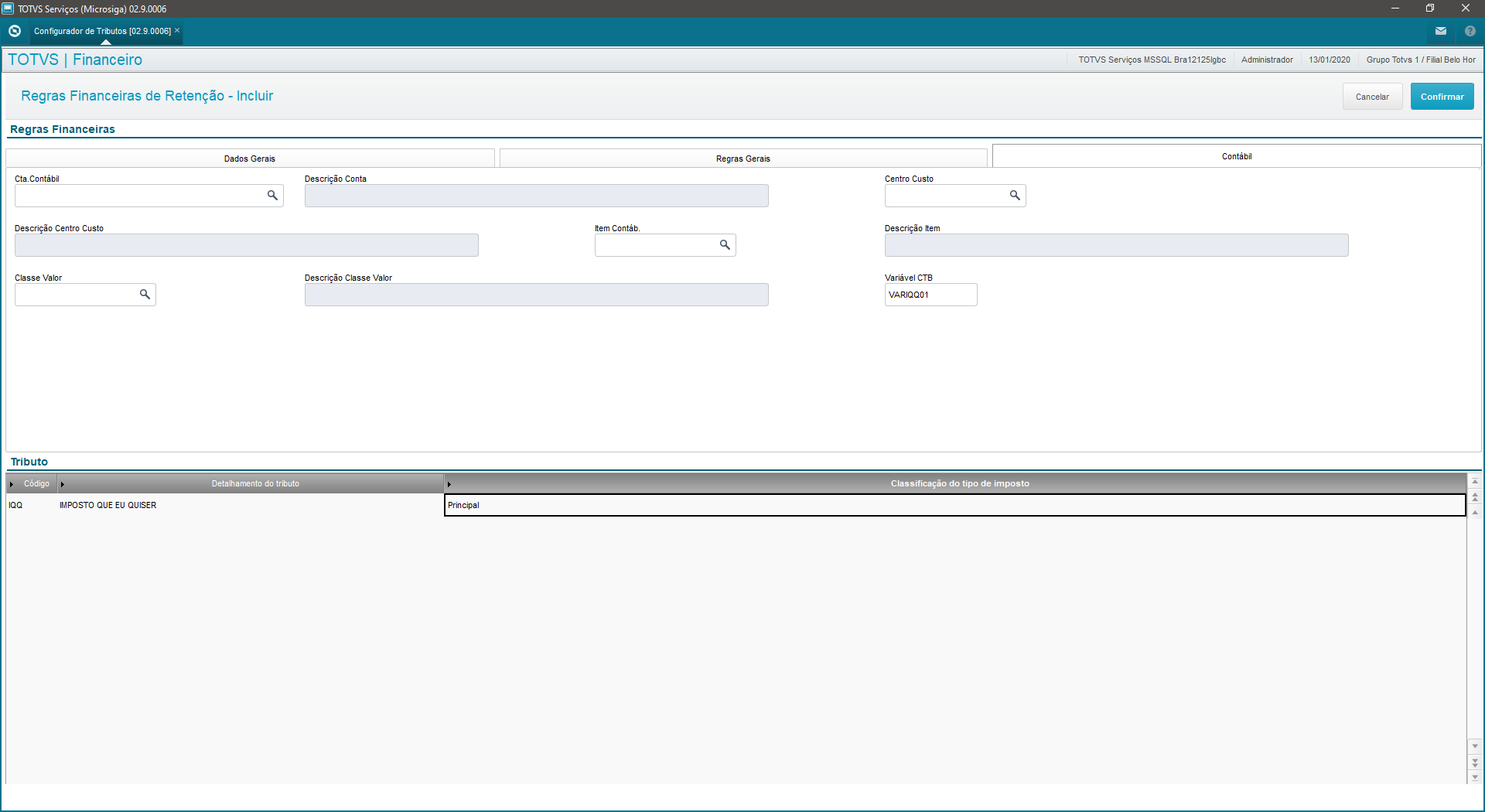

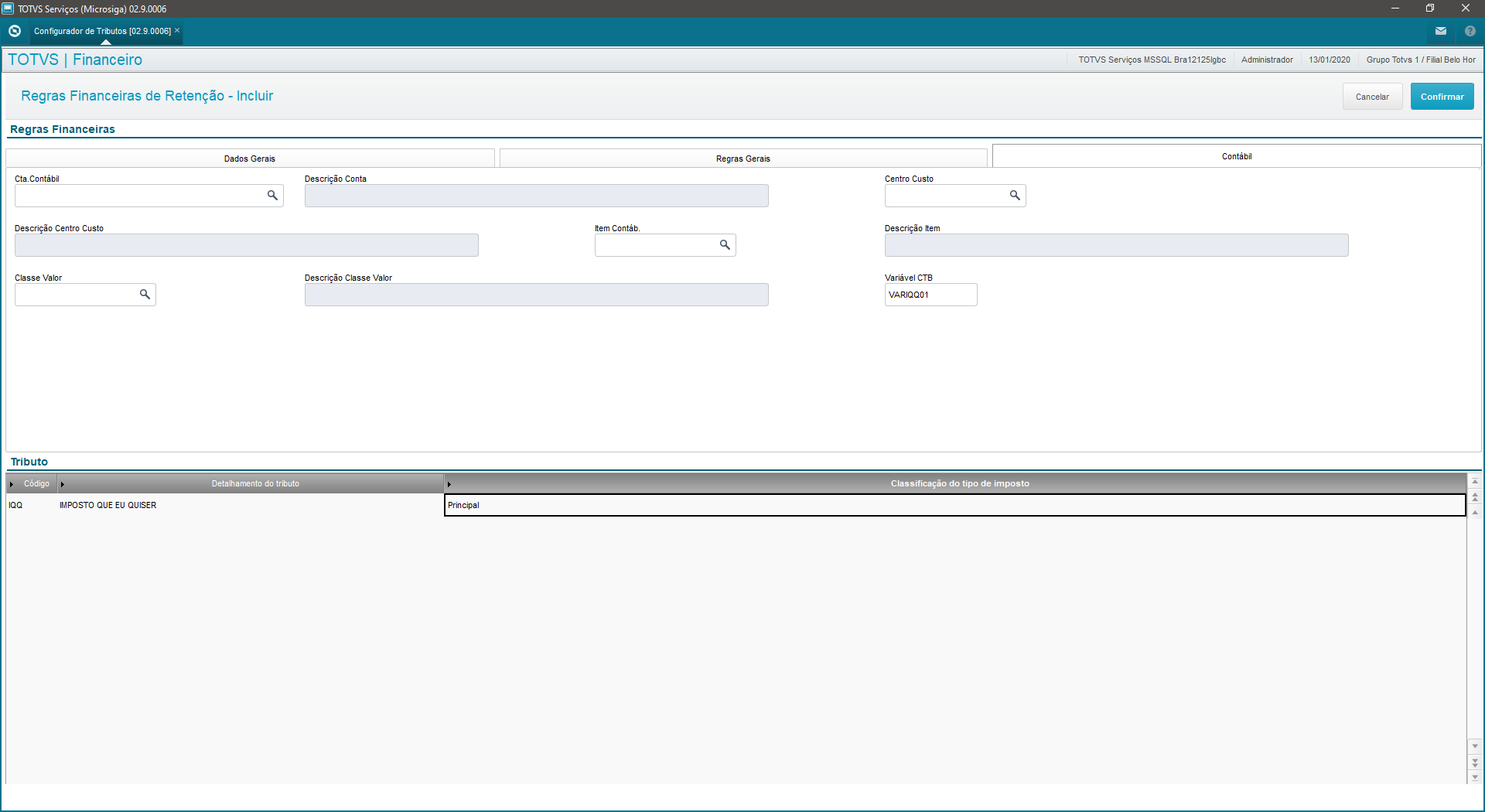

Mesmo após a implementação do Configurador de Tributos, não há previsão de quando e nem como serão redefinidos os critérios de busca das obrigações fiscais, como DIRF, SEFIP ou SPED Contribuições. Portanto com o objetivo de fazer um DE/PARA das retenções cadastradas no motor para as vigentes no sistema atualmente, o usuário deverá informar a qual tributo oficial se refere este cadastro.

Campo |

Descrição |

Código |

Informe neste campo o nome ou sigla que identifique o tributo em questão.

Consulta padrão (F3) disponível. |

Detalhamento do Tributo |

Descrição complementar para auxiliar a identificação do tributo em questão.

Este campo é preenchido automaticamente após o preenchimento do campo Código. |

Classificação do tipo de imposto |

Define qual o tipo principal do imposto, de forma a ligar o tipo de retenção a um determinado tipo de imposto padrão (IRRF, PIS, Cofins, CSLL, INSS, etc) Opções: 1 – Principal - Define a qual tributo oficial se refere a regra financeira cadastrada.

2 – Informativo - Relaciona a regra financeira cadastrada a um tributo oficial de forma meramente informativa. Observação:

Somente um tipo de imposto poderá ser o principal.

Os informativos serão utilizados apenas em identificações necessárias para informes fiscais. |

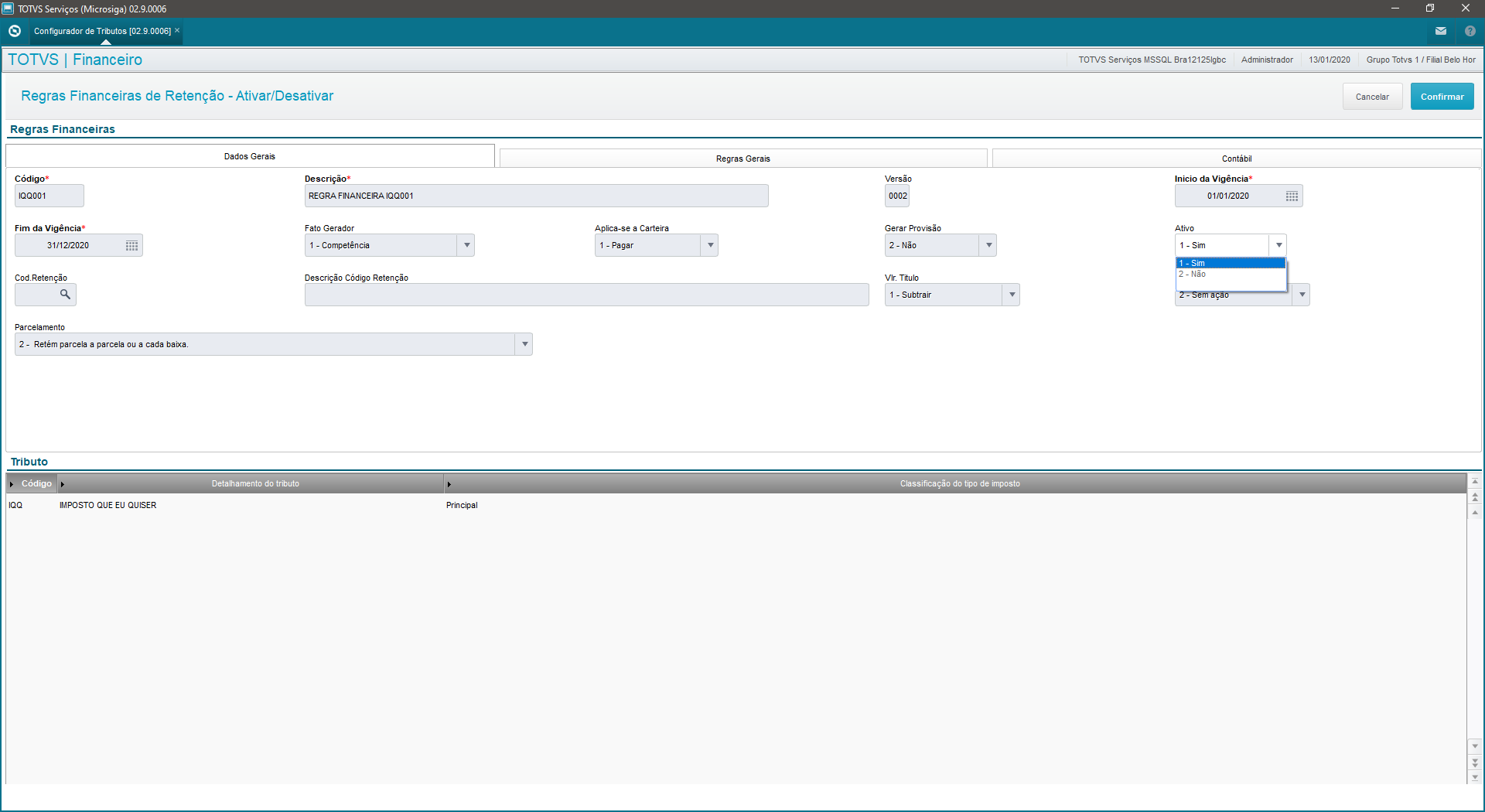

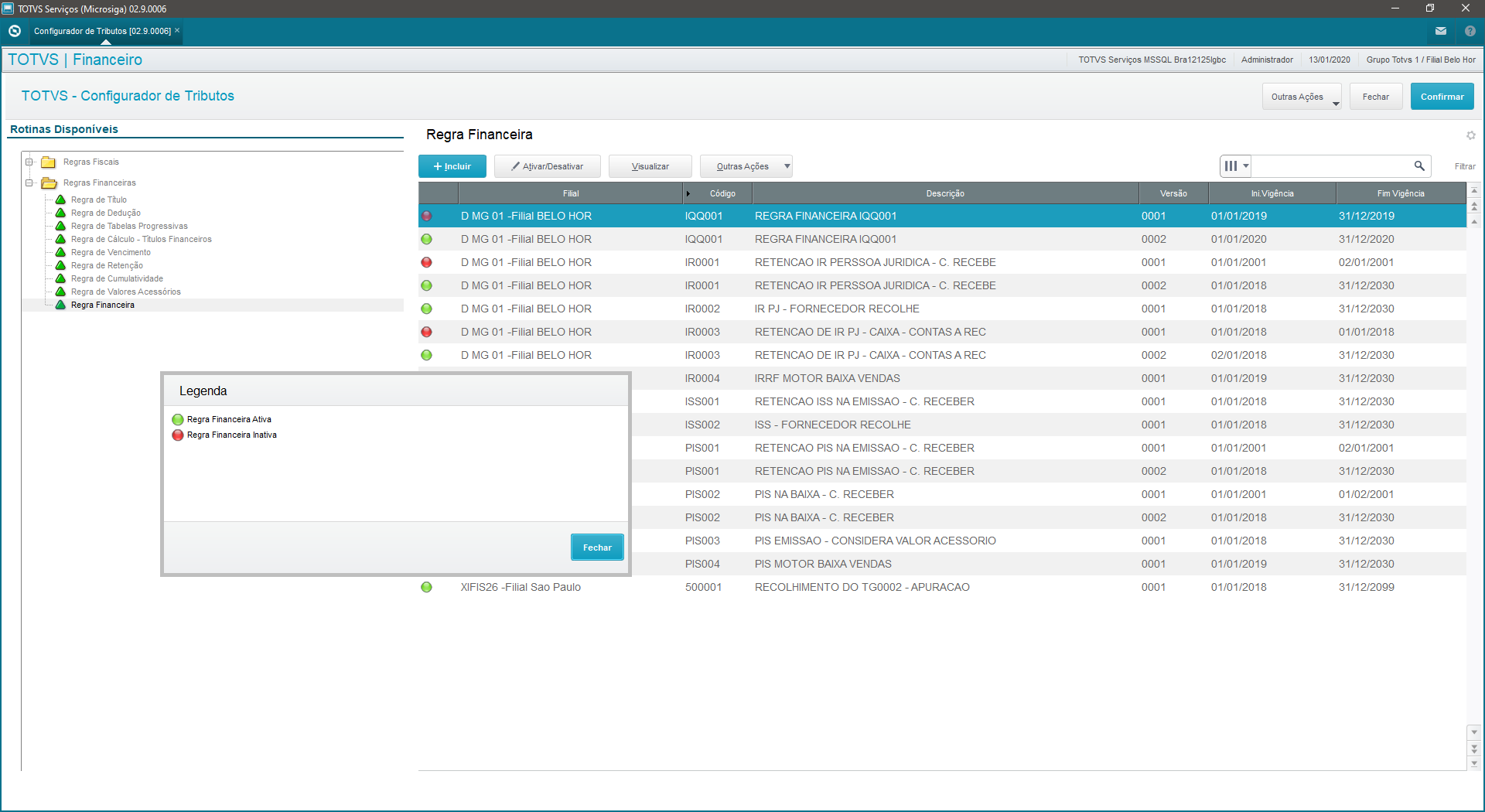

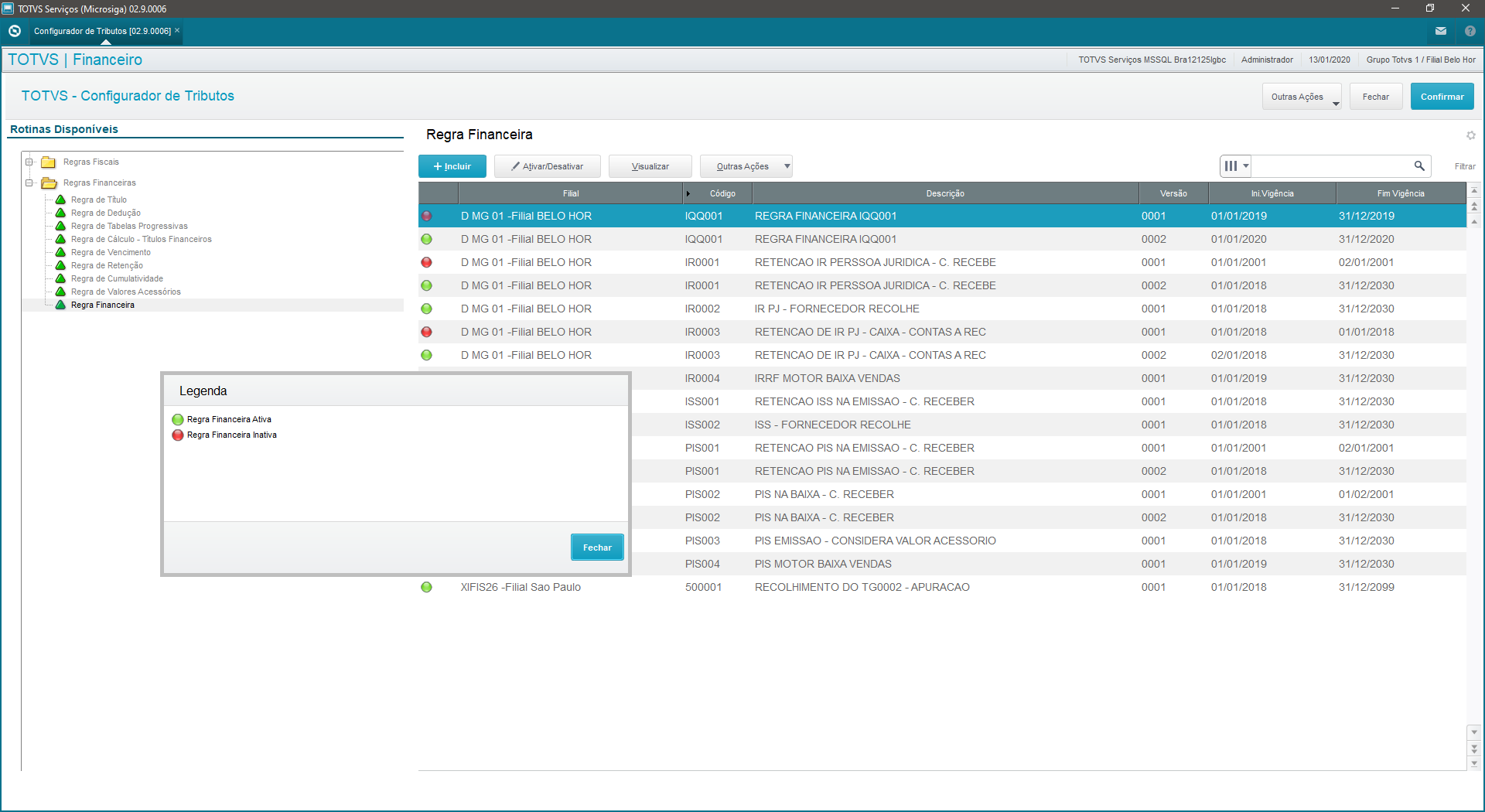

Este processo tem por finalidade ativar ou desativar o cadastro da regra financeira para tributos.

Observação:

Apenas regras ativas e em vigência serão aplicadas a uma retenção.

Este processo tem por finalidade alterar o cadastro de uma regra financeira para tributos.

Nesse processo será criado um versionamento da regra financeira de forma a se manter o histórico.

A regra anterior poderá ser utilizada, desde que a vigência da versão anterior não conflite com a regra da versão em criação.

Observação:

Antes de criar um versionamento da regra financeira, sugerimos ajustar a vigência

Uma regra financeira somente poderá ser excluída caso não exista nenhum relacionamento com:

uma regra fiscal

um fornecedor

um cliente

uma natureza financeira

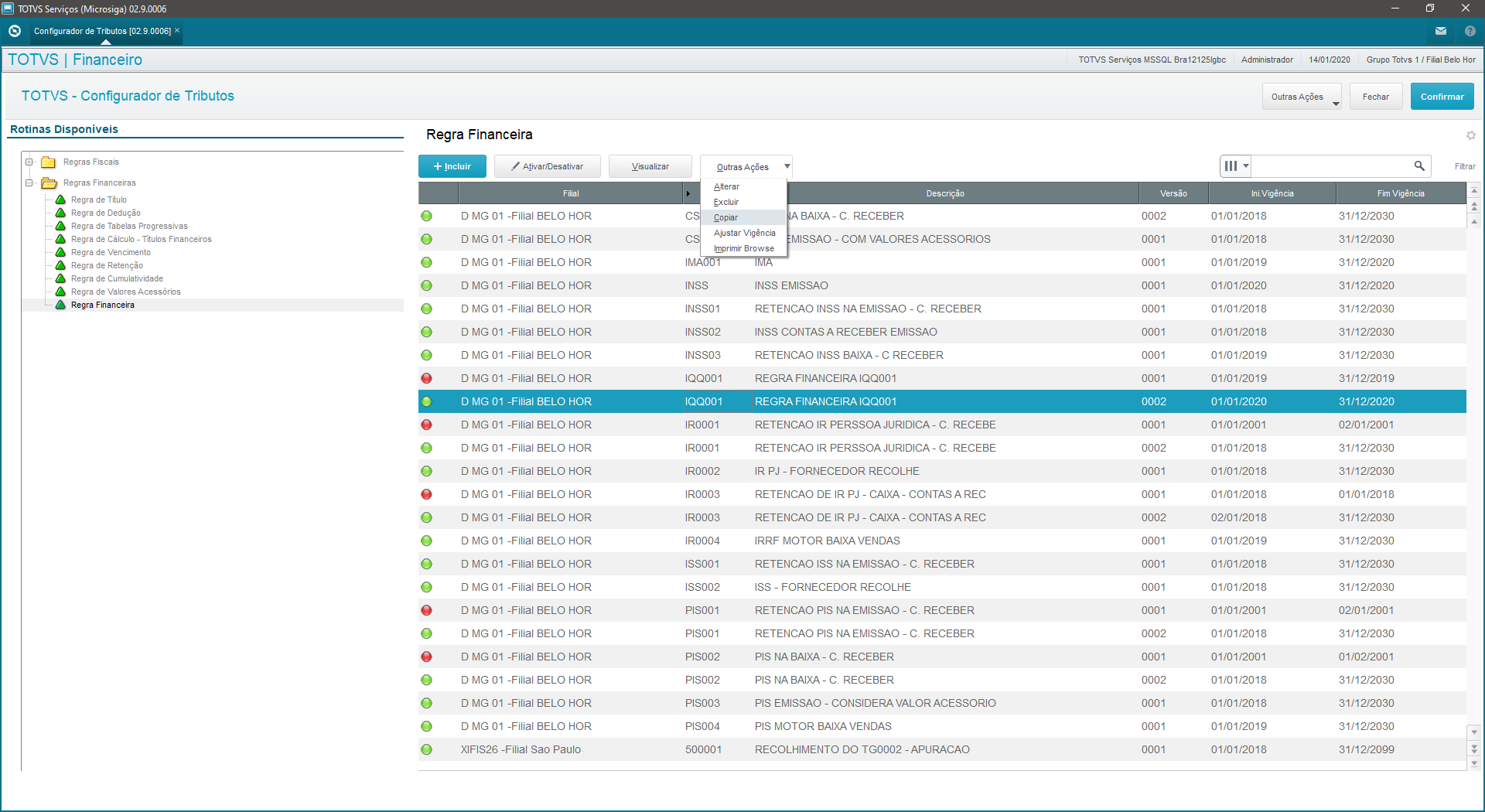

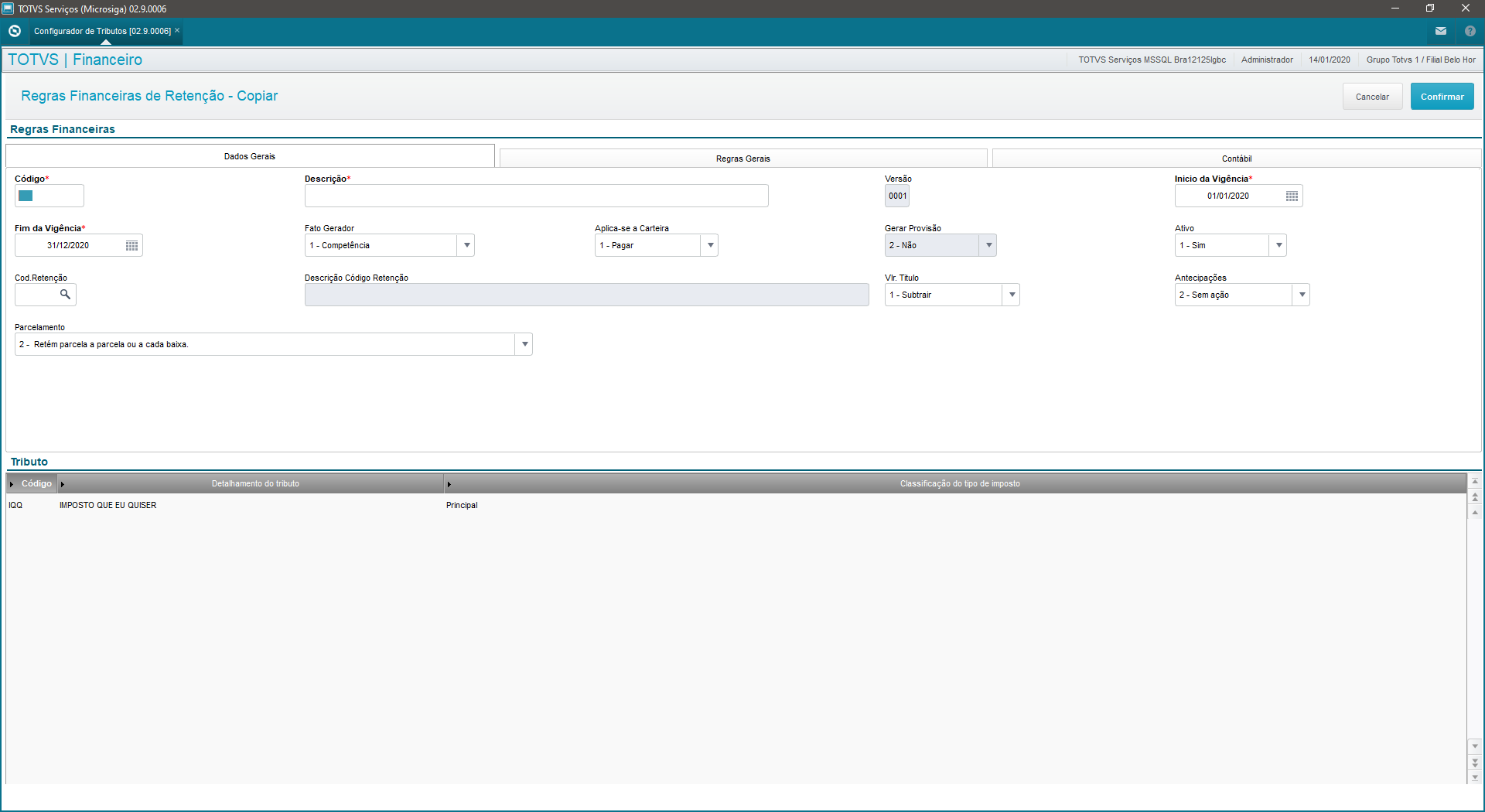

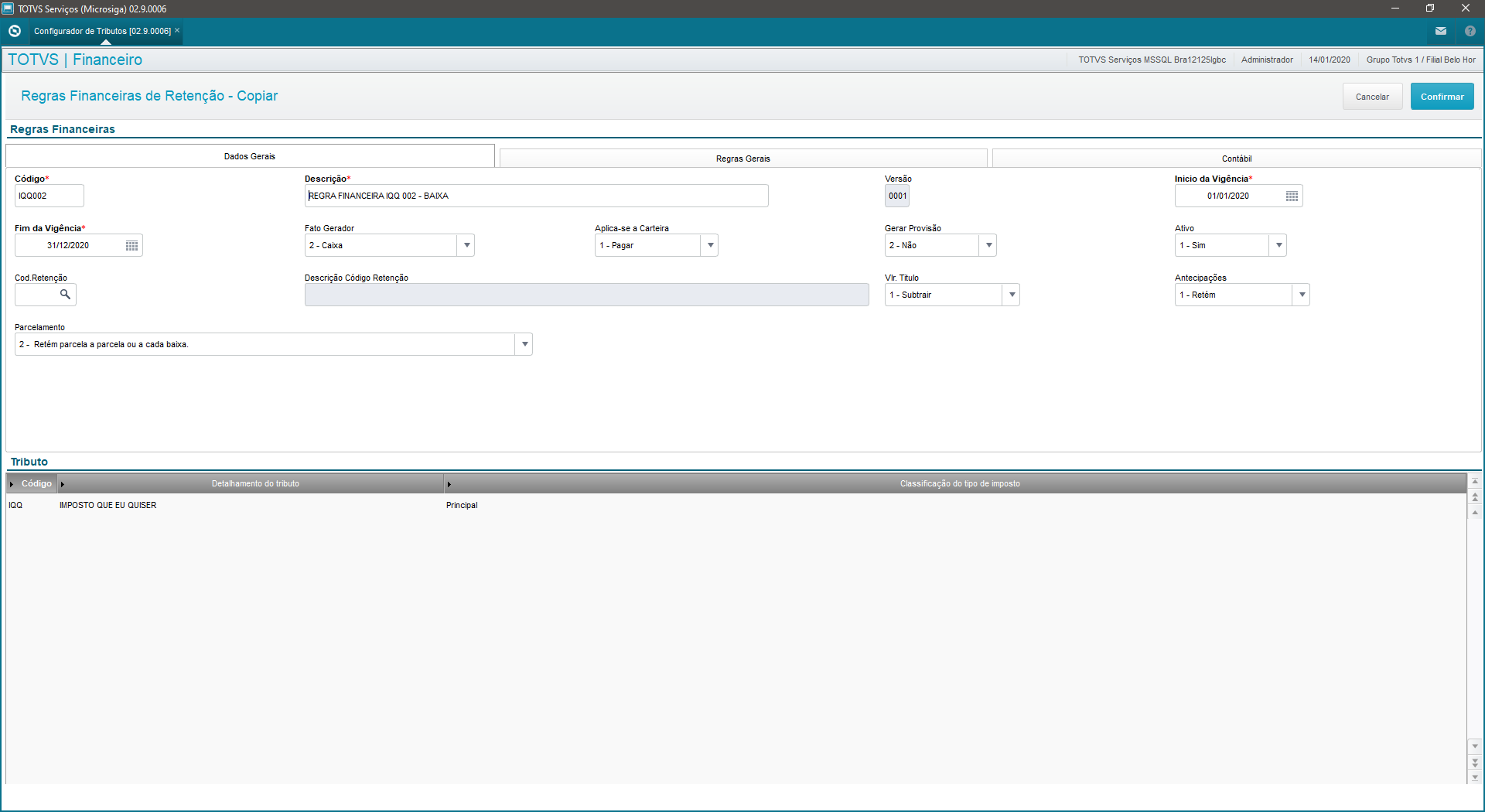

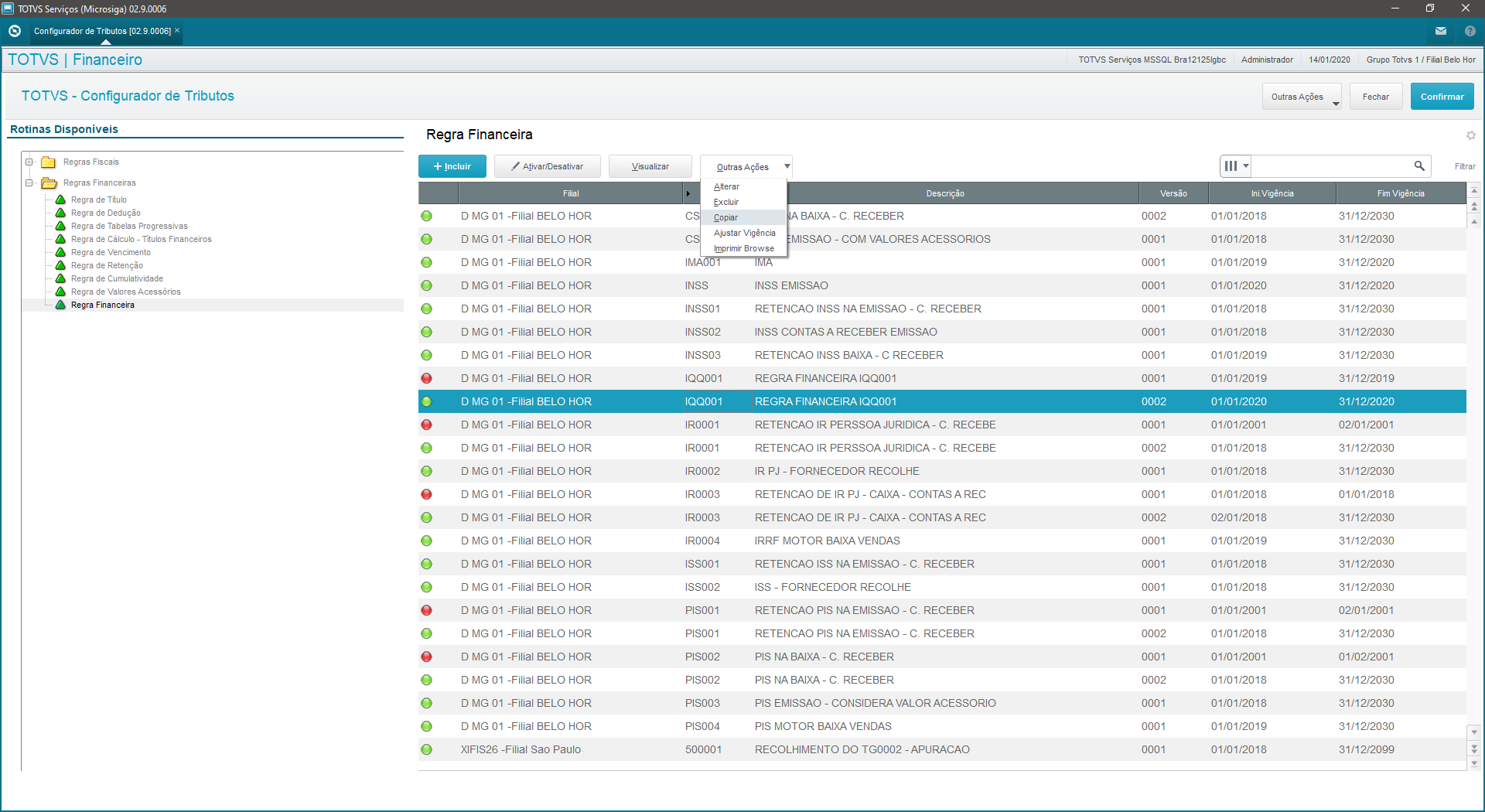

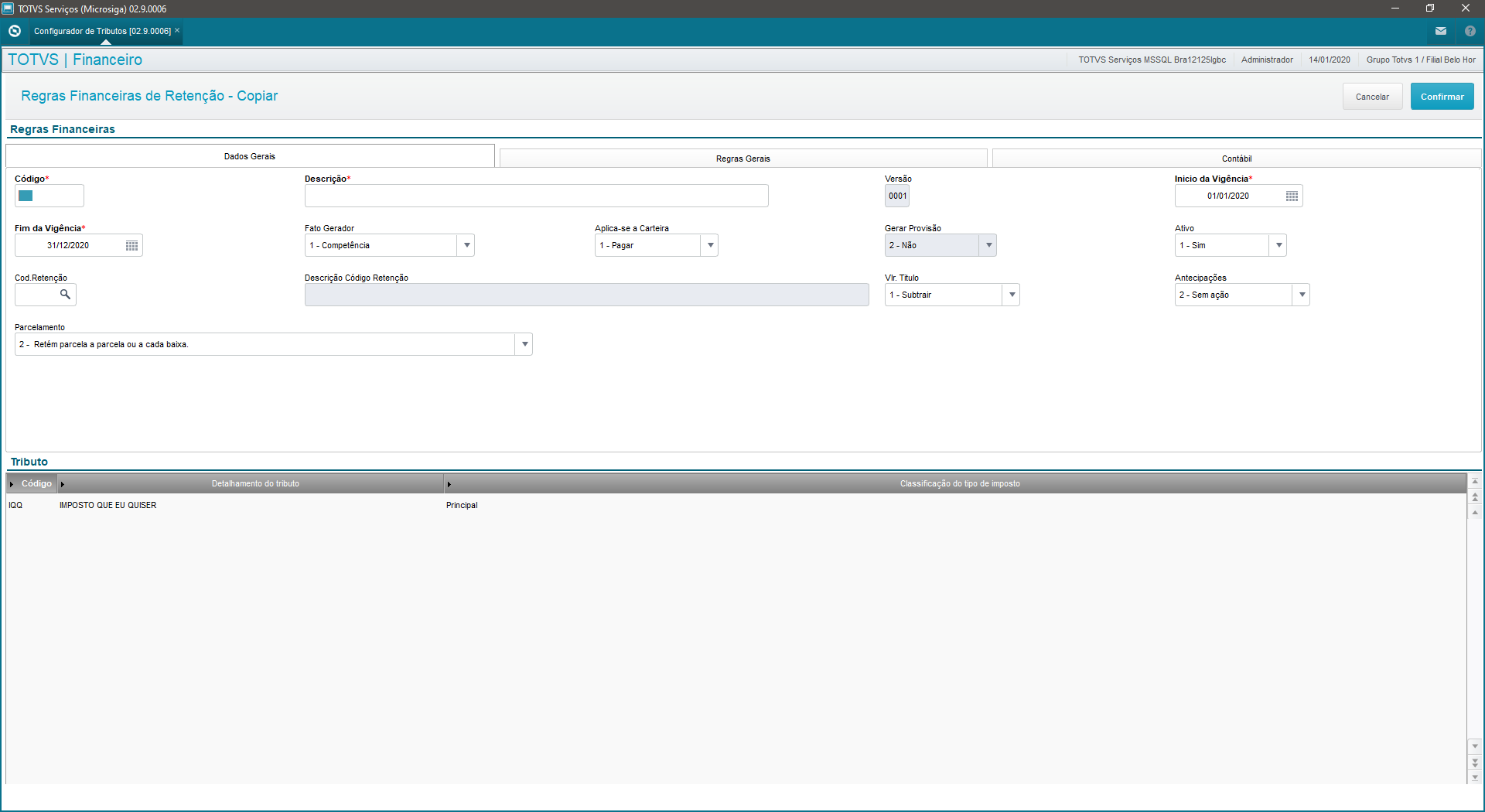

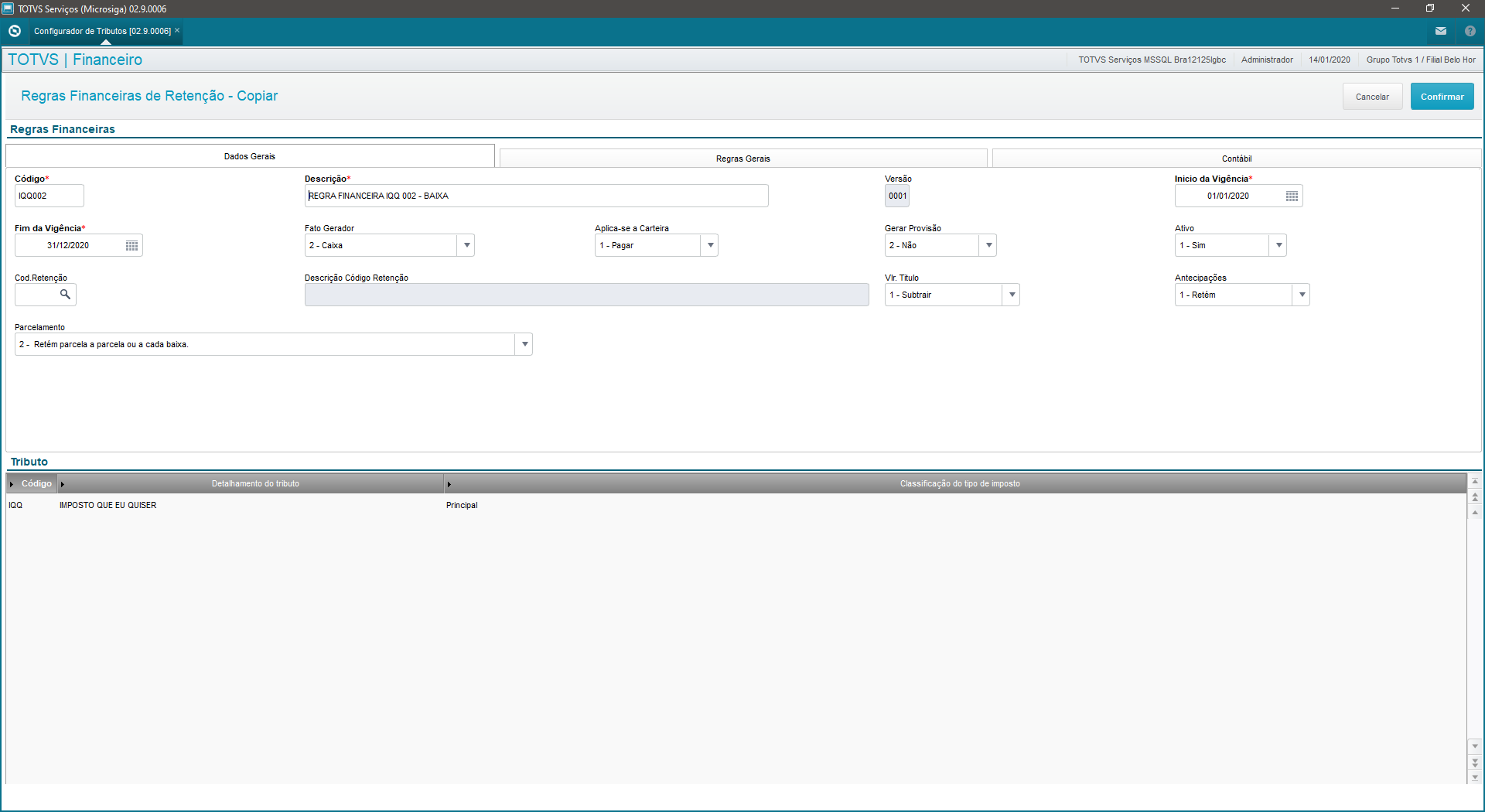

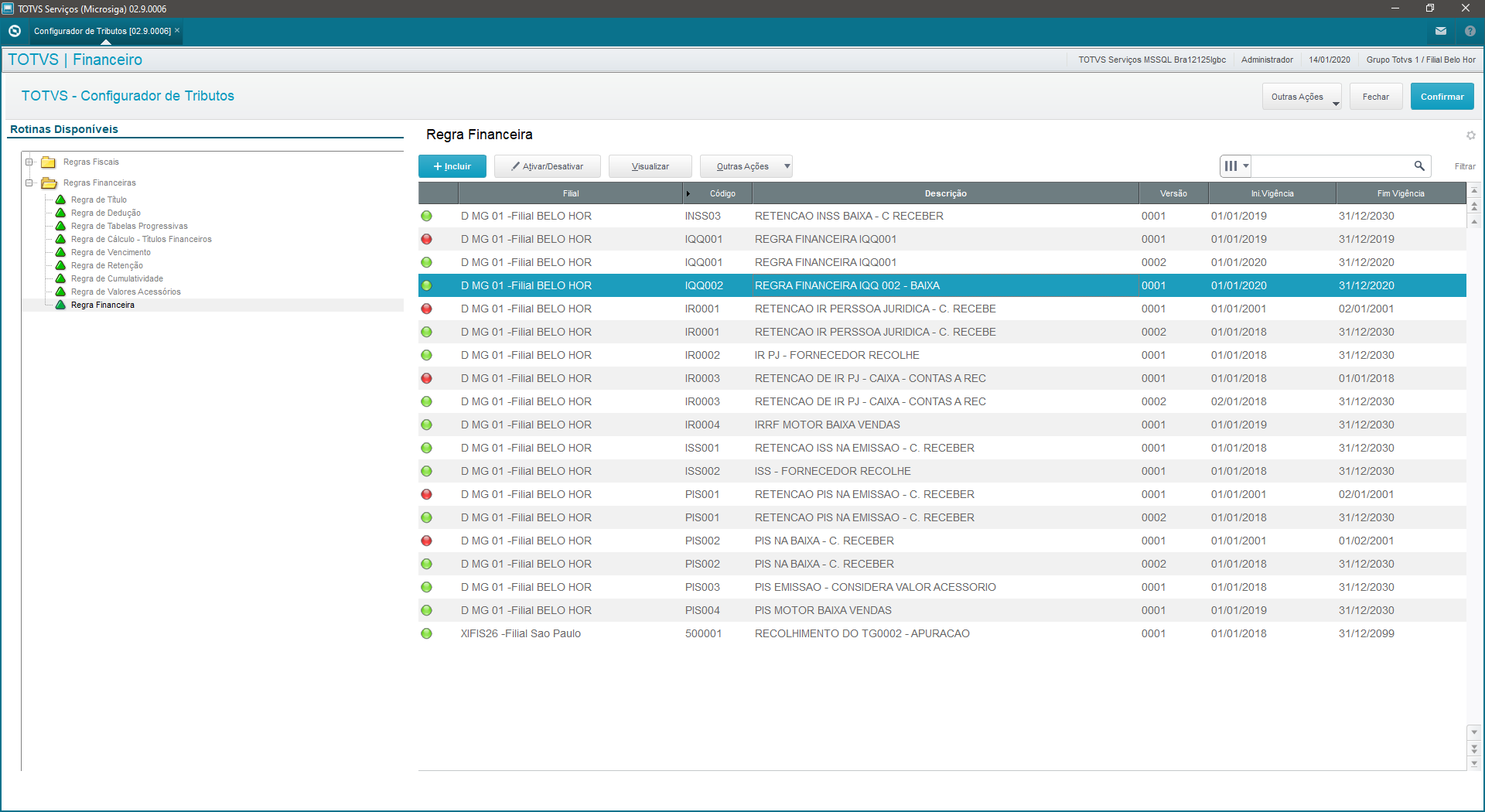

O processo de cópia de uma regra financeira permite o reaproveitamento de cadastros para a criação de uma nova regra financeira.

Para copiar, basta posicionar sobre o registro desejado e clicar em Outras Ações → Copiar.

Será aberta a tela de cópia com o código em branco e com as demais informações da regra financeira anterior.

Informe o código e descrição da regra financeira, altere outras informações que desejar e confirme.

Exemplo:

No exemplo abaixo, copiaremos uma regra financeira de um imposto pela emissão e vamos gerar sua versão para baixa.

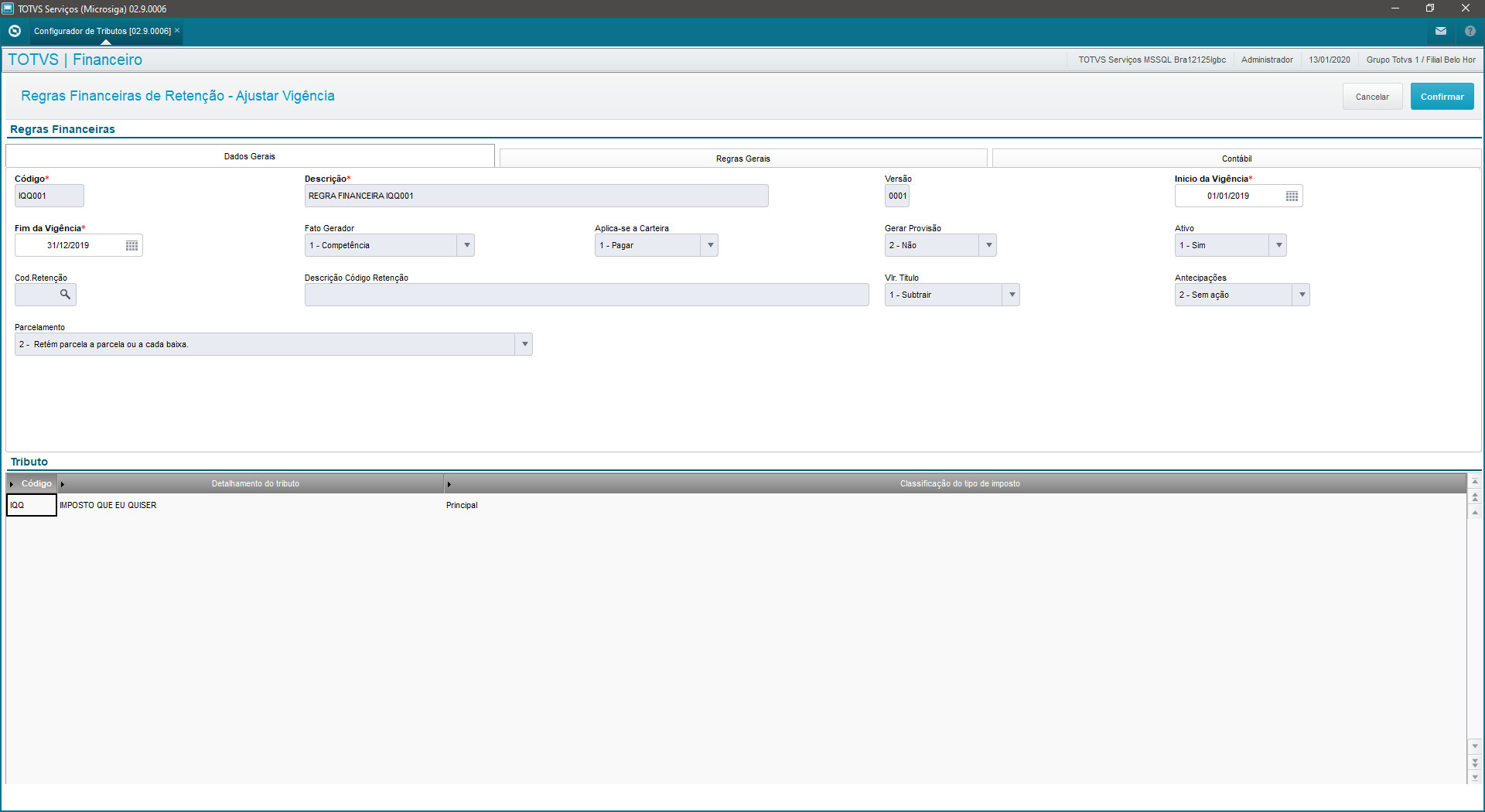

O processo de ajuste de vigência permite determinar o período de validade de uma determinada uma regra financeira.

Com isso, em caso de mudança nas regras de retenção a partir de determinada data, basta:

Ajustar a regra original para o dia final de sua vigência;

Acessar Outras Ações → Alteração e ajustar o que for necessário para as novas regras de um tributo e confirmar.

Com isso teremos duas regras de um mesmo tributo com diferentes vigências.

Esse processo permite que se adapte a regra financeira as mudanças sem que tenha que ser refazer as amarrações com regras fiscais, fornecedores, clientes e natureza.

Observação:

Este processo deve ser executado antes de uma alteração de regra, permitindo que a nova versão não tenha intersecção de vigência com a anterior.

03. EXEMPLO DE UTILIZAÇÃO DA CONFIGURAÇÃO DE REGRA FINANCEIRA DE TRIBUTOS

Abaixo temos o processo de utilização da regra financeira quando o título for inserido no sistema via módulo Financeiro.

Na regra de configuração clássica do cálculo de retenções, dentro do módulo Financeiro, as entidades consideradas eram Natureza e Fornecedor.

Ou seja, quando fornecedor e natureza permitiam o cálculo de um determinado imposto, o mesmo era realizado.

Com o Configurador de Tributos, temos esta mesma relação.

Caso 1

Caso um Fornecedor possua 5 regras financeiras relacionadas ao seu cadastro e a Natureza tenha 6 regras financeiras, somente serão calculados os valores de tributos das configurações financeiras que coincidirem.

Exemplo:

| Fornecedor | Natureza | Tributos Calculados |

|---|

| REGRA01 | REGRA01 | REGRA01

REGRA02

|

| REGRA02 | REGRA02 |

| REGRA04 | REGRA03 |

Assim, quando um título for emitido para esse fornecedor e natureza, os tributos calculados serão os da REGRA01 e REGRA02.

Caso 2

Caso um Fornecedor possua 3 regras financeiras relacionadas a seu cadastro e a Natureza tenha 2 regras financeiras, mas nenhuma delas coincidam, nenhum tributo será calculado.

| Fornecedor | Natureza | Tributos Calculados |

|---|

| REGRA01 | REGRA03 | Nenhum

|

| REGRA02 | REGRA05 |

| REGRA04 | REGRA06 |

Assim, quando um título for emitido para esse fornecedor e natureza, os tributos não serão calculados, ainda que ambos os cadastros possuam regras financeiras.

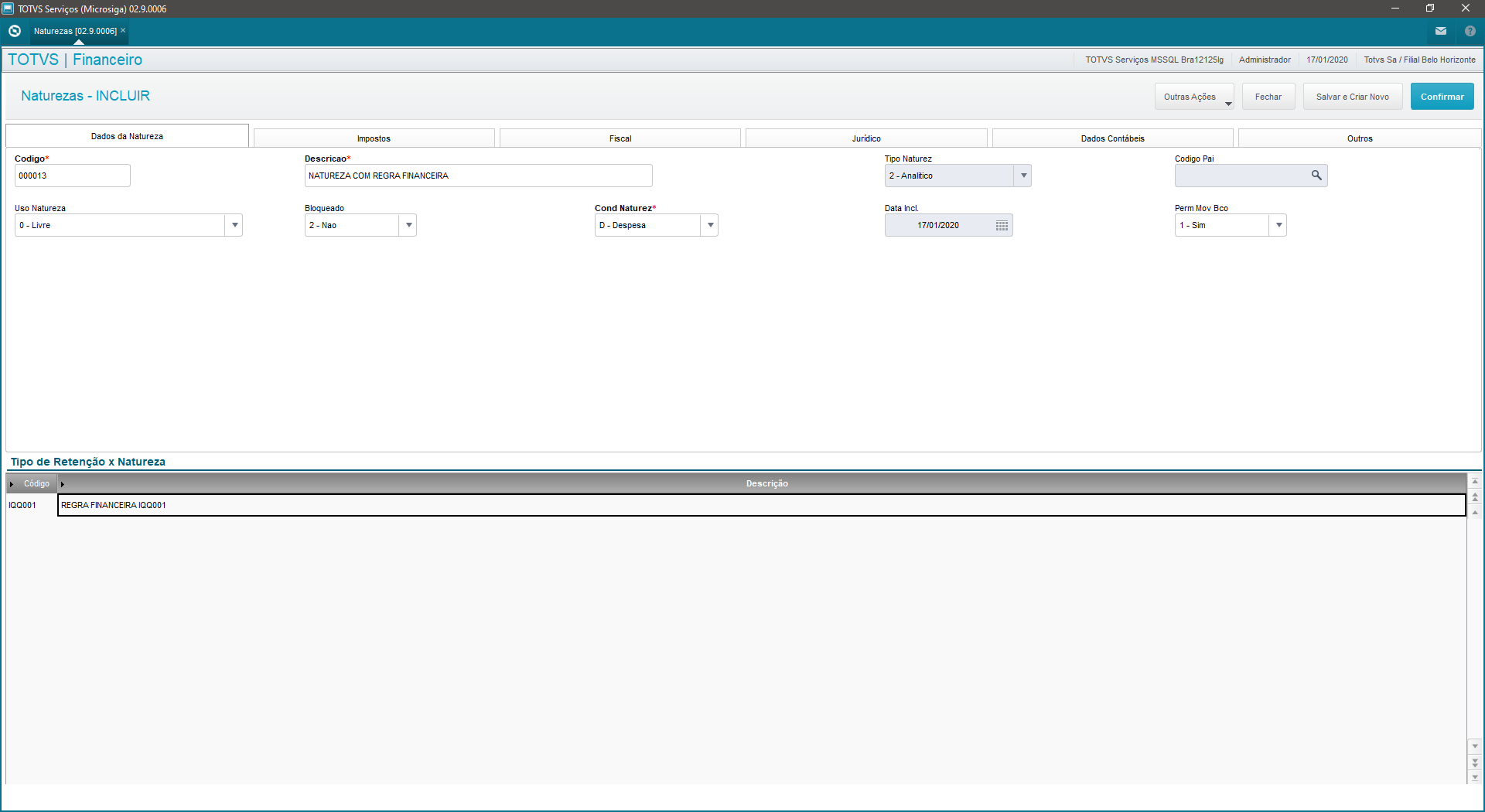

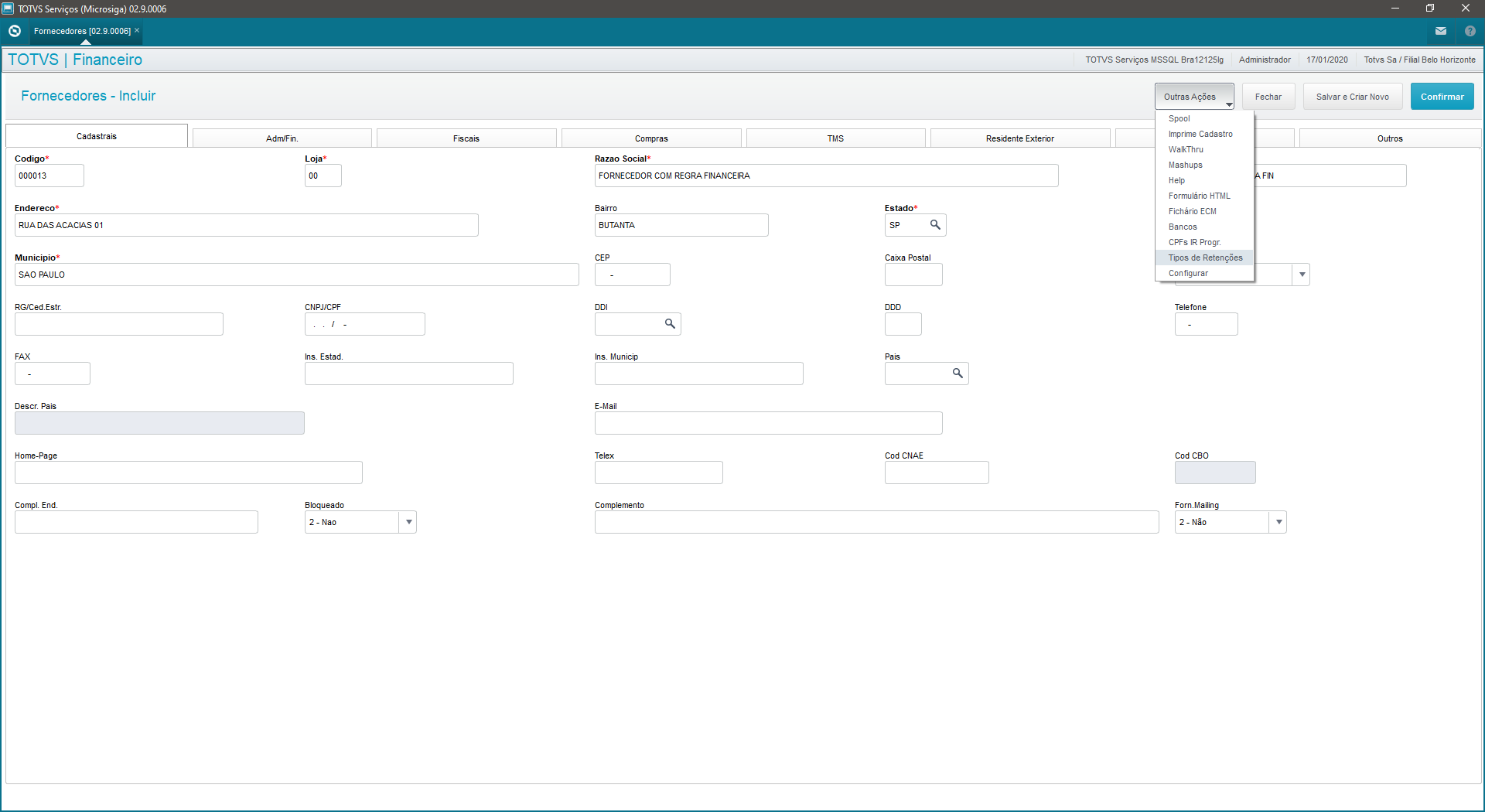

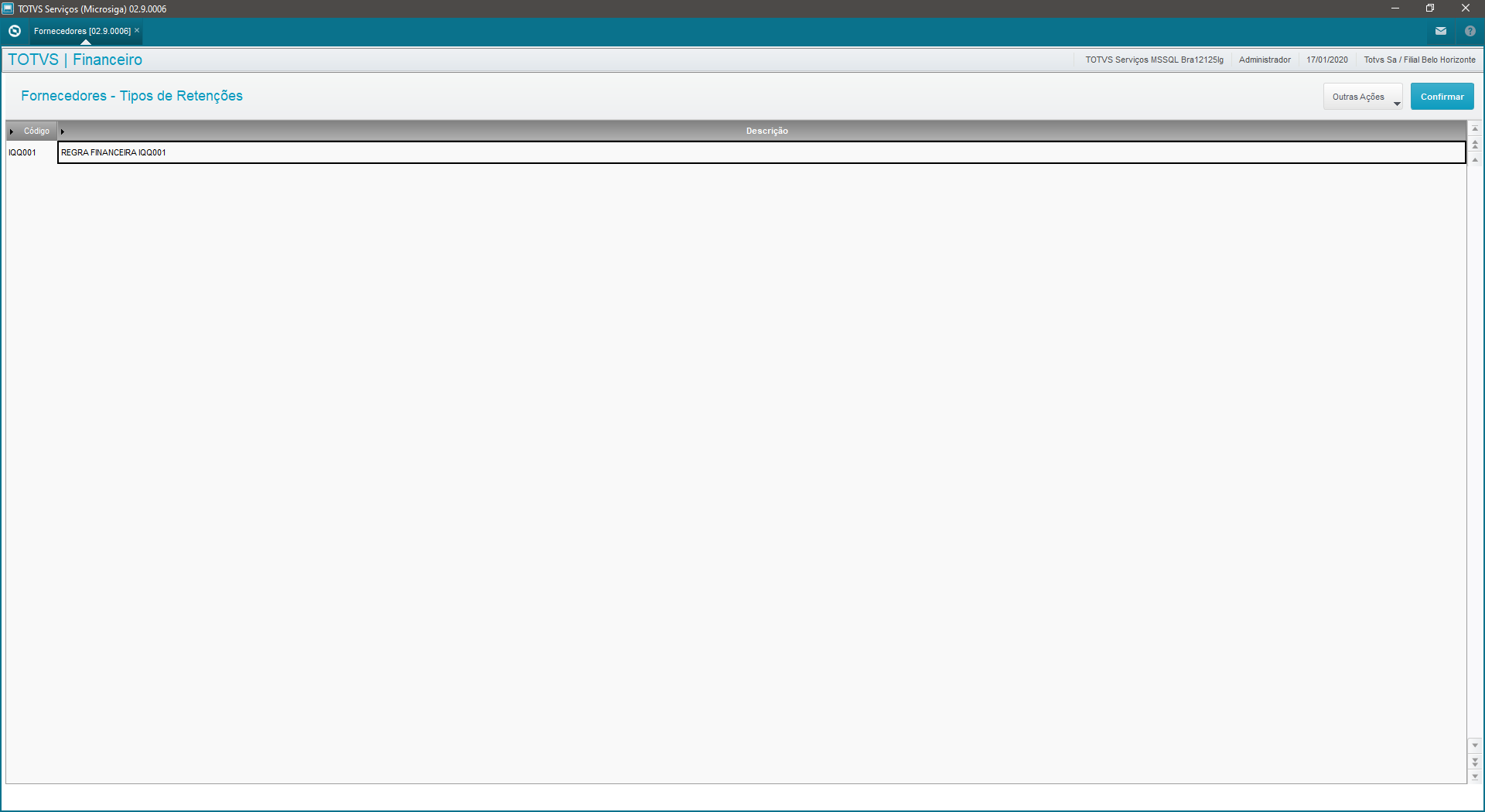

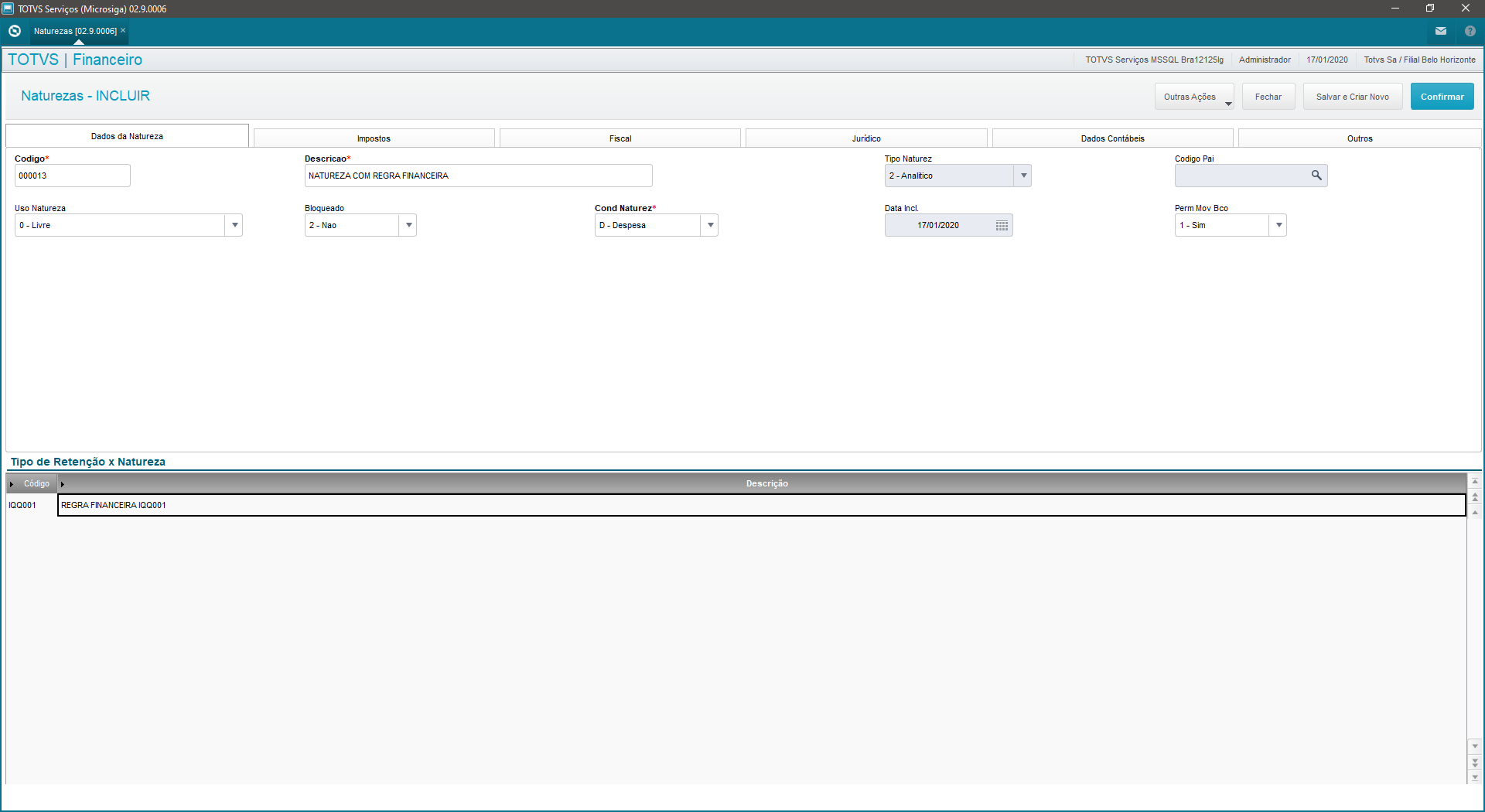

Relacionando a regra financeira do configurador de tributos a uma natureza:

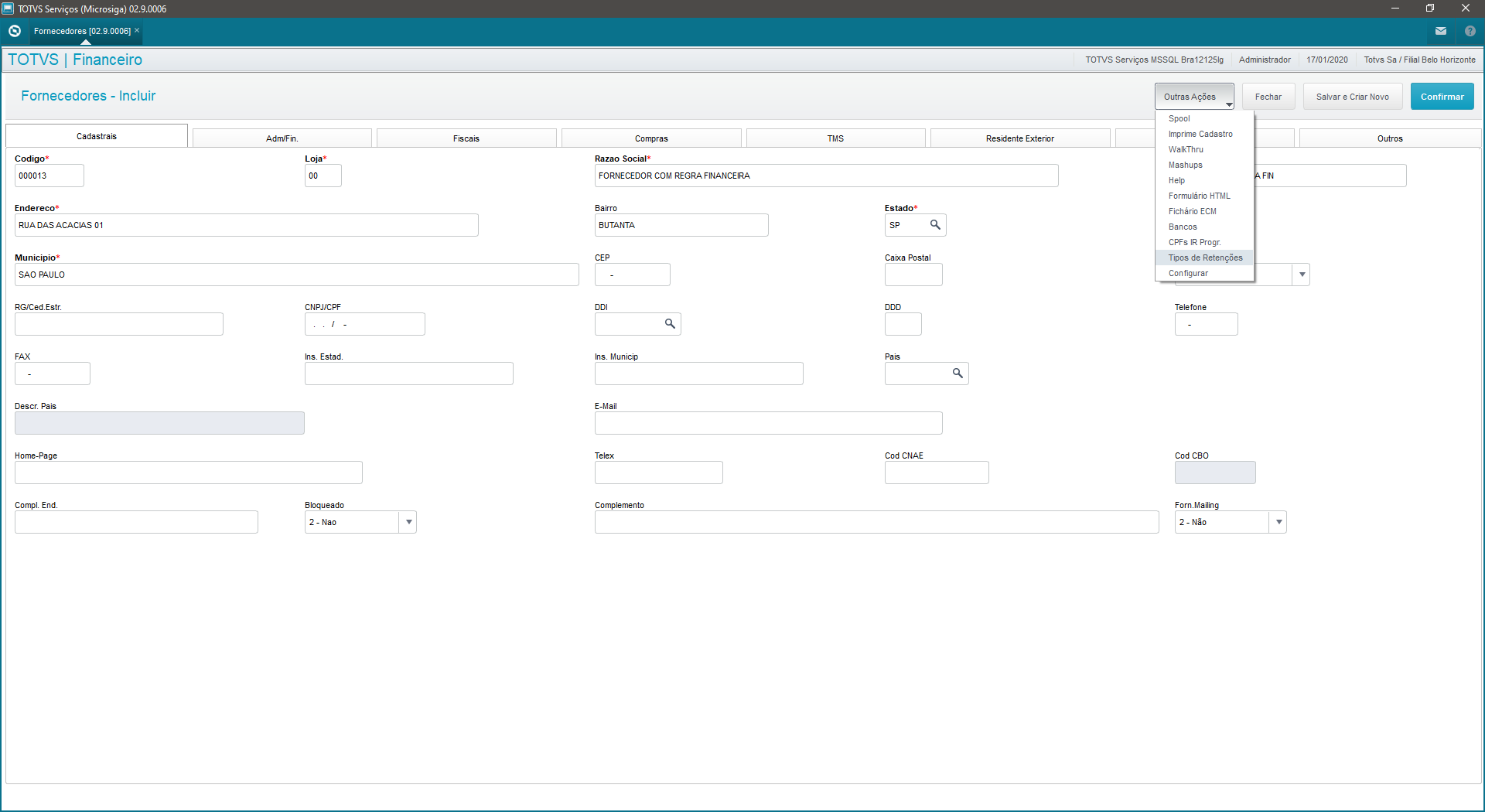

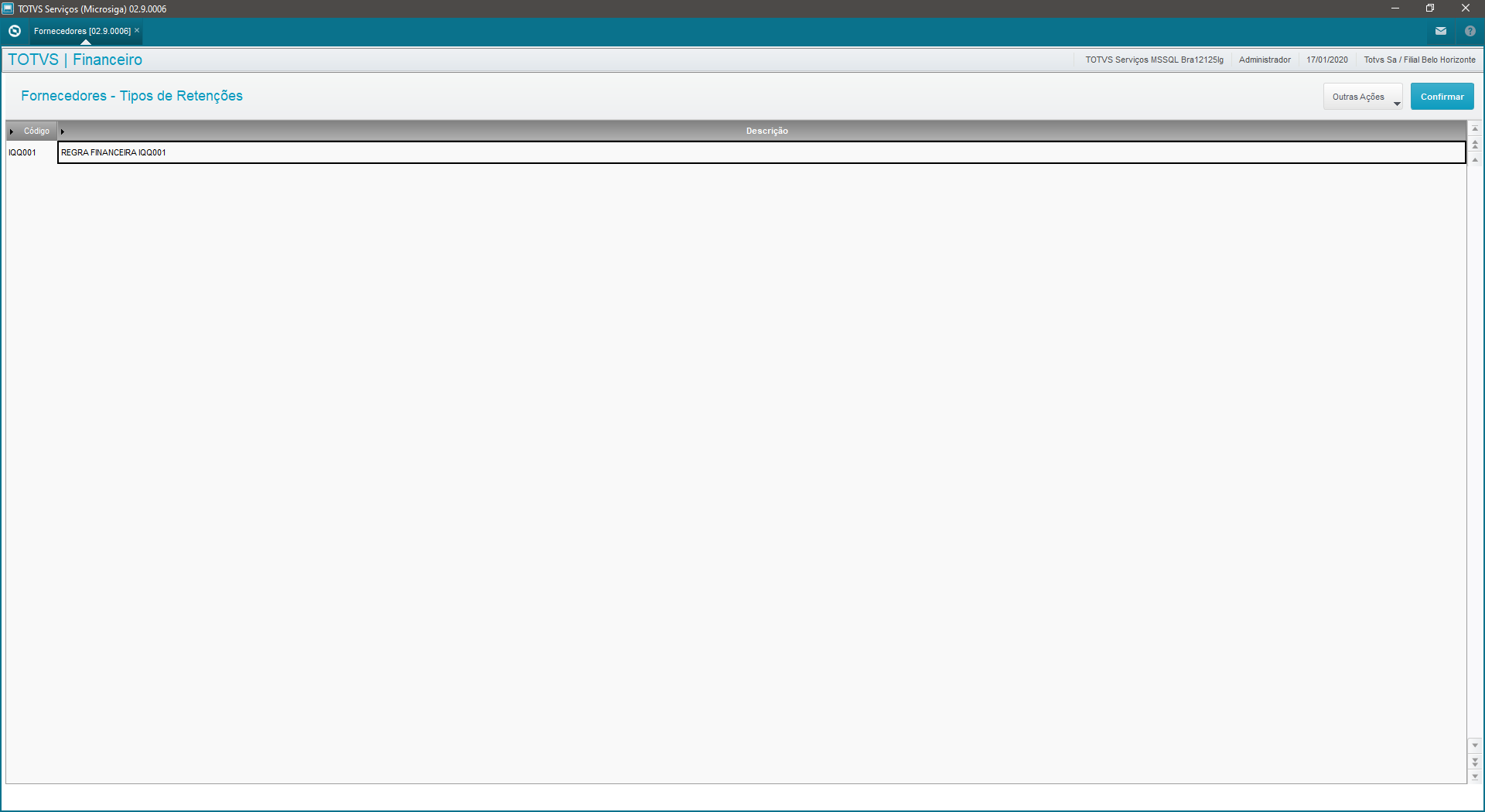

Relacionando a regra financeira do configurador de tributos a um fornecedor:

04. TABELAS UTILIZADAS

Tabela | Descrição |

FKK | Regras Financeiras Retenção |

FKL | Regras de Títulos |

FKN | Regra de Cálculo |

FKO | Regras de Retenção |

FKP | Regras de Vencimento |

FKQ | Tributos Fiscais Calculados |

FKS | Cabeçalho Tabelas Financeiras |

FKT | Cabeçalho Regra Cumulatividade |

FKU | Cabeçalho Regra Val. Acessórios |

FKV | Cabeçalho Regra Deduções |

FOV | Deduções para tipo de retenção |

FOS | Tabela de Valores para tipo de retenção |

FOT | Cumulatividade para tipo de retenção |

FOU | Valores acessórios para tipo de retenção |

FOO | Tipos de impostos |

FOI | Tipo de retenção x Naturezas |

FOJ | Tipo de retenção x Clientes |

FOK | Tipo de retenção x Fornecedores |

05. FONTES UTILIZADOS

Fonte | Descrição |

FISA170 | Configurador de Tributos |

FINA024TIT | Regras de Títulos ** |

| FINA024DED | Regra de Dedução ** |

| FINA024TPR | Regra de Tabelas Progressivas ** |

FINA024CAL | Regra de Cálculo - Títulos Financeiros ** |

FINA024VCT | Regras de Vencimento ** |

| FINA024DED | Regra de Dedução ** |

FINA024RET | Regras de Retenção ** |

FINA024CUM | Regra de Cumulatividade ** |

FINA024VA | Regra de Valores Acessórios ** |

| FINXRET | Funções genéricas do Configurador de Tributos |

| FINA024RFI | Regra Financeira ** |

FINA010 | Cadastro de Naturezas |

MATA020 | Cadastro de Fornecedores |

| MATA030 | Cadastro de Clientes |

** fontes não disponíveis em menu, acionados através do Configurador de Tributos (FISA170)

06. PERGUNTAS E REPOSTAS

01 - Quando devo utilizar o configurador de tributos?

O configurador de tributos deverá ser utilizado nas situações que houver necessidade de calcular, recolher ou apurar determinado tributo, por exemplo os diversos fundos estaduais existentes, ICMS, IPI, ISS, entre outros. Ao configurar um tributo legado, como o ICMS, no configurador e possuir a configuração do tributo no TES o configurador irá sobrescrever as configurações do legado no momento do cálculo do imposto ou escrituração.

02 - O configurador de tributos não está disponível no menu, como devo proceder?

Neste caso o sistema não atende o requisito mínimo, que é estar atualizado pelo menos com o release 12.1.23, o sistema precisa ser atualizado para ter esta funcionalidade disponível.

03 - Estou tentando configurar uma regra de determinado tributo, porém nenhuma das opções de configuração me atendem, o que devo fazer?

Neste caso deverá ser aberto um ticket no suporte técnico, explicando a necessidade de configuração, com embasamento legal, para que seja analisada a possibilidade de disponibilizar novas opções de configuração.

04 - Meu tributo não aparece na listagem da apuração. O que aconteceu?

Para que um tributo seja listado na apuração pelo menos uma de suas variações (regra de cálculo) deve possuir uma regra de apuração vinculada.

Não há necessidade de alterar nada nas movimentações. Basta vincular uma regra de apuração em uma ou mais regras de cálculo e processar a apuração novamente.

05 - Preciso incluir mil registros no perfil Tributário de Produto, existe alguma forma para auxiliar este preenchimento ou terei que fazer manualmente?

Sim existe, para esta tarefa existem os facilitadores dos perfis de Participante, Produtos, Operações e UF Origem/Destino.

Os facilitadores fornecem mecanismos de filtros, para que as inclusões ou exclusões sejam realizadas em lote, pois dependendo da quantidade de registros seria uma tarefa inviável de ser realizada manualmente. Os facilitadores estão disponíveis no próprio cadastros de perfis.

06 - Preciso gerar título financeiro para determinado tributo, porém minha TES está com "Gera Duplicata" = "Não". Existe alguma forma de gerar o título neste contexto?

Apenas para a geração de tributos pertinentes ao FUNRURAL é possível gerar o título neste contexto. Para isto no módulo SIGAFAT (Faturamento), na geração do Documento de Saída, será apresentada a tela de parâmetros, ajuste a pergunta: Gera Tit FUNRURAL/Conf Trib ? com a opção Sim. Desta forma os tributos calculados do FUNRURAL que possuírem regra financeira vinculada poderão ter os títulos gerados.

07 - Como cadastrar um novo tipo de tributo?

Vide, na documentação configuração de tributos para documento fiscal (link na pergunta 04), a seção Cadastro do Tributo Genérico.

08 - Como faço para substituir uma retenção de imposto já realizada pelo sistema, para que ele não seja retido em duplicidade?

Neste caso usar uma nomenclatura fixa para imposto, e amarrar ela a regra financeira na grid de tipo de impostos (FOO).

| Imposto | Nome Fixo |

|---|

| Imposto de renda para pessoa física ou jurídica | IRF |

| PIS | PIS |

| COFINS | COF |

| CSLL | CSL |

| INSS | INSS |

| ISS | ISS |

| CIDE | CIDE |

| SEST | SEST |

| FUNRURAL | FUN |

| FETHAB | FETH |

| FABOV | FAB |

| FACS | FACS |

| Taxa de Processamento de Despesas Publicas | TPDP |

Tempo aproximado para leitura: superior a 15 minutos

Tempo aproximado para leitura: superior a 15 minutos