Histórico da Página

...

Questão: | Como deverá ser informado o valor transferido de crédito e/ou débito de ICMS de acordo com a Portaria 115/08 e artigos 96 a 99 do RICMS SP, no Documento Fiscal e nas Obrigações Acessórias (EFD-ICMS/IPI, registro E111/E113)? A opção de centralização é um regime especial? |

Resposta: | As empresas poderão aderir a compensação centralizada do saldo credor ou devedor do ICMS. Para este tipo de compensação, o contribuinte paulista deverá realizar a transferência de débito ou crédito do imposto para a filial centralizadora, conforme estabelece a Portaria CAT 115/08 e o RICMS SP, nos artigos 96 à 102, determinando entre outras ações, a forma com a qual o documento fiscal e os livros oficiais deverão ser escriturados. A apuração centralizada é realizada de forma facultativa pela empresa, que fica obrigada a renunciar ao regime normal de apuração, através de lavratura de Termo a ser registrada no Livro Registro de Utilização de Documentos Fiscais e Termos de Ocorrências (RUDFTO), de cada estabelecimento da empresa que aderir a esta centralização. A empresa também fica obrigada a reportar a Secretaria Fazendária do Estado de SP, à opção pela centralização da apuração (Regime Especial). Assim, o contribuinte deve providenciar os seguintes documentos:

Quanto ao documento fiscal, a Portaria CAT 115/08, estabelece que tenha algumas informações, como:

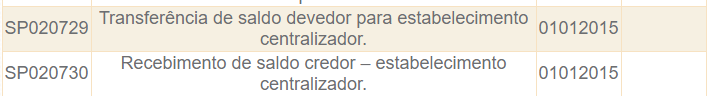

Não há previsão para o preenchimento do valor do imposto transferido em campo próprio do documento fiscal. Quanto à escrituração no Registro E111/E113, o contribuinte deverá, no Registro E111 utilizar os códigos de ajustes da tabela 5.1.1: No Registro E113, o contribuinte paulista deverá informar os documentos fiscais utilizados para transferir/receber os créditos mencionados nos ajustes anteriores. As empresas devem escriturar no registro E113, as transferências realizadas no período de apuração em que a nota foi emitida. É o que determina Resposta à Consulta a RC 22301/2020, conforme trecho demonstrado abaixo extraído do seu texto: "4. Depreende-se do exposto que o estabelecimento centralizador deve lançar o valor recebido em transferência, no mesmo período de apuração do imposto, diretamente no livro Registro de Apuração do ICMS - RAICMS, no quadro “Débito do Imposto” - item 002 - “Outros Débitos” ou no quadro “Crédito do Imposto” - item 007 - “Outros Créditos”, conforme o caso, com a indicação do número e data de emissão da Nota Fiscal e o número de inscrição estadual do estabelecimento transmitente." |

Chamado/Ticket: | TTJZIP, 7370198, PSCONSEG-2853 |

| Fonte: |

|