RICMS SP

Questão: | Como deverá ser informado o valor transferido de crédito e/ou débito de ICMS de acordo com a Portaria 115/08 e artigos 96 a 99 do RICMS SP, no Documento Fiscal e nas Obrigações Acessórias (EFD-ICMS/IPI, registro E111/E113)? A opção de centralização é um regime especial? |

Resposta: | As empresas poderão aderir a compensação centralizada do saldo credor ou devedor do ICMS. Para este tipo de compensação, o contribuinte paulista deverá realizar a transferência de débito ou crédito do imposto para a filial centralizadora, conforme estabelece a Portaria CAT 115/08 e o RICMS SP, nos artigos 96 à 102, determinando entre outras ações, a forma com a qual o documento fiscal e os livros oficiais deverão ser escriturados. A apuração centralizada é realizada de forma facultativa pela empresa, que fica obrigada a renunciar ao regime normal de apuração, através de lavratura de Termo a ser registrada no Livro Registro de Utilização de Documentos Fiscais e Termos de Ocorrências (RUDFTO), de cada estabelecimento da empresa que aderir a esta centralização. A empresa também fica obrigada a reportar a Secretaria Fazendária do Estado de SP, à opção pela centralização da apuração (Regime Especial). Assim, o contribuinte deve providenciar os seguintes documentos:

Quanto ao documento fiscal, a Portaria CAT 115/08, estabelece que tenha algumas informações, como:

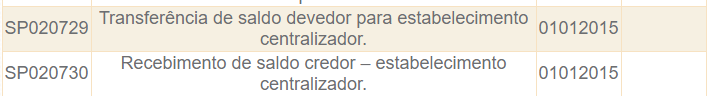

Em atenção ao disposto nas alíneas “c” e “d” transcritas acima, respondendo ao questionamento da Consulente, na emissão da Nota Fiscal Eletrônica de transferência de saldo credor ou devedor entre empresas do mesmo titular localizados no território paulista, para fins de apuração e recolhimento centralizados do imposto, informamos que o campo “Informações Complementares” deve ser preenchido com a expressão “Transferência do Saldo (Devedor/Credor) de R$ xxx,xx (“valor por extenso") - Apuração do Mês de...”, e o valor do saldo transferido deve ser informado em algarismos no campo “Valor ICMS”. Quanto à escrituração no Registro E111/E113, o contribuinte deverá, no Registro E111 utilizar os códigos de ajustes da tabela 5.1.1: No Registro E113, o contribuinte paulista deverá informar os documentos fiscais utilizados para transferir/receber os créditos mencionados nos ajustes anteriores. As empresas devem escriturar no registro E113, as transferências realizadas no período de apuração do imposto, ou seja, não necessariamente na data em que a nota foi emitida, considerando que o Registro E113 é para identificar os documentos fiscais utilizados nos ajustes da apuração. É o que determina Resposta à Consulta a RC 22301/2020, conforme trecho demonstrado abaixo extraído do seu texto: "4. Depreende-se do exposto que o estabelecimento centralizador deve lançar o valor recebido em transferência, no mesmo período de apuração do imposto, diretamente no livro Registro de Apuração do ICMS - RAICMS, no quadro “Débito do Imposto” - item 002 - “Outros Débitos” ou no quadro “Crédito do Imposto” - item 007 - “Outros Créditos”, conforme o caso, com a indicação do número e data de emissão da Nota Fiscal e o número de inscrição estadual do estabelecimento transmitente."

Ementa I. Na emissão da Nota Fiscal Eletrônica de transferência de saldo credor ou devedor entre empresas do mesmo titular localizados no território paulista, para fins de apuração e recolhimento centralizados do imposto, de acordo com as alíneas “c” e “d” do artigo 98, inciso I, do RICMS/2000, o campo “Informações Complementares” deve ser preenchido com a expressão “Transferência do Saldo (Devedor/Credor de R$ xxx,xx (“valor por extenso") - Apuração do Mês...”, e o valor do saldo transferido deve ser informado em algarismos no campo “Valor ICMS”. Interpretação “Artigo 98 - Para a transferência de que trata o artigo 97, deverá o estabelecimento: I - emitir Nota Fiscal que conterá, além dos demais requisitos, as seguintes indicações: a) natureza da operação: Transferência de Saldo (Devedor/Credor) - Art. 98 do RICMS; b) como destinatário, o estabelecimento centralizador, com seus dados identificativos; c) no campo “Informações Complementares”, a expressão: Transferência do Saldo (Devedor/Credor) - Apuração do Mês de ........................; d) o valor do saldo transferido, em algarismos e por extenso; (...)” 3. Em atenção ao disposto nas alíneas “c” e “d” transcritas acima, respondendo ao questionamento da Consulente, na emissão da Nota Fiscal Eletrônica de transferência de saldo credor ou devedor entre empresas do mesmo titular localizados no território paulista, para fins de apuração e recolhimento centralizados do imposto, informamos que o campo “Informações Complementares” deve ser preenchido com a expressão “Transferência do Saldo (Devedor/Credor) de R$ xxx,xx (“valor por extenso") - Apuração do Mês de...”, e o valor do saldo transferido deve ser informado em algarismos no campo “Valor ICMS”. 4. Por fim, caso ainda restem dúvidas de cunho técnico-operacional relacionadas à orientação em tela, a Consulente poderá encaminhá-las à Secretaria da Fazenda por meio do canal “Fale Conosco”, disponibilizado pela Secretaria da Fazenda no endereço eletrônico www.portal.fazenda.sp.gov.br através do caminho “Ajuda/Fale Conosco/E-mail”, ou ainda buscar orientação junto ao Posto Fiscal ao qual se vinculam suas atividades, uma vez que a Diretoria Executiva da Administração Tributária (DEAT) é o órgão competente para tratar de questões pertinentes ao desenvolvimento de sistemas, equipamentos ou procedimentos técnico-operacionais referentes ao cumprimento de obrigações tributárias, principal ou acessórias (artigo 33 e seguintes do Decreto nº 60.812/2014). |

Chamado/Ticket: | TTJZIP, 7370198, PSCONSEG-2853, PSCONSEG-3916, PSCONSEG-6536 |

| Fonte: |

|