Histórico da Página

...

CONTEÚDO

| Índice |

|---|

01. VISÃO GERAL

02. PROCEDIMENTOS PARA UTILIZAÇÃO

Procedimento para Configuração

No módulo Configurador (SIGACFG) realize a configuração dos parâmetros e tabelas conforme Seção Informações Técnicas:

Procedimento para Utilização

...

Disponível na rotina Instruções Normativas (MATA950) a geração do arquivo magnético referente à Declaração de ICMS e do Movimento Econômico do Estado de Santa Catarina (DIME-SC).

Este arquivo deve ser enviado mensalmente, via internet, utilizando o software DIME.

Adicionada a permissão de aglutinar por CNPJ e Inscrição Estadual as informações referentes à normativa, ficando facultado ao usuário enviar essas informações de forma separada por filial ou aglutinada por CNPJ + I.E. .

| A quem se destina | Aos contribuintes que informarem o resumo mensal das suas operações e prestações registradas no Livro de Apuração do ICMS à Secretaria da Fazenda. |

| Prazo de entrega | Mensal - Até o dia 10 do mês subsequente à ocorrência do fato gerador. |

| Competência | Estadual – Santa Catarina |

| Aplicativo disponibilizado pelo fisco | DIME |

| Versão do aplicativo contemplado pela Microsiga | Sistema de Administração Tributária - SAT |

| Onde encontrar o aplicativo disponibilizado pelo Fisco | http://www.sef.sc.gov.br/servicos/servico/41/DIME_-_Declara%C3%A7%C3%A3o_do_ICMS_e_do_Mov._Econ%C3%B4mico |

| Legislação contemplada | Portaria SEF nº. 256, de 21/12/2004; Portaria SEF nº. 126, de 17/06/2005; Portaria SEF nº. 049, de 16/02/2005; Portaria SEF nº. 167, de 20/12/2005; Portaria SEF nº. 021, de 02/02/2006; Portaria SEF nº. 256, de 12/06/2009; Portaria SEF nº. 153, de 27/04/2012; Correção na SEF nº. 256, de 21/03/2006 e 19/04/2006; Correção na SEF nº. 256, de 19/05/2006; Correção na SEF nº. 256, de 23/06/2006; Correção na SEF nº. 256, de 23/08/2006; Correção na SEF nº. 256, de 27/10/06; Atualização 30/04/2007; Atualização 20/07/2007; Atualização 01/08/2007; Atualização 10/08/2007; Atualização 29/01/2009; Atualização 12/06/2009; Atualização 22/02/2010. Atualização 30/08/2010, atualização portaria 147/2015. Atualização da versão conforme portaria 86/2016. Atualização portaria SEF nº 059 de 09/03/2023 |

02. PROCEDIMENTOS PARA UTILIZAÇÃO

Procedimento para Configuração

No módulo Configurador (SIGACFG) realize a configuração dos parâmetros e tabelas conforme Seção Informações Técnicas:

Procedimento para Utilização

Em Livros Fiscais (SIGAFIS), acesse Miscelânea/Arquivos Magnéticos/Instr. Normativas (MATA950), configure os parâmetros da rotina, conforme indicado a seguir:

Data Inicial?

Informe a data de início do período a ser processado.

Data Final?

Informe a data final do período a ser processado.

Instr. Normativa?

Informe o nome do arquivo de configuração, sem a extensão .INI. Para este meio magnético, informe DIMESC.

Arq. Destino?

Informe o nome do arquivo de destino. Exemplo: DIMESC.TXT.

Diretório?

Informe o nome do diretório em que será gerado o arquivo destino.

Seleciona Filiais?

Informe Sim para permitir a seleção de filiais e Não para gerar as informações somente da filial logada.

Para gerar o arquivo de modo consolidado por CNPJ + I.E., é obrigatório o preenchimento deste parâmetro com a opção SIM.

Aglutina por CNPJ?

Indica se deve agrupar a geração das informações das filiais por CNPJ, considerando as filiais do mesmo grupo de empresas e com mesmo CNPJ como se fosse apenas uma filial no sistema.

SIM – Ao selecionar o agrupamento, o sistema irá gerar somente um arquivo, somando a movimentação de todas as filiais selecionadas.

NÃO – Ao selecionar que não aglutine, o sistema irá gerar um arquivo por filial origem da movimentação.

Este parâmetro não terá efeito se o conteúdo do parâmetro Seleciona Filiais? for diferente de Sim.

Ao confirmar os parâmetros, são apresentadas as perguntas específicas da DIME:

Ao confirmar os parâmetros, são apresentadas as perguntas específicas da DIME:

...

Registro Tipo 20 - Dados do contabilista responsável

CPF Contador?

Informe o número do CPF do contador responsável pela declaração.

Nome Contador?

Informe o nome do contador responsável pela declaração.

...

| Aviso | ||

|---|---|---|

| ||

Para o preenchimento das telas a seguir (80, 81, 82, 83 e 84): |

Registros Tipo 80/90 - Resumo do livro de inventário e receita bruta

registro, portanto, deve ser preenchido somente quando tratar-se de Declaração Complementar Anual. |

Registros Tipo 80/90 - Resumo do livro de inventário e receita bruta

Data de Início do Exercício?

Informe a data do início do exercício a ser encerrado nos registros tipo 80. Essa data é utilizada para o processamento do saldo em estoque no início do período.

Valor do Estoque no Início do Exercício?

Informe o valor em estoque na data de inicio do exercício. Esse valor deve ser informado apenas nos casos em que o controle de estoques não é feito pelo Microsiga Protheus® ou caso não queira que esse valor seja processado automaticamente. Se esse campo estiver com o conteúdo zero, o Sistema efetua o cálculo automaticamente, com base nos fechamentos de estoque.

Data Final Data de Início do Exercício?

Informe a data do início final do exercício a ser encerrado nos registros tipo 80. Essa data é utilizada para o processamento do saldo em estoque no início final do período.

Valor do Estoque no Início Final do Exercício?

Informe o valor em estoque na data de inicio do final do exercício. Esse valor deve ser informado apenas nos casos em que o controle de estoques não é feito pelo Microsiga Protheus® ou caso não queira que esse valor seja processado automaticamente. Se esse campo estiver com o conteúdo zero, o Sistema efetua o cálculo automaticamente, com base nos fechamentos de estoque.

Data Final do Exercício?

Informe a data do final do exercício a ser encerrado nos registros tipo 80. Essa data é utilizada para o processamento do saldo em estoque no final do período.

Valor do Estoque no Final do Exercício?

Informe o valor em estoque na data do final do exercício. Esse valor deve ser informado apenas nos casos em que o controle de estoques não é feito pelo Microsiga Protheus® ou caso não queira que esse valor seja processado automaticamente. Se esse campo estiver com o conteúdo zero, o Sistema efetua o cálculo automaticamente, com base nos fechamentos de estoque.

Receita Bruta de Vendas/Serviços?

Informe o valor da receita bruta de vendas/serviços anual do estabelecimento contribuinte.

A empresa que possuir escrita contábil não deve informar esse item.

Registros Tipo 81/91 – Ativo

...

o conteúdo zero, o Sistema efetua o cálculo automaticamente, com base nos fechamentos de estoque.

Receita Bruta de Vendas/Serviços?

Informe o valor da receita bruta de vendas/serviços anual do estabelecimento contribuinte.

A empresa que possuir escrita contábil não deve informar esse item.

Registros Tipo 81/91 – Ativo

Neste assistente, informe os valores a serem totalizados na conta de Ativo:

- Circulante

- Disponibilidades

- Contas a receber do Circulante

- Estoques de mercadorias e matéria-prima

- Outros estoques

- Outras contas do ativo circulante

| Aviso | ||

|---|---|---|

| ||

Os valores do Circulante (Quadro 81 e 82) devem coincidir entre as contas do Ativo (Quadro 81) e as contas do Passivo (Quadro 2). |

- Realizável a longo prazo

- Contas a receber do realizável

- Outras contas do realizável

| Aviso | ||

|---|---|---|

| ||

Os valores do Realizável a Longo Prazo (Quadro 81) e Exigível a Longo Prazo (Quadro 82), devem coincidir entre as contas do Ativo (Quadro 81) e as contas do Passivo (Quadro 82). |

- Permanente

- Investimentos

- Imobilizado (Líquido)

- Diferido

- Intangível

| Aviso | ||

|---|---|---|

| ||

Os valores do Permanente (Quadro 81) e Resultados de Exercícios Futuros+Patrimônio Líquido (Quadro 82) devem coincidir entre as contas do Passivo e as contas do Ativo (Quadro 81). |

Registros Tipo 82/92 – Passivo

Neste assistente, informe os Valores a serem totalizados na conta de Passivo

- Circulante

- Fornecedores

- Empréstimos e financiamentos

- Outras contas do passivo

- Circulante

- Disponibilidades

- Contas a receber do Circulante

- Estoques de mercadorias e matéria-prima

- Outros estoques

- Outras contas do ativo circulante

| Aviso | ||

|---|---|---|

| ||

Os valores do Circulante (Quadro 81 e 82) devem coincidir entre as contas do Ativo (Quadro 81) e as contas do Passivo (Quadro 2). |

- Realizável Exigível a longo prazo

| Aviso | ||

|---|---|---|

| ||

Os valores do Realizável a Longo Prazo (Quadro 81) e Exigível a Longo Prazo (Quadro 82), devem coincidir entre as contas do Ativo (Quadro 81) e as contas do Passivo (Quadro 82) |

- Resultados de Exercícios futuros

- Resultados de exercícios futuros

- Patrimônio Líquido

- Capital social

- Outras contas do Patrimônio Líquido

- Outras contas de Patrimônio Líquido (valor negativo)

- Contas a receber do realizável

- Outras contas do realizável

| Aviso | ||

|---|---|---|

| ||

Os valores do Realizável a Longo Prazo do Permanente (Quadro 81) e Exigível a Longo Prazo Resultados de Exercícios Futuros + Patrimônio Líquido (Quadro 82) , devem coincidir entre as contas do Ativo (Quadro 81) Passivo e as contas do Passivo Ativo (Quadro 82). |

- Permanente

- Investimentos

- Imobilizado (Líquido)

- Diferido

- Intangível

| Aviso | ||

|---|---|---|

| ||

Os valores do Permanente (Quadro 81) e Resultados de Exercícios Futuros+Patrimônio Líquido (Quadro 82) devem coincidir entre as contas do Passivo e as contas do Ativo (Quadro 81). |

Registros Tipo 82/92 – Passivo

...

- Circulante

- Fornecedores

- Empréstimos e financiamentos

- Outras contas do passivo circulante

| Aviso | ||

|---|---|---|

| ||

Os valores do Circulante (Quadro 81 e 82) devem coincidir entre as contas do Ativo (Quadro 81) e as contas do Passivo (Quadro 2). |

- Exigível a longo prazo

| Aviso | ||

|---|---|---|

| ||

Os valores do Realizável a Longo Prazo (Quadro 81) e Exigível a Longo Prazo (Quadro 82), devem coincidir entre as contas do Ativo (Quadro 81) e as contas do Passivo (Quadro 82) |

...

- Resultados de exercícios futuros

- Patrimônio Líquido

- Capital social

- Outras contas do Patrimônio Líquido

- Outras contas de Patrimônio Líquido (valor negativo)

| Aviso | ||

|---|---|---|

| ||

Os valores do Permanente (Quadro 81) e Resultados de Exercícios Futuros + Patrimônio Líquido (Quadro 82) devem coincidir entre as contas do Passivo e as contas do Ativo (Quadro 81). |

Registros Tipo 83/93 - Demonstração de resultados

...

- (+) Receita bruta vendas/serviços

- (-) Devoluções/Abatimentos e impostos

- Lucro/Prejuízo bruto

- (-) Custo da mercadoria vendida

- Lucro/Prejuízo operacional

- (+) Outras receitas operacionais

- (-) Despesas operacionais

- Resultado antes do IR

- (+) Receitas não operacionais

- (-) Despesas não operacionais

- Resultado após o IR

- (-) Provisão para o IR

- Lucro/Prejuízo do exercício

- (-) Participações e contribuições

...

- Pró-Labore

- Comissões, salários, ordenados

- Combustíveis e Lubrificantes

- Encargos Sociais

- Tributos Federais

- Tributos Estaduais

- Tributos Municipais

- Água e Telefone

- Energia Elétrica

- Aluguéis

- Serviços Profissionais

- Seguros

- Fretes e Carretos

- Despesas Financeiras

- Outras Despesas

Registro Tipo 41 – Demonstrativo de créditos acumulados

...

Informe o percentual de crédito do imposto em relação ao total do valor contábil registrado no Livro Registro de Entradas do mês.

Observe o seguinte:

- Os valores registrados sob os CFOPs 1949, 2949 e 3949, quando representarem entradas efetivas de mercadorias que serão comercializadas pelo estabelecimento após industrialização ou não, devem ser incluídos no cálculo deste percentual.

- Os valores correspondentes aos CFOPs contidos em uma tabela do próprio layout registrado no Livro Registro de Entradas serão excluídos do cálculo desse percentual.

...

Produtos com saídas isentas/n.trib.

Informe o valor das aquisições das matérias-primas, material secundário, material de embalagem, material de consumo e bens incorporados ao ativo permanente, empregados em mercadorias ou serviços que tenham sido, no período, objeto de saída isenta ou não tributada para qual haja expressado autorização de manutenção de crédito.

Produtos com saídas diferidas no mês

Informe o valor das aquisições das matérias-primas, material secundário, material de embalagem, material de consumo e bens incorporados ao ativo permanente, empregados em mercadorias ou serviços que tenham sido, no período, objeto de saídas diferidas nas hipóteses dos Artigos 45 e 47, II do RICMS-SC/01.

Saldos Transportados

Difícil de ocorrer, mas não impossível, pois o software validador possui este tratamento.

Uma das regras do software determina que, quando o valor dos lançamentos do registro 41 (Demonstrativo de Créditos Acumulados) possui seu somatório maior que o total do saldo credor da apuração do período, deve-se transportar os valores desse de forma a igualar com o Saldo Credor, observando, nos itens D, E e F da SRF 021/2006 (3.2.9.6), que o contribuinte fica a cargo de determinar qual valor reduzir. Portanto, atente-se a esta regra para o preenchimento dos itens de saldos transportados abaixo: Créditos relativos à exportação, Créditos relativos às saídas isentas e Créditos relativos às saídas diferidas.

Créditos relativos à exportação

Valor a ser transportado para o Registro 30 (Cálculo do imposto a pagar ou saldo credor) - item 160 (Saldo credor transferível relativo à exportação).

Créditos relativos às saídas isentas

Valor a ser transportado para o Registro 30 (Cálculo do imposto a pagar ou saldo credor) - item 170 (Saldo credor transferível relativo às saídas isenta).

Créditos relativos às saídas diferidas

Valor a ser transportado para o Registro 30 (Cálculo do imposto a pagar ou saldo credor) - item 180 (Saldo credor transferível relativo às saídas diferidas).

...

81). |

Registros Tipo 83/93 - Demonstração de resultados

Valores da demonstração de resultados

- Outras Receitas Operacionais

- (+) Receita bruta vendas/serviços

- (-) Devoluções/Abatimentos e impostos

- Lucro/Prejuízo bruto

- (-) Custo da mercadoria vendida

- Lucro/Prejuízo operacional

- (+) Outras receitas operacionais

- (-) Despesas operacionais

- Resultado antes do IR

- (+) Receitas não operacionais

- (-) Despesas não operacionais

- Resultado após o IR

- (-) Provisão para o IR

- Lucro/Prejuízo do exercício

- (-) Participações e contribuições

Registros Tipo 84/94 – Detalhamento das Despesas

Valores da demonstração de resultados:

- Pró-Labore

- Comissões, salários, ordenados

- Combustíveis e Lubrificantes

- Encargos Sociais

- Tributos Federais

- Tributos Estaduais

- Tributos Municipais

- Água e Telefone

- Energia Elétrica

- Aluguéis

- Serviços Profissionais

- Seguros

- Fretes e Carretos

- Despesas Financeiras

- Outras Despesas

Registro Tipo 41 – Demonstrativo de créditos acumulados

% Crédito nas aquisições

Informe o percentual de crédito do imposto em relação ao total do valor contábil registrado no Livro Registro de Entradas do mês.

Observe o seguinte:

- Os valores registrados sob os CFOPs 1949, 2949 e 3949, quando representarem entradas efetivas de mercadorias que serão comercializadas pelo estabelecimento após industrialização ou não, devem ser incluídos no cálculo deste percentual.

- Os valores correspondentes aos CFOPs contidos em uma tabela do próprio layout registrado no Livro Registro de Entradas serão excluídos do cálculo desse percentual.

Produtos exportados no mês

Informe o valor das aquisições das matérias-primas, material secundário, material de embalagem, material de consumo e bens incorporados ao ativo permanente, empregados em mercadorias ou serviços que tenham sido, no período, efetivamente exportados.

Produtos com saídas isentas/n.trib.

Informe o valor das aquisições das matérias-primas, material secundário, material de embalagem, material de consumo e bens incorporados ao ativo permanente, empregados em mercadorias ou serviços que tenham sido, no período, objeto de saída isenta ou não tributada para qual haja expressado autorização de manutenção de crédito.

Produtos com saídas diferidas no mês

Informe o valor das aquisições das matérias-primas, material secundário, material de embalagem, material de consumo e bens incorporados ao ativo permanente, empregados em mercadorias ou serviços que tenham sido, no período, objeto de saídas diferidas nas hipóteses dos Artigos 45 e 47, II do RICMS-SC/01.

Saldos Transportados

Difícil de ocorrer, mas não impossível, pois o software validador possui este tratamento.

Uma das regras do software determina que, quando o valor dos lançamentos do registro 41 (Demonstrativo de Créditos Acumulados) possui seu somatório maior que o total do saldo credor da apuração do período, deve-se transportar os valores desse de forma a igualar com o Saldo Credor, observando, nos itens D, E e F da SRF 021/2006 (3.2.9.6), que o contribuinte fica a cargo de determinar qual valor reduzir. Portanto, atente-se a esta regra para o preenchimento dos itens de saldos transportados abaixo: Créditos relativos à exportação, Créditos relativos às saídas isentas e Créditos relativos às saídas diferidas.

Créditos relativos à exportação

Valor a ser transportado para o Registro 30 (Cálculo do imposto a pagar ou saldo credor) - item 160 (Saldo credor transferível relativo à exportação).

Créditos relativos às saídas isentas

Valor a ser transportado para o Registro 30 (Cálculo do imposto a pagar ou saldo credor) - item 170 (Saldo credor transferível relativo às saídas isenta).

Créditos relativos às saídas diferidas

Valor a ser transportado para o Registro 30 (Cálculo do imposto a pagar ou saldo credor) - item 180 (Saldo credor transferível relativo às saídas diferidas).

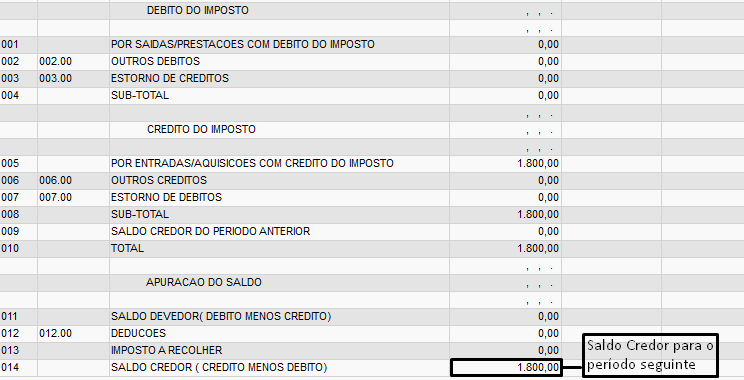

Importante

Essa opção dificilmente é utilizada, porque, até o momento, somente devem existir lançamentos na Apuração de ICMS para os códigos de subitens 41220, 41230 e 41240 quando a apuração resultar em um Saldo Credor antes desses lançamentos. Sendo assim, as somatórias dos campos do Registro 41 (Demonstrativo de Créditos Acumulados) sempre serão menores que o Saldo Credor do Registro 30 (Cálculo do imposto a pagar ou saldo credor) - item 998 (Saldo Credor para o mês seguinte), devido aos lançamentos serem efetuados após haver um saldo credor. Essa consistência é constatada no próprio software validador - DIME.

Saldo Credor Período Anterior

Estes valores somente devem ser informados no assistente da rotina caso a Apuração de ICMS do período tenha Saldo Credor do Período Anterior (subitem 009) com valor. Caso haja, a somatória dos valores distribuídos nas quatro opções desse assistente deve coincidir com o valor transportado na Apuração de ICMS (subitem 009).

- Referente à exportação;

- Referente às saídas isentas;

- Referente às saídas diferidas;

- Referente a outros créditos não transferíveis.

| Aviso | ||

|---|---|---|

| ||

Mais informações e exemplos são encontrados no tópico Informações Úteis - item 15 e também no tópico Complementar – Exemplos de Lançamentos. |

Registro Tipo 44 – Créditos presumidos

Total pago no mês aos empregados

Informe o total consignado em folha relativo à remuneração do trabalho.

Média do exercício anterior

Informe o total consignado em folha relativo à remuneração do trabalho do exercício anterior.

| Aviso | ||

|---|---|---|

| ||

O total pago no mês deve ser sempre maior ou igual à média do exercício anterior. Caso contrário, é apresentado erro no validador. Mais informações e exemplos são encontrados no tópico Informações Úteis - item 18 e também no tópico Complementar – Exemplos de Lançamentos. |

Registro Tipo 45 – Créditos por incentivos fiscais

Valor Recibo

Informe o valor do recibo, conforme estabelecido no Decreto nº. 3.604/98, art. 41, § 2º, inciso III.

Registro Tipo 28 – Bares, restaurantes e similares

Valores para apuração especial de bares, restaurantes e similares

Débito sobre o valor das entradas

Informe o valor resultante da multiplicação do valor das entradas sujeitas a tributação pelo regime de apuração especial pelo percentual de 2,6% definido no RICMS-SC/01, Anexo 2, art. 140, inciso I.

Débito sobre a diferença entre as entradas/saídas

Informe o valor resultante da multiplicação da diferença entre o valor das entradas e saídas sujeitas à tributação pelo regime de apuração especial pelo percentual de 3,6% definido no RICMS-SC/01, Anexo 2, art. 140, inciso II.

Crédito aquisição atacadistas outras UFs

Preencha com o valor do ICMS recolhido no período de referência da declaração ou em período anterior, incidente sobre bens e mercadorias adquiridos diretamente de empresa atacadista, estabelecida em outra Unidade da Federação, quando for passível de crédito nos termos do RICMS-SC/01.

Saldo credor do mês anterior

Valor credor o período anterior.

| Aviso | ||

|---|---|---|

| ||

Mais informações e exemplos são encontrados |

...

- Referente à exportação;

- Referente às saídas isentas;

- Referente às saídas diferidas;

- Referente a outros créditos não transferíveis.

| Aviso | ||

|---|---|---|

| ||

Mais informações e exemplos são encontrados no tópico Informações Úteis - item 15 e também no tópico Complementar – Exemplos de Lançamentos. |

...

| Aviso | ||

|---|---|---|

| ||

O total pago no mês deve ser sempre maior ou igual à média do exercício anterior. Caso contrário, é apresentado erro no validador. Mais informações e exemplos são encontrados no tópico Informações Úteis - item 18 e também no tópico Complementar – Exemplos de Lançamentos. |

Registro Tipo

...

51 – Exclusões do valor adicionado no que se refere às entradas.

| Aviso | ||

|---|---|---|

| ||

Preencha este quadro com os valores que serão excluídos da apuração do valor adicionado, se tiverem sido lançadas em CFOP que caracterize operações com mercadorias ou serviços de competência tributária estadual. |

Prestação de serviço sujeita ao ISS

Valor das entradas sujeitas ao ISS quando não especificados com os CFOPs 1933 e 2933.

25% Transf. Recebidas a preço de venda

Parcela correspondente a 25% do valor da transferência de mercadorias recebidas de estabelecimentos da mesma empresa, quando a remessa for feita por preço de venda a varejo, uniforme em todo país.

Tributo a recuperar incidente na entrada

Valor dos tributos incidentes na entrada (exceto IPI) de matérias-primas e mercadorias, se o estabelecimento for industrial.

IPI relativo à aquisição de matéria-prima

Valor do IPI incidente na entrada de matérias-primas e mercadorias, se o estabelecimento for industrial.

Parcela do ICMS Retido

Valor da parcela do ICMS retido a título de Substituição Tributária.

Subsídios concedidos por órgãos do governo

Valor do subsídio concedido por órgãos do governo na aquisição de mercadorias, matérias-primas e outros insumos aplicados na atividade da empresa

...

Registro Tipo 28 – Bares, restaurantes e similares

...

Débito sobre o valor das entradas

Informe o valor resultante da multiplicação do valor das entradas sujeitas a tributação pelo regime de apuração especial pelo percentual de 2,6% definido no RICMS-SC/01, Anexo 2, art. 140, inciso I.

Débito sobre a diferença entre as entradas/saídas

Informe o valor resultante da multiplicação da diferença entre o valor das entradas e saídas sujeitas à tributação pelo regime de apuração especial pelo percentual de 3,6% definido no RICMS-SC/01, Anexo 2, art. 140, inciso II.

Crédito aquisição atacadistas outras UFs

Preencha com o valor do ICMS recolhido no período de referência da declaração ou em período anterior, incidente sobre bens e mercadorias adquiridos diretamente de empresa atacadista, estabelecida em outra Unidade da Federação, quando for passível de crédito nos termos do RICMS-SC/01.

Saldo credor do mês anterior

Valor credor o período anterior.

...

| title | Importante! |

|---|

...

.

Registro Tipo 51 – Exclusões do valor adicionado no que se refere às

...

saídas

| Aviso | ||

|---|---|---|

| ||

Preencha este quadro com os com os valores que serão excluídos da apuração do valor adicionado, se tiverem sido lançadas em CFOP que caracterize operações com mercadorias ou serviços de competência tributária estadual. |

...

Prestação de serviço sujeita ao ISS

Valor das entradas saídas sujeitas ao ISS quando não especificados especificadas com os CFOPs 1933 5933 e 29336933.

25% Transf. Recebidas a preço de venda

Parcela correspondente a 25% do valor da transferência de mercadorias recebidas de remetidas para estabelecimentos da mesma empresa, quando a remessa for feita por preço de venda a varejo, uniforme em todo país.

Tributo a recuperar incidente na entrada

Valor dos tributos incidentes na entrada (exceto IPI) IPI Incidente

Valor do IPI incidente na entrada de matérias-primas e mercadorias, se o estabelecimento for industrial.

Parcela do ICMS Retido

Valor da parcela do ICMS retido a título de Substituição Tributária.

IPI relativo à aquisição de matéria-prima

Valor do IPI incidente na entrada de matérias-primas e mercadorias, se o estabelecimento for industrial.

Parcela do ICMS Retido

Valor da parcela do ICMS retido a título de Substituição Tributária.

Subsídios concedidos por órgãos do governo

Valor do subsídio concedido por órgãos do governo na aquisição de mercadorias, matérias-primas e outros insumos aplicados na atividade da empresa.

Registro Tipo 51 – Exclusões do valor adicionado no que se refere às saídas

| Aviso | ||

|---|---|---|

| ||

Preencha este quadro com os valores que serão excluídos da apuração do valor adicionado, se tiverem sido lançadas em CFOP que caracterize operações com mercadorias ou serviços de competência tributária estadual. |

Prestação de serviço sujeita ao ISS

Valor das saídas sujeitas ao ISS quando não especificadas com os CFOPs 5933 e 6933.

...

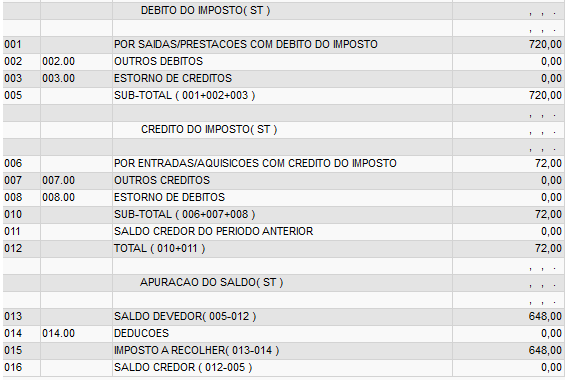

Registro Tipo 32 – Informações sobre Substituição Tributária

Débitos

Informe os valores solicitados referentes aos débitos da apuração de Substituição Tributária do período.

Créditos

Informe os valores solicitados referentes aos créditos da apuração de Substituição Tributária do período.

Decêndios

Informe os valores solicitados referentes aos decêndios ou parcelas de antecipação.

Para a correta geração do Registro tipo 32, é necessário preencher todo o quadro relacionado a DCIP conforme exemplo abaixo:

| Aviso | ||

|---|---|---|

| ||

A partir da competência de 03/2023 foi adicionado uma nova opção na tela para fazer a composição da novo campo 116 do quadro 11 de acordo com a portaria SEF nº 59 de 2023 |

| Aviso | ||

|---|---|---|

| ||

A partir da competência de 05/2024 atendendo a Portaria SC - SEF N° 055/2024, foi implementado na geração da DIMESC no quadro 11 o preenchimento automático na tela do Wizard dos valores relativos aos itens 074 - Outros Débitos e 899 - Débitos Especiais ICMS ST, com base nos movimentos que tiverem código de lançamento preenchido. Conforme manual DIME "Versão 153/12.29 (incorpora Portaria 46/24 e 55/24) (março/2024)", no quadro 11, os campos 010, 020, 030, 040, 050, 060, 065, foram zerados levando em consideração o período de referência: Quadro 12 Tipo 33 Na Portaria SEF N° 055/2024, Quadro 12 cita a não geração no arquivo DIMESC de GUIA GNRE quando possuir classe de vencimento 10022, Código de Receita 1473, Origem 2, do item 3.2.12.6. Para este caso, não serão gerados Registros Tipo 33 - Discriminacao dos pagamentos do Imposto e dos debitos especificos quando existir Guias com classe de vencimento 10022, Código de Receita 1473. |

IPI Incidente

Valor do IPI incidente na entrada de matérias-primas e mercadorias, se o estabelecimento for industrial.

Parcela do ICMS Retido

Valor da parcela do ICMS retido a título de Substituição Tributária.

Registro Tipo 32 – Informações sobre Substituição Tributária

Débitos

Informe os valores solicitados referentes aos débitos da apuração de Substituição Tributária do período.

...

Para a correta geração do Registro tipo 32, é necessário preencher todo o quadro relacionado a DCIP conforme exemplo abaixo:

...

| Aviso | ||

|---|---|---|

| ||

Mais informações e exemplos são encontrados no tópico Complementar – Exemplos de Lançamentos. |

...

Informe o valor do imposto apurado no primeiro decêndio ou a primeira parcela da antecipação recolhida. Este parcela da antecipação recolhida. Este valor será transportado para o item 090 do Registro tipo 30.

Imposto 2º decêndio ou 2ª parc. antecipa.

Informe o valor do imposto apurado no segundo decêndio ou a segunda parcela da antecipação recolhida. Este valor será transportado para o item 100 do Registro tipo 30.

Antecip. Combustíveis Líquidos e Gasosos

Informe o valor da antecipação equivalente a 100% do montante devido no mês anterior. Esse valor será transportado para o item 090 105 do Registro tipo 30.Imposto 2º decêndio ou 2ª parc. antecipa.

Informe o valor do imposto apurado no segundo decêndio ou a segunda parcela da antecipação recolhida. Este valor será transportado para o item 100 do Registro tipo 30.

...

| Aviso | ||

|---|---|---|

| ||

Esse campo será preenchido exclusivamente pelo industrial, distribuidor ou atacadista de gasolina, óleo diesel, álcool carburante ou Gás Liquefeito de Petróleo – GLP. Observação importante para o preenchimento das telas a seguir (90, 91, 92, 93 e 94): Somente deve ser preenchido quando: Encerramento das Atividades Para que os Registros 91, 92 e 93 sejam gerados, o contribuinte deve ter escrita contábil (conforme pergunta do assistente) e preencher as respectivas telas Declaração de Encerramento das Atividades. Quando não se enquadrar nessas características, mantenha as perguntas zeradas no assistente. Para que o Registro 94 seja gerado, o Tipo da Declaração deve ser de Encerramento das Atividades e também quando não apresentar movimentações. |

| Aviso | ||

|---|---|---|

|

Registro tipo 90 – Resumo do livro de inventário e receita bruta

Conforme portaria SEF nº 059 de 09/03/2023 a partir da competência de março de 2023 não deverá ser mais informados os itens 090 ,100 e 105 do Registro tipo 30 que compõe o Quadro 09. |

Registro Tipo 90 – Resumo do livro de inventário e receita bruta

Data de Início do Exercício?

Informe a data do início do exercício a ser encerrado nos registros tipo 90. Essa data é utilizada para o processamento do saldo em estoque no início do período.

Valor do Estoque no Início do Exercício?

Informe o valor em estoque na data de inicio do exercício. Esse valor deve ser informado apenas nos casos em que o controle de estoques não é feito pelo Microsiga Protheus® ou caso não queira que esse valor seja processado automaticamente. Se esse campo estiver com o conteúdo zero, o Sistema efetua o cálculo automaticamente, com base nos fechamentos de estoque.

Data Final Data de Início do Exercício?

Informe a data do início final do exercício a ser encerrado nos registros tipo 90. Essa data é utilizada para o processamento do saldo em estoque no início final do período.

Valor do Estoque no Início Final do Exercício?

Informe o valor em estoque na data de inicio do final do exercício. Esse valor deve ser informado apenas nos casos em que o controle de estoques não é feito pelo Microsiga Protheus® ou caso não queira que esse valor seja processado automaticamente. Se esse campo estiver com o conteúdo zero, o Sistema efetua o cálculo automaticamente, com base nos fechamentos de estoque.

Data Final do Exercício?

Informe a data do final do exercício a ser encerrado nos registros tipo 90. Essa data é utilizada para o processamento do saldo em estoque no final do período.

Valor do Estoque no Final do Exercício?

Informe o valor em estoque na data do final do exercício. Esse valor deve ser informado apenas nos casos em que o controle de estoques não é feito pelo Microsiga Protheus® ou caso não queira que esse valor seja processado automaticamente. Se esse campo estiver com o conteúdo zero, o Sistema efetua o cálculo automaticamente, com base nos fechamentos de estoque.

Receita Bruta de Vendas/Serviços?

Informe o valor da receita bruta de vendas/serviços anual do estabelecimento contribuinte. A empresa que possuir escrita contábil não deve informar esse item.

...

base nos fechamentos de estoque.

Receita Bruta de Vendas/Serviços?

Informe o valor da receita bruta de vendas/serviços anual do estabelecimento contribuinte. A empresa que possuir escrita contábil não deve informar esse item.

Registro Tipo 91 – Ativo

Neste assistente, devem ser informados os valores a serem totalizados na conta de Ativo:

- Circulante

- Disponibilidades

- Contas a receber do Circulante

- Estoques de mercadorias e matéria-prima

- Outros estoques

Outras contas do ativo circulante

Aviso title Importante! Os valores do Circulante (Quadro 91 e 92) devem coincidir entre as contas do Ativo (Quadro 91) e as contas do Passivo (Quadro 2).

- Realizável a longo prazo

- Contas a receber do realizável

Outras contas do realizável

Aviso title Importante! Os valores do Realizável a Longo Prazo (Quadro 91) e Exigível a Longo Prazo (Quadro 92), devem coincidir entre as contas do Ativo (Quadro 91) e as contas do Passivo (Quadro 92).

- Permanente

- Investimentos

- Imobilizado (Líquido)

- Diferido

Intangível

Aviso title Importante! Os valores do Permanente (Quadro 91) e Resultados de Exercícios Futuros+Patrimônio Líquido (Quadro 92) devem coincidir entre as contas do Passivo e as contas do Ativo (Quadro 91).

Registro Tipo 92 – Passivo

Neste assistente, devem ser informados os valores a serem totalizados na conta de AtivoPassivo:

- Circulante

- Fornecedores

- Empréstimos e financiamentos

- Disponibilidades

- Contas a receber do Circulante

- Estoques de mercadorias e matéria-prima

- Outros estoques

Outras contas do ativo passivo circulante

Aviso title Importante! Os valores do Circulante (Quadro 91 e 92) devem coincidir entre as contas do Ativo (Quadro 91) e as contas do Passivo (Quadro 2).

- Realizável Exigível a longo Longo prazo

- Contas a receber do realizável

Outras contas do realizávelExigível a longo prazo

Aviso title Importante! Os valores do Realizável do Realizável a Longo Prazo (Quadro 91) e Exigível a Longo Prazo (Quadro 92), devem coincidir entre as contas do Ativo (Quadro 91) e as contas do Passivo (Quadro 92).

- PermanenteResultados de Exercícios futuros

- Resultados de exercícios futuros

- Patrimônio Líquido

- Capital social

- Outras contas do Patrimônio Líquido

Outras contas de Patrimônio Líquido (valor negativo)

- Investimentos

- Imobilizado (Líquido)

- Diferido

Intangível

Aviso title Importante! Os valores do Permanente (Quadro 91) e Resultados de Exercícios Futuros + Patrimônio Líquido (Quadro 92) devem coincidir entre as contas do Passivo e as contas do Ativo (Quadro 91).

Registro Tipo 92 – Passivo

...

- Circulante

- Fornecedores

- Empréstimos e financiamentos

Outras contas do passivo circulante

Aviso title Importante! Os valores do Circulante (Quadro 91 e 92) devem coincidir entre as contas do Ativo (Quadro 91) e as contas do Passivo (Quadro 2).

- Exigível a Longo prazo

Exigível a longo prazo

Aviso title Importante! Os valores do Realizável a Longo Prazo (Quadro 91) e Exigível a Longo Prazo (Quadro 92), devem coincidir entre as contas do Ativo (Quadro 91) e as contas do Passivo (Quadro 92).

- Resultados de Exercícios futuros

- Resultados de exercícios futuros

- Patrimônio Líquido

- Capital social

- Outras contas do Patrimônio Líquido

Outras contas de Patrimônio Líquido (valor negativo)

Aviso title Importante! Os valores do Permanente (Quadro 91) e Resultados de Exercícios Futuros + Patrimônio Líquido (Quadro 92) devem coincidir entre as contas do Passivo e as contas do Ativo (Quadro 91).

O fechamento das contas de ativo e passivo deve estar coerente, ou seja, com o mesmo valor. Caso contrário, o arquivo apresentará inconsistência na validação.

Registro Tipo 93 – Demonstração de resultados

...

- (+) Receita bruta vendas/serviços

- (-) Devoluções/Abatimentos e impostos

- Lucro/Prejuízo bruto

- (-) Custo da mercadoria vendida

- Lucro/Prejuízo operacional

- (+) Outras receitas operacionais

- (-) Despesas operacionais

- Resultado antes do IR

- (+) Receitas não operacionais

- (-) Despesas não operacionais

- Resultado após o IR

- (-) Provisão para o IR

- Lucro/Prejuízo do exercício

- (-) Participações e contribuições

Registro Tipo 94 – Detalhamento das despesas

...

O fechamento das contas de ativo e passivo deve estar coerente, ou seja, com o mesmo valor. Caso contrário, o arquivo apresentará inconsistência na validação.

Registro Tipo 93 – Demonstração de resultados

Valores da demonstração de resultados:

- Outras Receitas Operacionais

- (+) Receita bruta vendas/serviços

- (-) Devoluções/Abatimentos e impostos

- Lucro/Prejuízo bruto

- (-) Custo da mercadoria vendida

- Lucro/Prejuízo operacional

- (+) Outras receitas operacionais

- (-) Despesas operacionais

- Resultado antes do IR

- (+) Receitas não operacionais

- (-) Despesas não operacionais

- Resultado após o IR

- (-) Provisão para o IR

- Lucro/Prejuízo do exercício

- (-) Participações e contribuições

Registro Tipo 94 – Detalhamento das despesas

Estes registros devem ser preenchidos com os valores detalhados relativos às despesas do exercício anterior ou quando se trata de uma DIME de encerramento de uma empresa que não teve movimentos.

Registro Tipo 46 (Créditos por regimes e autorizações especiais), relativo ao Crédito informado no DCIP

Escolha “Sim” para que a rotina, ao iniciar o processamento, abra uma tela onde serão inseridos os valores informados na DCIP com os respectivos protocolos.

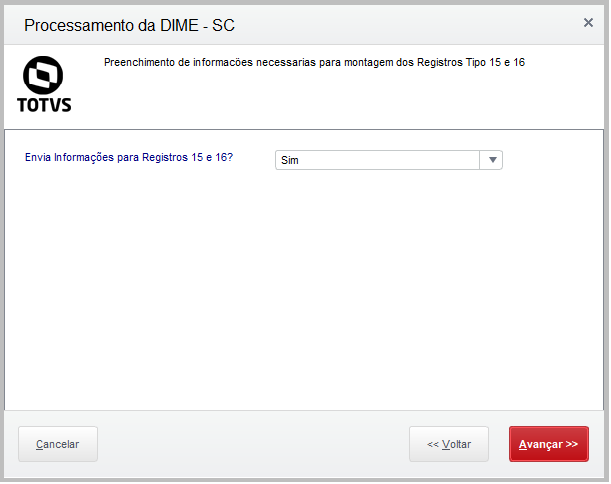

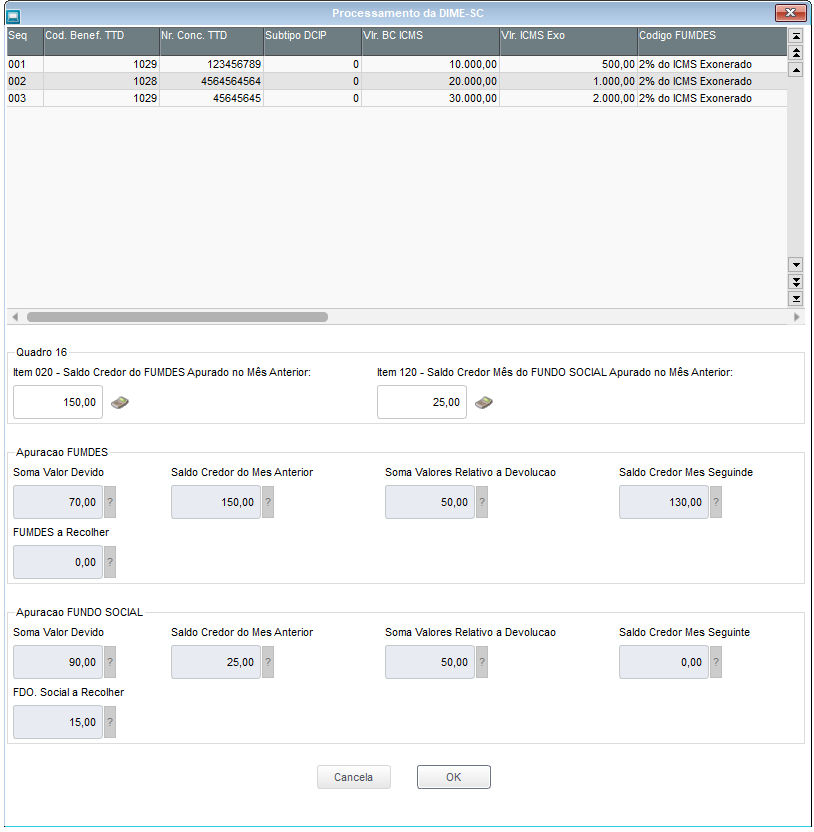

Registros Tipo 15/16 – Demonstrativo dos Valores Devidos aos Fundos como Contrapartida pela Utilização de Benefício Fiscal e Demonstrativo da Apuração de Valores Devidos ou Saldo Credor de Fundos

Selecionar a opção: Sim

Realizar o Preenchimento das Informações referentes ao Quadro 15 e 16:

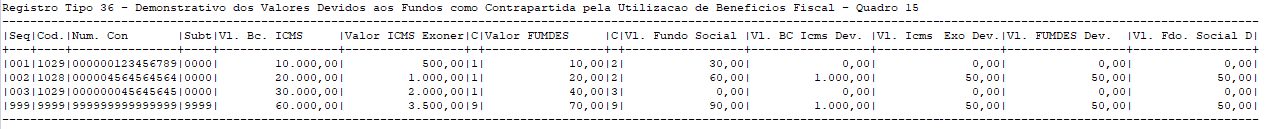

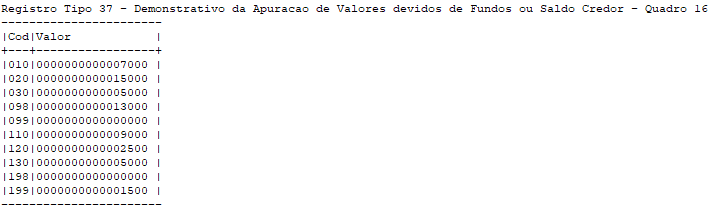

Após a geração da DIME, serão geradas as informações no Relatório de Conferência no MATA950:

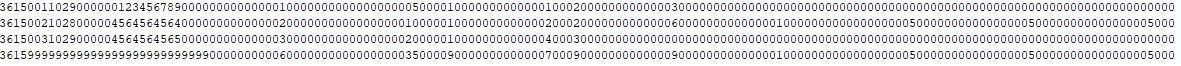

Arquivo Dime.txt

Registros Tipo 85/95 – Discriminação das Contribuições ao FIA e FEI Devidas no Exercício Anterior

Valores referentes ao Registro 85:

- 501 - Valor do IRPJ devido no exercício anterior

- 511 - Contribuição para o FIA por meio de DARE destinado ao Fundo Estadual

- 512 - Transferência ou contribuição para o FIA direcionados a Fundos Municipais

- 519 - Total das contribuições ou transferências ao FIA

- 521 - Contribuição para o FEI por meio de DARE destinado ao Fundo Estadual

- 522 - Transferência ou contribuição para o FEI direcionados a Fundos Municipais

- 529 - Total das contribuições ou transferências ao FEI

Exemplo de Geração do Registro 85:

Após a geração da DIME, serão geradas as informações no Relatório de Conferência no MATA950:

Arquivo Dime.txt

...

Escolha “Sim” para que a rotina, ao iniciar o processamento, abra uma tela onde serão inseridos os valores informados na DCIP com os respectivos protocolos.

Registro Tipo 35 - Preenchimento de informações necessárias para montagem do Registro Tipo 35

...

Código Apuração | Item | Descrição |

25020 | 020 | Débito por diferencial de alíquota do ativo permanente |

25030 | 030 | Débito por diferencial de alíquota do material de uso e consumo |

25040 | 040 | Débitos de maquinas/equipamentos importados para ativo permanente |

25045 | 045 | Débito da Diferença de Alíquota de Operação ou Prestação a Consumidor Final de Outro Estado - EC87 |

25060 | 060 | Outros estornos |

25065 | 065 | Estorno de Crédito da Entrada em Decorrência da Utilização de Crédito Presumido |

25070 | 070 | Outros Débitos |

| Aviso | ||

|---|---|---|

| ||

Conforme portaria SEF nº 059 de 09/03/2023 a partir da competência de março de 2023 não deverá ser mais informado o item 045 do Registro tipo 25 que compõe o Quadro 04. Também não deverá ser apresentado mais o Quadro 13, na qual foi revogado pela portariaEm caso de divergências de valores , verifique na apuração DIFAL se foi efetuado a devida dedução do débito. |

Registro tipo 26 – Resumo da apuração dos créditos

Tem como base as informações contidas na apuração do ICMS do período.

A partir da referência maio de 2009 (entrega até 10/06/09) foram feitas adequações relacionadas às novas validações da DIME e DCIP. O validador da DIME passou a criticar alguns CFOPs, visto que não dão direito ao crédito pelas entradas (movimentações de imobilizado, material de uso e consumo, etc.) para os quais ou não é permitido crédito ou existe campo específico para ser lançado, em Outros créditos ou na DCIP, por exemplo.

Para as seguintes operações não é permitida a escrituração do crédito do ICMS no livro registro de entradas:

I - Créditos e ressarcimentos de ICMS (exemplo: 1.601, 1.602, 1.603, 1.605, 2.603);

II - Operações com bens de ativo imobilizado (exemplo: 1.406, 1.551, 1.552, 1.553, 1.554, 1.555, 1.604, 2.406, 2.551, 2.552, 2.553, 2.554, 2.555, 3.551, 3.553);

III - Entradas ou aquisições de serviços do exterior (exemplo: 3.101, 3.102, 3.126, 3.127, 3.201, 3.202, 3.205, 3.206, 3.207, 3.211, 3.251, 3.301, 3.351, 3.352, 3.353, 3.354, 3.355, 3.356, 3.556, 3.651, 3.652, 3.653, 3.949);

IV - Operações com material para uso ou consumo (exemplo: 1.407, 1.556, 1.557, 2.407, 2.556, 2.557).

No item Crítica de CFOP no Validador da DIME e Controle na DCIP do Crédito por Pagamento Antecipado, disponibilizado pelo site da Sefaz-SC, estão relacionados todos os CFOPs de cada uma das operações anteriores.

Portanto, não é permitido que notas fiscais com os CFOPs relacionados tenham em sua escrituração valor de ICMS a creditar. Esses documentos não podem ser lançados com escrituração na coluna Tributados do Livro Fiscal.

Caso algum documento seja lançado com algum desses CFOPs e com valor de crédito de ICMS, a seguinte rejeição será apresentada: Registro 26 Item 020 - Valor do item não pode ser maior que o item 030 do quadro 03 deduzidos os eventuais créditosCFOPs e com valor de crédito de ICMS, a seguinte rejeição será apresentada: Registro 26 Item 020 - Valor do item não pode ser maior que o item 030 do quadro 03 deduzidos os eventuais créditos.

| Aviso | ||

|---|---|---|

| ||

Conforme portaria SEF nº 059 de 09/03/2023 a partir da competência de março de 2023 não deverá ser mais informado os itens abaixo do Registro tipo 26 que compõe o Quadro 05: 030- Crédito de ativo Permanente 040- Crédito por diferencial de alíquota material de uso/consumo 045- Crédito da Diferença de Alíquota de Operação ou Prestação a consumidor final de outro estado - EC87 050- Crédito de Icms retido por substituição tributaria. |

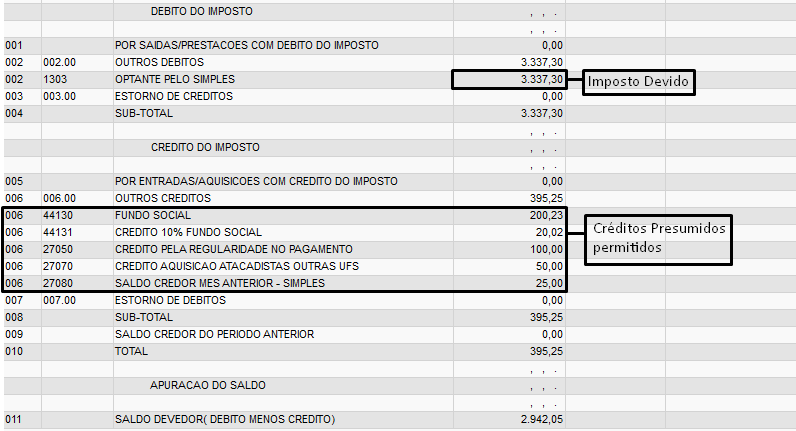

Registro tipo 27 – Apuração para empresas no regime simples

Tem como base as informações da apuração para o Simples SC (P9AUTOTEXT.SC).

...

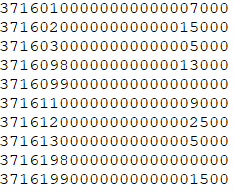

- Incluída a geração do item 115 (Ressarcimento de ICMS substituição tributária acobertado por NF-e). A rotina irá buscar esse valor através do crédito apurado na rotina de apuração de icms inserido com código de lançamento SC020061(Restituição e ressarcimento de ICMS) e com o código do processo referenciado. Abaixo está a lista dos códigos de receita que são selecionados:

...

- lista dos códigos de receita que são selecionados:

- 1603-Ressarcimento de ICMS retido por substituição tributária

| Aviso | ||

|---|---|---|

| ||

Conforme portaria SEF nº 059 de 09/03/2023 a partir da competência de março de 2023 não deverá ser mais informado o item 155 (Antecipações Combustíveis líquidos e gasosos) do registro tipo 32 que compõe o Quadro 11. Na competência de março de 2023 foi acrescido o item 116 - Devolução de mercadorias e desfazimento de venda, na qual deverá ser lançamento manualmente na tela abaixo da geração da DIME: |

Registro tipo 33 – Discriminação dos pagamentos do imposto e dos débitos específicos

Tem como base as informações do período nas guias de recolhimento (tabela SF6).

Referente a geração dos registros sobre o Fundo Social e FUMDES, as informações deverão ser inseridas por meio do assistente, preenchido no momento de geração do meio magnético, após ter marcado como SIM a opção de gerar os Registros tipo 15/16:

Relatório de Conferência MATA950:

Arquivo Dime.txt:

Registro tipo 34 – Informações Sobre Diferença De Alíquota De Operação Interestadual a Consumidor - DIFAL

Tem como base as informações contidas na apuração do ICMS do período referentes as Informações Sobre Diferença De Alíquota De Operação Interestadual a Consumidor - DIFAL disponíveis na pasta "DIFAL/FECP"..

| Aviso | ||

|---|---|---|

| ||

Conforme portaria SEF nº 059 de 09/03/2023 a partir da competência de março de 2023 não deverá ser mais informado o registro do tipo 34 que compõe o Quadro 13 |

Registro Tipo 35 - Demonstrativo da Apuração do Imposto Devido Pela Apropriação de Crédito Presumido em Substituição aos Créditos Pelas Entradas (DAICP)

Informações obtidas por meio da inclusão de determinados códigos na Apuração de ICMS (Mais detalhes no tópico Informações Úteis) e de informações apresentadas no assistente da rotina.

Registro Tipo 36 - Demonstrativo dos Valores Devidos aos Fundos como Contrapartida pela Utilização de Benefício Fiscal

Informações obtidas por meio do assistente, preenchido no momento de geração do meio magnético.

Registro Tipo 37 - Demonstrativo da Apuração de Valores Devidos ou Saldo Credor de Fundos

Informações obtidas por meio do assistente, preenchido no momento de geração do meio magnético.

Registro tipo 41 – Demonstrativo de créditos acumulados

Informações obtidas por meio da inclusão de determinados códigos na Apuração de ICMS (Mais detalhes no tópico Informações Úteis) e de informações apresentadas no assistente da rotina.

...

Registro tipo 84 – Detalhamento das despesas (anual)

Informações obtidas por meio do assistente, preenchido no momento de geração do meio magnético.

Registro tipo 85 – Discriminação das Contribuições ao FIA e FEI Devidas no Exercício Anterior

Informações obtidas por meio do assistente, preenchido no momento de geração do meio magnético.

Registro tipo 90 – Resumo do livro registro inventário receita bruta (encerramento)

Informações obtidas por meio do assistente, preenchido no momento de geração do meio magnético.

Para este registro é necessário efetuar o fechamento do estoque no período de entrega da Declaração de Encerramento. Por exemplo: se a declaração for entregue em 31/04, este fechamento deve ser na mesma data.

...

- É necessário efetuar a Apuração do ICMS antes da execução dessa rotina, pois algumas informações são obtidas por meio desse procedimento. Se a apuração efetuada for decendial, essa rotina também deve ser decendial. Da mesma forma, se a apuração for mensal, essa rotina também deve ser mensal. Caso a declaração seja consolidada e o estabelecimento que está efetuando a apuração seja o estabelecimento consolidador, é necessário efetuar a Apuração do ICMS (MATA953) de forma consolidada, incluindo as filiais que devem ser processadas e excluindo as filiais que não estejam estabelecidas na mesma Unidade de Federação da matriz. Após o processamento da Apuração do ICMS, para que seja processada mais de uma filial na geração da DIME, a pergunta Apuração Consolidada? deve estar preenchida com o conteúdo: É estabelecimento consolidador e informada qual faixa de filiais deve ser analisada. Lembramos que apenas as filiais que estejam estabelecidas no mesmo estado da matriz são processadas.

Exemplo: O estabelecimento consolidador, matriz, está estabelecido em Santa Catarina. Neste caso, apenas as filiais em que a UF seja SC serão processadas. Em um mesmo período, não podem existir apurações decendiais e mensais ao mesmo tempo. - A apuração deve ser efetuada sempre com a data base do Sistema dentro do período apurado.

- O período da Apuração de ICMS na forma decendial, deve ser, na primeira execução, Período 1 e 2 e, na segunda execução, Período 3. Isso ocorre devido ao fato de que, para alguns estados como SC, a apuração decendial deve ser efetuada desta forma, pois compreende somente dois períodos (1-20 e 21-30) e não três como estamos acostumados a ver (1-10, 11-20 e 21-30). Para mais informações, verifique, a seguir, o tópico 9.

- Deve ser gerada a GNRE (Guia Nacional de Recolhimento) para contemplar o registro 33 na respectiva apuração

- Caso as GNREs de Débitos Específicos (Registro 31) devam ser apresentadas em conta gráfica, é necessário inserilas na Apuração de ICMS por meio de códigos de subitens e, também, alimentar os campos GNRE e Classe de Vencimento. Caso contrário, pode ser utilizada somente a tela do assistente da rotina. Verifique lançamentos a seguir, no tópico 14.

- Para o transporte dos municípios requeridos nos Registros Tipo 47 e 48, é utilizado o campo A1_COD_MUN para o Cadastro de Cliente (SA1) e A2_COD_MUN para o Cadastro de Fornecedores (SA2).

- Arquivo de LOG da DIME: É gerado no mesmo diretório do meio magnético a ser validado no software DIME, o arquivo logdime.txt, contendo algumas informações básicas de inconsistências que podem causar erros no momento da validação no software da SEF-SC. Observação: Vale lembrar que esse arquivo, em hipótese alguma, substitui a validação do software DIME disponibilizado pela SEF-SC. Ele apenas funciona como um meio para identificar inconsistências rotineiras e básicas na geração do meio magnético e auxiliar em possíveis soluções.

- As apurações decendiais devem seguir o RICMS/SC-01, art. 53 § 3º e 5º, que estabelece o período em de 1 a 20 e de 21 a 30, ou seja, 2 decêndios. No Sistema há opções para atender a esse artigo na pergunta da própria Apuração de ICMS (MATA953). Veja a tela exemplo a seguir: Em que: 1º e 2º Período: Identifica os dias compreendidos no intervalo de 1 a 20. 3º: Identifica os dias compreendidos no intervalo de 21 a 30.

- Para a geração de algumas das informações requeridas no Registro Tipo 25 (Resumo da Apuração dos Débitos), é necessário incluir alguns códigos manualmente para alguns itens, conforme segue:

Em Outros Débitos:

25020 - Débito por diferencial de alíquota de ativo permanente;

25030 - Débito por diferencial de alíquota de material de uso e consumo;

25040 - Débito de máquinas/equipamentos importados para ativo permanente.

Em Estorno de Créditos:

25060 - Outros estornos. Para a geração de algumas das informações requeridas no Registro Tipo 26 (Resumo da Apuração dos Créditos), é necessário incluir alguns códigos manualmente para alguns itens, conforme segue:

Em Outros Créditos:

26030 - Crédito de ativo permanente.

26040 - Crédito por diferencial de alíquota de material de uso e consumo.

26050 - Crédito de ICMS retido por substituição tributária.

26100 - Crédito relativo a operações de importação.

26110 - Crédito relativo à aquisição de atacadistas de outras UFs.

26120 - Créditos por responsabilidades tributárias.

26130 - Outros pagamentos devidos por ocasião do fato gerador.

26140 - Total de créditos por regime especial.

26150 - Restituição de ICMS.Aviso title Observação O código de subitem 26140 deve ter, nas 15 posições iniciais de sua descrição, o número de identificação do regime especial. Esse número alimenta automaticamente o registro 46 (Créditos por regimes e autorizações especiais). Esse item deve ser informado apenas para preenchimento automático do registro 46, pois o registro 26 item 140 não deve ser preenchido a partir do período de referência abril de 2008.

Exemplo:

No exemplo acima, observe que é possível inserir mais de um protocolo para o mesmo período; basta contemplar um sequencial ao final do código de subitem, como é o registro 26140, que possui 1 e 2 ao seu final.Para a geração de algumas das informações requeridas no Registro tipo 27 (Apuração para empresas no Regime Simples – Santa Catarina), é necessário incluir códigos manualmente, para alguns itens, conforme segue:

Em Outros Créditos:

27050 - Crédito pela Regularidade no Pagamento.

27070 - Crédito na aquisição de Atacadistas de Outras Unidades de Federação.

27080 - Saldo Credor do Período Anterior – Simples.Para a geração das informações no Registro Tipo 30 (Cálculo do imposto a pagar ou saldo credor), é necessário que a Apuração de ICMS possua alguns lançamentos com códigos específicos na parte de débito do imposto e/ou crédito do imposto, conforme segue:

Em Outros Débitos:

30011 - Complemento de débitos por mudança de regime de apuração.

30020 - Saldos devedores recebidos de estabelecimentos consolidados.

30150 - Saldo credor transferido ao estabelecimento consolidador.

Em Outros Créditos:

30060 - Saldos credores recebidos de estabelecimentos consolidados.

30130 - Saldo devedor transferido ao estabelecimento consolidador.

Créditos permitidos para compensar

30038 - Segregação de outros créditos permitidos para compensar com o débito pela utilização do crédito presumido

O Anexo I da Portaria SEF nº 256 de 21/12/04, com atualização em 12/06/2009, estipulou quais os códigos de receita e classes de vencimento devem ser utilizadas na geração das guias de recolhimento do Imposto a Pagar ou Saldo Credor. É importante consultar esse anexo para identificar quais códigos e quais classes são permitidas no último validador da DIME. Observação: Esses itens somente devem ser utilizados quando o estabelecimento for Consolidador, definido por meio do item Apuração Consolidada no assistente da rotina.Para a geração das informações no Registro Tipo 46 (Créditos por regimes e autorizações especiais), relativo ao Crédito informado no DCIP, é necessário preencher as informações. É possível que exista mais de um protocolo para o mesmo período, por isso foram criados oito campos, para informar o número do protocolo e o respectivo valor. O protocolo é o número da AUC-DCIP gerado pela SEFAZ. A soma dos créditos será aglutinada no registro 30, item 075.

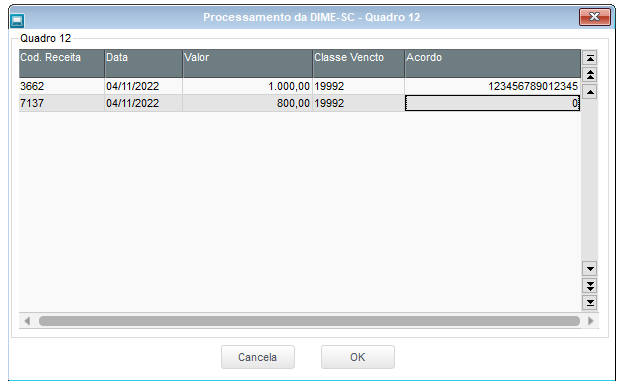

Caso não exista a necessidade de que as informações do Registro Tipo 31 (Débitos Específicos) sejam exibidas em conta gráfica, pode ser utilizada somente a tela de assistente da rotina, em que são lançados os devidos valores e referenciadas as GNREs envolvidas. Observação: Estes lançamentos devem estar relacionados às GNREs e Classes de Vencimento na própria Apuração de ICMS (conforme tela a seguir). Desta forma, as GNREs específicas para esse registro são geradas automaticamente.

- Para a geração das informações no Registro Tipo 41 (Demonstrativo de Créditos Acumulados), é necessário que a Apuração de ICMS possua alguns lançamentos com códigos específicos na parte de crédito do imposto, conforme segue:

Estorno de Débitos:

41220 - Estorno de débito por transferência de créditos relativos a exportações;

41230 - Estorno de débito por transferência de créditos relativos a saídas isentas;

41240 - Estorno de débito por transferência de créditos relativos a saídas diferidas.

Observação:

Os códigos de subitem 41220, 41230 e 41240 devem ter, nas 15 posições iniciais de sua descrição, o número de identificação do regime especial. Desta forma, o registro 46 (Créditos por regimes e autorizações especiais) é alimentado automaticamente.

Exemplo:

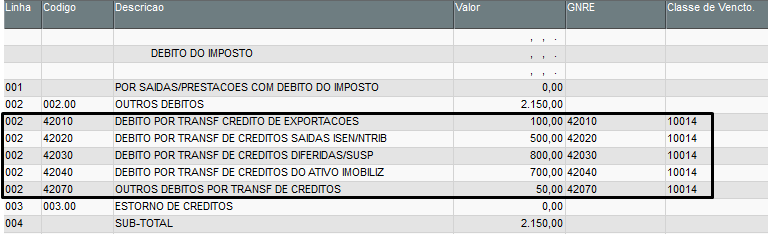

Neste exemplo, observe que é possível inserir mais de um protocolo para o mesmo período; basta contemplar um sequencial ao final do código de subitem, como é o caso do registro 41220, que possui 1 e 2 ao seu final. Caso não haja a necessidade de mais de um código, pode-se utilizar o número sem sequencial, como o 41230 e 41240 do exemplo acima. - Para a geração das informações no Registro Tipo 42 (Débito por Transferência de Créditos Acumulados), é necessário que a Apuração de ICMS possua alguns lançamentos com códigos específicos na parte de débito do imposto, conforme segue:

Outros Débitos:

42010 - Débito por transferência de créditos acumulados relativos à exportação;

42020 - Débito por transferência de créditos acumulados relativos a saídas isentas ou não tributadas;

42030 - Débito por transferência de créditos acumulados relativos a saídas diferidas ou com suspensão do imposto;

42040 - Débito por transferência de bens do ativo permanente para outros estabelecimentos da mesma empresa;

42070 - Outros débitos por transferência de créditos.

Observação:

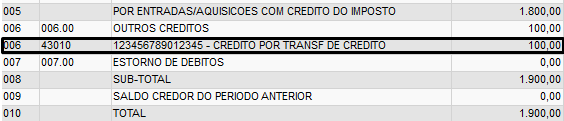

Para que esses códigos de subitens sejam tratados corretamente na geração do meio magnético, a pergunta Transf. Crédito Período deve estar configurada com conteúdo diferente de Não transferiu nem recebeu créditos. Caso seja necessário distinguir em conta gráfica cada um dos tipos de lançamentos de débitos por transferências de créditos, é necessário lançar cada uma das GNREs na apuração do ICMS, conforme o exemplo anterior. - Para a geração das informações no Registro Tipo 43 (Créditos Recebidos por Transferência), é necessário que a Apuração de ICMS possua alguns lançamentos com códigos específicos na parte de crédito do imposto, conforme segue:

Outros Créditos:

43010 - Crédito por transferência de créditos acumulados;

43020 - Créditos por transferência de bens do ativo permanente de outro estabelecimento da mesma empresa.

43050 - Outros créditos por transferência de créditos.

Observação:

Para que esses códigos de subitens sejam tratados corretamente na geração do meio magnético, a pergunta Transf. Crédito Período deve estar configurada com conteúdo igual a Recebeu Créditos. O código de subitem 43010 dever ter, nas 15 posições iniciais de sua descrição, o número de identificação do regime especial. Desta forma, o registro 46 (Créditos por regimes e autorizações especiais) será alimentado automaticamente.

Exemplo:

Nesse exemplo, observe que é possível inserir mais de um protocolo para o mesmo período; basta contemplar um sequencial ao final do código de subitem, como é o caso do registro 43010, que possui 1 e 2 ao seu final.

Observação:

A partir da referência abril de 2008, o valor do item Crédito por transferência de créditos Acumulados deixa de ser gerado no Quadro 43 e passa para o Quadro 09, item 070. Desta forma, ao invés do código 43010, deve ser utilizado o código 09070, continuando a seguir as orientações supracitadas. - Para a geração das informações no Registro Tipo 44 (Créditos Presumidos), é necessário que a Apuração de ICMS possua alguns lançamentos com códigos específicos na parte de crédito do imposto, conforme segue:

Outros Créditos:

44040 - Crédito Presumido - Incentivo à geração de emprego.

44050 - Crédito Presumido de estabelecimento abatedor de aves (5%).

44060 - Crédito Presumido de estabelecimento abatedor de aves (4%).

44070 - Crédito Presumido de estabelecimento abatedor de aves (3%).

44080 - Crédito Presumido de estabelecimento abatedor de suínos (6%).

44090 - Crédito Presumido de estabelecimento abatedor de suínos (5%).

44100 - Crédito Presumido de estabelecimento abatedor de suínos (4%).

44120 - Crédito presumido pela aquisição de ECF.

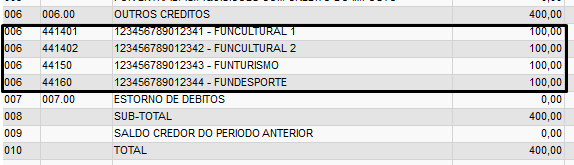

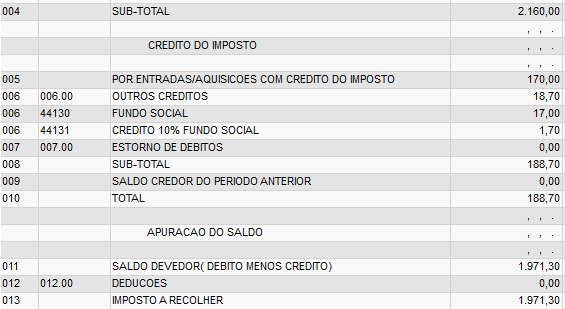

44130 - Contribuição ao FUNDOSOCIAL (Cálculo automático pelo P9AUTOTEXT.SC).

44140 - Aplicação no FUNCULTURAL.

44150 - Aplicação no FUNTURISMO.

44160 - Aplicação no FUNDESPORTE.

44131 - Crédito pela contribuição ao FUNDOSOCIAL (Cálculo automático pelo P9AUTOTEXT.SC).

44190 - Outros créditos presumidos.

Observação:

Os códigos de subitem 44140, 44150 e 44160 devem ter, nas 15 posições iniciais de sua descrição, o número de identificação do regime especial. Desta forma, o registro 46 (Créditos por regimes e autorizações especiais) é alimentado automaticamente.

Exemplo:

Neste exemplo, observe que é possível inserir mais de um protocolo para o mesmo período; basta contemplar um sequencial ao final do código de subitem, como é o caso do registro 44140, que possui 1 e 2 ao seu final. Caso não haja a necessidade de mais de um protocolo, pode-se utilizar o número sem seqüencialsequencial, como o 44150 e 44160 do exemplo acima.

Para a geração de doação ao Fundo Social, no Campo Outros Créditos da DIME, verifique a criação e o correto preenchimento do parâmetro MV_FUNDSOC, detalhado no tópico Procedimentos para implementação. - Para a geração das informações no Registro Tipo 35 , é necessário que a Apuração de ICMS possua alguns lançamentos com códigos específicos na parte de crédito do imposto, conforme segue:

Débitos especiais.

30037 - Crédito decorrente do Pagamento Antecipado do ICMS Devido na Saída Subsequente à Importação, com Utilização de Crédito Presumido.

...

Exemplo de lançamentos para o Registro 27 (Apuração para empresas no Regime Simples – Santa Catarina)

Neste exemplo de Apuração de ICMS, observe que o contribuinte está enquadrado no Regime Simples, em que o parâmetro MV_GIASC01 está configurado com os CFOPs que indicam as movimentações que compõem a receita tributável e, consequentemente, o imposto devido. As empresas optantes pelo Simples em Santa Catarina têm o direito ao crédito de determinados valores como: Contribuição para o Fundo Social, Crédito pela Regularidade no Pagamento, Crédito na Aquisição de Atacadistas de outras Unidades de Federação e Saldo Credores anteriores para o Simples.

Observe que dois códigos de subitens (44130 e 44131) são apresentados automaticamente, de acordo com o P9AUTOTEXT.SC (localizado no diretório SIGAADV ou SYSTEM) e parâmetro MV_FUNDSOC, compondo o cálculo de Outros Créditos. Já os demais créditos permitidos devem ser lançados manualmente na apuração e transportados para a DIME.

Após realizar a Apuração de ICMS do período, execute a rotina Instruções Normativas (DIME), atente para a tela do assistente da rotina e preencha as informações requeridas:

...

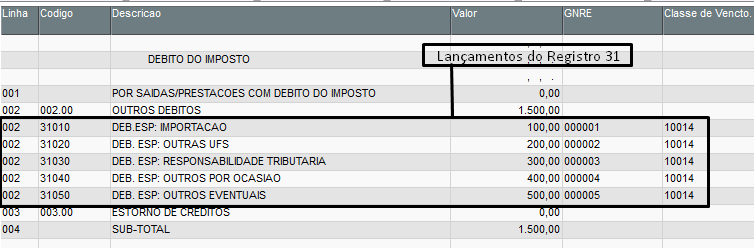

Exemplo de lançamentos para o Registro 31 (Débitos específicos):

Ao observar a Apuração de ICMS acima, note que não há nenhum saldo credor ou devedor.

Observação:

Caso necessite demonstrar em conta gráfica os lançamentos do registro 31 (Débitos específicos), informe os códigos de subitens 31010, 31020, 31030, 31040 e 31050, apontando os campos de GNRE e Classe de Vencimento. Confirme a Apuração de ICMS, gerando as devidas GNREs para os tais débitos. Caso não exista a necessidade de demonstrar em conta gráfica os lançamentos do registro 31 (Débitos Específicos), informe-os somente no assistente da rotina.

...

Movimentações com Saídas de Documentos Fiscais

Apuração de ICMS/ST padrão do Sistema

...

Exemplo de lançamentos para o Registro 41 (Demonstrativo de créditos acumulados):

Observe que a Apuração de ICMS acima possui um saldo credor ao final do período. Sendo assim, os lançamentos do Registro 41, no assistente, podem ser considerados, conforme tela a seguir:

...

Exemplo de lançamentos para o Registro 43 (Créditos Recebidos por Transferência):

Basta fazer o lançamento na Apuração de ICMS e, ao executar a DIME, selecione a opção Recebeu Créditos no assistente da rotina.

Exemplo de lançamentos para o Registro 44 (Créditos presumidos):

Ao observar a Apuração de ICMS acima, é possível identificar que dois códigos de subitens (44130 e 44131) são apresentados automaticamente, de acordo com o P9AUTOTEXT.SC (localizado no diretório SIGAADV ou SYSTEM), compondo o cálculo de Outros Créditos. Esses valores devem compor o valor de Outros Créditos lançados em conta gráfica. Já os informados na tela do assistente, em Informações necessárias para o registro tipo 44, são meramente informativos.

Observação:

As 15 primeiras posições da descrição devem conter o número de autorização disponibilizado pelo fisco. O demonstrado no exemplo acima é somente para ilustração. Lançamentos manuais do Registro 44. Os valores dos lançamentos manuais acima (códigos de subitens 44140, 44150 e 44160) não devem ser superiores a 5% do valor total das saídas. Após os lançamentos manuais dos itens 44140, 44150 e 44160 para registro 44 (Crédito Presumido) e confirmação da Apuração de ICMS, gerando a devida GNRE com o valor do imposto a recolher, basta gerar a Inst. Normativa para a DIME.

...

9 | CÁLCULO DO IMPOSTO A PAGAR OU SALDO CREDOR | |||||

Totalização de Débitos | Valor | |||||

10 | (+) Subtotal de débitos | R$ 336,00 | Valor saída 250 + (crédito presumido utilizado (dcip) venda original) 86 da devolução conforme quadro 4 | |||

36 | (+) Segregação do Crédito Presumido Utilizado em Substituição aos Créditos pelas Entradas (Redação dada pelo Art. 3º da Portaria SEF nº 070/17 - Efeitos fatos geradores a partir da referência abril/2017) | R$ 301,00 | Credito presumido 215 saída + 86 do credito da entrada na nota de devolução | |||

38 | (+) Segregação de outros créditos permitidos para compensar com o débito pela utilização do crédito presumido (ACRESCIDO – Atualização 24/05/17) | R$ 14,00 | Valor crédito presumido na nota de origem | |||

40 | (=) Total de débitos | R$ 651,00 | ||||

Totalização de Créditos | ||||||

50 | (+) Subtotal de créditos | R$ 100,00 | Valor ICMS Entrada | |||

75 | (+) Créditos declarados no DCIP | R$ 215,00 | Valor credito presumido da nota de saída | |||

76 | (+) Segregação dos Débitos Relativos às Saídas com Crédito Presumido em Substituição aos Créditos pelas Entradas (Redação dada pelo Art. 3º da Portaria SEF nº 070/17 - Efeitos fatos geradores a partir da referência abril/2017) | R$ 336,00 | Valor saída 250 + (crédito presumido utilizado (dcip) venda original) 86 da devolução conforme quadro 4 | |||

80 | (=) Total de créditos | R$ 651,00 | ||||

Ajustes da apuração decendial e antecipações | ||||||

110 | (=) Total de ajustes da apuração decendial e antecipações | |||||

Total de Débitos > (Total de Créditos + Total de ajustes da apuração decendial e antecipações) | ||||||

120 | (=) Saldo devedor (Total de Débitos – (Total de Créditos + Total de ajustes da apuração decendial e antecipações)) | R$ - | ||||

130 | (-) Saldo devedor transferido ao estabelecimento consolidador | |||||

999 | (=) Imposto a recolher | R$ - | ||||

(Total de Créditos + Total de ajustes da apuração decendial e antecipações) > Total de Débitos | ||||||

140 | ((=) Saldo Credor (Total de Créditos + Total de ajustes da apuração decendial e antecipações) – (Total de Débitos)) | |||||

150 | (-) Saldo credor transferido ao estabelecimento consolidador | |||||

998 | (=) Saldo Credor para o mês seguinte | |||||

| 14 | DEMONSTRATIVO DA APURAÇÃO DO IMPOSTO DEVIDO PELA APROPRIAÇÃO DE CRÉDITO PRESUMIDO EM SUBSTITUIÇÃO AOS CRÉDITOS PELAS ENTRADAS (DAICP) | Valor |

|---|---|---|

| Apuração do Débito pela Apropriação do Crédito Presumido | ||

| 10 | Valor da Base de Cálculo das Saídas com Crédito Presumido | RS 1.000,00 |

20 | (+) Débitos Relativos às Saídas com Crédito Presumido em Substituição aos Créditos pelas Entradas | R$ 336,00 |

30 | (-) Crédito Presumido Utilizado em Substituição aos Créditos pelas Entradas | R$ 301,00 |

31 | (-) Créditos Permitidos para Compensar com o Débito pela Utilização do Crédito Presumido (ACRESCIDO – ATUALIZAÇÃO 24/05/17) | R$ 14,00 |

40 | (=) Saldo Devedor Apurado pela Apropriação do Crédito Presumido no Mês | R$ 21,00 |

50 | (=) Débito Apurado pela Apropriação Extemporânea do Crédito Presumido | R$ - |

Pagamentos Antecipados | ||

110 | (+) Saldo Credor das Antecipações para o Mês Seguinte Apurado no Mês Anterior | |

120 | (+) Crédito decorrente do Pagamento Antecipado do ICMS Devido na Saída Subsequente à Importação, com Utilização de Crédito Presumido | |

130 | (=) Total das Antecipações | R$ - |

Imposto a Recolher ou Saldo Credor para o Mês Seguinte | ||

199 | (=) Imposto a Recolher pela Utilização do Crédito Presumido | R$ 21,00 |

198 | (=) Saldo Credor das Antecipações para o Mês Seguinte |

...

04. INFORMAÇÕES TÉCNICAS

Parâmetros

No Configurador (SIGACFG) acesse Ambientes/Cadastros/Parâmetros (CFGX017). Configure o(s) parâmetro(s) a seguir:

...

Tabela | SF6 - Guia de Recolhimento | |||||

Campo | F6_ACORDO | |||||

Tipo | Caracter | |||||

Tamanho | 15 | |||||

Cabeçalho | Num. Acordo | |||||

Descrição | Número do acordo | |||||

Help | Número do registro do acordo de tratamento tributário diferenciado ou regime especial. | |||||

Tabela | SF6 | |||||

| ||||||

...