Histórico da Página

BP-e - Modelo 63

Questão: | Como deverão ser lançados os (BP-e) Bilhete de Passagem Eletrônico no SPED( EFD- ICMS/IPI)? Nas operações com BP-e, qual a forma de estornar o ICMS sobre as devoluções? Nas operações de venda de passagem eletrônico (modelo 63) é obrigatório o cálculo de Diferencial de Alíquota e/ou FECP? Os Registro D101 e E300 do EFD ICMS IPI podem ser entregue com os campos zerados quando relacionado a operações com BP-e? Vendas de Bilhetes de Transporte onde a origem é no Exterior são escriturados no SPED Fiscal? |

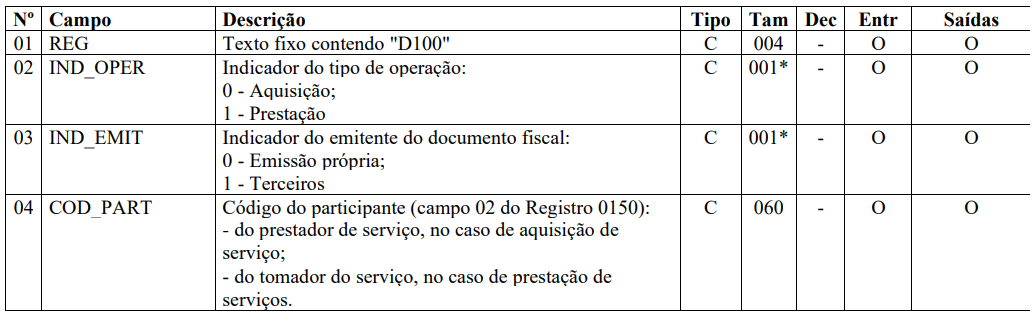

Resposta: | Conforme o manual da EFD- (ICMS/IPI) o BP-e , modelo 63,deverão ser escriturados no registro D100. |

|

Salientamos que para bilhete de passagem eletrônico (BP-e), modelo 63: no registro D100, não devem ser informados os campos COD_PART, SUB, IND_FRT. Os demais campos seguirão a obrigatoriedade definida pelo registro. Os BP-e não devem ser escriturados nas entradas. Algumas situações podem acontecer após a autorização da utilização do bilhete eletrônico e será necessário a transmissão de um evento específico comunicando ao fisco sua ocorrência, são eles:

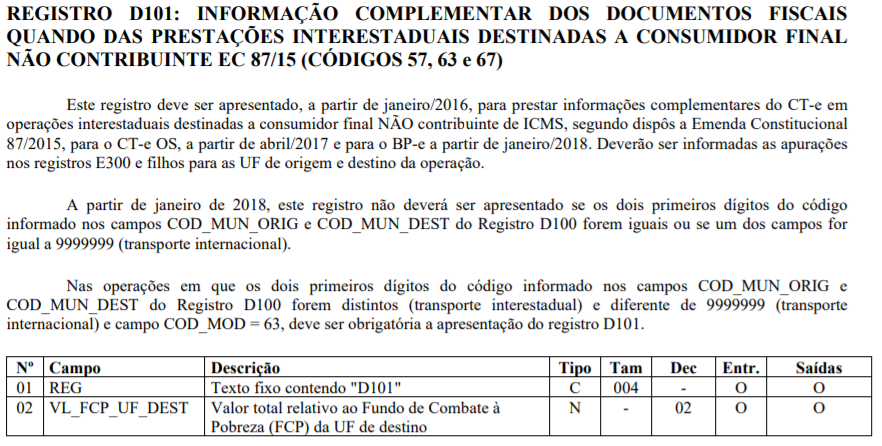

Importante também pontuar a diferença entre Cancelamento e Substituição nessas operações. Cancelamento extingue qualquer ônus Fiscal/Financeiro que poderia ser gerado pela emissão do documento Fiscal; Substituição deverá apenas indicar que o documento original foi substituído por remarcação ou transferência, mas nunca será devolvido. Um bilhete de passagem tem validade de um ano após a compra, independentemente da data marcada na passagem. A regra significa que, se o consumidor desejar mudar a data da viagem, pode trocar a sua passagem para um dia que esteja dentro da validade de até 12 meses. Como leitura complementar, temos uma orientação que trata do BP-e, que poderá ser acessado no link: Orientações Consultoria de Segmentos - 2233085 - BP-e - Bilhete de Passagem Eletrônico Onde é possível observar que não está prevista na legislação a emissão de devolução do bilhete de passagem. Nas operações em que o código do município de origem for diferente do código do município de destino, referente ao transporte interestadual, é obrigatório o lançamento do registro D101, para detalhar o ICMS devido do diferencial de alíquota, correspondente à diferença entre a alíquota interna do Estado destinatário e a alíquota interestadual. O registro D101 deve ser preenchido considerando que a operação interestadual será tributada, deverá informar o ICMS interno que consta no documento fiscal devido ao destinatário. |

O Supremo tribunal Federal (STF), através do julgamento do Recurso Extraordinário nº 1.287.019 e da ADI nº 5.469, entendeu que a cobrança do Diferencial de Alíquota do ICMS, nas operações destinadas a consumidor final não contribuinte do ICMS localizada em outro Estado é inconstitucional, devido não ser regulamentada por Lei Complementar conforme determina a Constituição Federal.

A decisão abrange todo o território nacional, e com efeitos a partir de 24/02/2021, data em que foi julgado este recurso extraordinário e fixada a tese com repercussão geral.

Foram modulados os efeitos do julgado, para produzir eficácia somente a partir do exercício financeiro seguinte, ou seja, no ano de 2022. Contudo, ficaram ressalvados da modulação dos efeitos as ações judiciais em curso na data do julgamento, que foi concluído em 24/02/2021, entre essas ressalvas temos que quando requerido o mandado de segurança em data anterior, os efeitos do julgado em repercussão geral serão aplicadas de forma imediata.

Em Janeiro de 2022 foi publicada a Lei Complementar 190 de 2022, que trouxe alterações na lei complementar 87/96 (Lei Kandir), entre as alterações temos que no transporte de passageiro não contribuinte do imposto, a prestação fica tributada pela alíquota interna no Estado que ocorreu o fato gerador, que é onde finaliza a prestação de serviço. Sendo assim, caso o documento fiscal não seja cancelado dentro prazo estipulado pelo Fisco, não há o que se falar em devolução e/ou estorno, mas sim em substituição, sendo que a mesma manterá as informações do documento original apenas referenciando o documento substituído na nova emissão, tributando da mesma maneira com as seguintes ressalvas: Sobre a Escrituração dos Bilhetes de passagem de viagens iniciadas no exterior, realizadas por empresas nacionais, não são obrigados a escrituração na EFD ICMS/IPI, pois a operação em si ocorre fora do território nacional e fora do campo de incidência do ICMS que trata de Transporte intermunicipal e interestadual, conforme lei kandir 87/96: Portanto, para transporte de passageiros iniciados no exterior com destino ao território brasileiro, não está amparado pela incidência do ICMS. Este transporte iniciado no exterior também não está prevista a emissão do BP-e Bilhete de Passagem Eletrônico: Como podemos ver acima no leiaute do BP-e, não há no campo "UFIni" a opção para inicio da viagem no Exterior (EX), ou seja, se a origem da prestação for no exterior, não há emissão de BP-e. A consultoria orienta o contribuinte a abertura de uma consulta forma perante a secretária da fazenda de seu Estado para orientação caso não concorde com este parecer. Em se tratando de receitas por prestação de serviço de transporte internacional, temos os seguintes normativos abaixo: Portanto, as receitas advindas de serviços de transporte internacional de cargas e passageiros, serão isentas das contribuições PIS e COFINS, uma vez que o fato do gerador do serviço esta atrelado ao inicio da operação, ou seja, fora do pais. Segundo Manual da EFD-Contribuições, mesmo não existindo um documento fiscal na escrituração da operação, havendo movimentação entrada/saída o Registro F100 deverá ser preenchido, segue abaixo: |

| |

Chamado/Ticket: | 4558706, PSCONSEG-4200, PSCONSEG-4483, PSCONSEG-7050, PSCONSEG-8543, PSCONSEG-9973; PSCONSEG-13332; PSCONSEG-15416; PSCONSEG-15813 |

| Fonte: | Guia Prático EFD (ICMS/IPI) Versão 3.0.1 Guia Prático EFD (ICMS/IPI) Versão 3.1.6 Manual de Orientação do Contribuinte 1.00b AJUSTE SINIEF 1, DE 7 DE ABRIL DE 2017. Orientações Consultoria de Segmentos - 2233085 - BP-e - Bilhete de Passagem Eletrônico Lei Complementar n° 87 de 09/96 (Lei Kandir) Instrução Normativa RFB nº 2.121/2022 |