Histórico da Página

RICMS/SP - CAT 54

Questão: | Solicitamos apoio para entenderentendermos um ponto quanto a aplicação da Portaria CAT 54 de 2020/20, referente ao (Registro C197 - Outras Obrigações Tributárias, Ajustes e Informações de Valores Provenientes de Documento Fiscal),Registro C97 da EFD ICMS/IPI, em que recentemente foi feita uma correção no produto paratemos como entendimento que o campoCampo 08 - VL_OUTROS do Registro C197, fosseseja gerado com valor quando utilizado o código de ajuste SP40090227SP40090227 (Pagamento Antecipado a título de imposto incidente sobre sua própria operação com IVA-ST . Art. 277, § 2º, 1-a) ou 2 do RICMS/00). Contribuinte informa que neste caso não podemos configurarconsiderar o Livro de ICMS como tributado | Resposta: | Ocorre que, de acordo com essa correção o Protheus valida o campo Valor ICMS (FT_VALICM), ou seja, se tiver valor nesse campo da tabela SFT, o campo 08 do C197 é gerado com valor, caso contrário a informação fica zerada no txt. Para alimentar esse campo FT_VALICM,no cadastro de TES o Livro de ICMS necessariamente precisa ser Tributado,* No entanto, o cliente informa que não pode configurar o Livro de ICMS como Tributado, pois "tributado, pois quando há ICMS por antecipação ou por Substituição Tributáriasubstituição tributária, o valor do ICMS próprio destacado pelo emitente da nota, já é compensado compensando no momento da geração do valor/boleto de recolhimento da Antecipação antecipação ou da ST, e desta forma se este ICMS este ICMS destacado pelo emitente entrar no livro de apuração como crédito, ocorrerá a tomada indevida deste crédito, pois na prática este valor ficará em dobro. No caso, o cliente contribuinte escritura o Livro de ICMS = Outros. Diante do exposto, gostaria de entender se: Para Para atender a CAT54, se tratando do código de ajuste SP40090227, p*ara para alimentar o campo 08 do registro C197 do Sped Fiscal, da ICMS/IPI obrigatoriamente, o Livro de ICMS precisa ser tributado? * Anexo, o embasamento legal enviado pelo cliente. |

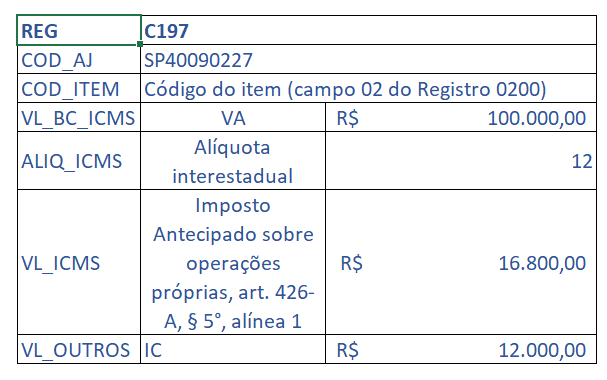

Resposta: | Entendemos que com base no Regulamento do ICMS/SP e também referente a EFD ICMS/IPI que ao utilizarmos o código de ajuste SP40090227, que no campo: VL_ICMS: será informado o valor do ICMS próprio da antecipação e no campo VL_Outros, o valor do ICMS da operação anterior, ou seja, o valor destacado na NF-E do fornecedor. Ainda de acordo com as orientações da Portaria CAT - 54/20 - Para o código de ajuste SP40090227, preencher os campos abaixo, referentes ao registro C197, com as seguintes informações: VL_BC_ICMS Valor constante no documento fiscal relativo à entrada, acrescido dos valores correspondentes a frete, carreto, seguro, impostos e outros encargos suportados pelo contribuinte.

Artigo 1º - Passam a vigorar, com a redação que se segue, os dispositivos adiante indicados da Portaria CAT 147/09, de 27-07-2009 : “1. No caso do artigo 426-A do RICMS, com IVA-ST, o contribuinte deverá sempre escriturar registros C197 com os códigos SP40090227 e SP90090106 para escriturar o ICMS antecipado retido sobre a operação própria; e SP41090203 para escriturar o ICMS antecipado retido sobre as operações subsequentes. 1.1. Para o código de ajuste SP40090227, preencher os campos abaixo, referentes ao registro C197, com as seguintes informações: Conteúdo da tabela: 5.3 - Tabela de Ajustes e Informações de Valores Provenientes de Documento Fiscal SP RICMS/SP: Artigo 277 - O estabelecimento que, recebendo mercadoria diretamente de outro Estado, seja responsável pelo pagamento, por ocasião da entrada, do imposto incidente na sua própria operação de saída e nas subseqüentes, deverá escriturar o livro Registro de Entradas, conforme segue (Lei 6.374/89, art. 67, § 1º): § 2º - Os valores mencionados no inciso II serão totalizados no último dia do período de apuração para lançamento no livro Registro de Apuração do ICMS, conforme segue: 1 - tratando-se de estabelecimento atacadista, inclusive distribuidor: a) o mencionado na alínea "a", no quadro "Débito do Imposto - Outros Débitos", com a indicação "Pagamento Antecipado - Art. 277 do RICMS", juntamente com a escrituração de suas operações próprias; b) o mencionado na alínea "b", na forma prevista no artigo 281; 2 - tratando-se de estabelecimento varejista, mediante lançamento no livro Registro de Apuração do ICMS, no quadro "Débito do Imposto - Outros Débitos", com a expressão "Pagamento Antecipado - Art. 277 do RICMS". RICMS/SP: Artigo 426-A - Na entrada no território deste Estado de mercadoria indicada no § 1°, procedente de outra unidade da Federação, o contribuinte paulista que conste como destinatário no documento fiscal relativo à operação deverá efetuar antecipadamente o recolhimento (Lei 6.374/89, art. 2°, § 3°-A): (Redação dada ao artigo pelo Decreto 52.742, de 22-02-2008; DOE 23-02-2008; Efeitos a partir de 01-02-2008) § 2° - O imposto a ser recolhido deverá ser calculado, em se tratando de mercadoria cuja base de cálculo da sujeição passiva por substituição seja: 1 - determinada por margem de valor agregado, pela aplicação da fórmula IA = VA x (1 + IVA-ST) x ALQ - IC, onde: a) IA é o imposto a ser recolhido por antecipação; b) VA é o valor constante no documento fiscal relativo à entrada, acrescido dos valores correspondentes a frete, carreto, seguro, impostos e outros encargos suportados pelo contribuinte; c) IVA-ST é o Índice de Valor Adicionado; d) ALQ é a alíquota interna aplicável; e) IC é o imposto cobrado na operação anterior; 2 - o preço final a consumidor, único ou máximo, autorizado ou fixado por autoridade competente, ou o sugerido pelo fabricante ou importador, aprovado e divulgado pela Secretaria da Fazenda, mediante a multiplicação dessa base de cálculo pela alíquota interna aplicável, deduzindo-se o valor do imposto cobrado na operação anterior, constante no documento fiscal relativo à entrada. § 5° - A escrituração das operações a que se refere este artigo será efetuada nos termos do artigo 277, considerando-se o valor recolhido por antecipação como imposto devido pela própria operação de saída da mercadoria, exceto no caso de contribuinte não varejista enquadrado no Regime Periódico de Apuração - RPA, hipótese em que o valor recolhido por antecipação será assim considerado: 1 - como parcela relativa ao imposto devido pela própria operação de saída da mercadoria, o valor resultante da multiplicação da diferença entre a alíquota interna e a interestadual pela base de cálculo da operação de entrada da mercadoria; 2 - como parcela relativa ao imposto devido pelas operações subseqüentes, na condição de sujeito passivo por substituição, o valor total recolhido, deduzido do valor calculado nos termos do item 1. Referente aos Artigos - 277 e 426-A, complementamos essa FAQ com a Orientação: Orientações Consultoria de Segmentos - TVBZRE - Antecipação tributária do imposto - entrada de mercadoria proveniente de outra UF - SP

2. Nos termos do § 4º do artigo 426-A do RICMS/2000, o valor do imposto pago antecipadamente deverá ser recolhido por meio de guia de recolhimentos especiais, no momento da entrada da mercadoria em território paulista. Tendo em vista, portanto, que esse valor já representa a carga tributária incidente sobre toda a cadeia de circulação da mercadoria em território paulista, a escrituração fiscal dessa operação deve refletir tal fato e, em princípio, não haverá valor de imposto adicional a ser recolhido ou aproveitado como crédito pelo contribuinte paulista. 3. Nesse sentido, a escrituração correspondente deve observar a disciplina estabelecida pelo artigo 277 em conjunto com o §5º do 426-A do RICMS/2000. Esse procedimento estabelecido pelo Regulamento, mediante a escrituração dos valores correspondentes no Livro Registro de Entradas e no Livro Registro de Apuração do ICMS, é adequado para obtenção do resultado apresentado no item 2 supra. 4. Quanto à não escrituração do crédito do imposto relativo à operação interestadual antecedente, esclarecemos que a dedução do IC (valor do imposto cobrado na operação anterior) na fórmula "IA = VA x (1 + IVA-ST) x ALQ - IC", é suficiente para satisfazer o princípio da não-cumulatividade do imposto, não havendo, assim, qualquer prejuízo para o adquirente paulista. Para tanto, diferentemente daquelas aquisições nas quais devem ser observadas apenas as disposições do artigo 277, o contribuinte que realizar aquisições nos termos do artigo 426-A não poderá efetuar o lançamento do valor do crédito do imposto referente à operação interestadual de aquisição da mercadoria no livro Registro de Entradas. Para efeitos ilustrativos desta Decisão Normativa, considerando uma operação interestadual de valor igual a R$ 100.000, tributada à alíquota de 12%, com aplicação de IVA-ST de 60%, e alíquota aplicável à operação interna de 18%, tem-se que: IA = VA x (1 + IVA-ST) x ALQ - IC IA = 100.000 x (1 + 0,6) x 0,18 – (100.000 x 0,12) IA = 100.000 x 1,6 x 0,18 – 12.000 IA = 28.800 – 12.000 IA = 16.800 6. No caso de o adquirente paulista ser comerciante varejista, a escrituração se dará da seguinte forma: Livro Registro de Entradas: a) Nas colunas adequadas, os dados relativos à operação de aquisição, sem o aproveitamento do crédito de R$ 12.000 referente a essa operação (em virtude do descrito nos itens 3 e 4); b) Na coluna "Observações", o valor relativo à operação própria que, neste caso, por ser estabelecimento varejista, equivale ao valor recolhido em guia, ou seja, de R$ 16.800 (artigo 277, II, "a", c/c artigo 426-A, § 5º). Não há, portanto, valor relativo às operações subsequentes, motivo pelo qual não se aplica a alínea "b" desse mesmo inciso II do artigo 277; c) Ainda na mesma coluna "Observações", com a utilização de coluna específica que deve ser denominada de "Recolhimento antecipado – art. 426-A", o valor do imposto recolhido (R$ 16.800,00), além das demais informações indicadas no inciso III do artigo 277. Livro Registro de Apuração do ICMS (RAICMS): a) No quadro "Débito do imposto – Outros débitos", o valor obtido da somatória dos valores lançados na forma do subitem 6.1, "b", supra, com a expressão "Recolhimento antecipado – Artigo 426-A". No caso exemplificativo citado, escrituração do valor de R$ 16.800 (artigo 277, § 2º, item 2, adaptado em função do disposto no §5º do 426-A); b) No quadro "Crédito do Imposto – Outros créditos", com a expressão "Recolhimento antecipado art. 426-A", o valor de R$ 16.800 (art. 277, § 3º, item 1). Como para o estabelecimento varejista há apenas a operação própria do adquirente, inexistindo operações subsequentes, não cabe a aplicação do item 2 desse mesmo § 3º do artigo 277. Consideramos que: a) No quadro “Débito do imposto – Outros débitos”, o valor total do recolhimento antecipado, com a expressão “Recolhimento antecipado – Artigo 426-A”. No caso do exemplo R$ 16.800; O Coordenador da Administração Tributária, tendo em vista o disposto no Ajuste Sinief 2/09, de 3 de abril de 2009, e no item 1 do § 1º do artigo 250-A do Regulamento do Imposto sobre Operações Relativas à Circulação de Mercadorias e sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação - ICMS, aprovado pelo Decreto 45.490, de 30-11-2000, expede a seguinte portaria: Artigo 1º - Passam a vigorar, com a redação que se segue, os dispositivos adiante indicados da Portaria CAT 147/09, de 27-07-2009: I - das orientações do Anexo VI: a) o item 6: “6. O código de ajuste SP020719 deverá ser utilizado apenas pelos contribuintes que calcularem o ICMS ST a ressarcir de acordo com a sistemática estabelecida pela Portaria CAT 17/99, de 5 de março de 1999. O código de ajuste SP020749 deverá ser utilizado apenas pelos contribuintes que calcularem o ICMS ST a ressarcir de acordo com a sistemática estabelecida pela Portaria CAT 42/18, de 21-05-2018. O código de ajuste SP020721 deverá ser utilizado pelos contribuintes que apropriarem crédito nos termos do artigo 271 do RICMS/00 desde que não exista disposição em contrário.” (NR); b) o item 8: “8. Os códigos SP019319, SP029719 e SP099719 serão utilizados apenas para controle do saldo credor decorrente do ressarcimento de imposto retido por substituição tributária de acordo com a sistemática estabelecida pela Portaria CAT 158/2015, de 28-12-2015.” (NR); II - do Anexo VIII: a) os códigos SP10090749, SP10090750, SP11090705, SP11090706 e SP50000321 da Tabela 5.3: | ||

Chamado/Ticket: | PSCONSEG-2308, PSCONSEG-2868, PSCONSEG-3919 | ||

| Fonte: | DECISÃO NORMATIVA CAT- 2, DE 30-5-2019 ICMS-SP - Portaria CAT 42 - Ressarcimento do imposto nas vendas para ZFM PORTARIA CAT - 54, DE 16-6-2020 GUIA PRÁTICO DA ESCRITURAÇÃO FISCAL DIGITAL – EFD ICMS/IPI - Versão 3.0.6 Perguntas e Respostas - EFD ICMS/IPI Art. 277 - SUBSEÇÃO VI - DA ESCRITURAÇÃO FISCAL PELO SUJEITO PASSIVO POR SUBSTITUIÇÃO |