Histórico da Página

DRCST

Questão: | Informe o módulo. | Resposta: | 10 Set 14:06

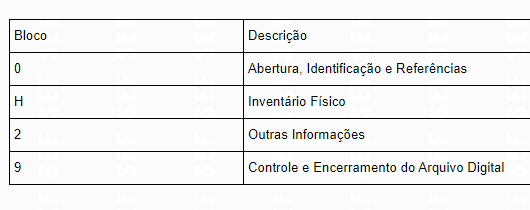

Boa tarde! Estamos com dúvidas para a resolução de duas issues relativasquanto à DRCST, que giram em torno de um mesmo tema: Alíquotas efetivas nos registros 0200 e 2130. Seguem texto da análise realizada e perguntas ao final:DRCST - Demonstrativo para Apuração Mensal do Ressarcimento, da Restituição e Complementação do ICMS Substituição Tributária O Estado de SC instituiu, através da Portaria SEF N° 378/2018, a nova obrigação acessória para o ressarcimento de ICMS-ST, denominadaDRCST. Essa obrigação é composta pelos seguintes blocos de registros: 0 - Abertura, Identificação e Referências H - Inventário Físico 2 - Outras Informações 9 - Controle e Encerramento do Arquivo Digital Dos blocos acima, a Portaria apresenta apenas o detalhamento completo para o preenchimento do bloco 2, tendo os demais blocos (0, H e 9) a mesma estrutura definida no Guia Prático da EFD ICMS/IPI (para esses blocos, no entanto, existem observações que alteram o preenchimento de alguns campos em relação ao que é feito na EFD). Dito isso, nosso questionamento é relativo aos campos: 12 - ALIQ_ICMS, do Registro 0200 - Tabela de Identificação do Item (Produtos e Serviços); 21 - ALIQ_ST_EF, do Registro 2130 - DOCUMENTOS FISCAIS DE ENTRADA (MODELO 55) DA MERCADORIA COM INCIDÊNCIA DE SUBSTITUIÇÃO TRIBUTÁRIA EM OPERAÇÕES ANTERIORES, IDENTIFICADA NO REGISTRO 2110, E DOCUMENTOS FISCAIS DE SAÍDA NA DEVOLUÇÃO DE MERCADORIA ADQUIRIDA Registro 0200 / Campo 12 - ALIQ_ICMS -No Guia Prático da EFD ICMS/IPI: 12 ALIQ_ICMS - Alíquota de ICMS aplicável ao item nas operações internas Preenchimento: neste campo deve ser informada a alíquota interna prevista em regulamento. -Na Portaria 378/2018: 3.3.3. Campo ALIQ_ICMS - “Alíquota de ICMS aplicável ao item nas operações internas”: para este campo a especificação da obrigatoriedade do preenchimento deve ser “Obrigatório” (O); Temos as seguintes questões: 1) Está correto o entendimento de que, na legislação do Estado de Santa Catarina, as mercadorias sujeitas à ST (com redução de base de cálculo) terão sempre o mesmo percentual de carga tributária efetiva, independente da operação de entrada? Esse entendimento é baseado no valor da alíquota efetiva da mercadoria, constante no registro 0200 (único para o produto), deve ser levado para todos os registros 2130, que podem ter a relação de N operações para um mesmo produto. 2) Em relação ao que o documento “Perguntas e Respostas - DRCST” chama de “alíquota cheia”, esses valores serão sempre 12%, 17% ou 25%? |

Conforme determina a Portaria SEF 378/2018 do Estado de Santa Catarina, que aprova as especificações do arquivo eletrônico e o Manual de Preenchimento do Demonstrativo para Apuração Mensal do Ressarcimento, da Restituição e Complementação do ICMS Substituição Tributária - DRCST, verifica-se que no Bloco O, que trata da Abertura, Identificação e Referências da DRCST, o item 3.3 trata do Registro 0200, com a tabela de identificação do item (produtos e serviços) onde constam as especificações para preenchimento dos campos "Campo UNID_INV"; "Campo COD_NCM" e "Campo ALIQ_ICMS". Por sua vez, para o "Campo ALIQ_ICMS", o Manual informa que o mesmo deve ser de preenchimento obrigatório e que "Deve ser informada a alíquota efetiva aplicável ao item da mercadoria, que corresponderá à alíquota interna prevista para a mercadoria, ou o percentual de carga tributária efetiva quando a mercadoria for contemplada com redução da base de cálculo Registro 2130 (Documentos Fiscais de Entradas) Esse registro possui 3 campos relacionados à valores de ICMS-ST, nos quais fica evidente que a informação prestada deve ser baseada nos valores constantes no XML do documento de entrada: 18 VL_BCST - Valor da base de cálculo utilizado no cálculo do ICMS pago por substituição tributária que consta do documento fiscal de entrada 20 ALIQ_ST_E - Alíquota utilizada no cálculo do ICMS pago por substituição tributária que consta do documento fiscal de entrada 23 VL_ICMS_ST - Valor do ICMS-ST que consta da NF-e ou, se for o caso, o valor declarado pelo próprio informante, no caso de COD_RESP_RET = 3 No entanto, possui outros 2 campos relativos à base de cálculo e alíquota de ICMS-ST: 19 VL_BCST_INT - Valor integral da base de cálculo do ICMS substituição tributária quando se utilizar a alíquota efetiva aplicável, informada no campo ALIQ_ST_EF, na apuração do imposto devido. Preenchimento: Será informado com o valor integral da base de cálculo da substituição tributária quando se utilizou a alíquota efetiva aplicável ao item da mercadoria. 21 ALIQ_ST_EF - Alíquota do ICMS efetiva (percentual de carga tributária efetiva) da substituição tributária, aplicável à base de cálculo integral, informada no campo VL_BCST_INT deste registro. Preenchimento: Informar com mesmo valor informado no campo ALIQ_ICMS do Registro 0200. A SEF/SC disponibiliza o documento “Perguntas e Respostas - DRCST”, através do link:http://www.sef.sc.gov.br/arquivos_portal/servicos/117/Perguntas_e_Respostas___DRCST2.docx Retiramos desse documento o seguinte trecho: 19 - Quando o valor informado no campo 19 - VL_BCST_INT deve ser diferente do valor informado no campo 18 - VL_BCST? R: Sempre que a mercadoria for contemplada com redução da base de cálculo, o campo informado no campo 18 - VL_BCST deveria estar preenchido com o valor que constou do documento fiscal da entrada, já devidamente deduzido da redução da base de cálculo. Já o valor informado no campo 19 - VL_BCST_INT deverá ser preenchido com a base de cálculo ST integral, antes da aplicação da redução da base de cálculo. Exemplo: Base cálculo da ST antes da R.B.C (1.000,00), alíquota interna de 17% e R.B.C de 58,823% = Base cálculo reduzida informada no campo 18 (417,77) nesse caso a Base cálculo integral informada no campo 19 deve ser (1.000,00). Sobre a base de cálculo reduzida aplica-se a alíquota cheia (12%, 17% ou 25%). No exemplo acima: base de cálculo reduzida (417,77 x 17% = ICMS-ST de 70,00), e base de cálculo integral (1.000,00 x 7% = ICMS-ST de 70,00), onde 7% corresponde a alíquota efetiva (percentual de carga tributária efetiva). Caso não haja redução de base de cálculo, os valores serão iguais. 20 - Onde posso encontrar as alíquotas efetivas das mercadorias em operação interna exigido no preenchimento do campo ALIQ_ICMS no registro 0200 do DRCST, no campo 09 - ALIQ_EF do registro 2110 e nocampo 21 - ALIQ_ST_EF do registro 2130? R: A relação completa das mercadorias sujeitas a substituição tributária e a respectiva alíquota interna, e quando for o caso a alíquota efetiva (percentual de carga tributária efetiva) pode ser encontrada no Portal Nacional da Substituição Tributária acessada pela página do CONFAZ ou pelo link:https://www.confaz.fazenda.gov.br/legislacao/portal-nacional-da-substituicao-tributaria/santa-catarina. Resumo: Seguindo as orientações do Guia Prático da EFD, e, portanto, seguindo a mesma regra no DRCST, temos 1 único registro 0200 para cada produto. Cada produto deve então, no campo 12 - ALIQ_ICMS, conter a alíquota aplicável ao item nas operações internas ou, o a alíquota efetiva caso a mercadoria seja contemplada com redução da base de cálculo. Já o registro 2130 (Entradas), no campo 21 - ALIQ_ST_EF, deve levar o mesmo valor do campo 12 do registro 0200 (único para cada produto). Nota-se que a Portaria cita mercadorias com redução de base, e nãooperações com redução de base. Colocamos então as seguintes questões: 1) Está correto nosso entendimento de que, na legislação do Estado de SC, as mercadorias sujeitas à ST (com redução de base de cálculo) terão sempre o mesmo percentual decarga tributária efetiva, independente da operação de entrada? Esse entendimento é baseado no exposto acima, onde fica evidente que o valor da alíquota efetiva da mercadoria, constante no registro 0200 (único para o produto), deve ser levado para todos os registros 2130, que podem ter a relação de N operações para um mesmo produto. 2) Em relação ao que o documento “Perguntas e Respostas - DRCST” chama de “alíquota cheia”, esses valores serão sempre 12%, 17% ou 25%? Obrigado! ". Ou seja, não necessariamente este campo será informado com a alíquota de 12%; 17% ou 25%, pois caso a mercadoria possua benefício de redução de base de cálculo, deve ser informada a carga tributária de ICMS efetiva, considerando o benefício de redução de base de cálculo previsto para a mercadoria em questão. REGISTRO 0200 - No Registro 0200 - Tabela de Identificação do Item (Produtos e Serviços) "Campo UNID_INV"; - Campo UNID_INV – Unidade de medida utilizada na quantificação de estoques: deve ser representada pela menor unidade de medida utilizada na quantificação de comercialização empregada pelo contribuinte; Campo COD_NCM - “Código da Nomenclatura Comum do Mercosul”: para este campo a especificação da obrigatoriedade do preenchimento deve ser “Obrigatório” (O) ampo ALIQ_ICMS - “Alíquota de ICMS aplicável ao item nas operações internas”: para este campo a especificação da obrigatoriedade do preenchimento deve ser “Obrigatório” (O); REGISTRO 2130 - DOCUMENTOS FISCAIS DE ENTRADA (MODELO 55) DA MERCADORIA COM INCIDÊNCIA DE SUBSTITUIÇÃO TRIBUTÁRIA EM OPERAÇÕES ANTERIORES, IDENTIFICADA NO REGISTRO 2110, E DOCUMENTOS FISCAIS DE SAÍDA NA DEVOLUÇÃO DE MERCADORIA ADQUIRIDA | |||

Chamado/Ticket: | 6899354 | ||

| Fonte: |