DIFAL BASE DE CÁLCULO

Questão: | Empresa do ramo em fornecimento de componentes mecânicos de transmissão de potência para a indústria de base, situada no Estado de São Paulo está com dúvidas quanto à base de cálculo nas operações interestaduais para Não contribuinte de ICMS, se devem aplicar a base dupla como fazem nas operações com ICMS ST para os Estados de MG. PR, RS, BA, GO e PA. |

Resposta: | Desde 1º.01.2016, nas operações e prestações que destinem bens e serviços a consumidor final, contribuinte ou não do imposto, localizado em outro Estado, será utilizada a alíquota interestadual, cabendo à UF de localização do destinatário o imposto correspondente à diferença entre a alíquota interna da UF destinatária e a alíquota interestadual, sendo a responsabilidade pelo recolhimento atribuída:

O imposto correspondente ao Difal, nas operações interestaduais destinadas a consumidor final não contribuinte (exceto o Fundo Estadual de Combate e Erradicação da Pobreza), será partilhado entre os Estados de origem e de destino, na seguinte proporção:

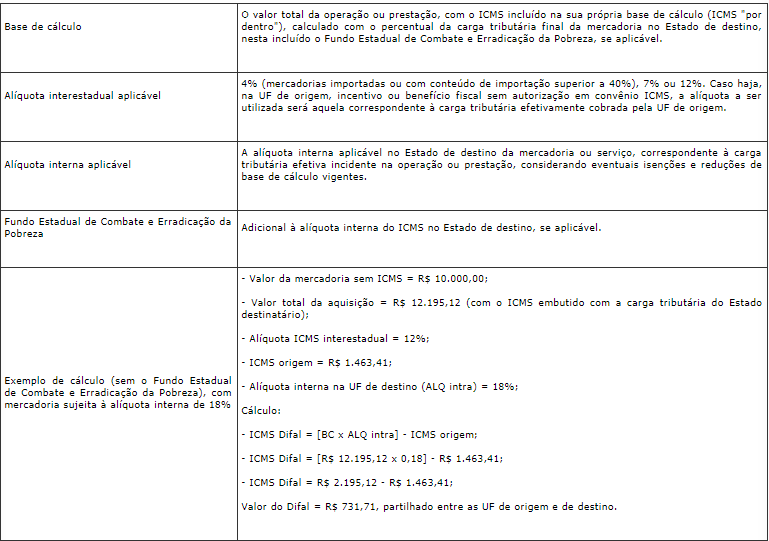

Nas operações destinadas a não contribuintes, a responsabilidade pelo recolhimento do valor do Difal, será sempre do remetente da mercadoria. Para o cálculo do Difal, todas as Unidades da Federação entendem que a base de cálculo será o valor total da operação ou prestação, com o ICMS incluído na sua própria base de cálculo (ICMS "por dentro"), calculado com o percentual da carga tributária final da mercadoria no Estado destinatário. Fonte: editorial IOB. Conclui-se que as mercadorias destinadas a NÃO contribuinte do ICMS, aplica-se a base simples, conforme consta no Convênio ICMS 93/2015 com alterações trazidas no Convênio ICMS 152/2015. Portanto, a exceção aplica-se para contribuintes devidamente inscritos na UF de destino, em que alguns estados possuem, a base de cálculo dupla para o recolhimento do ICMS Difal.

4.1 – Está correto o entendimento de que nada será devido a título de diferencial, por não se consumar o fato gerador do ICMS nas operações com esses softwares (entregues por transferência eletrônica) ou por mutilação da regra matriz de incidência do DIFAL (ausência de alíquota interestadual a ser cotejada com a alíquota interna para cálculo da eventual diferença a recolher? 4.2 – Em discordando do entendimento acima proposto pela Consulente, o cálculo do diferencial deverá levar em conta a alíquota interestadual de 7%, como se houvesse tributação na origem, o que resultaria em um diferencial equivalente a 10% (alíquota interna de 17%)? 4.3 – Haveria tratamento diferenciado para software comercializado sem o respectivo suporte físico (download) aplicável ao cálculo do DIFAL? A quanto corresponderá o DIFAL, neste caso? Respotas - Itens 4.1, 4.2 e 4.3 – Considerando que o DIFAL pertence a UF de destino e que o software comercializado por transferência eletrônica (download), sem o suporte físico, está fora do campo de incidência do ICMS, por falta de previsão legal no CTE/GO, portanto, não é devido o DIFAL nas operações interestaduais para consumidor final não contribuinte do ICMS, localizado em Goiás. O Estado de Goiás entende que o software sem suporte físico não é mercadoria (por se tratar de bem incorpóreo) e, consequentemente, está fora do campo de incidência do ICMS; não haverá tributação na origem.

ANEXO XV DAS OPERAÇÕES E PRESTAÇÕES QUE DESTINEM MERCADORIA, BEM OU SERVIÇO A CONSUMIDOR FINAL NÃO CONTRIBUINTE, LOCALIZADO NO ESTADO DE GOIÁS Art. 1º Nas operações e prestações interestaduais que destinem mercadoria, bem ou serviço a consumidor final não contribuinte do ICMS, localizado no Estado de Goiás, fica atribuída ao estabelecimento remetente ou ao prestador a responsabilidade pelo pagamento do ICMS correspondente ao diferencial de alíquotas. Art. 2º O remetente deve apurar o valor do diferencial de alíquotas a pagar ao Estado de Goiás mediante aplicação das seguintes fórmulas (Convênio ICMS 93/2015 , cláusula segunda): ICMS ORIGEM = BC x AICMS INTER ICMS GOIÁS = BC x AICMS INTRA - ICMS ORIGEM Onde: ICMS ORIGEM = ICMS correspondente à operação ou prestação própria do remetente ou prestador; ICMS GOIÁS = valor do diferencial de alíquotas; BC = base de cálculo do diferencial de alíquotas que deve ser calculada pelo remetente por meio da utilização da alíquota prevista para as operações ou prestações internas no Estado de Goiás; AICMS INTRA = alíquota prevista para as operações ou prestações internas no Estado de Goiás; AICMS INTER = alíquota prevista para as operações ou prestações interestaduais destinadas ao Estado de Goiás. § 1º Integra a base de cálculo do diferencial de alíquotas o montante do próprio imposto e os valores correspondentes ao frete, seguro; tributos e demais importâncias pagas, recebidas ou debitadas, bem como descontos concedidos sob condição.

V - tratando-se de operações ou prestações interestaduais destinadas a consumidor final, em relação à diferença entre a alíquota interna do Estado de destino e a alíquota interestadual: a) o do estabelecimento do destinatário, quando o destinatário ou o tomador for contribuinte do imposto; b) o do estabelecimento do remetente ou onde tiver início a prestação, quando o destinatário ou tomador não for contribuinte do imposto. ......................................................................................................................................... § 7º Na hipótese da alínea "b" do inciso V docaputdeste artigo, quando o destino final da mercadoria, bem ou serviço ocorrer em Estado diferente daquele em que estiver domiciliado ou estabelecido o adquirente ou o tomador, o imposto correspondente à diferença entre a alíquota interna e a interestadual será devido ao Estado no qual efetivamente ocorrer a entrada física da mercadoria ou bem ou o fim da prestação do serviço.

Cláusula primeira Nas operações e prestações que destinem mercadorias, bens e serviços a consumidor final não contribuinte do Imposto sobre Operações relativas à Circulação de Mercadorias e sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação - ICMS, localizado em outra unidade federada, devem ser observadas as disposições previstas neste convênio. § 1º O remetente da mercadoria ou do bem ou o prestador de serviço, na hipótese de o destinatário não ser contribuinte do imposto, é contribuinte em relação ao imposto correspondente à diferença entre as alíquotas interna da unidade federada de destino e interestadual - DIFAL - nas operações ou prestações que destinem mercadorias, bens e serviços a consumidor final domiciliado ou estabelecido em outra unidade federada. § 2º O local da operação ou da prestação, para os efeitos da cobrança da DIFAL e definição do estabelecimento responsável, é o do estabelecimento do remetente ou onde tiver início a prestação, quando o destinatário ou tomador, em operação ou prestação interestadual, não for contribuinte do imposto. |

Chamado/Ticket: | 1472862, PSCONSEG-1125, PSCONSEG-4163, PSCONSEG-6158; PSCONSEG-7902 |

| Fonte: | CONVÊNIO ICMS 152, DE 11 DE DEZEMBRO DE 2015 https://espacolegislacao.totvs.com/icms-difal-para-nao-contribuinte/ |