DIFAL - Convênio ICMS 52/91

Questão: | Nas operações com equipamentos industriais e implementos agrícolas (listados nos Anexos I e II do Convênio ICMS 52/91) qual a sistemática para o pagamento do diferencial de alíquotas no Estado de Pernambuco com redução de base de cálculo do ICMS? Como deve ser o cálculo na aquisição, por indústria do Regime Normal com CNAE relacionado no Anexo 14 do Decreto nº 44.650/2017, de máquinas industriais relacionadas no Anexo I do Convênio ICMS 52/1991 e não sujeita à ST, destinada ao ativo/20217 permanente e sujeita à redução de base de cálculo na operação |

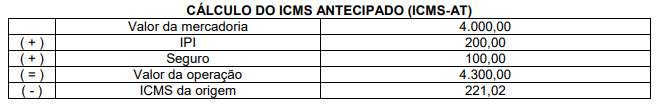

Resposta: | Nas operações e prestações que destinem bens e serviços a consumidor final localizado em outra UF, contribuinte ou não do imposto, será adotada a alíquota interestadual e caberá ao Estado de localização do destinatário o imposto correspondente à diferença entre a alíquota interna do Estado destinatário e a alíquota interestadual. A responsabilidade pelo recolhimento do imposto correspondente à diferença entre a alíquota interna e a interestadual será atribuída:

Os benefícios fiscais da redução da base de cálculo ou de isenção do ICMS, autorizados por meio de Convênios ICMS com base na Lei Complementar nº 24/1975, celebrados até 1º.01.2016 e implementados nas respectivas UF de origem ou de destino, serão considerados no cálculo do valor do ICMS devido, correspondente à diferença entre a alíquota interestadual e a alíquota interna da UF de destino da localização do consumidor final não contribuinte do ICMS. No cálculo do valor do ICMS correspondente à diferença entre as alíquotas interestadual e interna será considerado o benefício fiscal da redução de base de cálculo do ICMS ou de isenção do ICMS concedido na operação ou prestação interna, sem prejuízo da aplicação da alíquota interna prevista na legislação da UF de destino. Importante observar que a utilização de benefício fiscal no cálculo do diferencial de alíquotas depende de determinação específica da UF de destino da operação/prestação. O Convênio ICMS 52/91 trata-se de um convênio a nível nacional, que foi celebrado com todas as Unidades da Federação pelo Conselho Nacional de Política Fazendária CONFAZ, inclusive indica em sua cláusula quinta a respectiva redução: Cláusula quinta Para efeito de exigência do ICMS devido em razão do diferencial de alíquota, o Estado onde se localiza o destinatário dos produtos de que trata este Convênio reduzirá a base de cálculo do imposto de tal forma que a carga tributária total corresponda aos percentuais estabelecidos nas Cláusulas primeira e segunda para as respectivas operações internas. Sendo assim o Estado de Pernambuco estabelece que quando houver benefício de redução de base de cálculo, inclusive carga tributária líquida, na correspondente operação/prestação interna da UF de destino, este não deve ser considerado no cálculo do ICMS Consumidor Final, com exceção ao benefício do Convênio ICMS 52/1991, que possui tratativa específica. A Base de Cálculo quando contribuinte do ICMS, corresponderá ao valor da operação na UF de origem, excluindo-se o respectivo ICMS e incluindo-se o montante equivalente ao ICMS devido na operação interna. Para cálculo do Imposto sem benefício de redução haverá a aplicação, sobre a base de cálculo, do percentual correspondente à diferença entre a alíquota do ICMS vigente para as operações internas e aquela vigente para as operações interestaduais. Considerando a tratativa do Decreto n° 44.650/2017, Anexo 3, art. 20, § 2º, referente ao benefício de redução ( Convênio ICMS 52/1991), deverá calcular a diferença entre a carga tributária aplicável à operação interna na UF de destino e a carga tributária na aquisição interestadual sobre o valor da operação. Art. 20. Até 30 de setembro de 2019, o montante resultante da aplicação dos seguintes percentuais sobre o valor da base de cálculo originalmente estabelecida para a operação, respectivamente indicada, com máquinas, aparelhos, equipamentos industriais e implementos agrícolas relacionados nos Anexos I e II do Convênio ICMS 52/1991: I - mercadoria relacionada no referido Anexo I: (Dec. 44.440/2017 – Efeitos a partir de 01/04/2017) a) 51,76% (cinquenta e um vírgula setenta e seis por cento), na saída interna; e(Dec. 44.440/2017 – Efeitos a partir de 01/04/2017) b) 73,33% (setenta e três vírgula trinta e três por cento), na saída interestadual; (Dec. 44.440/2017 – Efeitos a partir de 01/04/2017) II - 32,94% (trinta e dois vírgula noventa e quatro por cento), na saída interna de mercadoria relacionada no referido Anexo II; e (Dec. 44.440/2017 – Efeitos a partir de 01/04/2017) III - 58,33% (cinquenta e oito vírgula trinta e três por cento), na saída interestadual de mercadoria relacionada no referido Anexo II. (Dec. 44.440/2017 – Efeitos a partir de 01/04/2017) § 1º Fica mantido o crédito fiscal relativo à correspondente entrada de mercadoria ou serviço, na hipótese do caput. § 2º Para efeito de exigência do imposto devido em razão da aquisição de mercadoria em outra UF, destinada a integrar o ativo permanente do adquirente ou ao seu próprio uso ou consumo, o valor do mencionado imposto é o resultante da diferença entre a carga tributária aplicável à operação interna na UF de destino da mercadoria e aquela aplicada na referida aquisição interestadual sobre o valor da operação. Exemplo de cálculo com redução: Valor da Operação: R$ 1000,00 Alíquota ICMS Interestadual: 5,14% (reduzido convênio 52/1991) Alíquota ICMS Interna PE: 18% R$ 1.000,00 x 51,76% (percentual de redução RICMS/PE) = R$ 517,60 (base de cálculo reduzida) Devido as várias operações que podem ser realizadas com o benefício da redução da base de cálculo do Convênio 52/91, o governo pernambucano publicou uma cartilha, com os exemplos de cálculo que espera, em conformidade com o tipo de regime de apuração dos contribuintes. No caso especificado no segundo questionamento, o fisco pernambucano estabelece: Considerando a disposição apresentada pelo Decreto 44650/2017, a cartilha publicada pelo Estado traz um exemplo de cálculo, da seguinte forma: *5.1.1.13 Aquisição, por indústria do Regime Normal com CNAE relacionado no Anexo 14 do Decreto nº 44.650/2017, de máquinas industriais relacionadas no Anexo I do Convênio ICMS 52/1991 e não sujeita à ST, destinada ao ativo permanente e sujeita à redução de base de cálculo na operação subsequente no sistema normal de apuração (contribuinte enquadrado na antecipação tributária do inciso I do artigo 329 e alínea “b” do inciso I do artigo 334 do Decreto nº 44.650/2017) – EXEMPLO válido até 31/12/2018 Porém, a cartilha menciona que o referido exemplo é válido até 31/12/2018. Desta forma, sugerimos que o contribuinte que se enquadre nesta situação, postule consulta formal no posto fiscal na qual esteja vinculado, para que possa obter posicionamento oficial da Sefaz de Pernambuco, sobre a formula correta de cálculo para esta operação. |

Chamado/Ticket: | 2741750, 8738413, PSCONSEG-8159 |

| Fonte: | Informativo Base de cálculo entradas interestaduais - PE https://www.sefaz.pe.gov.br/Legislacao/Tributaria/Documents/legislacao/44650/texto/Dec44650_2017.htm |