CIAP-MG

Questão: | Como pode ser aproveitado o crédito do ICMS do ativo imobilizado (CIAP) em relação as notas complementares de preço e/ou ICMS no Estado de Minas Gerais? |

Resposta: | Conforme previsto no art. 20, § 5º, da Lei Complementar nº 87, de 13 de setembro de 1996 e do inciso I do § 3º do art. 66 do RICMS-MG o crédito de ICMS a ser apropriado no período, conforme apuração do CIAP, deverá ser escriturado no Registro de Apuração de ICMS como ajuste de apuração, porém, só poderá ser apropriado ser o ICMS for regularmente destacado. Poderá ser apropriado também como crédito, o ICMS correspondente ao DIFAL vinculado à aquisição do bem, conforme o artigo 206, inciso IV, alínea “b”, do Anexo V do RICMS/MG. Importante: Para ser considerado ativo imobilizado, o bem deve ter:

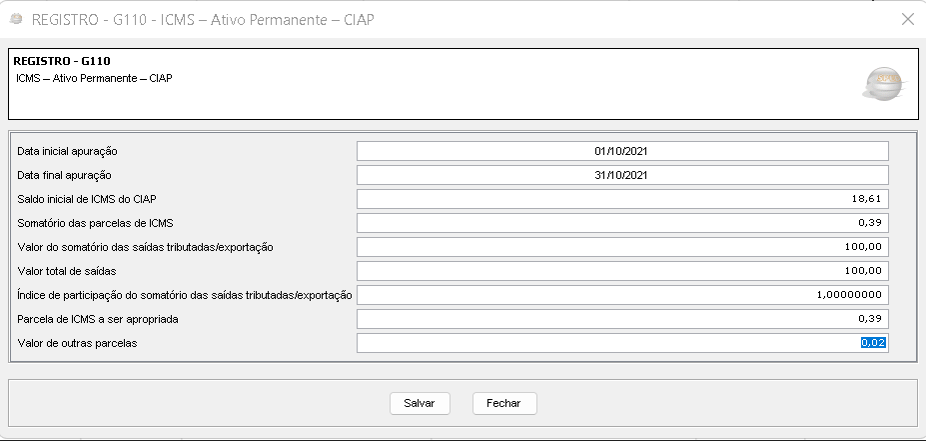

A escrituração deve ser realizada na EFD ICMS/IPI através do Bloco G, conforme Guia Prático EFD-ICMS/IPI – Versão 3.1.1. O crédito deve ser apropriado na fração de 1/48 avos até sua última parcela, onde será escriturada sua baixa conforme artigo 66, § 3° do RICMS/MG. No caso em questão, há um crédito de ICMS é oriundo de uma NF-e Complementar e, segundo o manual da Escrituração Fiscal Digital – EFD/SPED - Controle de Crédito de ICMS de Ativo Permanente – CIAP do Estado de Minas Gerais, o contribuinte deve: "O ICMS referente à NF Complementar deverá ser apropriado como extemporâneo. Dessa Vejamos um Exemplo: Mês de entrada NF-e Original: 09/2021 Mês da NF complementar: 10/2021; Mês de escrituração da NF complementar: 10/2021

G110 - com o valor da parcela do crédito extemporâneo em Valor de outras parcelas: G125 - com tipo de movimentação "SI”, referente à parcela 02, considerando o ICMS da

G130 - identificando o documento fiscal. G140 - identificando o item do documento fiscal complementar. |

Chamado/Ticket: | PSCONSEG-7664 |

| Fonte: |