Orientações Consultoria de Segmentos.

Data 05/01/2023

Orientações Consultoria de Segmentos -TPISCS - Transfer Pricing Custo de Importação PRL

1. Questão

O cliente, empresa do ramo de indústria e comércio, utiliza o sistema Microsiga-Protheus e solicita que seja incluído tratamento de custo da importação da mercadoria aplicada no processo de industrialização no relatório de Preços de Transferência (Transfer Pricing).

O cliente adquire produtos intermediários que irão compor seu produto final, assim, deseja que no relatório de Transfer Pricing emitido pelo sistema, seja demonstrado o percentual do custo da importação, uma vez que o produto acabado é composto por produto nacional e importado (componente) com custos distintos.

2. Normas Apresentadas pelo Cliente

A indicação da legislação pertinente ao caso é de inteira responsabilidade do Cliente solicitante

O cliente mencionou a seguinte passagem da norma que trata de preços de transferência para embasar sua solicitação:

“Instrução Normativa RFB nº 1.312, de 28 de dezembro de 2012” e alterações trazidas pela Instrução Normativa RFB nº 1.870 de 29 de Janeiro de 2019.

Do Método do Preço de Revenda menos Lucro (PRL)

Art. 12. A determinação do custo de bens, serviços ou direitos, adquiridos no exterior, dedutível da determinação do lucro real e da base de cálculo da CSLL, poderá, também, ser efetuada pelo método do Preço de Revenda menos Lucro (PRL), calculado, a partir de 1º de janeiro de 2013, conforme a seguinte metodologia:

I - preço líquido de venda: - a média aritmética ponderada dos preços de venda do bem, direito ou serviço vendido, diminuídos:a) dos descontos incondicionais concedidos;

b) dos impostos e contribuições sobre as vendas; e

c) das comissões e corretagens pagas;II - percentual de participação dos bens, direitos ou serviços importados no custo total do bem, direito ou serviço vendido: - a relação percentual entre o custo médio ponderado do bem, direito ou serviço importado e o custo total médio ponderado do bem, direito ou serviço vendido, calculado em conformidade com a planilha de custos da pessoa jurídica;

III - participação dos bens, direitos ou serviços importados no preço de venda do bem, direito ou serviço vendido: - a aplicação do percentual de participação do bem, direito ou serviço importado no custo total, apurada conforme o inciso II, sobre o preço líquido de venda calculado de acordo com o inciso I;

IV - margem de lucro: - a aplicação dos percentuais previstos no § 10, conforme setor econômico da pessoa jurídica sujeita ao controle de preços de transferência, sobre a participação do bem, direito ou serviço importado no preço de venda do bem, direito ou serviço vendido, calculado de acordo com o inciso III; e

V - preço parâmetro: - a diferença entre o valor da participação do bem, direito ou serviço importado no preço de venda do bem, direito ou serviço vendido, calculado conforme o inciso III, e a “margem de lucro” calculada de acordo

com o inciso IV;

§ 1º Os preços de venda, a serem considerados, serão os praticados pela própria pessoa jurídica importadora, em operações de venda a varejo e no atacado, com compradores, pessoas físicas ou jurídicas, que não sejam a elavinculados.§ 1º Os preços de venda, a serem considerados no cálculo de que trata o inciso I do caput, serão os preços das operações de venda a varejo e no atacado, no mercado interno, realizadas pela própria pessoa jurídica importadora com compradores não vinculados;

§ 1º-A Na hipótese de um mesmo bem, serviço ou direito importado ser destinado à venda no mercado interno e externo, o preço parâmetro médio ponderado calculado com base no § 1º será aplicado para a totalidade dos itens vendidos no ano-calendário, independentemente do seu mercado de destino.

§ 2º As médias aritméticas ponderadas dos preços serão calculados considerando-se os preços praticados durante todo o período de apuração da base de cálculo do imposto sobre a renda e da CSLL a que se referirem os custos, despesas ou encargos.§ 2º Para fins de cálculo da média aritmética ponderada dos preços de venda, serão consideradas as operações de venda realizadas durante todo o período de apuração da base de cálculo do imposto sobre a renda e da CSLL a que se

referirem os custos, despesas ou encargos;§ 2º-A O preço parâmetro calculado através do método de que trata o caput deverá ser apurado no ano-calendário em que o bem, serviço ou direito importado tiver sido baixado dos estoques para resultado.

§ 3º Não integram o custo médio ponderado do bem, direito ou serviço importado:§ 3º Não integram o custo médio ponderado do bem, direito ou serviço importado para efeito do cálculo de que trata o inciso II do caput.

I - o valor do frete e do seguro, cujo ônus tenha sido do importador, desde que tenham sido contratados com pessoas:

a) não vinculadas; e

b) que não sejam residentes ou domiciliadas em países ou dependências de tributação favorecida, ou que não estejam amparados por regimes fiscais privilegiados;II - os tributos incidentes na importação; e

III - os gastos com desembaraço aduaneiro.

§ 3º-A Os valores a que se refere o § 3º deverão ser computados no custo do bem importado caso estejam incluídos nas condições de compra e venda (International Commercial Terms - Incoterm) utilizadas na operação de importação;

§ 3º-B O custo médio ponderado do bem, direito ou serviço importado a que se refere o inciso II do caput corresponde ao preço praticado do bem, direito ou serviço importado calculado com base nos critérios previstos nos §§ 15 a 17 deste artigo.

§ 4º O custo total médio ponderado do bem, direito ou serviço vendido deve ser calculado considerando todos os encargos necessários a sua composição, inclusive o valor do frete, do seguro, dos tributos incidentes na importação e os gastos com desembaraço aduaneiro.

§ 5º O preço parâmetro deverá ser apurado considerando-se os preços de venda no período em que os produtos forem baixados dos estoques para resultado.§ 6º Para efeito do método de que trata o caput, a média aritmética ponderada do preço de venda será determinada computando-se as operações de venda praticadas desde a data da aquisição até a data do encerramento do período

de apuração, ou desde o 1º (primeiro) dia do período de apuração caso sejam considerados valores e quantidades existentes no início do período,§ 7º Se as operações consideradas para determinação do preço médio contiverem vendas à vista e a prazo, os preços relativos a estas últimas deverão ser escoimados dos juros neles incluídos, calculados à taxa praticada pela própria pessoa jurídica, quando comprovada a sua aplicação em todas as vendas a prazo, durante o prazo concedido para o pagamento.

§ 8º Na hipótese prevista no § 7º, não sendo comprovada a aplicação consistente de uma taxa, o ajuste será efetuado com base nas taxas previstas no art. 38-A. (Redação dada pela Instrução Normativa RFB nº 1.322, de 16 de janeiro de 2013)

§ 9º Para efeito do disposto neste artigo, serão considerados como:

I - incondicionais, os descontos concedidos que não dependam de eventos futuros, ou seja, os que forem concedidos no ato de cada revenda e constarem da respectiva nota fiscal;

II - impostos, contribuições e outros encargos cobrados pelo poder público, incidentes sobre vendas, integrantes do preço, tais como Imposto Sobre Operações Relativas à Circulação de Mercadorias e sobre Prestações de Serviços de Transporte Interestadual, Intermunicipal e de Comunicação (ICMS), Imposto sobre Serviço (ISS), Contribuição para o PIS/Pasep (PIS/Pasep) e Contribuição para o Financiamento da Seguridade Social (Cofins);

III - comissões e corretagens, os valores pagos e os que constituírem obrigação a pagar, a esse título, relativamente às vendas dos bens, serviços ou direitos objetos de análise.

§ 10. As margens a que se refere o inciso IV do caput serão aplicadas de acordo com o setor da atividade econômica da pessoa jurídica brasileira sujeita aos controles de preços de transferência e incidirão, independentemente de submissão a processo produtivo ou não no Brasil, nos seguintes percentuais:

I - 40% (quarenta por cento), para os setores de:

a) produtos farmoquímicos e farmacêuticos;

b) produtos do fumo;

c) equipamentos e instrumentos ópticos, fotográficos e cinematográficos;

d) máquinas, aparelhos e equipamentos para uso odontomédico-hospitalar;

e) extração de petróleo e gás natural; e

f) produtos derivados do petróleo;

II - 30% (trinta por cento) para os setores de:

a) produtos químicos;

b) vidros e de produtos do vidro;

c) celulose, papel e produtos de papel; e

d) metalurgia; eIII - 20% (vinte por cento) para os demais setores.

§ 11. As margens de lucro previstas no § 10 devem ser utilizadas independentemente de o bem, o serviço ou o direito importado ter sido revendido ou aplicado à produção.

§ 12. Na hipótese em que a pessoa jurídica desenvolva atividades enquadradas em mais de um inciso do § 10, deverá ser adotada a margem correspondente ao setor da atividade para o qual o bem importado tenha sido destinado, observado o disposto no art. 13.

§ 13. As margens de lucro a que se refere o § 10 serão aplicadas sobre o preço de venda, constante da nota fiscal, excluídos, apenas, os descontos incondicionais concedidos.§ 14. Na hipótese do bem importado for uma commodity, deverá ser aplicado o Método do Preço sob Cotação na Importação (PCI), conforme determinação do § 1º do art. 16, independentemente do setor da atividade econômica discriminado no § 10.

(...)”

§ 15. Na hipótese de adoção do método de que trata o caput, o contribuinte deverá calcular o preço praticado médio ponderado computando as aquisições realizadas no período de apuração, os saldos de estoques existentes no início do período e expurgando os valores e as quantidades remanescentes em seu encerramento. (Incluído(a) pelo(a) Instrução Normativa RFB nº 1870, de 29 de janeiro de 2019)

§ 16. Não integram o preço praticado;

(Incluído(a) pelo(a) Instrução Normativa RFB nº 1870, de 29 de janeiro de 2019)

I - o valor do frete e do seguro, cujo ônus tenha sido do importador, desde que tenham sido contratados com pessoas;

(Incluído(a) pelo(a) Instrução Normativa RFB nº 1870, de 29 de janeiro de 2019)

a) não vinculadas; e

(Incluído(a) pelo(a) Instrução Normativa RFB nº 1870, de 29 de janeiro de 2019)

b) que não sejam residentes ou domiciliadas em países ou dependências de tributação favorecida, ou que não estejam amparados por regimes fiscais privilegiados;

(Incluído(a) pelo(a) Instrução Normativa RFB nº 1870, de 29 de janeiro de 2019)

II - os tributos incidentes na importação; e

(Incluído(a) pelo(a) Instrução Normativa RFB nº 1870, de 29 de janeiro de 2019)

III - os gastos com desembaraço aduaneiro.

(Incluído(a) pelo(a) Instrução Normativa RFB nº 1870, de 29 de janeiro de 2019)

§ 17. Os valores a que se referem o § 16 deverão ser computados no custo do bem importado caso estejam incluídos nas condições específicas de negócios (International Commercial Terms - Incoterm) utilizadas na operação de importação.

(Incluído(a) pelo(a) Instrução Normativa RFB nº 1870, de 29 de janeiro de 2019).

3. Análise da Consultoria

3.1 Preços de Transferência na Importação

As normas que regulam os denominados preços de transferência objetivam coibir a prática de transferências de resultados para o exterior mediante a manipulação dos preços praticados nas importações ou exportações de bens, serviços ou direitos.

Essas normas estabelecem, para efeito do Imposto de Renda Pessoa Jurídica (IRPJ) e da Contribuição Social sobre o Lucro (CSLL), parâmetros de valores que devem ser observados nas operações de importação e exportação de bens, serviços e direitos

realizados por pessoa física ou jurídica residente ou domiciliada no Brasil a pessoa física ou jurídica residente ou domiciliada no exterior que seja:

● vinculada à pessoa física ou jurídica domiciliada no Brasil; ou

● residente ou domiciliada em país com tributação favorecida ("paraíso fiscal"), ainda que não vinculada à pessoa física ou jurídica domiciliada no Brasil.

Por força do disposto no art. 4º da Lei nº 10.451/2002 , desde o ano-calendário de 2002, passaram a estar sujeitas às regras de preços de transferência as pessoas físicas ou jurídicas residentes ou domiciliadas no Brasil que realizem operações com qualquer pessoa física ou jurídica, ainda que não vinculada, residente ou domiciliada em país ou dependência cuja legislação interna não permita acesso a informações relativas à composição societária de pessoas jurídicas ou a sua titularidade.

Considera-se também país ou dependência com tributação favorecida aquele cuja legislação não permita o acesso a informações relativas à composição societária de pessoas jurídicas, à sua titularidade ou à identificação do beneficiário efetivo de rendimentos atribuídos a não residentes.

O Ministro de Estado da Fazenda poderá, em circunstâncias justificadas, alterar os percentuais de que tratam os arts. 18 e 19 da Lei nº 9.430/1996 , de ofício ou mediante requerimento, desde que o contribuinte as comprove, com base em publicações,

pesquisas ou relatórios elaborados de conformidade com o disposto no § 2º do art. 21 da referida lei.

A Secretária da Receita Federal do Brasil (RFB) disciplinou essas normas por meio da Instrução Normativa RFB nº 1.312/2012 , com alterações da Instrução Normativa RFB nº 1.322/2013 e Instrução Normativa RFB nº 1.870/2019.

“Lei do Ajuste Tributário nº 9.430, de 27 de dezembro de 1996

(...)

Preços de Transferência

Bens, Serviços e Direitos Adquiridos no ExteriorArt. 18. Os custos, despesas e encargos relativos a bens, serviços e direitos, constantes dos documentos de importação ou de aquisição, nas operações efetuadas com pessoa vinculada, somente serão dedutíveis na determinação do lucro real até o valor que não exceda ao preço determinado por um dos seguintes métodos:

(...)

Art. 19. As receitas auferidas nas operações efetuadas com pessoa vinculada ficam sujeitas a arbitramento quando o preço médio de venda dos bens, serviços ou direitos, nas exportações efetuadas durante o respectivo período de apuração da base de cálculo do imposto de renda, for inferior a noventa por cento do preço médio praticado na venda dos mesmos bens, serviços ou direitos, no mercado brasileiro, durante o mesmo período, em condições de pagamento semelhantes.

(...)

Art. 20. O Ministro de Estado da Fazenda poderá, em circunstâncias justificadas, alterar os percentuais de que tratam os arts. 18 e 19, de ofício ou mediante requerimento conforme o § 2º do art. 21. ( Redação dada pela Lei nº 12.715, de 17 de setembro de 2012 )

(...)

Art. 20-A. A partir do ano-calendário de 2012, a opção por um dos métodos previstos nos arts. 18 e 19 será efetuada para o ano-calendário e não poderá ser alterada pelo contribuinte uma vez iniciado o procedimento fiscal, salvo quando, em seu curso, o método ou algum de seus critérios de cálculo venha a ser desqualificado pela fiscalização, situação esta em que deverá ser intimado o sujeito passivo para, no prazo de 30 (trinta) dias, apresentar novo cálculo de acordo com qualquer outro método previsto na legislação. (Incluído pela Lei nº 12.715, de 17 de setembro de 2012 )

(...)

Art. 20-B. A utilização do método de cálculo de preço parâmetro, de que tratam os arts. 18 e 19, deve ser consistente por bem, serviço ou direito, para todo o ano-calendário. (Incluído pela Lei nº 12.715, de 17 de setembro de 2012)

Apuração dos Preços Médios

Art. 21. Os custos e preços médios a que se referem os arts. 18 e 19 deverão ser apurados com base em:

I - publicações ou relatórios oficiais do governo do país do comprador ou vendedor ou declaração da autoridade fiscal desse mesmo país, quando com ele o Brasil mantiver acordo para evitar a bitributação ou para intercâmbio de informações;

II - pesquisas efetuadas por empresa ou instituição de notório conhecimento técnico ou publicações técnicas, em que se especifiquem o setor, o período, as empresas pesquisadas e a margem encontrada, bem como identifiquem, por empresa, os dados coletados e trabalhados.

(...)

Art. 22. Os juros pagos ou creditados a pessoa vinculada somente serão dedutíveis para fins de determinação do lucro real até o montante que não exceda ao valor calculado com base em taxa determinada conforme este artigo acrescida de margem percentual a título de spread , a ser definida por ato do Ministro de Estado da Fazenda com base na média de mercado, proporcionalizados em função do período a que se referirem os juros. (Redação dada pela Lei nº 12.766, de 27 de dezembro de 2012) (Vide inc. II do art. 13 da da Lei nº 12.766/2012)

(...)

Art. 23. Para efeito dos arts. 18 a 22, será considerada vinculada à pessoa jurídica domiciliada no Brasil:

I - a matriz desta, quando domiciliada no exterior;

II - a sua filial ou sucursal, domiciliada no exterior;

III - a pessoa física ou jurídica, residente ou domiciliada no exterior, cuja participação societária no seu capital social a caracterize como sua controladora ou coligada, na forma definida nos §§ 1º e 2º do art. 243 da Lei nº 6.404, de 15 de dezembro de 1976;

IV - a pessoa jurídica domiciliada no exterior que seja caracterizada como sua controlada ou coligada, na forma definida nos §§ 1º e 2º do art. 243 da Lei nº 6.404, de 15 de dezembro de 1976;

V - a pessoa jurídica domiciliada no exterior, quando esta e a empresa domiciliada no Brasil estiverem sob controle societário ou administrativo comum ou quando pelo menos dez por cento do capital social de cada uma pertencer a uma mesma pessoa física ou jurídica;

VI - a pessoa física ou jurídica, residente ou domiciliada no exterior, que, em conjunto com a pessoa jurídica domiciliada no Brasil, tiver participação societária no capital social de uma terceira pessoa jurídica, cuja soma as caracterizem como controladoras ou coligadas desta, na forma definida nos §§ 1º e 2º do art. 243 da Lei nº 6.404, de 15 de dezembro de 1976;

VII - a pessoa física ou jurídica, residente ou domiciliada no exterior, que seja sua associada, na forma de consórcio ou condomínio, conforme definido na legislação brasileira, em qualquer empreendimento;

VIII - a pessoa física residente no exterior que for parente ou afim até o terceiro grau, cônjuge ou companheiro de qualquer de seus diretores ou de seu sócio ou acionista controlador em participação direta ou indireta;

IX - a pessoa física ou jurídica, residente ou domiciliada no exterior, que goze de exclusividade, como seu agente, distribuidor ou concessionário, para a compra e venda de bens, serviços ou direitos;

X - a pessoa física ou jurídica, residente ou domiciliada no exterior, em relação à qual a pessoa jurídica domiciliada no Brasil goze de exclusividade, como agente, distribuidora ou concessionária, para a compra e venda de bens, serviços ou direitos.

Países com Tributação Favorecida

Art. 24. As disposições relativas a preços, custos e taxas de juros, constantes dos arts. 18 a 22, aplicam-se, também, às operações efetuadas por pessoa física ou jurídica residente ou domiciliada no Brasil, com qualquer pessoa física ou jurídica, ainda que não vinculada, residente ou domiciliada em país que não tribute a renda ou que a tribute a alíquota máxima inferior a vinte por cento.

(...)

Art 24-A. Aplicam-se às operações realizadas em regime fiscal privilegiado as disposições relativas a preços, custos e taxas de juros constantes dos arts. 18 a 22 desta Lei, nas transações entre pessoas físicas ou jurídicas residentes e domiciliadas no País com qualquer pessoa física ou jurídica, ainda que não vinculada, residente ou domiciliada no exterior. ( Incluído pela Lei nº 11.727, de 23 de junho de 2008 )

Parágrafo único. Para efeitos deste artigo, considera-se regime fiscal privilegiado aquele que: ( Incluído pela Lei nº 11.727, de 23 de junho de 2008 ) ( Vide Medida Provisória nº 449, de 3 de dezembro de 2008 )

Parágrafo único. Para os efeitos deste artigo, considera-se regime fiscal privilegiado aquele que apresentar uma ou mais das seguintes características: ( Redação dada Lei nº 11.941, de 27 de maio de 2009 )

I - não tribute a renda ou a tribute à alíquota máxima inferior a 20% (vinte por cento); ( Incluído pela Lei nº 11.727, de 23 de junho de 2008 )

II - conceda vantagem de natureza fiscal a pessoa física ou jurídica não residente: ( Incluído pela Lei nº 11.727, de 23 de junho de 2008 )

a) sem exigência de realização de atividade econômica substantiva no país ou dependência; ( Incluída pela Lei nº 11.727, de 23 de junho de 2008 )

b) condicionada ao não exercício de atividade econômica substantiva no país ou dependência; ( Incluída pela Lei nº 11.727, de 23 de junho de 2008 )III - não tribute, ou o faça em alíquota máxima inferior a 20% (vinte por cento), os rendimentos auferidos fora de seu território; ( Incluído pela Lei nº 11.727, de 23 de junho de 2008 )

IV - não permita o acesso a informações relativas à composição societária, titularidade de bens ou direitos ou às operações econômicas realizadas. (Incluído pela Lei nº 11.727, de 23 de junho de 2008 )(...)

Art 24-B. O Poder Executivo poderá reduzir ou restabelecer os percentuais de que tratam o caput do art. 24 e os incisos I e III do parágrafo único do art. 24-A, ambos desta Lei. (Incluído pela Lei nº 11.727, de 23 de junho de 2008 )

Parágrafo único. O uso da faculdade prevista no caput deste artigo poderá também ser aplicado, de forma excepcional e restrita, a países que componham blocos econômicos dos quais o País participe. ( Incluído pela Lei nº 11.727, de 23 de junho de 2008 )

(...)”

A pessoa jurídica poderá optar pela aplicação de um dos métodos (PIC, PRL e PCI) para fins de aplicação das regras de preços de transferência para o ano-calendário, mas esta opção será irretratável por todo o período e declarada no SPED (ECF).

O valor do frete e seguro de operações praticadas com pessoas não vinculadas, não integram o custo da metodologia PRL, quando a obtenção do custo total de bem custo total do bem, direito ou serviço vendido, no cálculo do percentual de participação dos bens, direitos ou serviços importados.

O disposto no artigo 24, da lei 9430/96, determina que as metodologias PIC, PRL e CPL poderão ser aplicadas em operações praticadas entre pessoas físicas ou jurídicas vinculadas com quaisquer outras pessoas físicas ou jurídicas, ainda que não vinculadas, desde que residentes em paraíso fiscal, que tribute a renda com alíquota não superior a 20% ou não a tribute.

[...]

Art. 24. As disposições relativas a preços, custos e taxas de juros, constantes dos arts. 18 a 22, aplicam-se, também, às operações efetuadas por pessoa física ou jurídica residente ou domiciliada no Brasil, com qualquer pessoa física ou jurídica, ainda que não vinculada, residente ou domiciliada em país que não tribute a renda ou que a tribute à alíquota máxima inferior a vinte por cento.

[...]

3.2 Do Método do Preço de Revenda menos Lucro (PRL)

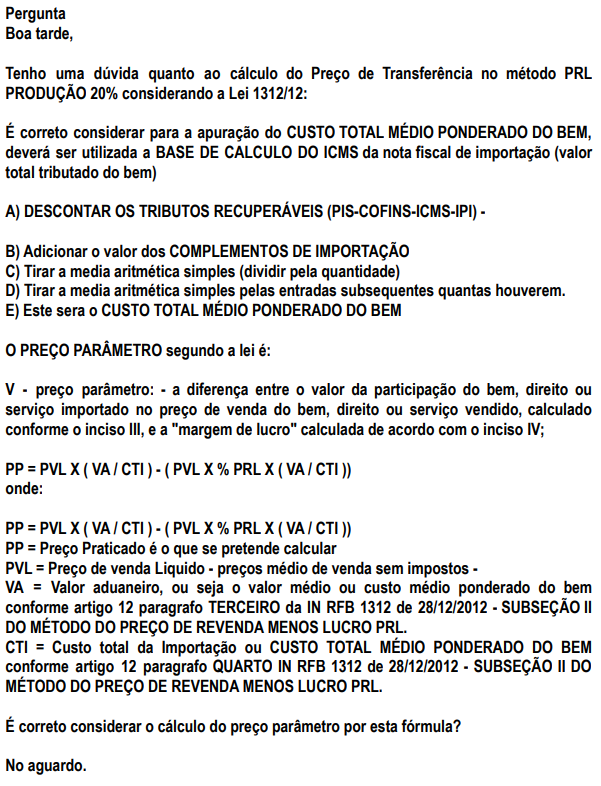

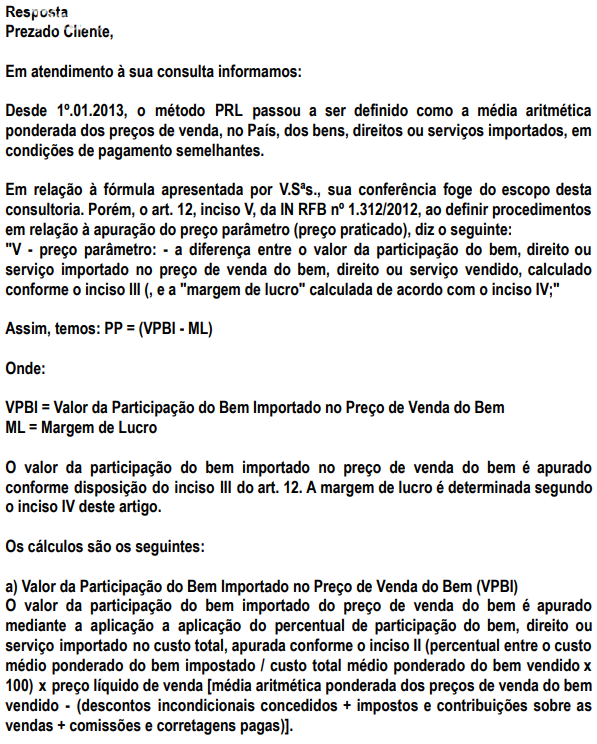

Desde 1º.01.2013, o método PRL passou a ser definido como a média aritmética ponderada dos preços de venda, no País, dos bens, direitos ou serviços importados, em condições de pagamento semelhantes e calculados conforme a metodologia a seguir:

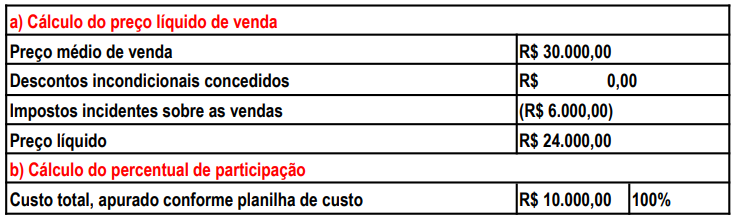

a) preço líquido de venda: a média aritmética ponderada dos preços de venda do bem, direito ou serviço produzido, diminuídos dos descontos incondicionais concedidos, dos impostos e contribuições sobre as vendas e das comissões e corretagens pagas;

b) percentual de participação dos bens, direitos ou serviços importados no custo total do bem, direito ou serviço: vendido a relação percentual entre o custo médio ponderado do bem, direito ou serviço importado e o custo total médio ponderado do bem, direito ou serviço vendido, calculado em conformidade com a planilha de custos da empresa;

c) participação dos bens, direitos ou serviços importados no preço de venda do bem, direito ou serviço vendido: a aplicação do percentual de participação do bem, direito ou serviço importado no custo total, apurada conforme o item 2, sobre o preço líquido de venda calculado de acordo com o item 1;

d) margem de lucro: a aplicação dos percentuais referidos a seguir, conforme o setor econômico da pessoa jurídica sujeita ao controle de preços de transferência, sobre a participação do bem, direito ou serviço importado no preço de venda do bem, direito ou serviço vendido, calculado de acordo com o segundo item:

40%, para os setores de:

● fabricação de produtos farmoquímicos e farmacêuticos;

● fabricação de produtos do fumo;

● equipamentos e instrumentos ópticos, fotográficos e cinematográficos;

● máquinas, aparelhos e equipamentos para uso odonto-médico-hospitalar;

● extração de petróleo e gás natural; e

● produtos derivados do petróleo;

● 30% para os setores de:

● produtos químicos;

● vidros e de produtos do vidro;

● celulose, papel e produtos de papel; e

● metalurgia; e

20% para os demais setores;

e) preço-parâmetro: a diferença entre o valor da participação do bem, direito ou serviço importado no preço de venda do bem, direito ou serviço vendido, calculado conforme item 3, e a "margem de lucro" calculada. A média aritmética ponderada dos preços mencionada deve ser calculada considerando os preços praticados durante todo o período de apuração da base de cálculo do IRPJ a que se referirem os custos, despesas ou encargos.

3.3 Não integram o Custo Médio Ponderado do Bem

Não integram o custo médio ponderado do bem, direito ou serviço importado, para efeito de cálculo:

● o valor do frete e o do seguro, cujo ônus tenha sido do importador, desde que tenham sido contratados com pessoas:

- não vinculadas; e

- que não sejam residentes ou domiciliadas em países ou dependências de tributação favorecida, ou que não estejam amparados por regimes fiscais privilegiados;

● os tributos incidentes na importação; e

● os gastos com desembaraço aduaneiro.

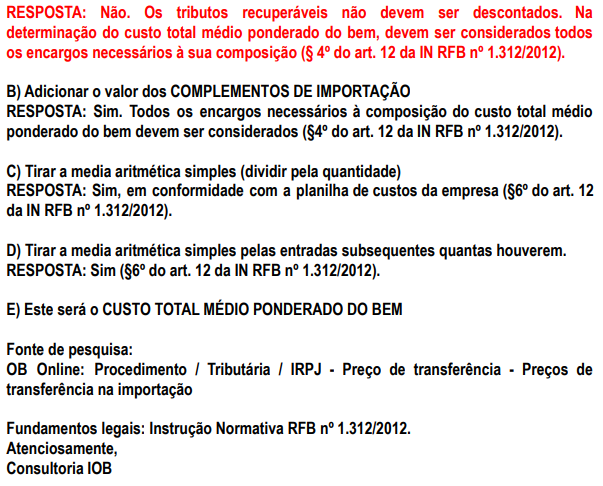

3.4 Calculo do Custo Total Médio Ponderado do Bem

O custo total médio ponderado do bem, direito ou serviço vendido deve ser calculado considerando todos os encargos necessários à sua composição, inclusive o valor do frete, do seguro, dos tributos incidentes na importação e os gastos com desembaraço aduaneiro.

Para efeito do método PRL, a média aritmética ponderada do preço de venda será determinada computando-se as operações de venda praticadas desde a data da aquisição até a data do encerramento do período de apuração, ou desde o 1º dia do período de apuração caso sejam considerados valores e quantidades existentes no início do período. No cálculo do custo total médio ponderado, podemos entender que não se pode deduzir o valor dos tributos recuperáveis conforme § 4º, art. 12 da IN RFB 1312/12:

§ 4º O custo total médio ponderado do bem, direito ou serviço vendido deve ser calculado considerando todos os encargos necessários a sua composição, inclusive o valor do frete, do seguro, dos tributos incidentes na importação e os gastos com desembaraço aduaneiro.

Diferente do que diz o inciso terceiro do mesmo artigo, no qual os tributos recuperáveis não integram o custo médio do bem como demonstrado abaixo:

§ 3º Não integram o custo médio ponderado do bem, direito ou serviço importado:

I - o valor do frete e do seguro, cujo ônus tenha sido do importador, desde que tenham sido contratados com pessoas:

a) não vinculadas; e

b) que não sejam residentes ou domiciliadas em países ou dependências de tributação favorecida, ou que não estejam amparados por regimes fiscais privilegiados;

II - os tributos incidentes na importação; e

III - os gastos com desembaraço aduaneiro

Significa dizer que ao se calcular o Custo Médio Ponderado do Bem e o Custo Total Médio Ponderado do Bem, no primeiro será deduzido o valor dos tributos recuperáveis. Já do segundo não, visto que estes tributos não são parte do custo deste bem, já que incidem sobre as operações de venda e não compõem o preço da mercadoria importada.

Exemplo:

Hipótese: importação de bens aplicados à produção (margem de 40%)

Neste caso, teríamos:

Como no exemplo o valor do ajuste (R$ 440,00) é superior à margem de divergência admitida (R$ 50,00), logo será necessário proceder-se à adição do respectivo valor ao lucro líquido, para fins da apuração do lucro real, e da base de cálculo da CSLL.

3.5 Venda à Vista e a Prazo

Se as operações consideradas para determinação do preço médio contiverem vendas à vista e a prazo, os preços relativos a estas últimas deverão ser escoimados dos juros neles incluídos, calculados à taxa praticada pela própria pessoa jurídica, quando comprovada a sua aplicação em todas as vendas a prazo, durante o prazo concedido para o pagamento.

Nessa hipótese, não sendo comprovada a aplicação consistente de uma taxa, o ajuste será efetuado com base nas taxas previstas no art. 38-A da Instrução Normativa RFB nº 1.312/2012 com alterações da Instrução Normativa RFB nº 1.322/2013 .

3.6 Venda à Vista e a Prazo

Para efeito do método PRL, serão considerados como:

● incondicionais os descontos concedidos que não dependam de eventos futuros, ou seja, os que forem concedidos no ato de cada revenda e constarem da respectiva nota fiscal;

● impostos contribuições e outros encargos cobrados pelo Poder Público, incidentes sobre vendas, integrantes do preço, tais como o ICMS, o ISS, o PIS-Pasep e a Cofins;

● comissões e corretagens os valores pagos e os que constituírem obrigação a pagar, a esse título, relativamente às vendas dos bens, serviços ou direitos objetos de análise.

3.7 Produção de um ou mais Produtos

Na hipótese de um mesmo bem importado ser revendido e aplicado na produção de um ou mais produtos, ou na hipótese de o bem importado ser submetido a diferentes processos produtivos no Brasil, devem ser calculados, de forma individual, de acordo com suas respectivas destinações, os seguintes valores:

● o custo médio ponderado de venda;

● o percentual de participação dos bens, direitos ou serviços importados no custo total do bem, direito ou serviço vendido;

● a participação dos bens, direitos ou serviços importados no preço de venda do bem, direito ou serviço vendido;

● o valor da margem de lucro;

● o preço parâmetro.

O preço parâmetro final será a média ponderada dos valores encontrados nesta forma. A metodologia do preço de revenda menos lucro (PRL) também se aplica na importação de insumos/materias primas destinados à produção de bens e mercadorias, na Zona Franca de Manaus, desde que estes produtos tenham sido importados de paraísos fiscais ou não.

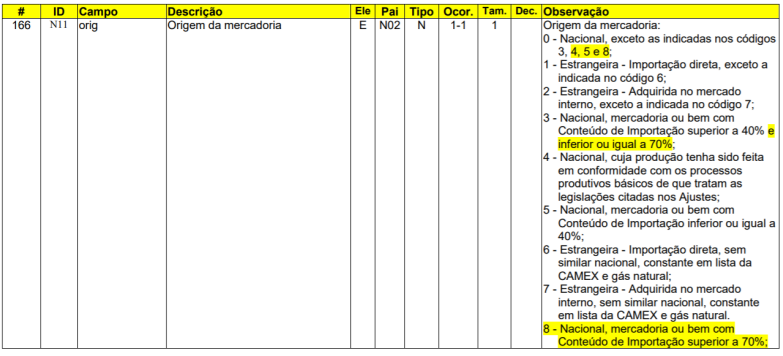

Porém, não é possível aplicar a metodologia PRL, quando se tratar de origem 4, como nos foi questionado, visto que esta (origem) se refere a produto exclusivamente nacional, na qual não se utiliza a alíquota de 4%.

4. Conclusão

Por todo o exposto, concluímos que o PRL é o método de aferição indireta do valor do produto importado, visto que a aferição direta, feita pelo valor declarado de importação, nem sempre corresponde ao valor de mercado. Pode-se dizer que é um método dedutivo que parte do todo para chegar à parte. Assim, só é possível encontrar o valor real da parte, levando-se em consideração quanto esta contribuiu para a formação do produto todo.

Para a determinação do custo de bens, serviços ou direitos, adquiridos no exterior por este método, deve ser observada a metodologia aplicada, que consiste em : Preço de revenda – Lucro, considerando as variáveis:

● preço líquido de venda;

● percentual de participação dos bens, direitos ou serviços importados no custo total do bem, direito ou serviço vendido;

● participação dos bens, direitos ou serviços importados no preço de venda do bem, direito ou serviço vendido;

● margem de lucro: 40% ou 20%, conforme o caso;

● preço-parâmetro: a diferença entre o valor da participação do bem, direito ou serviço importado no preço de venda do bem, direito ou serviço vendido e a "margem de lucro" calculada.

Isto posto, sugerimos que seja verificado, conforme esclarecimentos e exemplos mencionados neste parecer, o que exatamente não está sendo atendido quanto ao relatório de Transfer Pricing, ou Preços de Referência, pelo método PLR, para apuração dos custos de produtos importados para produção, padronizando o que seja possível e sugerindo customização para as peculiaridades do cliente, haja vista que o mesmo é um relatório auxiliar, sem layout previsto em norma tributária ou societária e que processo produtivo, controle de estoque, custos e preços tem muitas variações, por tipo de produto, negócio, mercado e demais fatores gerenciais e comerciais.

Entendemos ainda que os tributos recuperáveis não podem ser deduzidos do Custo Total Médio Ponderado do bem, mas somente do Custo Médio Ponderado do Bem, conforme os §§ 3º,A e B do artigo 12 estabelece:

§ 3º Não integram o custo médio ponderado do bem, direito ou serviço importado para efeito do cálculo de que trata o inciso II do caput

I - o valor do frete e do seguro, cujo ônus tenha sido do importador, desde que tenham sido contratados com pessoas:

a) não vinculadas; e

b) que não sejam residentes ou domiciliadas em países ou dependências de tributação favorecida, ou que não estejam amparados por regimes fiscais privilegiados;

II - os tributos incidentes na importação; e

III - os gastos com desembaraço aduaneiro.

§ 3º-A Os valores a que se refere o § 3º deverão ser computados no custo do bem importado caso estejam incluídos nas condições de compra e venda (International Commercial Terms - Incoterm) utilizadas na operação de importação.

§ 3º-B O custo médio ponderado do bem, direito ou serviço importado a que se refere o inciso II do caput corresponde ao preço praticado do bem, direito ou serviço importado calculado com base nos critérios previstos nos §§ 15 a 17 deste artigo. (conforme acima no item 2).

O artigo ainda nos traz um rol exemplificativo dos tributos que podem ser deduzidos do cálculo do custo médio ponderado do bem, em seu § 9:

§ 9º Para efeito do disposto neste artigo, serão considerados como:

[...]

II - impostos, contribuições e outros encargos cobrados pelo poder público, incidentes sobre vendas, integrantes do preço, tais como Imposto Sobre Operações Relativas à Circulação de Mercadorias e sobre Prestações de Serviços de Transporte Interestadual, Intermunicipal e de Comunicação (ICMS), Imposto sobre Serviço (ISS), Contribuição para o PIS/Pasep (PIS/Pasep) e Contribuição para o Financiamento da Seguridade Social (Cofins);

[...]

Entendemos que como este rol é exemplificativo, o valor do IPI pode entrar nas deduções previstas pelo inciso II, §3º do artigo 12, da IN RFB 1312/12.

5. Informações Complementares

5.1 Consultas Externas Realizadas

"O conteúdo deste documento não acarreta a assunção de nenhuma obrigação da Totvs perante o Cliente solicitante e/ou terceiros que porventura tiverem acesso ao material, tampouco representa a interpretação ou recomendação da TOTVS sobre qualquer lei ou norma. O intuito da Totvs é auxiliar o cliente na correta utilização do software no que diz respeito à aderência à legislação objeto da análise. Assim sendo, é de TOTAL RESPONSABILIDADE do Cliente solicitante, a correta interpretação e aplicação da legislação em vigor para a utilização do software contratado, incluindo, mas não se limitando a todas as obrigações tributárias principais e acessórias".

6. Referências

● http://www.planalto.gov.br/ccivil_03/_ato2011-2014/2012/lei/l12715.htm

● http://www.receita.fazenda.gov.br/Legislacao/ins/2012/in13122012.htm

● http://normas.receita.fazenda.gov.br/sijut2consulta/link.action?visao=anotado&idAto=39257#1260980

● http://normas.receita.fazenda.gov.br/sijut2consulta/link.action?visao=anotado&idAto=103953

7. Histórico de alterações

ID | Data | Versão | Descrição | Chamado/ Ticket |

LJAC | 29/05/2014 | 1.00 | Transfer Pricing Custo de Importação PRL | TPISCS |

LFA | 15/10/2015 | 2.00 | Transfer Pricing Custo de Importação PRL | TTGPKU |

| DOU | 22/11/2019 | 3.00 | Transfer Pricing Custo de Importação PRL | 7565405 |

| LRC | 02/04/2019 | 4.00 | Transfer Pricing Custo de Importação PRL | 8583012 |

| LFA | 30/09/2021 | 5.00 | Transfer Pricing Custo de Importação PRL e ZFM | PSCONSEG-3950 |

| BMR | 05/01/2023 | 6.00 | Transfer Pricing Custo de Importação PRL | PSCONSEG-8238 |