Orientações Consultoria de Segmentos.

Data 09/02/2024

ECF - Novos Registros Bloco X - Informações Econômicas - Preço de Transferência (Transfer Price)

1. Questão

Interpretar os novos registros do Bloco X - Informações Econômicas da ECF referentes ao Manual 10, são eles:

- Registro X360: Informações Gerais Sobre Preços de Transferência

- Registro X365: Informações Sobre as Contrapartes nas Transações Controladas

- Registro X366: Entidades Com as Quais Realiza Transações Controladas

- Registro X370: Informações Sobre as Transações Controladas

- Registro X371: Informações Sobre Ajustes Compensatórios

- Registro X375: Informações Relacionadas aos Métodos

2. Normas Apresentadas pelo Cliente

A indicação da legislação pertinente ao caso é de inteira responsabilidade do Cliente solicitante

Manual de Orientação do Leiaute 10 da ECF.

3. Análise da Consultoria

O Bloco X da ECF trata das informações econômicas da pessoa jurídica. Dentre os registros incluídos, estão as informações sobre o preço de transferência.

No dia 29 de setembro de 2023, foi publicada a Instrução Normativa 2.161/2023 dispondo de novas regras de preço de transferência (Transfer Price) a serem praticadas nas transações efetuadas no Brasil trazidas pela Lei nº 14.596/2023. Com isso, a ECF por meio de seu novo leiaute 10 incluiu novos registros para essa adequação. Originada da Lei nº 14.596/2023, esta normativa alinha o Brasil às diretrizes da Organização para a Cooperação e Desenvolvimento Econômico (OCDE). O foco principal é o controle dos preços em transações controladas internacionais que afetam a base de cálculo do IRPJ e CSLL de empresas brasileiras.

A vigência das novas regras será a partir do ano calendário de 2024, entretanto o contribuinte pode optar por aplicá-las em relação ao ano calendário de 2023. Vejamos as novas regras e as instruções de preenchimento dos novos registros na ECF.

3.1 Preço de Transferência

O preço de transferência é uma demonstração tributária para a comprovação que o preço praticado em operações realizadas com empresas no exterior, consideradas partes relacionadas ou, ainda que não vinculadas, seja residente ou domiciliada em país cuja a tributação é favorecida por uma tributação inferior a brasileira classificada como paraíso fiscal, esteja em conformidade com as regras estabelecidas em lei e atos normativos expedidos pela Receita Federal.

Esse conceito é importante para as empresas multinacionais que operam em diversos países e, muitas vezes, transferem bens, serviços ou propriedade intelectual entre suas subsidiárias ou divisões localizadas em diferentes países. Essas transferências podem afetar o lucro tributável, no Brasil, mais especificamente o IRPJ e a CSLL, e o valor desses impostos a serem pagos. O objetivo do preço de transferência é determinar um valor justo e adequado para as transações entre as unidades relacionadas¹, garantindo que os preços praticados não distorçam os resultados financeiros globais da empresa. Isso significa que as transações entre empresas relacionadas devem ser estabelecidas a preços e condições que seriam praticados entre partes independentes, em circunstâncias comparáveis.

E a regulamentação do preço de transferência visa:

- Garantir uma Tributação Justa: Evitando que empresas manipulem seus preços para reduzir os impostos em um país, transferindo artificialmente lucros para jurisdições de baixa tributação;

- Prevenir a Erosão da Base Tributária: Assegurar que os países não percam receita fiscal devida à manipulação de preços entre empresas relacionadas;

- Promover a Transparência e a Equidade Fiscal: Criar um ambiente de negócios mais transparente e justo, evitando distorções na concorrência e garantindo que todas as empresas paguem a quantia correta de imposto.

As premissas demonstradas acima regem a legislação de preços de transferência, pois servem como parâmetro para definição dos ajustes fiscais a serem adicionados na base do IRPJ/CSLL. Vejamos nos tópicos a seguir sobre a nova regulamentação sobre os preços de transferência regulamentada pela Lei nº 14.596/2023 e normatizada pela Instrução Normativa 2.161/2023.

¹Transações com partes relacionadas: qualquer transferência de recursos, bens, serviços ou obrigações entre pessoas físicas ou jurídica quando uma delas pode ser influenciada pela outra de forma a estabelecer termos diferentes dos que seriam acordados entre partes não relacionadas.

3.2 Regras de Preços de Transferência no Brasil até 2023 - Lei nº 9.430/1996

Consultar a - Orientações Consultoria de Segmentos -TPISCS - Transfer Pricing Custo de Importação PRL

3.3 Novas regras de Preços de Transferência no Brasil - Lei nº 14.596/2023 e IN nº 2.161/2023

Com a publicação da Lei nº 14.596/2023 (conversão da MP nº 1.152/2022), esta lei alinha o Brasil às diretrizes da Organização para a Cooperação e Desenvolvimento Econômico (OCDE). O objetivo é o controle dos preços das transações internacionais que afetam a base de cálculo do IRPJ e CSLL de empresas brasileiras. A normativa engloba entidades descritas na Lei nº 9.430/1996 e contribuintes da IN RFB nº 1.700/2017, inclusive filiais e sucursais.

Regulamentação

Através da regulamentação da IN RFB nº 2.161/2023 deixa claro que todas as transações sujeitas às regras de preços de transferência envolvem uma empresa localizada no Brasil e outra empresa localizada no exterior denominada “Parte relacionada".

Quem está obrigado a realizar o preço de transferência (Transfer Price)?

A IN RFB nº 2.161/2023 ressalta que toda a pessoa jurídica que determina o IRPJ e CSLL com base no Lucro Real, Presumido e Arbitrado que realizar "transação controlada", “série de transações” e arranjo” com partes relacionadas no exterior devem calcular o preço de transferência (Transfer Price).

Transação Controlada

Uma transação controlada, também conhecida como transação entre partes relacionadas, ocorre quando duas entidades comerciais têm uma relação de controle ou influência significativa entre si. Essa relação pode ser direta, como quando uma empresa controla outra através de propriedade majoritária de ações, ou indireta, quando ambas são controladas por uma terceira entidade.

A IN RFB nº 2.161/2023 trouxe expressamente as definições do que é uma "transação controlada" conforme destaque acima, “série de transações” que inclui referência a mais de uma transação realizada em relação a um mesmo contrato e "arranjo” que incluídos os contratos ou arranjos sob qualquer forma e série de transações, tais como:

- Importação de Bens, Serviços e Direitos;

- Exportação de Bens, Serviços e Direitos;

- Juros pagos ou creditados em operações financeiras, decorrentes de contratos de empréstimos passivos;

- Juros auferidos em operações financeiras, decorrentes de contratos de empréstimos ativos;

- Transações Back to Back;

- Transação com bens tangíveis, incluindo as commodities;

- Transação envolvendo intangíveis;

- Serviços de qualquer tipo;

- Contratos de compartilhamento de custos;

- Reestruturação de negócios, incluindo o encerramento ou renegociação das relações comerciais ou financeiras;

- Operações financeiras, incluindo as operações de dívida, garantias intragrupo, acordos de gestão centralizada de tesouraria e contratos de seguro;

- Transações que tenham por objeto a disposição ou transferência de ativos, incluindo ações e outras participações, ainda que ocorram em operações de devolução ou subscrição de capital; e

- Qualquer venda, cessão, empréstimo, locação, licenciamento, antecipação e contribuição.

Partes relacionadas

A Instrução Normativa nº 2.161/2023 define quando duas partes são consideradas relacionadas. A definição é quando uma delas pode ser influenciada pela outra de forma a estabelecer termos diferentes dos que seriam acordados entre partes não relacionadas. Existem diversas situações em que partes são consideradas relacionadas, vejamos:

- o controlador e as suas controladas;

- a entidade e a sua unidade de negócios, quando esta for tratada como contribuinte separado para fins de apuração de tributação sobre a renda, incluídas a matriz e as suas filiais;

- as coligadas;

- as entidades incluídas nas demonstrações financeiras consolidadas, ou que seriam incluídas caso o controlador final do grupo multinacional de que façam parte preparasse tais demonstrações na hipótese de seu capital ser negociado nos mercados de valores mobiliários de sua jurisdição de residência;

- as entidades, quando uma delas possuir o direito de receber, direta ou indiretamente, no mínimo, 25% (vinte e cinco por cento) dos lucros da outra ou de seus ativos, em caso de liquidação;

- as entidades que estiverem, direta ou indiretamente, sob controle comum ou em que o mesmo sócio, acionista ou titular detiver 20% (vinte por cento) ou mais do capital social de cada uma;

- as entidades em que os mesmos sócios ou acionistas, ou os seus cônjuges, companheiros, parentes, consanguíneos ou afins, até o terceiro grau, detiverem no mínimo 20% (vinte por cento) do capital social de cada uma;

- a entidade e a pessoa natural que for cônjuge, companheiro ou parente, consanguíneo ou afim, até o terceiro grau, de conselheiro, de diretor ou de controlador daquela entidade; e

- a pessoa jurídica residente ou domiciliada no Brasil e qualquer entidade caracterizada como paraíso fiscal² ou regime fiscal privilegiado.

O controle de uma entidade fica caracterizado quando:

- detém, de forma direta ou indireta, isoladamente ou em conjunto com outras entidades;

- participar, direta ou indiretamente, de mais de 50% (cinquenta por cento) do capital social de outra entidade; ou

- detiver ou exercer o poder de administrar, de forma direta ou indireta, as atividades de outra entidade.

Por fim, as transações entre partes relacionadas precisam ser cuidadosamente monitoradas e documentadas pela entidade, especialmente quando se trata de preços de transferência, porque há um risco significativo de manipulação de preços para benefício tributário. Portanto, é importante que essas transações sejam conduzidas com preços de mercado ou preços que seriam acordados entre partes independentes em condições similares que vem de encontro com a regulamentação da IN nº 2.161/2023.

²Paraíso Fiscal: Países onde há tributação privilegiada em relação aos demais. Acessando a Instrução Normativa nº 1.037/2010, podemos consultar a lista de países classificados como paraíso fiscal

Métodos de Preços

Com a mudanças na legislação sobre a determinação de preços de transferência segundo a Lei 14.596/23 regulamentada pela instrução Normativa 2.161/23, os métodos também mudaram. Agora temos 6 métodos que são aplicados independentemente das transações, são:

- PIC - Preço Independente Comparável: Compara preços em transações controladas e não controladas;

- PRL - Preço de Revenda menos Lucro: Baseado na margem bruta obtida em revendas para partes não relacionadas;

- MCL - Custo mais Lucro: Analisa a margem de lucro bruto sobre os custos em transações comparáveis;

- MLT - Margem Liquida da Transação: Compara margens líquidas em transações controladas e não controladas;

- MDL - Divisão de Lucro: Divide os lucros ou perdas baseando-se nas contribuições das partes envolvidas;

- Outros Métodos: Permitem abordagens diferentes, desde que resultem em preços consistentes com transações não relacionadas

A escolha do método apropriado depende da natureza da transação, a disponibilidade de informações entre as transações comparáveis e o grau de comparabilidade entre as transações.

Multas e Penalidades

Se o contribuinte não fornecer as informações de forma adequada sobre as transações controladas, a autoridade fiscal pode alocar funções, riscos e ativos à entidade brasileira e também usar estimativas (arbitramento) para delinear a transação. Se o contribuinte não cumprir certos requisitos relacionados aos Arquivos Global e Local, ele está sujeito as seguintes multas:

- Falta de apresentação tempestiva (entrega do documento fora do prazo estabelecido):

- Multa de 0,2% por mês-calendário (ou fração) sobre o valor da receita bruta do contribuinte do período referente.

- Apresentação sem atender aos requisitos:

- Multa de 3% sobre o valor da receita bruta do contribuinte do período referente.

- Sobre o Arquivo Global:

- Apresentação com informações inexatas, incompletas ou omitidas:

- Multa de 0,2% sobre o valor da receita consolidada do grupo multinacional do ano anterior ao das informações.

Obs: Sobre o Arquivo Global: O valor máximo de multa poderá ser aplicado nos seguintes casos:

- O contribuinte não informar o valor da receita consolidada do grupo multinacional do ano anterior;

- A informação fornecida não for devidamente;

- até a data de cumprimento ou data da notificação/lavratura de infração devidamente comprovada.

- Isenções da Multa do Arquivo Global:

- Não se aplica em caso de erros formais comprovados ou informações imateriais;

- Informação imaterial: aquela que não afeta a confiabilidade dos resultados.

- Durante procedimento fiscal ou outras medidas fiscalizatórias:

- Falta de apresentação tempestiva de informações ou documentação ou conduta que cause embaraço à fiscalização:

- Multa de 5% sobre o valor da transação correspondente, conforme definido pela autoridade fiscal.

- Valores das multas:

- Mínimo: R$ 20.000,00;

- Máximo: R$ 5.000.000,00.

- Regularização:

- Se a autoridade fiscal discordar da base de cálculo do IRPJ e CSLL o contribuinte terá 30 dias para retificar a ECF e DCTF-PGD.

- Retificação requisitos:

- Conformidade com normas tributárias;

- Cooperação com a RFB;

- Esforços para cumprir a Instrução Normativa 2.161/2023;

- Adoção de critérios justificáveis para determinação da base de cálculo.

3.4 Formalização e opção para a antecipação dos efeitos da Lei nº 14.596/2023

A Formalização da opção para o ano calendário de 2023 deve ser entregue entre 1º de setembro a 31 de dezembro de 2023. O contribuinte deve seguir os seguintes passos:

- Abertura de processo digital pelo Portal e-CAC;

- Anexação do termo de opção do Anexo VI da Instrução Normativa 2.161/2023.

Modelo do termo de opção

Em caso de extinção da entidade jurídica:

- A opção deve ser feita no mês da extinção.

A opção de antecipação de efeitos acata em:

- A opção é definitiva;

- Obrigação de seguir os artigos 1º a 44 a partir de 1º de janeiro de 2023;

- Considerar os efeitos do art. 46 da Lei nº 14.596 de 2023;

- Contribuintes não obrigados a seguir regras de preços de transferência para IRPJ e CSLL; Podem aplicar o art. 78 para 2023 se optarem conforme o art. 69.

3.5 Informações Sobre Preços de Transferência na ECF - Novas Regras Lei nº 14.596/2023 e IN nº 2.161/2023

De acordo com os itens 3.1 e 3.2, vimos que o preço de transferência é uma obrigação tributária que impacta o IRPJ e CSLL das empresas multinacionais. As informações serão prestadas no bloco X da ECF. Neste este bloco não há cruzamento com outros blocos da ECF, o que diminui eventuais erros de validação. Entretanto o cruzamento realizado pela Receita Federal se dá em informações prestadas no Siscomex, Siscoserv e Banco central, no qual a empresa que teve transações com pessoa vinculada no exterior está sendo monitorada. Por este motivo, é importante o correto preenchimento das informações de preços de transferência na ECF.

Informações até 2023

Caso o contribuinte não opte pela nova regra de preço de transferência, após a finalização do cálculo, o eventual ajuste fiscal deverá ser adicionado na base de cálculo do IRPJ, e os dados relativos aos cálculos deverão ser preenchidos nos Registros X300/X320 da ECF (até 2023).

Informações após 2023

O contribuinte apresentará o Arquivo Global e o Arquivo Local em Processo Digital, por meio de serviço disponível no Centro Virtual de Atendimento - e-CAC da RFB, em até 3 (três) meses após o prazo assinalado para a transmissão da ECF do ano-calendário correspondente. Parte das informações previstas nos arts. 59 e 60 da IN RFB nº 2.161/2023 que constarão no arquivo local, serão também prestadas na ECF, considerando-se as definições e instruções contidas no Manual de Orientação do Leiaute 10 da ECF.

Como Informar na ECF de acordo com as novas regras

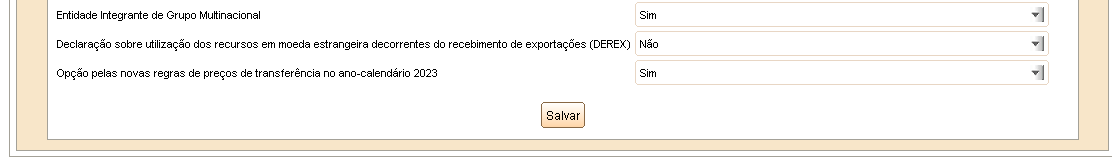

As primeiras perguntas relacionadas as transações de preços de transferência estão no “Registro 0020 – Parâmetros Complementares”, onde há as seguintes perguntas que devem ser respondidas com “Sim” ou “Não”:

- Operações com o exterior?

- Operações com Pessoa Vinculada/Interposta/País com Tributação Favorecida?

- Opção pelas novas regras de preços de transferência no ano-calendário de 2023?

Caso as três perguntas sejam respondidas com “Sim”, então os bloco X360, X365, X366, X370, X371 e X375, estarão liberados para preenchimento.

3.6 Registro X360 - Informações Gerais Sobre Preços de Transferência

Os Registros X360, assim como os registros X365, X366, X370, X371, X375A, X375B, X375C, X375D e X375E devem ser preenchidos por todos os contribuintes que realizam transações sujeitas ao controle de preços de transferência nos termos da Lei nº 14.596/2023 e da Instrução Normativa RFB nº 2.161/2023 ("transações controladas"), inclusive aqueles que não estão obrigados à apresentação do "Arquivo Local" (art. 57, inciso III da IN RFB nº 2.161/2023 ) e aqueles que apresentam o "Arquivo Local Simplificado" (art. 57, inciso II da IN RFB nº 2.161/2023 ), conforme disposto no art. 57, § 3º da IN RFB nº 2.161/2023.

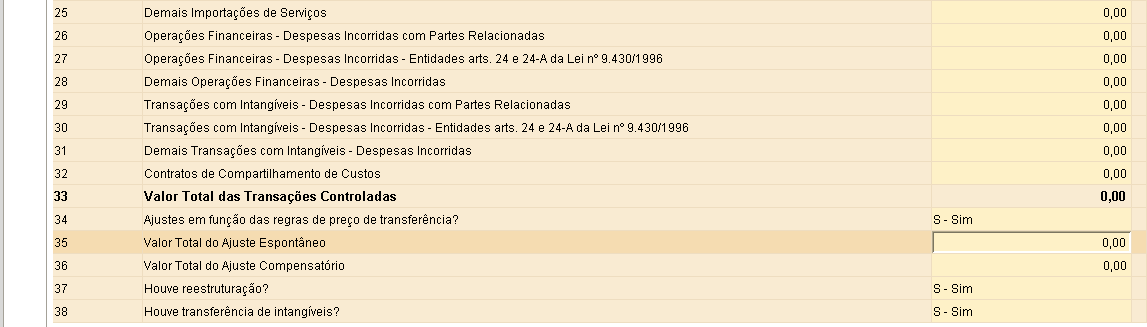

CAMPOS 2, 3 e 4 - Código, Descrição e Valor

Nos Campos 2, 3 e 4, o contribuinte deve preencher conforme Tabelas_Dinamicas_ECF_Leiaute_10, separada por códigos:

Obs: Os campos de 1 a 32, 34 a 38 são editáveis.

Código 1 - Tipo de Arquivo Local

O Arquivo Local são informações sobre transações controladas e partes envolvidas, onde o contribuinte deverá apresentar a RFB (Receita Federal do Brasil) uma série de documentos como por exemplo a descrição das atividades do contribuinte, descrição da estrutura organizacional, caracterização das atividades exercidas pelo contribuinte e uma série de outros documentos relacionados no art. 59 e 60 da IN RFB nº 2.161/2023.

- AC - Arquivo Local Completo: selecionar esta opção quando o valor total das transações controladas do contribuinte, antes dos ajustes de preços de transferência, no ano-calendário anterior ao ano-calendário a que se refere o Arquivo Local seja maior ou igual a R$ 500.000.000,00 (quinhentos milhões de reais), de acordo com o art. 57, inciso I da IN RFB nº 2.161/2023;

- AS – Arquivo Local Simplificado: selecionar esta opção quando o valor total das transações controladas do contribuinte, antes dos ajustes de preços de transferência, no ano-calendário anterior ao ano-calendário a que se refere o Arquivo Local seja maior ou igual a R$ 15.000.000,00 (quinze milhões de reais) e menor que R$ 500.000.000,00 (quinhentos milhões de reais) de acordo com o art. 57, inciso II da IN RFB nº 2.161/2023;

- DD – Dispensado de Entrega do Arquivo Local: será dispensado, caso o valor total das transações controladas do contribuinte, antes dos ajustes de preços de transferência, no ano-calendário anterior ao ano-calendário a que se refere o Arquivo Local seja menor que R$ 15.000.000,00 (quinze milhões de reais), de acordo com o art. 57, inciso III da IN RFB nº 2.161/2023.

Código 2 ao 33 - Transações entre as partes relacionadas:

A definição pode ser consultada no item 3.2 "Transação Controlada".

O contribuinte deve preencher o valor dessas operações, totalizadas no campo 33, de acordo com as Tabelas_Dinamicas_ECF_Leiaute_10, abaixo e telas da ECF:

Código 34 ao 36 - Ajuste em função das regras

Nestes código o contribuinte vai indicar se houve ajustes para garantir que a base de cálculo dos tributos esteja alinhada com o que seria estabelecido entre partes não relacionadas, conforme art. 48 da IN RFB nº 2.161/2023:

- Código 34: Se houve ajuste em função das regras do preço de transferência - Sim ou Não;

- Código 35: Valor Total do Ajuste Espontâneo - realizado pela empresa no Brasil ao calcular os tributos, visando alinhar os resultados àquilo que teria sido obtido seguindo os princípios estabelecidos;

- Código 36: Valor Total do Ajuste Compensatório - efetuado pelas partes da transação controlada para ajustar o valor da transação, de modo a refletir o que teria sido obtido entre partes não relacionadas.

Obs: Estes ajustes seguem o princípio estabelecido no art. 2 da IN RFB nº 2.161/2023 (Princípio "arm’s length") que significa as entidades relacionadas via gestão, controle ou capital, em suas transações controladas, devem concordar com os mesmos termos e condições que foram acordados entre entidades não relacionadas para transações não controladas comparáveis, resumindo, praticam preços, condições e termos contratuais semelhantes ao mercado. Se esse princípio for cumprido, podemos dizer que os termos e condições da transação em particular estão "à distância de um braço".

Código 37 e 38 - Reestruturação de Negócios e Transferência de intangíveis:

- Código 37: Indicar se houve reestruturação de negócios nas quais o contribuinte tenha participado ou sido afetado, inclusive em decorrência da alteração e/ou realocação de funções, ativos e riscos, ocorridas no ano-calendário e no ano-calendário anterior - Sim ou Não - será detalhada no arquivo local conforme art. 57 da IN RFB nº 2.161/2023;

- Código 38: Indicar se houve transferência de intangíveis nas quais o contribuinte tenha participado ou sido afetado, inclusive em decorrência da alteração e/ou realocação de funções, ativos e riscos, ocorridas no ano-calendário e no ano-calendário anterior - Sim ou Não - será detalhada no arquivo local conforme art. 57 da IN RFB nº 2.161/2023. Regras de Validação de Campos:

Regras de Validação do Registro:

Somente verifica se o registro já foi importado anteriormente, e se o registro está desatualizado em relação à tabela da RFB. Se as regras não foram cumpridas, é gerado um aviso.

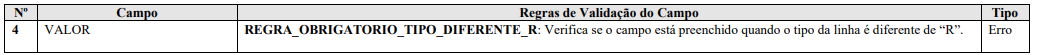

Regras de Validação de Campos:

Verifica se o campo valor está preenchido, se não estiver, é gerado um erro.

Exemplo de preenchimento:

X360|1|Tipo de Arquivo Local|AC|

|X360|: Identificação do tipo de registro.

|1|: Código da linha.

|Tipo de Arquivo Local|: Descrição da linha.

|AC|: AC = Arquivo Local Completo.

X360|2|Exportação de Bens para Partes relacionadas|10000,00|

|X360|: Identificação do tipo de registro.

|2|: Código da linha.

|Exportação de Bens para Partes Relacionadas|: Descrição da linha

|10000,00|: Valor Total (R$ 10.000,00)

Cruzamentos de Informações

Como informamos acima, as informações do Bloco X não cruzam com outros blocos da ECF, é importante mencionar que os registros se cruzam entre eles, ou seja, o registro X291 é o resumo pelo valor total por tipo de transação. Vejamos: Caso a empresa tenha importado bens de pessoa vinculada no valor total de R$ 10.000, então este valor total deve ser preenchido no código 22 do registro X291. Estes mesmos R$ 10.000, devem ser o resultado da soma de importações de bens do código 17 do registro X360 referente as importações. Isso também valerá para os demais registros.

Obs Manual 10 ECF: a pessoa jurídica, no ano da escrituração, que realizou operações com o exterior, com pessoas vinculadas ou residentes ou domiciliadas em países considerados de tributação favorecida e, também, com pessoas não vinculadas, ou residentes ou domiciliadas em países não considerados de tributação favorecida, todas as operações deverão ser informadas unicamente neste registro X291. As informações que anteriormente eram prestadas de forma separada nos registros X291 e X292 agora devem ser lançadas apenas no Registro X291, utilizando-se das linhas de códigos “Demais...” para as informações relacionadas a pessoas não vinculadas, ou residentes ou domiciliadas em países não considerados de tributação favorecida.

3.7 Registro X365 - Informações Sobre as Contrapartes nas Transações Controladas

Neste registro o contribuinte deve preencher o identificador da empresa (Parte Relacionada) em que realizou a "transação controlada". O código segundo o Manual 10 da ECF será definido pelo contribuinte.

Regras de Validação do Registro:

Somente verifica se o registro já foi importado anteriormente, e se o registro está desatualizado em relação à tabela da RFB. Se as regras não foram cumpridas, é gerado um aviso.

Regras de Validação de Campos:

Verifica se o campo valor está preenchido, se não estiver, é gerado um erro.

Exemplo de preenchimento:

X365|E1|Entidade 1|

|X365|: Identificação do tipo de registro.

|E1|: Código da entidade.

|Entidade 1|: Nome da entidade.

3.8 Registro X366 - Entidades com as quais realiza Transações Controladas

Neste registro, que complementa do registro anterior X365, o contribuinte deve preencher o detalhamento sobre as "Partes Relacionadas". Neste registro, todos os campos são editáveis.

Código 1 - NIF ou TIN

O contribuinte preencherá o NIF ou TIN (se houver). Número de identificação fiscal da entidade no exterior com a qual o contribuinte realizou transações controladas.

Observação:

1 – Caso a entidade não possua NIF, utilizar “0000”

2 – Para entidades de um mesmo país diferente do Brasil que não possuam NIF, utilizar “0000”, “0001”, “0002”, e assim por diante, conforme a quantidade de entidades.

Código 2 - País

Neste código será indicado o país da "Parte Relacionada".

Código 3 a 6

Informações e valores da transações entre as partes.

Regras de Validação do Registro:

Somente verifica se o registro já foi importado anteriormente, e se o registro está desatualizado em relação à tabela da RFB. Se as regras não foram cumpridas, é gerado um aviso.

Regras de Validação de Campos:

Verifica se o campo valor está preenchido, se não estiver, é gerado um erro.

Exemplo de preenchimento:

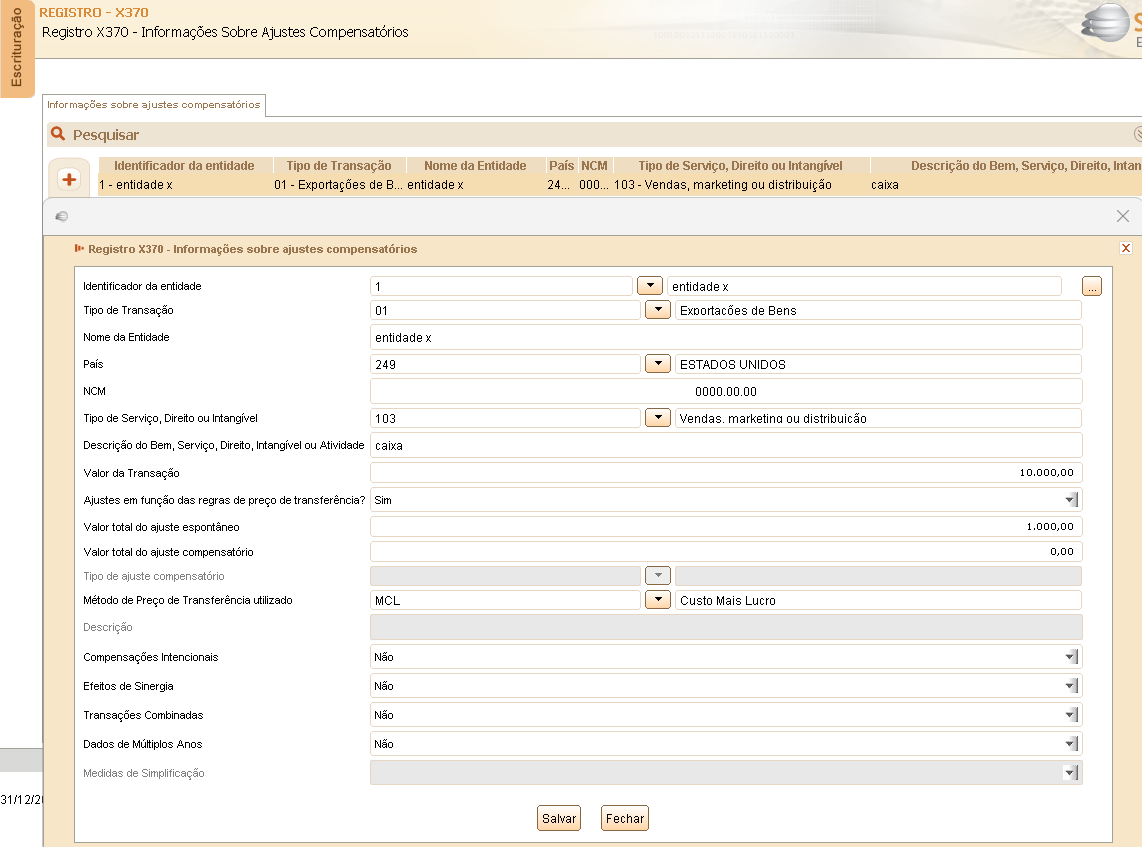

3.9 Registro X370 - Informações Sobre as Transações Controladas

Neste registro, que complementa os registros anteriores X365 e X366, onde o contribuinte deve preencher o detalhamento sobre as "Transações Controladas". Neste registro, todos os campos são editáveis pelo contribuinte. Abaixo vamos destacar os principais campos "obrigatórios" para preenchimento.

Obs: estas informações serão cruzadas somente com os registros relacionados ao bloco X.

Campo - Tipo de Transação

Neste campo o contribuinte irá informar o tipo de "transação controlada" ocorrida, de acordo com a descrição:

01 - Exportações de Bens

02 - Importações de Bens

03 - Exportações de Serviços

04 - Importações de Serviços

05 - Exportações de Direitos

06 - Importações de Direitos

07 - Operações Financeiras - Receitas Auferidas

08 - Operações Financeiras - Despesas incorridas

09 - Transações com Intangíveis - Receitas Auferidas

10 Transações com Intangíveis – Despesas Incorridas

11 - Contratos de Compartilhamento de Custos

Campo - Ajuste em função das regras do preços de transferência

Indicar neste campo se houve ajuste espontâneo ou compensatório, conforme descrição no campo 35 e 36 do Registro X360. Caso, tenha valores de ajuste, abrirá o novo registro X371 (informações sobre ajustes compensatórios).

Campo - Método de Preço de Transferência utilizado

Este campo deve-se informar o método de de preço de transferência utilizado pelo contribuinte. O método indicado deverá ser detalhado em um dos registros X375A, X375B, X375C, X375D ou X375E.

PIC - Preço Independente Comparável: Compara preços em transações controladas e não controladas;

PRL - Preço de Revenda menos Lucro: Baseado na margem bruta obtida em revendas para partes não relacionadas;

MCL - Custo mais Lucro: Analisa a margem de lucro bruto sobre os custos em transações comparáveis;

MLT - Margem Liquida da Transação: Compara margens líquidas em transações controladas e não controladas;

MDL - Divisão de Lucro: Divide os lucros ou perdas baseando-se nas contribuições das partes envolvidas;

Outros Métodos: Permitem abordagens diferentes, desde que resultem em preços consistentes com transações não relacionadas

Regras de Validação do Registro: não há.

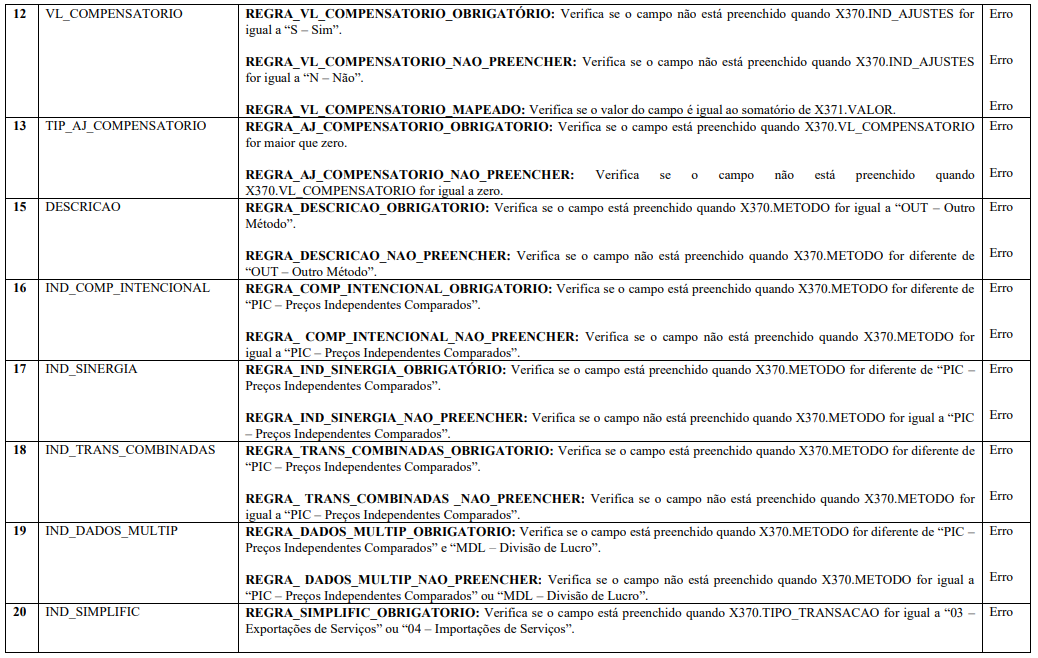

Regras de Validação dos Campos:

As regras de validação do campos do registro X370, verifica o preenchimento de campos entre si. A exceção vale para o campo "Valor Total do Ajuste Compensatório" que verifica se o valor é igual o somatório do campo Valor do registro X371.

Exemplo de preenchimento:

|X370|E01|01|Entidade 01|1|11212121||TRANSACAO CONTROLADA XYZ|100000,00|N||||PIC||N|N|N|N|N|

|X370|: Identificação do tipo de registro.

|E01|: Identificador da entidade.

|01|: Tipo de transação (01 – Exportações de Bens).

|Entidade 01|: Nome da entidade.

|1|: País (1 – Canadá).

|11212121|: Nomenclatura Comum do Mercosul (NCM).

||: Tipo de serviço, direito, operações financeiras, intangível ou composição de custos.

|TRANSACAO CONTROLADA XYZ|: Descrição da transação controlada.

|100000,00|: Valor da transação controlada (R$ 100.000,00).

|N|: Houve ajustes em função das regras de preços de transferência? (N – Não).

||: Valor do ajuste espontâneo (0,00).

||: Valor do ajuste compensatório (0,00).

||: Tipo de ajustes compensatório.

|PIC|: Método de preços de transferência utilizado (PIC – Preços Independentes Comparados).

||: Descrição.

|N|: Houve compensações intencionais? (N – Não).

|N|: Houve efeitos de sinergia? (N – Não).

|N|: A transação foi avaliada combinadamente com outras transações? (N – Não).

|N|: Houve utilização de dados de múltiplos anos? (N – Não).

||: O contribuinte adotou a medida de simplificação para serviços intragrupo de baixo valor agregado (art. 53 da IN RFB nº 2.161/2023)

3.10 Registro X371 - Informações Sobre os Ajustes Compensatórios

Este registro deve ser preenchido quando o campo do registro X370 "Valor Total do Ajuste Compensatório" for maior que zero. Serão informadas as contas contábeis/centros de custos informadas nos registro J050 e J100 relacionados ao valor do ajuste compensatório, bem como os saldos utilizados.

Regras de Validação do Registro: não há.

Regras de Validação de Campos: não há.

Exemplo de preenchimento:

|X371|2328.2.0001||25000,00|D|

|X371|: Identificação do tipo do registro.

|2328.2.0001|: Código da conta contábil.

||: Código do centro de custos (Não há).

|25000,00|: Saldo utilizado (R$ 25.000,00).

|D|: Indicador do saldo utilizado (D = Devedor).

3.11 Registro X375 - Informações Relacionadas aos Métodos de Cálculo

Este registro está atrelado a informação prestada no "Campo - Método de Preço de Transferência utilizado" no registro X370, ou seja, de acordo com o método utilizado o contribuinte irá informar os registros

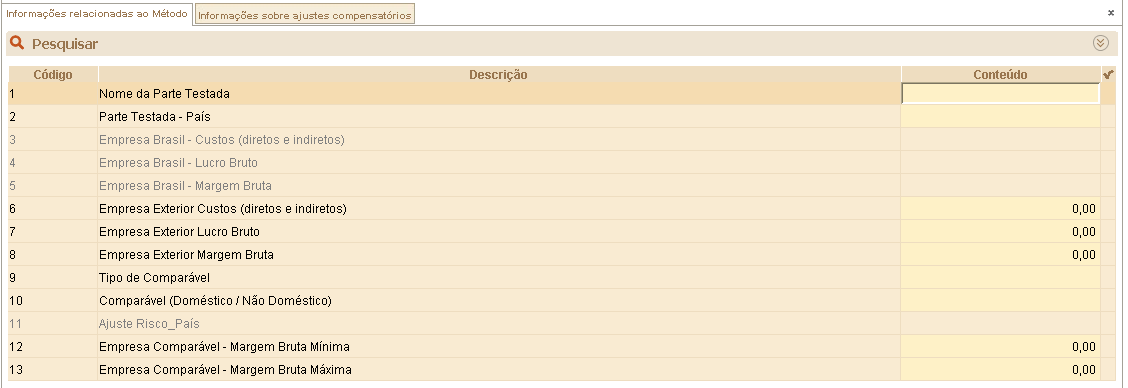

Registro X375A - PRL - Preço de Revenda menos Lucro: Baseado na margem bruta obtida em revendas para partes não relacionadas:

Obs: Método de Cálculo que consiste em comparar a margem de lucro bruto calculada sobre a receita da transação controlada com as margens de lucro bruto obtidas em transações comparáveis. A utilização é apropriada para fins de comercialização.

Registro X375B - MCL - Custo mais Lucro: Analisa a margem de lucro bruto sobre os custos em transações comparáveis:

Obs: Método de Cálculo que consiste em comparar a margem de lucro bruto calculada sobre os custos da transação controlada com as margens de lucro bruto obtidas em transações comparáveis realizadas entre partes não vinculadas. Utilização mais adequada para o fornecimento de produtos semi-acabados ou na prestação de serviços.

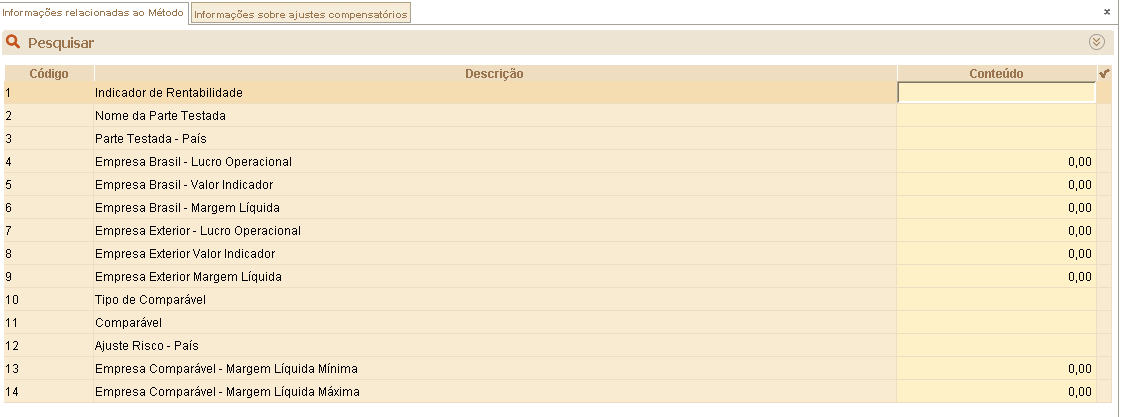

Registro X375C - MLT - Margem Liquida da Transação: Compara margens líquidas em transações controladas e não controladas:

Obs: Este método compara a margem de lucro operacional da transação controlada, calculada com base em indicadores de rentabilidade apropriados, com a margem de lucro operacional obtida em transações comparáveis realizadas entre partes não vinculadas. Utilizado para empresas com posição competitiva, eficiência de gestão e experiência nos negócios.

Registro X375D - MDL - Divisão de Lucro: Divide os lucros ou perdas baseando-se nas contribuições das partes envolvidas:

Obs: Este método consiste na divisão dos lucros ou perdas realizados na transação controlada com base em critérios acordados, em transações comparáveis realizadas entre partes não vinculadas. Utilizado onde há operações altamente integradas ou compartilhamento de riscos significativos.

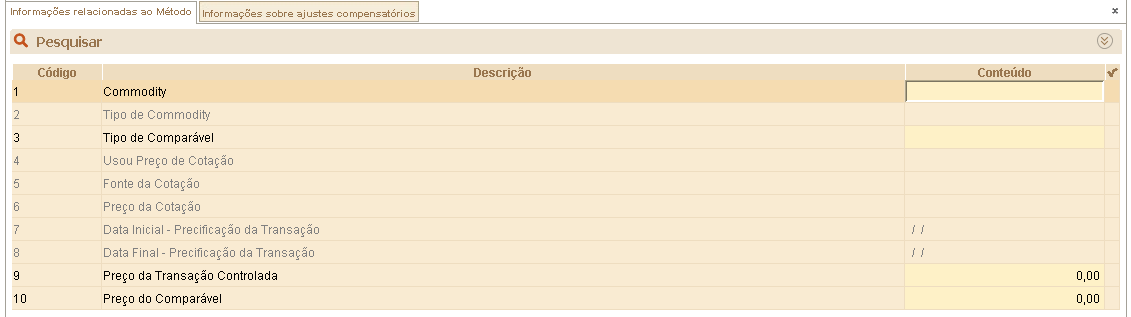

Registro X375E - PIC - Preço Independente Comparável: Compara preços em transações controladas e não controladas:

Obs: O método PIC consiste em comparar o preço ou o valor da contraprestação da transação controlada com o preço ou valor da contraprestação adotado em transações comparáveis realizadas entre partes não vinculadas. Este método é mais apropriado para determinar o valor das commodities.

Outros Métodos: Permitem abordagens diferentes, desde que resultem em preços consistentes com transações não relacionadas.

Para métodos alternativos o manual da ECF 10 não disponibilizou um registro para detalhamento.

Regras de Validação do Registro:

Somente verifica se o registro já foi importado anteriormente, e se o registro está desatualizado em relação à tabela da RFB. Se as regras não foram cumpridas, é gerado um aviso.

Regras de Validação de Campos:

Verifica se o campo valor está preenchido, se não estiver, é gerado um erro.

4. Conclusão

De acordo as novas regras de preço de transferência trazidas pela Lei nº 14.596/2023 juntamente com a IN nº 2.161/2023, ressaltamos que as explicações visam esclarecer os passos para o preenchimento dos novos registros incluídos pelo Manual 10 da ECF - Escrituração Contábil Fiscal, que no ano-calendário de 2023 será opcional para o contribuinte enquadrado nas regras de preço de transferência e obrigatório a partir do ano-calendário de 2024.

"O conteúdo deste documento não acarreta a assunção de nenhuma obrigação da Totvs perante o Cliente solicitante e/ou terceiros que porventura tiverem acesso ao material, tampouco representa a interpretação ou recomendação da TOTVS sobre qualquer lei ou norma. O intuito da Totvs é auxiliar o cliente na correta utilização do software no que diz respeito à aderência à legislação objeto da análise. Assim sendo, é de TOTAL RESPONSABILIDADE do Cliente solicitante, a correta interpretação e aplicação da legislação em vigor para a utilização do software contratado, incluindo, mas não se limitando a todas as obrigações tributárias principais e acessórias".

5. Informações Complementares

Sem informações.

6. Referências

Instrução Normativa 2.161/2023

Manual de Orientação do Leiaute 10 da EC

7. Histórico de alterações

ID | Data | Versão | Descrição | Chamado/ Ticket |

BMR | 09/02/2024 | 1.00 | ECF - Novos Registros Bloco X - Informações Econômicas - Preço de Transferência (Transfer Price) | PSCONSEG-12464 |