CONTEÚDO

01. VISÃO GERAL

O projeto SPED (Sistema Público de Escrituração Digital) faz parte do Programa de Aceleração do Crescimento do Governo Federal (PAC 2007-2010) e constitui-se em mais um avanço na informatização da relação entre o Fisco e os Contribuintes.

Por ser uma solução tecnológica que oficializa os arquivos digitais das Escriturações Fiscais e Contábeis dos sistemas das empresas, reduz sensivelmente os custos com armazenamento de documentos e possibilita maior segurança, haja vista que existem padrões específicos para a apresentação de cada Obrigação Fiscal 0.

Por meio dele a antes trabalhosa prestação de contas para o Fisco torna-se mais simples, pois ele concentra todos os meios pelos quais o contribuinte declara suas operações, o que antes era feito ora por vários meios eletrônicos distintos, ora por meios físicos, o que onerava uma complexa estrutura para Receber, Processar e Controlar tantas informações.

O SPED FISCAL consiste na modernização da sistemática atual do cumprimento das obrigações acessórias, transmitidas pelos contribuintes às administrações tributárias e aos órgãos fiscalizadores, utilizando-se da certificação digital para fins de assinatura dos documentos eletrônicos, garantindo assim a validade jurídica dos mesmos apenas na sua forma digital.

Com o SPED FISCAL implantado, a empresa está dispensada de apresentar grande parte das informações fornecidas na DIPJ (Declaração de Informações Econômico-Fiscais da Pessoa Jurídica) e outras obrigações acessórias relativas a outros tributos (IPI, PIS/COFINS, etc.) no âmbito federal.

Considerações

Este boletim técnico contém todas as informações relacionadas ao SPED Fiscal, sendo estas dispostas em seções, que detalharão cada etapa da implementação e configuração, a fim de proporcionar a perfeita utilização desta funcionalidade.

02. EXEMPLO DE UTILIZAÇÃO

Importante

Uma das etapas do IMPSPED é a Importação dos Códigos de Lançamento publicados pela SEFAZ de cada Estado. É solicitado o diretório que contém os arquivos de lançamentos (no formato .*txt) para que o sistema possa importá-los automaticamente. Portanto previamente, baixe estes arquivos do site do SPED e copie-os para uma pasta no servidor.

É importante observar que alguns Estados ainda não fizeram a publicação das tabelas, sendo que para estes é necessário aguardar a liberação e processar novamente o IMPSPED, para efetuar a importação.

Para verificar a lista completa dos lançamentos e os Estados que já publicaram os códigos, acesse a seção de Tabelas de Códigos no site do SPED.

Enquanto não for feita a liberação, cadastre manualmente os ajustes segundo a regra publicada no item 5.1 (AJUSTES DOS SALDOS DA APURAÇÃO DO ICMS) do Ato Cotepe 09/2008.

As tabelas contempladas no processo de importação são:

- CDO – Publicada no site do SPED como Ajustes dos Saldos da Apuração do ICMS.

- CC6 – Publicada no site do SPED como Ajustes e Informações de Valores Provenientes de Documento Fiscal.

- CCK – Publicada no site do SPED como Ajustes da Apuração de IPI.

- CDY – Publicada no site do SPED como Valores Declaratórios. (Obs. para importação da CDY deve renomear o arquivo TXT referente a tabela 5.2 para TABELA52.txt)

- CE7 – Tipos de Utilização de Crédito.

Seção 1 – Configurações do Menu

- No Configurador (SIGACFG) acesse Ambiente/ Cadastros/ Menus e inclua no menu Livros Fiscais (SIGAFIS), a opção para execução do SPED Fiscal, conforme especificação a seguir:

Nome do Menu | Submenu | Nome da Rotina | Programa | Tabelas |

Miscelânea | Arq. Magnéticos | SPED FISCAL | SPEDFISCAL | SFT, SF3, SD1, SD2, SE1, SE2, SE4, SA1, SA2, SB1, SB5, SG1, SFU, DA3, DB1, DB2, DB3, DT6, DT8, DTC, DTQ, DTR, DUD, DUY |

Atualizações | Cadastros | Relac. Cód. ISS | MATA963 | CDN |

Atualizações | SPED | Aj. Manuais Apur. IPI | MATA946 | CCK |

Atualizações | SPED | Aj. Manuais Apur. ICMS | MATA964 | CDO |

Atualizações | SPED | Lanc. Apuração ICMS | MATA985 | CC6 |

Atualizações | SPED | Ajustes Apur. ICMS | MATA986 | CC8 |

Atualizações | SPED | Reflexo Ap. ICMS | MATA987 | CC9 |

Atualizações | SPED | Tipo Apur. ICMS | MATA988 | CCA |

Atualizações | SPED | Responsab. ICMS | MATA989 | CCB |

Atualizações | SPED | Influência Rec. ICMS | MATA973 | CCC |

Atualizações | SPED | Origem Trib. ICMS | MATA974 | CCD |

Atualizações | SPED | Classificação Item | MATA979 | CC4 |

Atualizações | SPED | Classes de Consumo | MATA971 | CC5 |

Atualizações | SPED | Informações Compl. | MATA966 | CCE |

Atualizações | SPED | Processos Refer. | MATA967 | CCF |

Atualizações | SPED | Países Bco. Central | MATA956 | CCH |

Atualizações | SPED | Natureza da Operação | FISA056 | CD1 |

Atualizações | SPED | Tabela IPM | FISA094 | CLN |

Atualizações | SPED | Comp. Val. ICMS H020 | FISA116 | F0M |

| Atualizações | SPED | Motivo de inventário | FISA120 | F0Q |

| Atualizações | SPED | Outros Créditos de CIAP | FISA125 | F0W |

| Miscelânea* | Apurações* | Apuração de ISS - EFD ICMS/IPI - Bloco B* | FISA300 | F1N, F1O, F1P, F1Q, F1R, F1S, F1T, F1U |

| Miscelânea | Apurações | Apuração Ressarcimento SPED | FISA302 | CIF, CIG CIH CII, CIJ, CIK CIL, CIM |

Apenas para contribuintes de ICMS e ISS localizados no Distrito Federal

- No Configurador (SIGACFG) acesse Ambiente/ Cadastros/ Parâmetros e verifique os parâmetros a seguir:

Itens/Pastas | Descrição |

Nome | MV_ESTADO |

Tipo | Caracter |

Descrição | SP |

Valor Padrão | Sigla do estado da empresa usuária do Sistema, para efeito de cálculo de ICMS (7%, 12% ou 18%) |

Itens/Pastas | Descrição |

Nome | MV_CDATPL |

Tipo | Caracter |

Descrição | 2 |

Valor Padrão | Indica que, para os lançamentos de apuração de ICMS na tabela CDA que estiverem em branco, serão considerados como lançamentos de Nota Fiscal (2). Para considerar como lançamentos de apuração, o valor tem que ser igual a 1 |

Itens/Pastas | Descrição |

Nome | MV_USASPED |

Tipo | Lógico |

Descrição | T |

Valor Padrão | Indica uso do SPED – Fiscal. |

Exemplo | T |

Importante

Preencha este parâmetro com T (True/Verdadeiro) para indicar que a Apuração de ICMS utiliza como base não só a tabela de Livros Fiscais (SF3), mas sim, a tabela de Lançamentos de apuração por Documento Fiscal (CDA) emitida pelo sistema. Vale ressaltar que este parâmetro somente tem efeito na Apuração de ICMS, pois os lançamentos são efetuados dependendo das configurações das quais trata este Boletim Técnico.

Itens/Pastas | Descrição | |

Nome | MV_P9SPED | |

Tipo | Lógico | |

Descrição | T | |

Valor Padrão | Indica se os arquivos P9AUTOTEXT devem ser processados quando o parâmetro MV_USASPED estiver configurado como T (True) | |

Itens/Pastas | Descrição | |

Nome da Variável | MV_PRFSPED | |

Tipo | Caracter | |

Descrição | A, B ou C. | |

Valor Padrão | Define o perfil de apresentação no SPED Fiscal. Se o conteúdo for vazio, é apresentada a pergunta de perfil no Wizard da rotina. | |

Importante

Disponível o parâmetro para limitar ao usuário a definição do perfil. Se o parâmetro existe e está preenchido, o wizard do SPED Fiscal não permite ao usuário selecionar o perfil. Se o parâmetro não for configurado ou criado, a pergunta no wizard é apresentada normalmente.

Itens/Pastas | Descrição |

Nome da Variável | MV_CONV115 |

Tipo | Lógico |

Descrição | F |

Valor Padrão | Identifica se o contribuinte está enquadrado no Convênio de ICMS 115/03 |

Importante

Este parâmetro destina-se apenas aos Prestadores de Serviços de Comunicação, Fornecedores de Energia Elétrica e Fornecedores de Gás Canalizado.

Itens/Pastas | Descrição |

Nome da Variável | MV_SUBTRIB |

Tipo | Caracter |

Descrição | <definido pelo cliente> |

Valor Padrão | Este parâmetro deve conter a Inscrição Estadual do contribuinte no Estado em que houver substituição tributária. |

Exemplo | SC123456789/RJ99999999/ As inscrições estaduais devem estar separadas por barras (/). |

Importante

Caso o parâmetro MV_SUBTRIB não seja suficiente para detalhar todas as Inscrições Estaduais da empresa, deverão ser criados parâmetros com

nome MV_SUBTRI e final numérico sequencial para acrescentar as demais inscrições. Exemplo: MV_SUBTRI2, MV_SUBTRI3, etc.

Em uma nova perspectiva, criamos a tabela CLO, Cadastro de Inscrição Estadual.

Desta forma, quem não quiser utilizar o parâmetro, poderá utilizar o cadastro, para isso basta incluir as Inscrições e deixar o parâmetro em branco.

Itens/Pastas | Descrição |

Nome da Variável | MV_INSCPAR |

Tipo | Lógico |

Descrição | Informa se o código do participante deve ser gerado com a Inscrição Estadual. |

Valor Padrão | .F. |

Registros de histórico de alterações cadastrais (0175 e 0205)

Itens/Pastas | Descrição |

Nome da Variável | MV_HISTTAB |

Tipo | Lógico |

Descrição | <definido pelo cliente> |

Valor Padrão | Habilita (.T.) ou Desabilita (.F.) o histórico das alterações do cadastro de clientes/fornecedores/transportadoras e produtos. |

Registros 0205 de histórico de alterações do itens.

Itens/Pastas | Descrição |

Nome da Variável | MV_205HIST |

Tipo | Numérico |

Descrição | Indica quantos meses para trás o sistema irá considerar para o Histórico dos itens, registro 0205 |

Valor Padrão | 0 |

Registro Tipo 0200 – Identificação do Item

Itens/Pastas | Descrição |

Nome da Variável | MV_DTINCB1 |

Tipo | Caracter |

Descrição | <definido pelo cliente> |

Valor Padrão | Determina a rotina qual o campo da tabela SB1 que contém a data de cadastro (inclusão) do produto no sistema. |

Default | O conteúdo default deste parâmetro é o campo B1_DATREF. |

Itens/Pastas | Descrição |

Nome da Variável | MV_VLCTBZL |

Tipo | Caracter |

Descrição | Indique os CFOP's que terão os seus Valores Contábeis Zerados no Livros de Entrada e Saída. Os CFOPs indicados nesse parâmetro serão gerados com os valores contábeis e da mercadoria zerados no bloco C da EFD ICMS/IPI. |

Valor Padrão | Vazio |

Default | O conteúdo default deste parâmetro é vazio. |

Exemplo preenchimento | 1117/2117/5117/6117 |

Itens/Pastas | Descrição |

Nome da Variável | MV_LEVANCM |

Tipo | Lógico |

Descrição | Levar o NCM e desconsiderar a validação do SPED para Industrial ou equiparado |

Valor Padrão | Valor padrão .F., para considerar a validação do guia pratico |

Default | .F. |

Importante

Este parâmetro tem tratamento interno na rotina por meio de uma macroexecução, a qual assume que o conteúdo pode ser o próprio campo da tabela Cadastro de Produtos (SB1) ou a chamada de um rdmake com a regra específica. Para uma chamada de rdmake, basta inserir em seu conteúdo a chamada da função, por exemplo, CalcData().

Tipos de produto

Os parâmetros MV_BLKTPXX definem os Tipos de produtos.

O sistema apresenta seus Tipos padrão de produto (exemplo: PA para definir o Produto Acabado), porém, o cliente pode ter sua própria definição causando inconsistência no processamento do Bloco K.

Dessa forma, foram desenvolvidos os parâmetros abaixo e ao informar um Tipo especifico o sistema desconsidera o padrão e assume o conteúdo informado no parâmetro.

Se os parâmetros não forem preenchidos, o sistema vai considerar os valores Default.

Itens/Pastas | Descrição |

Nome da Variável | MV_BLKTP00 |

Tipo | Caracter |

Descrição | Mercadoria para Revenda |

Valor Padrão | "ME" |

Default | "ME" |

Itens/Pastas | Descrição |

Nome da Variável | MV_BLKTP01 |

Tipo | Caracter |

Descrição | Materia-prima |

Valor Padrão | "MP" |

Default | "MP" |

Itens/Pastas | Descrição |

Nome da Variável | MV_BLKTP02 |

Tipo | Caracter |

Descrição | Embalagem |

Valor Padrão | "EM" |

Default | "EM" |

Itens/Pastas | Descrição |

Nome da Variável | MV_BLKTP03 |

Tipo | Caracter |

Descrição | Produto em Processo |

Valor Padrão | "PP" |

Default | "PP" |

Itens/Pastas | Descrição |

Nome da Variável | MV_BLKTP04 |

Tipo | Caracter |

Descrição | Produto Acabado |

Valor Padrão | "PA" |

Default | "PA" |

Itens/Pastas | Descrição |

Nome da Variável | MV_BLKTP05 |

Tipo | Caracter |

Descrição | SubProduto |

Valor Padrão | "SP" |

Default | "SP" |

Itens/Pastas | Descrição |

Nome da Variável | MV_BLKTP06 |

Tipo | Caracter |

Descrição | Produto Intermediario |

Valor Padrão | "PI" |

Default | "PI" |

Itens/Pastas | Descrição |

Nome da Variável | MV_BLKTP07 |

Tipo | Caracter |

Descrição | Material de Consumo |

Valor Padrão | "MC" |

Default | "MC" |

Itens/Pastas | Descrição |

Nome da Variável | MV_BLKTP08 |

Tipo | Caracter |

Descrição | Ativo Imobilizado |

Valor Padrão | "AI" |

Default | "AI" |

Itens/Pastas | Descrição |

Nome da Variável | MV_BLKTP09 |

Tipo | Caracter |

Descrição | Serviço |

Valor Padrão | "SV" |

Default | "SV" |

Itens/Pastas | Descrição |

Nome da Variável | MV_BLKTP10 |

Tipo | Caracter |

Descrição | Outros insumos |

Valor Padrão | "OI" |

Default | "OI" |

Registro Tipo 0220 – Fatores de conversão de unidades

Itens/Pastas | Descrição |

Nome da Variável | MV_GER0220 |

Tipo | Lógico |

Descrição | T ou F |

Valor Padrão | T – Informa que deverá ser gerado o registro 0220. F – Informa que não deverá ser gerado o registro 0220. |

Default | O conteúdo default deste parâmetro é (T) |

Itens/Pastas | Descrição |

Nome da Variável | MV_PRDPRI |

Tipo | Caracter |

Conteúdo | <definido pelo cliente> |

Descrição | Indica campo da tabela SB5 que contém a classificação de produto primário do produto |

Importante

Este parâmetro indica o campo da tabela Complemento de Produto (SB5), no qual o usuário indica se determinado produto se refere a produto primário. Essa informação é importante na geração do registro 0200, pois o guia prático do SPED Fiscal determina que o preenchimento do campo 10 – COD_GEN é obrigatório apenas para produtos primários.

Lembrando que o campo na SB5 em questão deverá ser criado como caracter, e deverá ter as opções N=Não;S=Sim. Se este campo criado manualmente na SB5 estiver com opção igual a S=Sim, então a informação no campo 10 será gerada, caso estiver com opção igual a N=Não, então a informação no campo 10 não será gerada.

Registro Tipo 0300, 0305, 0500 e 0600

Itens/Pastas | Descrição |

Nome da Variável | MV_F9CDATF |

Tipo | Lógico |

Conteúdo | T ou F |

Descrição | Parâmetro para opção de utilizar o código do ativo do próprio Cadastro de Ativo Fixo (SN1) com integração ao módulo de Compras (T), caso contrário, o código Manutenção CIAP (SF9) será mantido(F). |

O parâmetro é utilizado como opção para utilizar o código do ativo do próprio Cadastro de Ativo Fixo (SN1) quando houver integração com o módulo de Compras (SIGACOM), caso contrário, o código Manutenção CIAP (SF9) é mantido.

Importante

- O parâmetro MV_SPEDPLC foi removido e substituído por um tratamento criado. O sistema recebe as informações das tabelas de acordo com o procedimento realizado na Manutenção CIAP.

- Para localizar informações do Centro de Custo e na Conta Contábil o sistema segue as seguintes regras:

- Pesquisa na tabela Ativo Mobilizado (SN1) e Saldos e Valores (SN3), referente à integração com Ativo.

- Pesquisa na tabela Itens da Nota Fiscal de Entrada (SD1), referente à integração com o módulo de Compras (SIGACOM) (D1_CONTA, D1_CC).

- Dependendo do conteúdo do parâmetro MV_F9CTBCC, o Sistema pode pesquisar na tabela Manutenção CIAP (SF9) ou localizar na tabela Cadastro do Produto (SB1).

- Se as informações tem origem na tabela SF9 é de extrema importância o preenchimento dos parâmetros MV_F9CC e MV_F9PL com os campos criados manualmente. Toda a regra descrita acima é desconsiderada se o parâmetro MV_F9SKPNF está preenchido com .T. (True/Verdadeiro) que significa que todas as informações, incluindo Centro de Custo e Conta Contábil são lidas da tabela Manutenção CIAP (SF9).

Se não houver informação encontrada nestas tabelas, ainda é possível configurar um Centro de Custo padrão para os lançamentos e da mesma forma com a Conta Contábil, preenchendo os parâmetros MV_F9GENCC e MV_F9GENCT.

O registro 0600 – Centro de Custos e o campo 18 do registro A170 também poderá ser gerado através do Ponto de Entrada SPDRA170. Exemplo de utilização deste Ponto de Entrada está publicado no TDN.

Itens/Pastas | Descrição |

Nome da Variável | MV_F9SKPNF |

Tipo | Lógico |

Conteúdo | .F. |

Descrição | Tratamento para o bloco G do SPED Fiscal que indica se o Sistema irá considerar as informações da tabela SF9. Campo F9_VALICMS e campos informados nos parâmetros: MV_F9CC, MV_F9PL, MV_F9FRT, MV_F9ICMST e MV_F9DIF. |

Importante

Indica se o sistema desconsidera as informações das Notas Fiscais e da integração com o módulo Ativo Fixo (SIGAATF) e busca na tabela Manutenção CIAP (SF9) todas as informações para gerar os registros do Bloco G.

Se preenchido como .T. (True/Verdadeiro), busca da tabela Manutenção CIAP (SF9). Caso contrário, segue o fluxo normal, podendo utilizar as tabelas Ativo Mobilizado (SN1), Saldos e Valores (SN3) ou Itens da Nota Fiscal de Entrada (SD1).

Para inclusão manual realizada no rotina Manutenção do CIAP - MATA905, o campo Valor do ICMS Próprio F9_VALICMP só é habilitado para inclusão quando o parâmetro MV_F9SKPNF = .T.

Dica!

Já estão disponíveis na tabela SF9 os campos para informar o Valor de ICMS-ST(F9_VALICST), Valor de Diferencial de Alíquota (F9_VALICCO) e Valor de Frete (F9_VALFRET).

Os campos diferentes (F9_DIFALIQ,F9_FRT,F9_ICMSST), sugeridos para preenchimento dos parâmetros MV_F9FRT, MV_F9ICMST e MV_F9DIF, só precisam ser criados manualmente se os campos já existentes estiverem preenchidos com informações das notas para o Bem ou Componente e estes valores não possam ser utilizados.

Caso os valores preenchidos nestes campos F9_VALICST, F9_VALICCO e F9_VALFRET, sejam os corretos a serem carregados no Sped Fiscal, basta informá-los nos parâmetros pertinentes.

Itens/Pastas | Descrição |

Nome da Variável | MV_APRCOMP |

Tipo | Lógico |

Conteúdo | T ou F |

Descrição | Informe .T. para componente cujo o credito seja apropriado a partir do período que ocorrer a sua entrada ou consumo no estabelecimento. |

Importante

Aplica regra 1 do EFD SPED FISCAL: 1 -regras comuns a bem e a componente cujo crédito seja apropriado a partir do período que ocorrer a sua entrada ou consumo no estabelecimento:

1.3) o componente será informado com tipo de movimentação “IA” no mês da aquisição, devendo ser informados os campos NUM_PARC e VL_PARC_PASS. Nos períodos seguintes deve ser informado com o tipo de movimentação “SI” e a apropriação das parcelas deverá ser controlada pelo código individual desse componente até a sua respectiva baixa. Quando da conclusão da construção do bem, não deverá ser apresentado o registro com tipo de movimentação igual a “CI”;

Itens/Pastas | Descrição |

Nome da Variável | MV_F9CC |

Tipo | Caracter |

Conteúdo | <definido pelo cliente> |

Descrição | Indicar o centro de custo. |

Exemplo | F9_CC |

Importante

Parâmetro para armazenar o nome do campo criado pelo Cliente na tabela Manutenção CIAP (SF9), responsável por armazenar o Centro de Custo do Bem cadastrado.

Exemplo de campo a ser relacionado no parâmetro MV_F9CC:

Tabela SF9 - Campo | |

Campo | <campo a critério do cliente> |

Tipo | Caracter |

Tamanho | 9 |

Formato | @! |

Título | C.Custo |

Descrição | Centro de Custo |

Help | Indicar o Centro de Custo |

Exemplo | F9_CC |

Itens/Pastas | Descrição |

Nome da Variável | MV_F9PL |

Tipo | Caracter |

Conteúdo | <definido pelo cliente> |

Descrição | Indicar o plano de contas. |

Exemplo | F9_PL |

Importante

Parâmetro para armazenar o nome do campo criado pelo Cliente na tabela Manutenção CIAP (SF9), responsável por armazenar o Plano de Contas do Bem cadastrado.

Exemplo de campo a ser relacionado no parâmetro MV_F9PL:

Tabela SF9 - Campo | |

Campo | <campo a critério do cliente> |

Tipo | Caracter |

Tamanho | 20 |

Formato | @! |

Título | P.Contas |

Descrição | Plano de Contas |

Help | Indicar o Plano de Contas |

Exemplo | F9_PL |

Itens/Pastas | Descrição |

Nome da Variável | MV_F9CTBCC |

Tipo | Caracter |

Conteúdo | 1 ou 2 |

Descrição | Parâmetro utilizado para indicar ao processamento do SPED FISCAL qual o origem da Conta Contábil e o Centro de Custo caso não exista a Integração com o Módulo Ativo Fixo (Tabelas SN1 e SN3) ou a Nota Fiscal. Sendo possíveis as opções: 1=Produto (SB1), 2=Manutenção CIAP (SF9) |

Itens/Pastas | Descrição |

Nome da Variável | MV_F9GENCC |

Tipo | Caracter |

Conteúdo | <branco> |

Descrição | Informe o número do Centro de Custo genérico para quando o fluxo padrão do sistema não encontrar no cadastro |

Itens/Pastas | Descrição |

Nome da Variável | MV_F9GENCT |

Tipo | Caracter |

Conteúdo | <branco> |

Descrição | Informar código da conta contábil genérica para quando o fluxo padrão do sistema não encontrar no cadastro. |

Itens/Pastas | Descrição |

Nome da Variável | MV_SF9QTD |

Tipo | Caractere |

Conteúdo | <branco> |

Descrição | Indica para o SPED FISCAL qual o campo da tabela SF9 que conterá a quantia de itens do ativo Campo necessário para registro G140 campo: 4 - QTDE - Quantidade, deste item da nota fiscal, que foi aplicada neste bem, expressa na mesma unidade constante no documento fiscal de entrada |

Bloco B

Nome da Variável | MV_COTNFSS |

Tipo | Caracter |

Conteúdo | <definido pelo cliente> |

Descrição | Este parâmetro deve conter o modelo da nota fiscal de serviço simplificada e a espécie à qual se refere. |

Exemplo de conteúdo: 3A=NFSS.

Importante

Apenas para contribuintes de ICMS e ISS localizados no Distrito Federal

Nome da Variável | MV_SPDBIFE |

Tipo | Caracter |

Conteúdo | <definido pelo cliente> |

Descrição | Indica como será considerado o fato gerador do bloco B, para serviços tomados do exterior, Decreto 25.508/2005, 1=Baixa, 2=Emissão. Em branco Baixa |

Registro Tipo C100

Itens/Pastas | Descrição |

Nome da Variável | MV_OPSEMF |

Tipo | Caracter |

Conteúdo | <definido pelo cliente> |

Descrição | Identifica quais os CFOPs, de entrada e saída, indicam as operações sem frete, ou seja, que no campo 17 (Indicador do tipo de frete) é preenchido com 9, conforme descrito na legislação / manual SPED. |

Exemplo | 5101/6101/1101 Os CFOPs devem estar separados por barras (/). |

Importante

Se o parâmetro MV_OPSEMF não for suficiente para informar todos os CFOPs necessários, crie as sequências lidas em conjunto. Exemplo: MV_OPSEMF1, MV_OPSEMF2,MV_OPSEMF3 e assim sucessivamente.

Disponível o Ponto de Entrada SPDFIS05 para o registro C100, que possibilita efetuar alteração no indicador de pagamento e indicador de frete. Para mais detalhes sobre este ponto de entrada, consulte o portal TDN.

Disponível o Ponto de Entrada SPDFIS08 no registro C100, para gravar informações no campo Data da entrada ou da saída (DT_E_S). Para mais detalhes sobre este ponto de entrada, consulte o portal TDN.

Registro Tipo C110

Itens/Pastas | Descrição |

Nome da Variável | MV_SPDIFC |

Tipo | Numérico |

Conteúdo | 0 |

Descrição | Impressão do campo TXT_COMPL do Reg. C110: 0 – Campo CCE_DESCR; 1 – Campo CDT_DCCOMP; 2 – Campo F1/F2_MENNOTA |

Importante

Este parâmetro indica como é gerado o campo 03 – TXT_COMPL do registro C110. Seguem as configurações abaixo:

0 – Utiliza conteúdo do campo Texto Complementar (CCE_DESCR) correspondente (mesmo texto do campo 03 do registro 0450).

1 – Utiliza conteúdo do campo Desc. Compl. (CDT_DCCOMP) do registro de Informações Complementares (texto variável).

2 – Utiliza conteúdo do campo preenchido no cabeçalho da nota fiscal (para entrada F1_MENNOTA; para saída F2_MENNOTA).

Ao utilizar a opção 2 do parâmetro será alimentado apenas o Texto complementar informado nos campos F1 _MENNOTA ou F2_MENNOTA.

Por ser obrigatório o preenchimento do código “COD_INF” no registro é necessário informar um código genérico na tabela CDT.

Existe também o Ponto de Entrada SPDPISIC disponível no TDN, para geração do registro C110.

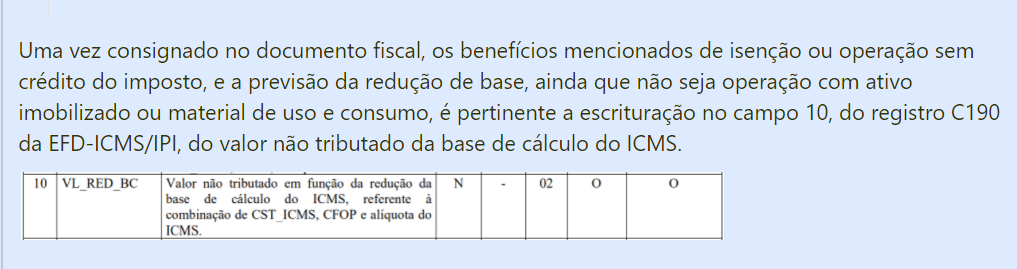

Registro Tipo C190

Itens/Pastas | Descrição |

Nome da Variável | MV_NRPRBIC |

Tipo | Lógico |

Conteúdo | .F. |

Descrição | Desabilita recálculo da parcela do ICMS referente redução da base de cálculo no SPED FISCAL, registro C190 .T. para não recalcular .F. para recalcular |

Importante

Este parâmetro indica se na geração do registro C190, campo 10 – VL_RED_BC o valor da parcela referente à redução da base de cálculo do ICMS é recalculado na geração do arquivo. Se informado .F. (False/Falso) o valor é recalculado considerando percentual de redução da tabela Processamento do SPED Fiscal (CD2) ou do Cadastro de TES (SF4), forma que é feita antes da criação deste parâmetro, se informado .T. (True/Verdadeiro), então não se faz o recálculo e considera para geração do campo 10 do registro C190 o valor do campo Vlr Isen ICM (FT_ISENICM) ou Vlr Out ICMS (FT_OUTRICM).

Registro Tipo C195

Itens/Pastas | Descrição |

Nome da Variável | MV_CFC195 |

Tipo | Caracter |

Descrição | CFOPs que serão desconsiderados na geração dos registros C195/0460 quando a TES estiver configurada com o campo F4_CODOBSE. |

Conteúdo | <definido pelo cliente> |

Exemplo | 1556 |

Importante

Indique os CFOPs que não geram os registros C195/D195/C595 e 0460 quando o TES utilizado na operação possui o campo Cod Observ (F4_CODOBSE) preenchido, pois este permite que a Informação Complementar seja gerada automaticamente no processamento do SPED. Se o parâmetro MV_CFC195 não existe na base de dados, não existirá filtro de CFOPs para o processamento.

Itens/Pastas | Descrição |

Nome da Variável | MV_SPDTC95 |

Tipo | Caracter |

Descrição | Preenchimento do campo complementar do código de observação: 1 = SFT/CCE; 2 = CCE; 3 = SFT; 4 = vazio. |

Conteúdo | <definido pelo cliente> |

Exemplo | 1 |

Importante

Este parâmetro indicará qual será o método de preenchimento do campo 03 – TXT_COMPL para os registros C195, D195 e C595.

- Quando selecionar 1, o SPED priorizará as informações de Observação de Livro Fiscal (SFT) e caso não encontre irá utilizar cadastro de informação complementar (CCE).

- Quando selecionar 2 apenas utilizará o cadastro de informação complementar (CCE).

- Quando selecionar 3 apenas utilizará o livro fiscal (SFT)

- Quando selecionar 4 sempre será vazio (branco).

Itens/Pastas | Descrição |

Nome da Variável | MV_C140TIT |

Tipo | Caracter |

Conteúdo | NF /CF / |

Descrição | Indica os tipos de títulos que serão desconsiderados na geração do registro C140. (Se estiver em branco todos os títulos serão considerados). |

Itens/Pastas | Descrição |

Nome da Variável | MV_UFRESPD |

Tipo | Caracter |

Conteúdo | GO |

Descrição | Define as UF (MV_ESTADO) que devem considerar como regime especial os movimentos de Clientes/Fornecedores optantes pelo Simples Nacional no SPED FISCAL. |

Registro Tipo D130

Itens/Pastas | Descrição |

Nome da Variável | MV_COMPFRT |

Tipo | Caracter |

Conteúdo | {“ “,” “,” “,” “} |

Descrição | Array com os códigos de componentes que serão relacionados com registros do DT8, no seguinte formato: {“FretePV”, ”SEC/CAT”, ”Despacho”, ”Pedágio”}. |

Importante

O conteúdo deste parâmetro deve ser um array, no formato indicado e em cada posição deve estar o código que se refere a cada um dos valores citados. Estes códigos são cadastrados na tabela Componentes do Frete (DT8), que desmembra o frete separando os valores de cada componente.

Podemos informar mais de um código que se relaciona a um mesmo componente de frete, neste caso informe os códigos separados por barra.

Exemplo: {“PV”, “SC”, ”DS/DP”, ”PD”}

Importante

Preenchimento do registro efetuado somente por empresas que prestam serviços de transporte.

Itens/Pastas | Descrição |

Nome da Variável | MV_INTTMS |

Tipo | Lógico |

Conteúdo | F |

Descrição | Identifica se o módulo TMS – Gestão de Transportes está integrado aos outros módulos. |

Preencha o conteúdo deste parâmetro com:

T = Se o módulo TMS – Gestão de Transportes é utilizado.

F = Se o módulo TMS – Gestão de Transportes não é utilizado.

Registro Tipo D162

Itens/Pastas | Descrição |

Nome da Variável | MV_NGD162 |

Tipo | Caracter |

Conteúdo | 5359/6359 |

Descrição | Identifica osCFOPs, que não gera registro D162. |

Importante

O preenchimento deste registro é exclusivo para empresas que prestam Serviços de Transporte.

Registro Tipo D310

Exemplo de campo a ser relacionado no parâmetro MV_D310MUN:

Tabela SF9 - Campo | |

Campo | <campo a critério do cliente> |

Tipo | Caracter |

Tamanho | 7 |

Formato | @9999999 |

Título | Mun. Origem |

Descrição | Municipio de Origem |

Exemplo | D2_MUNORIG |

Importante

O preenchimento deste registro é exclusivo para empresas que emitem Bilhetes de Passagem Rodoviário (Código 13), de Passagem Aquaviário (Código 14), de Passagem e Nota de Bagagem (CÓDIGO 15) e de Passagem Ferroviário (CÓDIGO 16).

Itens/Pastas | Descrição |

Nome da Variável | MV_D310MUN |

Tipo | Caracter |

Conteúdo | <nome do campo criado na tabela SD2> |

Descrição | Informar o campo da tabela SD2 que contém o código do município origem do serviço apresentado Reg. D310. |

Registro Tipo E113

Itens/Pastas | Descrição |

Nome da Variável | MV_ESTE113 |

Tipo | Caracter |

Conteúdo | Vazio |

Descrição | Informar estados que precisam realizar a geração do Registro E113: Informações adicionais dos Ajustes de apuração de ICMS – Identificação de Documentos Fiscais. |

Registro Tipo E116

Itens/Pastas | Descrição |

Nome da Variável | MV_SFUFGNR |

Tipo | Caracter |

Descrição | Indica as Unidades da Federação que devem gerar o campo 05-COD_REC do registro E116/E250 com a Classe de Vencimento. |

Conteúdo | <definido pelo cliente> |

Exemplo | SC/ES/AL |

Importante

Indique as Unidades da Federação que irão gerar o campo 05 – COD_REC do Registro E116/E250/1926 considerando, além do Código da Receita (F6_CODREC), o código de Classe de Vencimento (F6_CLAVENC), desta forma, o conteúdo desses campos serão concatenados no momento de geração do registro,

Registro Tipo E210

Itens/Pastas | Descrição |

Nome da Variável | MV_STNIEUF |

Tipo | Caracter |

Conteúdo | <definido pelo cliente> |

Descrição | Unidades Federativas onde não é necessário ter Inscrição Estadual para recolhimento do ICMS ST. Preencher com as UF concatenadas, conforme exemplo abaixo. |

Exemplo | MGPR/SPRJ (de Minas Gerais para Paraná, de São Paulo para Rio de Janeiro). |

Importante

Utiliza-se este parâmetro na Apuração do ICMS e no SPED Fiscal. Pois este tem o objetivo de permitir que o sistema trate quando exista movimentação de ICMS-ST entre dois Estados onde não existe IE.

Essa necessidade surgiu a partir do acordo entre os estados de Minas Gerais e Paraná, assim, para que as devoluções/movimentos de ICM-ST sejam consideradas no SPED Fiscal,está disponível o parâmetro acima.

Após preenchê-lo, gere os documentos sem gerar a Guia de Recolhimento, pois ela será gerada na apuração.

Com o parâmetro preenchido corretamente e com as UF no parâmetro MV_STUF, ao realizar a Apuração do ICMS, o sistema gera as Guias de Recolhimento e leva as informações para o SPED Fiscal, mesmo o Estado não tendo inscrição estadual (MV_SUBTRIB sem as informações).

Registro Tipo E240

Itens/Pastas | Descrição |

Nome da Variável | MV_ESTE240 |

Tipo | Caracter |

Conteúdo | Vazio |

Descrição | Informar estados que precisam realizar a geração do Registro E240: Informações adicionais dos Ajustes de apuração de ICMS ST – Identificação de Documentos Fiscais. |

Registro Tipo G125

Itens/Pastas | Descrição |

Nome da Variável | MV_F9ITEM |

Tipo | Caracter |

Conteúdo | <definido pelo cliente> |

Descrição | Indica qual campo da tabela SF9 é considerado para indicar o item da nota de entrada. Por padrão este campo é criado com conteúdo F9_ITEMNFE. Caso tenha necessidade, o usuário pode criar um campo na tabela SF9 através do configurador para informar o número do item de entrada e informar o novo campo neste parâmetro. |

Exemplo | F9_ITEMNFE |

Importante

Este parâmetro atende as situações onde o bem já havia sido gravado sem o número do item da Nota Fiscal de Entrada e como a rotina não permite informar o número do item na alteração do bem, o sistema apresenta inconsistência no bloco G. Crie manualmente um campo na tabela Manutenção CIAP (SF9), para indicar o campo Item NFE (F9_ITEMNFE) neste parâmetro. Na geração do bloco G, para esses casos, a rotina considera o número do item do campo da tabela SF9 informado neste parâmetro.

Para o bem que tem o número do item informado corretamente no campo Item NFE (F9_ITEMNFE), a rotina efetua o processamento deste campo normalmente. O parâmetro é usado somente para o caso citado acima, dos bens já gravados sem o item de entrada.

Itens/Pastas | Descrição |

Nome da Variável | MV_BEMENT |

Tipo | Caracter |

Conteúdo | <definido pelo cliente> |

Descrição | Indica quais estados, que deverão apresentar o registro tipo "IM", no período em que a nota fiscal foi dado entrada, mesmo que não contenha apropriações. |

Exemplo | SP/ES/PR |

Registro Tipo D190

Itens/Pastas | Descrição |

Nome da Variável | MV_STFRETE |

Tipo | Lógico |

Conteúdo | .F. |

Descrição | Para notas fiscais de serviço o primeiro caractere do código do Cód da Sit Trib (CST_ICMS) deverá ser igual a 0 (zero). |

Importante

Efetuada a criação do parâmetro MV_STFRETE para definir se o campo Cód.Situação Tributária das notas de conhecimento de frete é considerado do Cadastro de Produtos, campo Origem (B1_ORIGEM), ou se iniciará em 0 (zero) mesmo sendo uma importação.

Registro Tipo G125

Itens/Pastas | Descrição |

Nome da Variável | MV_F9ITEM |

Tipo | Caracter |

Conteúdo | <definido pelo cliente> |

Descrição | Indica qual campo da tabela SF9 é considerado para indicar o item da nota de entrada. Por padrão este campo é criado com conteúdo F9_ITEMNFE. Caso tenha necessidade, o usuário pode criar um campo na tabela SF9 através do configurador para informar o número do item de entrada e informar o novo campo neste parâmetro. |

Exemplo | F9_ITEMNFE |

Importante

Este parâmetro atende as situações onde o bem já foi gravado sem o número do item da Nota Fiscal de Entrada e como a rotina não permite informar o número do item na alteração do bem, o sistema apresenta inconsistência no Bloco G. Crie manualmente um campo na tabela Manutenção CIAP (SF9), para indicar o campo Item NFE (F9_ITEMNFE) neste parâmetro. Na geração do bloco G, para esses casos, a rotina considera o número do item do campo da tabela Manutenção CIAP (SF9) informado neste parâmetro.

Para o bem que tem o número do item informado corretamente no campo Item NFE (F9_ITEMNFE), a rotina processa este campo normalmente. O parâmetro é usado somente para o caso citado acima, dos bens já gravados sem o item de entrada.

Registro Tipo 0300 e 0305

Itens/Pastas | Descrição |

Nome da Variável | MV_F9PROD |

Tipo | Caracter |

Conteúdo | F9_CODPROD |

Descrição | Indicar o código do produto. |

Campo a ser relacionado ao parâmetro MV_F9PROD:

Tabela SF9 - Campo | |

Campo | F9_CODPROD |

Tipo | Caracter |

Tamanho | 30 |

Formato | @! |

Título | Cód. Produto |

Descrição | Código do Produto |

Help | Indicar o Código do Produto |

Itens/Pastas | Descrição |

Nome da Variável | MV_F9ESP |

Tipo | Caracter |

Conteúdo | F9_TPESP |

Descrição | Espécie Nota Fiscal |

Campo a ser relacionado ao parâmetro MV_F9ESP

Tabela SF9 - Campo | |

Campo | F9_TPESP |

Tipo | Caracter |

Tamanho | 5 |

Formato | @! |

Título | Espécie |

Descrição | Espécie da Nota Fiscal |

Help | Indicar a Espécie da Nota Fiscal |

Itens/Pastas | Descrição |

Nome da Variável | MV_F9FRT |

Tipo | Caracter |

Conteúdo | <definido pelo cliente> |

Descrição | Indica o campo da tabela SF9 (Manutenção CIAP) que deverá gravar o valor do ICMS sobre Frete ou Conhecimento de Transporte na entrada do bem. |

Exemplo | F9_FRT |

Tabela SF9 - Campo | |

Campo | <campo a critério do cliente> |

Tipo | Numérico |

Tamanho | 18,2 |

Formato | @E 999,999,999.99 |

Título | Vlr. Frete |

Descrição | Valor do ICMS sobre Frete |

Help | Informar valor do ICMS sobre Frete |

Itens/Pastas | Descrição |

Nome da Variável | MV_F9ICMST |

Tipo | Caracter |

Conteúdo | <definido pelo cliente> |

Descrição | Indica o campo da tabela SF9 (Manutenção CIAP) que deverá gravar o valor do ICMS da operação por Substituição Tributaria na entrada do bem. |

Exemplo | F9_ICMSST |

Tabela SF9 - Campo | |

Campo | <campo a critério do cliente> |

Tipo | Numérico |

Tamanho | 18,2 |

Formato | @E 999,999,999.99 |

Título | ICMS ST |

Descrição | Valor do ICMS ST |

Help | Informar valor do ICMS ST |

Itens/Pastas | Descrição |

Nome da Variável | MV_F9DIF |

Tipo | Caracter |

Conteúdo | <definido pelo cliente> |

Descrição | Indica o campo da tabela SF9 (Manutenção CIAP) que deverá gravar o valor do ICMS - Diferencial de Alíquota na entrada do bem. |

Exemplo | F9_DIFALIQ |

Tabela SF9 - Campo | |

Campo | <campo a critério do cliente> |

Tipo | Numérico |

Tamanho | 18,2 |

Formato | @E 999,999,999.99 |

Título | DIF ALIQUOTA |

Descrição | DIFERECIAL DE ALÍQUOTA |

Help | DIFERECIAL DE ALÍQUOTA |

Itens/Pastas | Descrição |

Nome da Variável | MV_CIAPDAC |

Tipo | Caracter |

Conteúdo | S ou N |

Descrição | Indica se o frete compõe a base de cálculo do ICMS. O conteúdo desse parâmetro será utilizado quando não existir o documento atrelado ao SF9(S/N). |

Itens/Pastas | Descrição |

Nome da Variável | MV_SPEDQTD |

Tipo | Numérico |

Conteúdo | 1 |

Descrição | Parâmetro utilizado para definir o tratamento da quantidade quando esta for ZERO. O conteúdo do parâmetro será inserido nos campos de quantidade e deve obrigatoriamente ser maior que zero. Caso o parâmetro esteja em branco ou zerado, será assumido o valor 1. |

Itens/Pastas | Descrição |

Nome da Variável | MV_SFRBCD2 |

Tipo | Lógico |

Conteúdo | T ou F |

Descrição | Indica se deve calcular a redução de base de cálculo do ICMS conforme % da tabela CD2 Processamento do SPED Fiscal. |

Nome da Variável | MV_COFLSPD |

Tipo | Logico |

Conteúdo | .F. |

Descrição | Informe .F. para não concatenar o código da filial nos códigos dos registros do SPED Fiscal e SPED Contribuições |

Importante

Por padrão a filial é sempre concatenada nos registros de códigos do bloco zero, porém se houver a necessidade de que estes códigos não mais serem gerados concatenados com código da filial, então este parâmetro MV_COFLSPD deverá ser criado manualmente e informar conteúdo .F.. Se este parâmetro não existir na dicionário de dados, por padrão o código da filial será concatenado nos códigos dos registros do bloco zero.

Itens/Pastas | Descrição |

Nome da Variável | MV_F9CHVNF |

Tipo | Caracter |

| Conteúdo | F9_CHAVENF |

Descrição | Campo da tabela SF9 que identifica a chave de acesso da NFe. |

Itens/Pastas | Descrição |

Nome da Variável | MV_CIAPVST |

Tipo | Caracter |

Descrição | CFOP que tenham a escrituração usada na coluna outras para o ICMS ST (Recolhimento antecipado). Tratamento do art. 274 do RICMS. |

Itens/Pastas | Descrição |

Nome da Variável | MV_F9FUNC |

Tipo | Caracter |

Conteúdo | F9_FUNCIT |

Descrição | Indica para o SPED FISCAL qual o campo da tabela SF9 que conterá a função do bem na atividade do estabelecimento, PADRAO=F9_FUNCIT. |

Itens/Pastas | Descrição |

Nome da Variável | MV_F9VLLEG |

Tipo | Caracter |

Conteúdo | <branco> |

Descrição | Campo da tabela SF9 que indica o valor CIAP já apropriado no sistema legado. O valor que completa o lançado no F9_VALICMS quando utiliza o QTDPARC. |

Importante

Utiliza-se este tratamento quando não é informado o valor apropriado no sistema legado. Este valor é utilizado para compor o total de Crédito CIAP. Ex.: Ao incluir o CIAP, o campo Valor ICMS (F9_VALICMS) é R$300,00 o QTDPARC é 30 e o SLDPARC é 30, portanto o Crédito CIAP para as 30 parcelas restante é +/- R$10,00, porém NÃO se tem o valor total do CIAP, o que se refere às 18 parcelas já apropriadas no outro sistema. Este campo a informar no parâmetro MV_F9VLLEG deve representar o restante, que neste é R$180,00 dando um total de credito de R$ 480,00 em 48 parcelas.

Valor informado no campo deve compor os registros G125 campo 05 VL_IMOB_ICMS_OP - Valor do ICMS da Operação Própria na entrada do bem e no registro G 140 no campo 06 VL_ICMS_OP_APLICADO Valor do ICMS da Operação Própria na entrada do item, proporcional à quantidade aplicada no bem ou componente.

Itens/Pastas | Descrição |

Nome da Variável | MV_F9GENCC |

Tipo | Caracter |

Conteúdo | <branco> |

Descrição | Centro de custo genérico para quando o fluxo padrão do sistema não encontrar no cadastro. |

Itens/Pastas | Descrição |

Nome da Variável | MV_F9GENCT |

Tipo | Caracter |

Conteúdo | <branco> |

Descrição | Conta contábil genérica para quando o fluxo padrão do sistema não encontrar no cadastro. |

Registro Tipo 1900 e Filhos

Itens/Pastas | Descrição |

Nome da Variável | MV_APUSEP |

Tipo | Caracter |

Conteúdo | <branco> |

Descrição | Informar o número dos livros que indicam as Apurações Separadas para gerar os registros 1900 e filhos no SPEDFISCAL. |

Exemplo | 1/2/3 |

Importante

Para gerar corretamente os registros 1900 e filhos, informe o número Livro referente à Subapuração no parâmetro criado, apurar separadamente o ICMS informando o número do Livro na rotina Apuração e as notas em questão.

Observação: Verificar o quarto digito do código de ajuste proveniente do documento fiscal (10 dígitos). Caso o 4º digito seja 3,4,5 ou 6 não será demonstrado na sub apuração do ICMS (exemplo: Livro separado 1) e consequentemente não gravado no arquivo magnético do SPED FISCAL.

Exemplo de código de lançamento : AM54000002

Itens/Pastas | Descrição |

Nome da Variável | MV_RLCSPD |

Tipo | Caracter |

Conteúdo | {{'','',''}, {'','',''}, {'','',''}} |

Descrição | Relação dos Livros do Parâmetro MV_APUSEP com os livros do SPED Fiscal. Usado para gerar reg. 1900. |

Exemplo | {{'3','1','LIVRO SEPARADO 1'}, {'4','2','LIVRO SEPARADO 2'}, {'5','3','LIVRO SEPARADO 3'}} |

Importante

Para que o registro seja gerado corretamente, é necessário que o parâmetro MV_RLCSPD seja informado da seguinte maneira:

{{‘1º CAMPO’, ‘2º CAMPO’, ‘3º CAMPO’},{‘1º CAMPO’, ‘2º CAMPO’, ‘3º CAMPO’},{‘1º CAMPO’, ‘2º CAMPO’, ‘3º CAMPO’},{‘1º CAMPO’, ‘2º CAMPO’, ‘3º CAMPO’} }

Onde:

1º Campo se referente ao Livro do SPED.

2º Campo se referente Livro referente à Subapuração, o mesmo já informado no parâmetro MV_APUSEP.

3º Campo se refere à descrição a ser utilizada no registro 1900 campo 3 (DESCR_COMPL_OUT_APUR)

Logo se existirem 4 SubApurações é necessário preencher os três no parâmetro citado.

Exemplo: {{'3','1','LIVRO SEPARADO 1'}, {'4','2','LIVRO SEPARADO 2'}, {'5','3','LIVRO SEPARADO 3'},{'6','4','LIVRO SEPARADO 4'} }

Onde:

{'3','1','LIVRO SEPARADO 1'} – Se refere ao 1º livro de SubApuração, no qual ‘3’ é o livro do SPED Fiscal, ‘1’ é o Livro de Subapuração definido no parâmetro MV_RLCSPD e 'LIVRO SEPARADO 1' é a descrição.

{'4','2','LIVRO SEPARADO 2'} – Se refere ao 2º livro de SubApuração, no qual ‘4’ é o livro do SPED Fiscal, ‘2’ é o Livro de Subapuração definido no parâmetro MV_RLCSPD e 'LIVRO SEPARADO 2' é a descrição.

{'5','3','LIVRO SEPARADO 3'} – Se refere ao 3º livro de SubApuração, no qual ‘5’ é o livro do SPED Fiscal, ‘3’ é o Livro de Subapuração definido no parâmetro MV_RLCSPD e 'LIVRO SEPARADO 3' é a descrição.

{'6','4','LIVRO SEPARADO 4'} – Se refere ao 4º livro de SubApuração, no qual ‘6’ é o livro do SPED Fiscal, ‘4’ é o Livro de Subapuração definido no parâmetro MV_RLCSPD e 'LIVRO SEPARADO 4' é a descrição.

De acordo com o layout do SPED, os códigos de apuração que podem ser enviados são: “3, 4 e 5”.

Código “3” – Apuração em separado 1

Código “4” – Apuração em separado 2

Código “5” – Apuração em separado 3

Código “6” – Apuração em separado 4

Dica!

Se o campo "Nr. Livro"(F4_NRLIVRO) no TES for deixado em branco e na geração da Apuração de ICMS (MATA953) e do arquivo Sped Fiscal não for informado no campo "Livro" asterisco (*), para geração de todos os livros, os registros 1900 e filhos serão gerados considerando que livro em branco trata-se de uma sub-apuração.

Porém, caso haja necessidade de utilização dessa configuração do campo em branco e não seja necessária a geração dos registros 1900 e filhos, o parâmetro MV_RLCSPD deve ser configurado somente informando {}, com esta configuração não serão gerados os registros referente a sub-apuração.

Itens/Pastas | Descrição |

Nome da Variável | MV_SPDPROD |

Tipo | Caracter |

Conteúdo | {{'','',''}, {'','',''}, {'','',''}} |

Descrição | Relação dos Livros de sup-apuração com os livros do SPED Fiscal. Usado para Registros 1960, 1970, 1975 e 1980 |

Exemplo | {{"2","03","1"}, {"3","04","1"},{"4","05","1"}, {"5","02","4"},{"6","03","3"}} |

Importante

Para que o registro seja gerado corretamente, é necessário que o parâmetro MV_SPDPROD seja informado da seguinte maneira:

{{‘1º CAMPO’, ‘2º CAMPO’, ‘3º CAMPO’},{‘1º CAMPO’, ‘2º CAMPO’, ‘3º CAMPO’},{‘1º CAMPO’, ‘2º CAMPO’, ‘3º CAMPO’} },{‘1º CAMPO’, ‘2º CAMPO’, ‘3º CAMPO’} }

Onde:

1º Campo se referente Livro referente à Sub-apuração

2º Campo Indicador da sub-apuração por tipo de benefício (conforme tabela 4.7.1)

3° Campo Informe qual Registro GIAF se refere esta sub-apuração, com as opções:

- 1 Para registro 1960: GIAF 1 - Guia de informação e apuração de incentivos fiscais e financeiros: indústria (crédito presumido)

- 3 Para registro 1970: GIAF 3 - Guia de informação e apuração de incentivos fiscais e financeiros: importação (saídas internas por faixa de alíquota)

- 4 Para registro 1980: GIAF 4 - Guia de informação e apuração de incentivos fiscais e financeiros: central de distribuição (entradas/saídas)

Logo se existirem 5 Sub-apurações é necessário preencher os três no parâmetro citado.

Exemplo: {{"2","03","1"}, {"3","04","1"},{"4","05","1"}, {"5","02","4"},{"6","03","3"}}

Onde:

{"2","03","1"} – Se refere ao 2º livro de Sub-apuração, no qual ‘03’ é o Indicador da sub-apuração por tipo de benefício, ‘1’ indica que sub-apuração se refere ao registro GIAF 1

{"3","04","1"} – Se refere ao 3º livro de Sub-apuração, no qual ‘04’ é o Indicador da sub-apuração por tipo de benefício, ‘1’ indica que sub-apuração se refere ao registro GIAF 1

{"4","05","1"} – Se refere ao 4º livro de Sub-apuração, no qual ‘05’ é o Indicador da sub-apuração por tipo de benefício, ‘1’ indica que sub-apuração se refere ao registro GIAF 1

{"5","02","4"} – Se refere ao 5º livro de Sub-apuração, no qual ‘02’ é o Indicador da sub-apuração por tipo de benefício, ‘4’ indica que sub-apuração se refere ao registro GIAF 4

{"6","03","3"} – Se refere ao 6º livro de Sub-apuração, no qual ‘03’ é o Indicador da sub-apuração por tipo de benefício, ‘3’ indica que sub-apuração se refere ao registro GIAF 3

Registro Tipo 0005

Itens/Pastas | Descrição |

Nome da Variável | MV_USAXX8 |

Tipo | Lógico |

Conteúdo | .F. ou .T. |

Descrição | Se .T., Informa que o Nome Fantasia da Empresa, no Registro 0005 do SPED será o da tabela XX8, campo XX8_DESCR. |

Exemplo | .T. |

Registro Tipo K250

Itens/Pastas | Descrição |

Nome da Variável | MV_CFOPIND |

Tipo | Caracter |

Conteúdo | |

Descrição | CFOPs que serão considerados na seleção das NFs de produtos industrializados em terceiros, para o Registro K250 do SPED. |

Exemplo | '1124','1125' |

Importante

O parâmetro deve ser criado manualmente no ambiente.

Registro Tipo K255

Itens/Pastas | Descrição |

Nome da Variável | MV_CFOPCON |

Tipo | Caracter |

Conteúdo | |

Descrição | CFOPs que serão considerados na seleção das NFs de insumos remetidos para industrializados em terceiros, para o Registro K255 do SPED. |

Exemplo | '1124','1125' |

Importante

O parâmetro deve ser criado manualmente no ambiente.

Para os Complementos dos Documentos Fiscais:

Para que o sistema identifique quais grupos considerar para os complementos de Veículos Automotores, Armas de Fogo, Combustíveis e Medicamentos, preencha os seguintes parâmetros:

Itens/Pastas | Descrição |

Nome da Variável | MV_VEICNV |

Tipo | Caracter |

Conteúdo | Grupo/Grupo/Grupo/... |

Descrição | Grupos de produtos, separados por '/', que identificam operações com veículos automotores novos. |

Exemplo | 0026/0027/0028/ |

Itens/Pastas | Descrição |

Nome da Variável | MV_ARMFOG |

Tipo | Caracter |

Conteúdo | Grupo/Grupo/Grupo/... |

Descrição | Grupos de produtos, separados por '/', que identificam operações com armas de fogo. |

Exemplo | 0010/0011/0012/ |

Itens/Pastas | Descrição |

Nome da Variável | MV_COMBUS |

Tipo | Caracter |

Conteúdo | Grupo/Grupo/Grupo/... |

Descrição | Grupos de produtos, separados por '/', que identificam operações com combustíveis. |

Exemplo | 0020/0021/0022/ |

Itens/Pastas | Descrição |

Nome da Variável | MV_MEDICA |

Tipo | Caracter |

Conteúdo | Grupo/Grupo/Grupo/ |

Descrição | Grupos de produtos, separados por '/', que identificam operações com medicamentos. |

Exemplo | 0023/0024/0025/ |

Itens/Pastas | Descrição |

Nome da Variável | MV_ATUCOMP |

Tipo | Lógico |

Conteúdo | .F. |

Descrição | Indica se usará atualização automática para os Complementos dos Documentos Fiscais do SPED. |

Importante

Configure o parâmetro MV_ATUCOMP para poder utilizar o Ponto de Entrada MATUCOMP.

Itens/Pastas | Descrição |

Nome da Variável | MV_REGSPED |

Tipo | Caracter |

Conteúdo | C110/ |

Descrição | Indica os registros do SPED Fiscal que não devem ser gerados. (Se estiver em branco todos os títulos serão considerados). |

Utiliza-se o parâmetro MV_SPEDNAT para definir o caminho percorrido pelo sistema para buscar a descrição da natureza de operação.

Itens/Pastas | Descrição |

Nome da Variável | MV_SPEDNAT |

Tipo | Lógico |

Conteúdo | F |

Descrição | Configurar referente à descrição da Natureza da operação. T = Descrição da tabela 13 do SX5 ou F = Descrição do campo TXT Padrão (F4_TEXTO). |

Importante

Conforme orientação do Guia Prático do Sped Fiscal, o preenchimento do Registro 0400 – Natureza da Operação/Prestação não se refere ao código de CFOP e sim a um controle do próprio contribuinte.

Para contemplar esse registro, o contribuinte possui três formas de tratar essas informações. Para mais detalhes consulte a descrição do Registro 0400 neste Boletim Técnico.

Itens/Pastas | Descrição |

Nome da Variável | MV_RESF3FT |

Tipo | Lógico |

Conteúdo | .T. = Indica que serão consideradas as informações da tabela SFT, ou seja, item a item dos Livros Fiscais. .F.= Indica que serão consideradas as informações da tabela SF3, ou seja, com as informações aglutinadas. |

Descrição | Indica se, na apuração de ICMS-ST, as informações serão consideradas da tabela SF3 (Livros Fiscais) ou da tabela SFT (Itens Livros Fiscais) para o campo Créd./Déb. Substituição tributária (CREDST). Este parâmetro foi criado para que seja possível, na mesma Nota Fiscal, haver dois ou mais itens de produtos com ST, com os campos Créd./Déb. Substituição tributária diferentes. Este campo não faz parte da chave principal, portanto os itens podem ser aglutinados considerando a informação somente do primeiro item referente a este campo. |

Utiliza-se o parâmetro MV_SPDFQTC para definir a quantidade de threads que serão executadas simultaneamente no processamento MultiThread da rotina Sped Fiscal para geração dos registros C460 e C470.

Itens/Pastas | Descrição |

Nome da Variável | MV_SPDFQTC |

Tipo | Numérico |

Conteúdo | 10 |

Descrição | Define a quantidade de Threads que são utilizadas no processamento MultiThread da rotina SPED FISCAL para geração dos registros C460 e C470. |

Importante

O parâmetro MV_SPDFQTC é utilizado somente em ambientes DBAccess.

Utiliza-se o parâmetro MV_SOMABEM para definir se o valor do ICMS dos componentes de um determinado ATIVO não está somado no Valor do ICMS do Bem Final, deixando que o SPEDFISCAL faça esta soma.

Itens/Pastas | Descrição |

Nome da Variável | MV_SOMABEM |

Tipo | Lógico |

Conteúdo | .T. |

Descrição | Indica se o valor do ICMS dos componentes não está somado no valor do ICMS do BEM final |

Importante

O parâmetro MV_C495TRI é utilizado, para busca de informação do registro C495, quando não existia a obrigação de inserir a carga tributária do item no produto ele apenas levava o valor de ICMS escritura, após a lei de carga tributaria para cupom fiscal deve levar o código do cadastro do produto indicando o valor dos tributos em cima daquele produto ou a redução.

Itens/Pastas | Descrição |

Nome da Variável | MV_C495TRI |

Tipo | Lógico |

Conteúdo | .T. |

Descrição | Indica se irá pegar a carga tributaria do livro ou do cadastro de produtos |

Nome da Variável | MV_ESTE310 |

Tipo | Caracter |

Descrição | Define UFs que não serão apuradas na apuração de Difal. UF do remetente |

Importante

Parâmetro MV_ESTE310 é utilizado para que não seja realizada apuração de Difal na UF remetente conforme o anexo XV do RCTE, normatiza a forma como o contribuinte goiano deverá apurar o ICMS do DIFAL (Diferença de alíquotas) na operação de venda a consumidor final localizado em outra UF (EC 87/2015). Pelo decreto, o valor destinado ao estado remetente, no nosso caso Goiás, deverá ser lançado a débito (outros débitos) na operação própria.

- O parâmetro MV_SPDFQTC

Para Escrituração Extemporânea de Documentos

Escrituração extemporânea de documentos são os documentos que deveriam ter sido escriturados em períodos anteriores ao informado.

Nestes casos, os campos Data Documento (DT_DOC) e Data da entrada ou da saída (DT_E_S) não devem pertencer ao período da escrituração informado no registro 0000.

No Protheus® essa situação de extemporaneidade é identificada na rotina Nota Fiscal Manual de Entrada (MATA910) em Complementos e Informações Complementares, no campo Extemporânea, onde deve ser identificada a escrituração extemporânea.

Importante

Considerações sobre o Código da Situação do Documento

O Código da Situação do Documento (COD_SIT) pode assumir os valores da tabela (item 4.1.2- Tabela Situação do Documento do Ato COTEPE/ICMS nº 09, de 2008), conforme os códigos abaixo para Escrituração extemporânea de documentos indicado pelo campo Sit_Extempor (CDT_SITEXT).

- 01 Escrituração extemporânea de documento regular;

- 07 Escrituração extemporânea de documento complementar;

Observação

Para geração do registro D100, é importante lembrar que a data de aquisição do serviço deverá ser inferior ao período do arquivo contante no registro 0000, para que o PVA possa entender a situação do documento 01 ou 07.

Para o preenchimento do campo Data da entrada ou da saída (DT_E_S) utilize a data do campo Dta Recebi (CDT_DTAREC) que indica a Data de Recebimento para Lançamento Extemporâneo de Documento Fiscal.

Tabela CDT - Campo | |

Campo | CDT_DTAREC |

Tipo | Data |

Tamanho | 8 |

Título | Dta Recebi |

Descrição | Data Recebimento |

Help | Data de Recebimento para Lançamento extemporâneo de documento fiscal. |

Tabela CDT - Campo | |

Campo | CDT_SITEXT |

Tipo | Caracter |

Tamanho | 1 |

Formato | @! |

Opções | R=Ext regular;P=Ext complementar |

Título | Sit_Extempor |

Descrição | Sit Extemporânea |

Help | Indique R se a Escrituração Extemporânea de documento é regular ou P se a Escrituração Extemporânea de documento é complementar. |

Para Escrituração Extemporânea de Documentos de saída

Processo para que situação do documento seja considerada 07

Complementar nota na rotina MATA926 informando campo Sit_Extempor (CDT_SITEXT) = P=Ext complementar

Informar no campo Dta Recebi (CDT_DTAREC) Data de Recebimento para Lançamento extemporâneo de documento fiscal com data menor que data de geração do arquivo SPED no registro 0000.

Importante:

Conforme consultoria tributaria a nota de complemento de ICMS extemporânea deve entrar na apuração de ICMS como ajuste de debito especial, com código de ajuste na nota, e no registro C197.

Esta nota não deve ser tributada para não duplicar imposto na apuração de ICMS, utilize livro de outros para escriturar a nota e inclua o código de lançamento relacionado ao débito especial via cadastro de TES ou Configurador de Tributos.

Escrituração extemporânea de documentos – Os documentos que deveriam ter sido escriturados em períodos anteriores ao informado devem ser registrados na EFD-ICMS/IPI com COD_SIT igual a 1, 3 ou 7.

Nestes casos, a data de emissão e a data de entrada ou saída não devem pertencer ao período da escrituração informado no registro 0000.

Nas notas de saída para que data de emissão não pertença ao período de geração do arquivo no registro 0000 deve ser preenchido campo Dta Recebi (CDT_DTAREC) com data menor que data inicial do período de geração do arquivo magnético, sugerimos informar data do documento original.

Segue parecer da consultoria Tributaria

EFD - ICMS/IPI - Escrituração Extemporânea de Documento Complementar - MG

No EFD – Manual de Ajustes por Documentos - Versão 2-005 - Junho/2012, da SEFAZ de Minas Gerais, há as seguintes orientações quanto aos lançamentos de ICMS extemporâneos na EFD ICMS IPI (página 06) :

"1.2.1.1.Débito extemporâneo.

O valor referente ao débito (ICMS ou ICMS ST destacado) é de mês anterior.

Documento de Arrecadação se refere ao pagamento do ICMS ou ICMS ST destacado.

**Registro da Saída.

01- Observações: “Débito extemporâneo do ICMS”

e/ou “Débito extemporâneo do ICMS ST”

02 - Informar o número do documento de Arrecadação, no campo de texto complementar, se houver.

03 – Códigos de Ajuste a serem utilizados:

ICMS = MG70010010 ou MG70020010 (Port.SAIF 001 / 09)

ICMS ST = MG71010010 ou MG71020010 (Port.SAIF 001 / 09)

Reflexo = 7 (débito especial)

Tipo = 0 (Op. própria) 1 (Op.ST)

Respons = 0 (Própria)

Inf. Pag = 1 (Rec.Espontâneo) 2 (Rec.por autuação)

Origem = 0 (Mercadoria)

Descriç. = 010 (Lançamento extemporâneo)"

O documento fiscal será incluído via Nota Fiscal Manual de Entrada (MATA910) ou Nota Fiscal Manual de Saída (MATA920) e será informado no campo Data de Emissão o período do arquivo magnético que será considerado este documento (mesmo período informado no registro 0000). A data de emissão real do documento será informado no Complemento de Documentos Fiscais (MATA926) utilizando o Complemento de Informações Complementares no campo Dta Recebi (CDT_DTAREC), o preenchimento deste campo será aplicado para preencher os campos DT_DOC e DT_E_S do registro do documento dentro do arquivo.

Seção 2 – Complementos dos Documentos Fiscais

Atendendo a disposição referente ao SPED Fiscal (Ato Cotepe 11/2007) está disponível a rotina Lançamento de Complementos dos Documentos Fiscais. Por meio desta funcionalidade pode-se complementar os Documentos Fiscais de Entrada (MATA910) e de Saída (MATA920), com informações específicas exigidas pela legislação Sped. São complementadas as operações de:

- Água canalizada.

- Armas de fogo.

- Combustíveis.

- Comunicação e telecomunicação.

- Energia elétrica.

- Gás canalizado.

- Importação.

- Exportação.

- Medicamentos.

- Veículos.

- Ressarcimento.

Também é possível relacionar as informações complementares ao documento no que diz respeito a:

- Processos referenciados.

- Guias de recolhimento referenciadas.

- Documentos de entrada/saída referenciados.

- Cupons fiscais referenciados.

- Local de entrega da mercadoria.

- Informações Complementares.

Novas Rotinas de Cadastro

Para efetuar o lançamento dos complementos do documento fiscal, estão disponíveis cadastros com informações específicas, acessíveis pelas opções Atualizações/SPED.

Classificação Item – MATA979

Neste cadastro, informe as classificações dos itens movimentados de energia elétrica e comunicação/telecomunicação, identificando qual a finalidade do item no documento fiscal. O programa de importação ImpSped (detalhado no tópico Procedimentos para Implementação) preenche automaticamente as classificações hoje existentes.

Na inclusão ou alteração, as seguintes informações são necessárias:

Grupo

Indica o grupo a que pertence a classificação do item, subdividindo-o em tipos de prestação de serviço, sendo:

1=Assinatura.

2=Habilitação.

3=Medido.

4=Pré Pago.

5=Outros.

6=Energia.

7=Equipamento.

8=Cobrança.

9=Dedução.

10=Não medido.

11=Meios de Rede.

Código

Código que identifica a classificação do item de acordo com o Ato Cotepe 11/07. Ao criar alguma classificação manualmente, atente-se ao fato de que apenas devem se cadastrar classificações vigentes na legislação do SPED.

Descrição

Identificação da classificação do item, apresentando quais os tipos de serviço prestado.

Classes de Consumo – MATA971

Neste cadastro informam-se as classes de consumo dos Serviços de Água Canalizada, Gás Canalizado, Comunicação/Telecomunicação e Energia Elétrica. O programa de importação ImpSped (detalhado no tópico Procedimentos para Implementação) preenche automaticamente as classes hoje existentes.

Na inclusão ou alteração, as seguintes informações são necessárias:

Tp. Classe - Detalhe o tipo de complemento que utiliza a classe de consumo, podendo ser:

1=Água canalizada.

2=Gás Canalizado.

3=Comunicação/Telecomunicação.

4=Energia elétrica.

5=Outros.

Cód.Clas.Con. - Código que identifica a classe de consumo de acordo com o Ato Cotepe 11/07. Se criada alguma classe de consumo manualmente, atente-se ao fato de cadastrar apenas classes de consumo vigentes na legislação do SPED.

Descrição - Identificação da classe de consumo, apresentando quais faixas de consumo são tratadas pelo código.

Informações Complementares – MATA966

Neste cadastro, registram-se todas as informações complementares referentes ao documento fiscal, ou seja, devem ser codificadas todas aquelas exigidas pela legislação fiscal, apresentadas no quadro Dados Adicionais da Nota Fiscal. As informações complementares aqui cadastradas são utilizadas para discriminar: Processos, Documentos de Arrecadação, Documentos, Cupons Fiscais e Locais de Entrega referenciados ao Documento Fiscal emitido.

Na inclusão ou alteração, as seguintes informações são necessárias:

Código - Código que identifica a informação complementar a ser utilizado em todo o Sistema.

Descrição - Este campo é de preenchimento livre para descrição da informação complementar como, por exemplo, Normas Legais, Poder Normativo, Número, Capitulação, Data e demais referências pertinentes com indicações do tributo a ser complementado.

Processos Referenciados – MATA967

Neste cadastro informam-se todos os processos que por ventura estejam abertos em nome do contribuinte e que devam constar nos Dados Adicionais do Documento Fiscal, adicionando mais detalhamentos às informações complementares.

Na inclusão ou alteração, as seguintes informações são necessárias:

Tp. Processo - Origem do processo aberto em nome do contribuinte, podendo ser:

0=Sefaz.

1=Justiça Federal.

2=Justiça Estadual.

3=Secex/SRF.

9=Outros.

Número - Número que identifica o processo em sua origem.

Complementos do Documento Fiscal – MATA926

Depois de efetuados os cadastros necessários, informe os complementos do documento fiscal. As informações apresentadas na rotina de Complementos (MATA926) são utilizadas posteriormente na geração do arquivo magnético Sped Fiscal. Portanto, caso o contribuinte emita ou receba algum dos Tipos de Documento que exigem informações complementares ao padrão, atente-se para o processamento dessa rotina.

Ao clicar na opção Complementos, na manutenção das rotinas Nota Fiscal Manual de Entrada e Nota Fiscal Manual de Saída, visualize a tela com os possíveis complementos do documento fiscal posicionado no browse. Essa janela está dividida em duas partes, sendo que de um lado estão às opções de complementos e do outro os campos para informação dos dados. Para cada um dos complementos, o sistema habilita ou desabilita automaticamente o item na tela, seguindo uma regra pré-determinada em cada uma das situações. A seguir, cada um dos itens será detalhado, apresentando sua regra de preenchimento e informações necessárias.

ÁGUA CANALIZADA

Este item está habilitado apenas para os documentos lançados com o modelo 29. No sistema, a espécie que trata automaticamente o modelo 29 é a NFFA – Nota Fiscal de Fornecimento de Água.

Neste complemento, é necessário informar:

Classe cons. - Classe de consumo em que se enquadra o documento fiscal que está sendo complementado, de acordo com as classes de consumo cadastradas anteriormente. É necessário identificar em qual faixa de consumo o documento se enquadra e classificá-lo. Somente as classes cadastradas com tipo – água canalizada - são permitidas neste cadastro.

Tp. Class. - Tipo da classe de consumo selecionada. Somente as classes cadastradas com tipo – água canalizada - serão permitidas neste cadastro.

Val terc. - Este campo permite o lançamento de valores cobrados em nome de terceiros no documento fiscal, quando alguma parte do valor total do documento corresponde à prestação de serviços por outra empresa que não a emissora do documento.

Importante

Apenas as empresas que emitam documentos de fornecimento de água canalizada possuem a obrigatoriedade de apresentar essas informações.

ARMAS DE FOGO

Este item está habilitado apenas para os itens do documento que movimentem produtos cadastrados como armas de fogo, de acordo com o grupo de produtos. Para configurar este grupo, preencha o parâmetro MV_ARMFOG.

O sistema apresenta automaticamente os itens que necessitam ser complementados de acordo com o grupo de produtos configurado. Neste caso podem-se excluir itens e incluir itens, desde que façam parte do documento, não estejam duplicados no complemento e façam parte do grupo de produtos configurado.

Neste complemento, é necessário informar:

Núm. Item - Número do item no documento que originou o complemento.

Cód. prod. - Código do produto que originou o complemento.

Tipo arma - Tipo de arma de fogo que está sendo movimentada pelo documento fiscal, podendo ser:

0=Uso permitido.

1=Uso restrito.

Núm. Arma - Número de série de fabricação da arma de fogo

Descr. comp. - Descrição da arma, compreendendo: Número do Cano, Calibre, Marca, Capacidade de cartuchos, Tipo de funcionamento, Quantidade de canos, Comprimento, Tipo de alma, Quantidade e Sentido das raias e demais elementos que permitam sua perfeita identificação.

Importante

Apenas as empresas bélicas possuem a obrigatoriedade de apresentar essas informações.

COMBUSTÍVEL

Apenas os itens do documento que movimentem produtos cadastrados como combustíveis, de acordo com o grupo de produtos. Para configurar este grupo, preencha o parâmetro MV_COMBUS.

O sistema apresenta automaticamente os itens que necessitam ser complementados de acordo com o grupo de produtos configurado. Neste caso podem-se excluir itens e incluir itens, desde que façam parte do documento, não estejam duplicados no complemento e façam parte do grupo de produtos configurado.

Neste complemento, é necessário informar:

Núm. Item - Número do item no documento que originou o complemento.

Cód. prod. - Código do produto que originou o complemento.

Transp. - Código da transportadora que efetuou o transporte do combustível.

Placa - Placa de identificação do veículo que efetuou o transporte.

Cód. Sefaz - Código de autorização fornecido pelo SEFAZ para a operação com combustíveis.

Passe - Número do passe fiscal para operação com combustíveis.

Hora saída - Hora da saída do combustível do estabelecimento, no momento da venda.

Temperatura - Temperatura, em graus Celsius, utilizada para determinar o volume do combustível movimentado.

Núm. Vol - Quantidade de volumes de combustíveis transportados no documento fiscal.

Peso bruto - Peso bruto, sempre em quilos, dos volumes de combustíveis transportados no documento fiscal.

Peso líquido - Peso líquido, sempre em quilos, dos volumes de combustíveis transportados no documento fiscal.

Nome motor. - Nome do motorista que efetuou o transporte do combustível.

CPF mot. - CPF do motorista que efetuou o transporte do combustível.

Tanque - Número do tanque em que o combustível foi armazenado no momento da aquisição.

Volume - Volume do combustível que foi armazenado no momento da aquisição.

Importante

Este complemento é preenchido apenas por empresas do segmento de combustíveis (Distribuidoras, Refinarias e Revendedoras). Caso exista a aquisição para uso ou consumo de combustíveis, não é obrigatório o preenchimento destas informações.

COMUNICAÇÃO/TELECOMUNICAÇÃO

Apenas documentos lançados com os modelos 21 e 22. No sistema, as espécies que tratam automaticamente os modelos 21 e 22 são a NFSC, a NTSC – Nota Fiscal de Serviços de Comunicação e a NTST – Nota Fiscal de Serviços de Telecomunicação.

O sistema apresenta automaticamente os itens que necessitam de complemento de acordo com o documento fiscal selecionado. Neste caso pode-se excluir itens e incluir itens, desde que façam parte do documento e não estejam duplicados no complemento.

Neste complemento, é necessário informar:

Núm. Item - Número do item no documento que originou o complemento.

Cód. prod. - Código do produto que originou o complemento.

Classe cons. - Classe de consumo em que se enquadra o documento fiscal que está sendo complementado, de acordo com as classes de consumo cadastradas anteriormente (MATA971). É necessário identificar em qual faixa de consumo o documento se enquadra e classificá-lo. Somente as classes cadastradas com tipo 3 – Comunicação/Telecomunicação - serão permitidas neste cadastro.

Tp. Class. - Tipo da classe de consumo selecionada. Somente as classes cadastradas com tipo 3 – Comunicação/Telecomunicação - serão permitidas neste cadastro.

Grp. class. - Grupo a que pertence à classificação do item, de acordo com as classificações cadastradas anteriormente.

Classifica - Código que identifica a classificação do item, de acordo com as classificações cadastradas anteriormente.

Val terc. - Este campo permite o lançamento de valores cobrados em nome de terceiros no documento fiscal, quando alguma parte do valor total do documento corresponde à prestação de serviços por outra empresa que não a emissora do documento.

Recep. rec. - Código do cliente que receberá a receita gerada pela prestação do serviço, sendo este terceiro da operação efetuada.

Loja recep. - Loja do cliente que receberá a receita gerada pela prestação do serviço, sendo este terceiro da operação efetuada.

Tipo serviço - Tipo do serviço de comunicação ou telecomunicação executado, podendo ser:

0=Telefonia.

1=Comunicação dados.

2=TV assinatura.

3=Internet.

4=Multimídia.

9=Outros.

Tipo rec. - Tipo de receita gerada pelo serviço prestado, podendo ser:

0=Receita própria de serviços prestados.

1= Receita própria de cobrança de débitos.

2= Receita própria de venda mercadorias.

3= Receita própria de venda de serviços pré-pagos.

4=Outras receitas próprias.

5=Receitas de terceiros – co-faturamento.

9=Outras receitas de terceiros.

Data Inicial - Data em que se iniciou a prestação do serviço mencionado no documento fiscal. Esta informação deve ser obrigatória apenas às empresas prestadoras de serviços de Comunicação/Telecomunicação.

Data Final - Data em que se encerrou a prestação do serviço mencionado no documento fiscal. Esta informação deverá ser obrigatória apenas às empresas prestadoras de serviços de Comunicação/Telecomunicação.

Per. Fiscal - Período fiscal em que deve ser apresentada a prestação do serviço de Comunicação/Telecomunicação. Esta informação deve ser obrigatória apenas às empresas prestadoras de serviços de Comunicação/ Telecomunicação.

Área Terminal - Código de área do terminal faturado na prestação do serviço. Exemplo: 11, 19, de acordo com a área de cobertura. Esta informação deve ser obrigatória apenas às empresas prestadoras de serviços de Comunicação/Telecomunicação.

Núm. term. - Identificação do terminal faturado na Prestação do Serviço. Esta informação deve ser obrigatória apenas às empresas prestadoras de serviços de comunicação/telecomunicação.

Vol.Cv.115 - Número do volume do arquivo mestre de documento fiscal para as empresas obrigadas ao Convênio 115/2003. Este dado deve ser informado apenas por empresas prestadoras de serviços de Comunicação/ Telecomunicação.

Chave 115 - Chave de codificação do arquivo mestre de documento fiscal para as empresas obrigadas ao Convênio 115/2003. Este dado deve ser informado apenas por empresas prestadoras de serviços de Comunicação/ Telecomunicação.

Tipo Assinante - Tipo do assinante. Podendo ser:

1= Comercial/Industrial.

2= Poder Público.

3= Residencial/ Pessoa Física.

4= Público.

5= Semipúblico.

6= Outros.

ENERGIA ELÉTRICA

Apenas documentos lançados com o modelo 06. No Sistema, a espécie que trata automaticamente o modelo 06 é a NFCEE – Nota Fiscal/Conta de Energia Elétrica.

O sistema apresenta automaticamente os itens que necessitam de complemento de acordo com o documento fiscal selecionado. Neste caso, podem-se excluir itens e incluir itens, desde que façam parte do documento e não estejam duplicados no complemento.

Neste complemento, é necessário informar:

Núm. Item - Número do item no documento que originou o complemento.

Cód. prod. - Código do produto que originou o complemento.

Classe cons. - Classe de consumo em que se enquadra o documento fiscal que está sendo complementado, de acordo com as Classes de Consumo (MATA971) cadastradas. Identifique em qual faixa de consumo o documento se enquadra e classifique-o. Somente as classes cadastradas com Tipo 4 – energia elétrica - são permitidas neste cadastro.

Tp. Class. - Tipo da classe de consumo selecionada. Somente as classes cadastradas com Tipo 4 – energia elétrica - são permitidas neste cadastro.

Grp. class. - Grupo a que pertence à classificação do item, de acordo com as classificações cadastradas anteriormente.

Classifica - Código que identifica a classificação do item, de acordo com as classificações cadastradas anteriormente.

Val terc. - Este campo permite o lançamento de valores cobrados em nome de terceiros no documento fiscal, quando alguma parte do valor total do documento corresponde à prestação de serviços por outra empresa que não a emissora do documento.

Recep. rec. - Código do cliente que recebe a receita gerada pela prestação do serviço, sendo este terceiro da operação efetuada.

Loja recep. - Loja do cliente que recebe a receita gerada pela prestação do serviço, sendo este terceiro da operação efetuada.

Tipo rec. - Tipo de receita gerada pelo serviço prestado, podendo ser:

0=Própria;

1=Terceiros.

Recep. rec. - Código do cliente que receberá a receita gerada pela prestação do serviço, sendo este terceiro da operação efetuada.

Loja recep. - Loja do cliente que receberá a receita gerada pela prestação do serviço, sendo este terceiro da operação efetuada.

Cons. Total - Consumo total em kWh destacado no documento fiscal.

Vol.Cv.115 - Número do volume do arquivo mestre de documento fiscal para as empresas obrigadas ao Convênio 115/2003. Informe este dado apenas por empresas prestadoras de serviços de Comunicação/Telecomunicação.